Pieni Litium-päivitys.

Litiumin hinta ja kustannukset

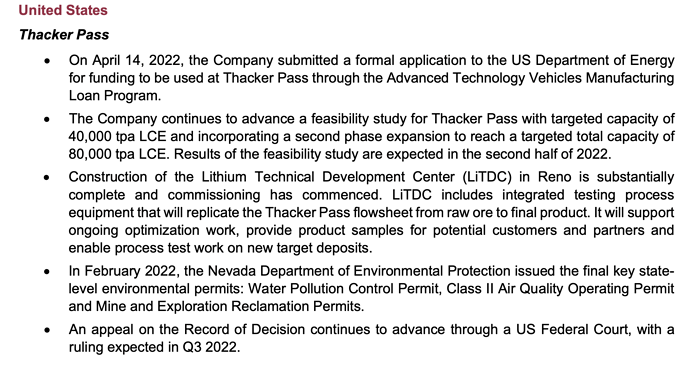

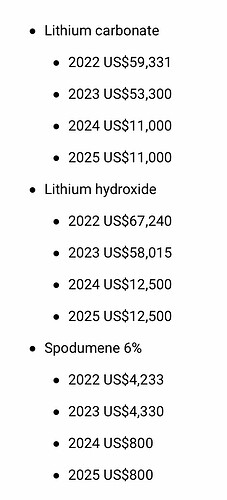

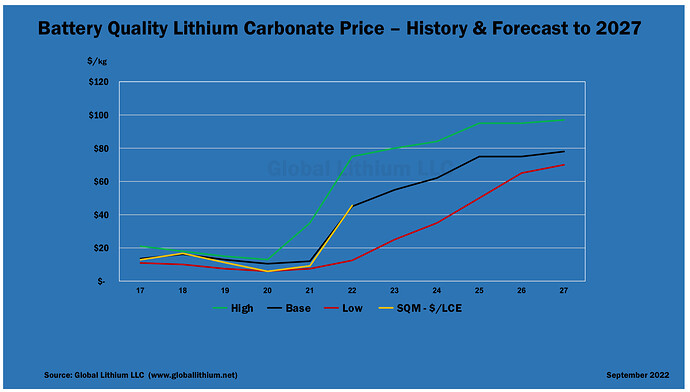

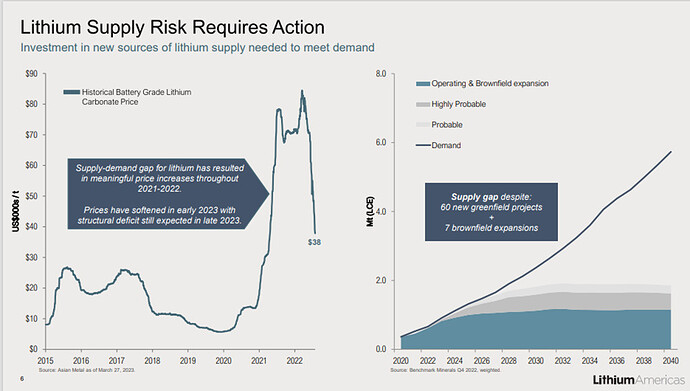

Litiumin markkinahinta on tullut vuoden 2023 alas kuin lehmän häntä. Seuratuin hinta on litiumkarbonaatin Kiinan spottihinta (oheisessa LAC:n kalvossa vasemmalla). Samassa kalvossa näkyy Benchmark Mineralsin esitys kysynnän ja tarjonnan epätasapainosta.

Kiinassa Q1 on aina heikko. Tänä vuonna normaalin kausivaihtelun lisäksi Kiinan tulevien päästömääräysten takia H1:llä myydään polttomoottoriautojen varastot tyhjiksi hurjilla alennuksilla, mikä väliaikaisesti vähentää EV-kysyntää H1:llä. Ei tuo Kiinan EV-myyntikään huonon tammikuun jälkeen ihan katastrofaaliselta näytä:

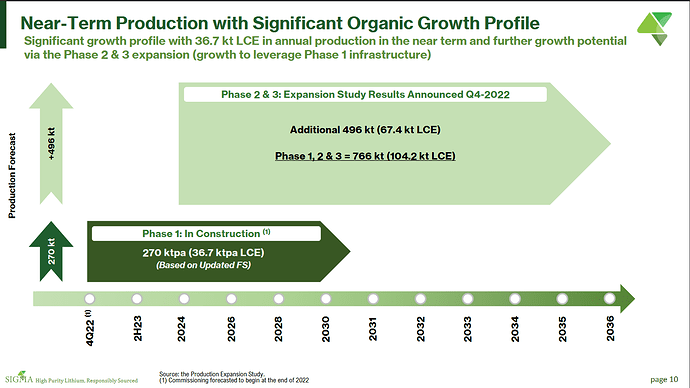

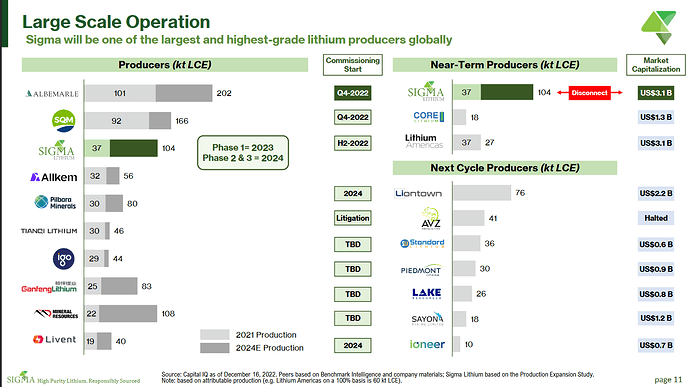

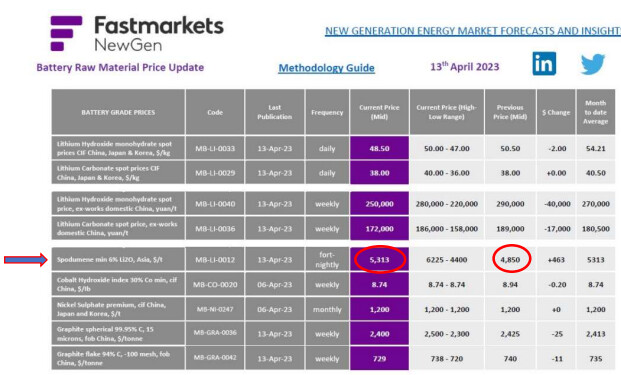

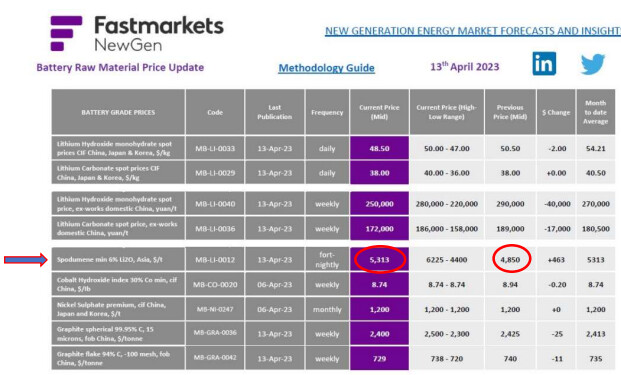

Nyt saattaakin olla mielenkiintoinen hetki spot-markkinoilla. Litiumkarbonaatin ja -hydroksidin raaka-aineena käytetyn spodumeenin spottihinta (joka ei ole koskaan laskenutkaan yhtä rajusti kuin lopputuotteen hinta) on kääntynyt nousuun. (Tämä on hyvä asia esimerkiksi Sigmalle, joka tuottaa ja myy nimenomaan tuota spodumeenia, ja osittain spottihintaan. Sigman omat arviot on laskettu spodumeenin hinnalla $3956, jolloin vapaa kassavirta 2024 loppupuolella olisi $1,8B. Markkina-arvo nyt $4,1B. Sigman spodumeeni on 5,5 % vahvuista, spottihinta on 6 % spodumeenille.)

Ihan uskottavien arvioiden mukaan nykyinen raaka-aine spodumeenin spottihinta tarkoittaa sitä, että lopputuotetta litiumkarbonattia myydään alle kustannusten, mikä on jo johtanut tuotannon leikkauksiin kiinassa samalla kun kysyntä osoittaa lieviä elpymisen merkkejä. Litiumia ei enää pysty tuottamaan halvalla suuria määriä, vaan varsinkin kiinalaiset joutuvat erottelemaan litium-raaka-ainetta kalliisti lepidoliitista. Siksi kustannuskäyrän oikeassa laidassa kustannukset ovat jotain ihan muuta kuin vasemman pään halpatuottajilla. Tämä luo uuden pohjatason litiumin hinnalle.

“Daniel Jimenez highlights the current disconnect *between spot spodumene prices and spot lithium carbonate (LC) prices in China. He points out that the spodumene concentrate price has increased to $5,313 per tonne, which translates to a lithium carbonate cost of $52 per kilogram, without any margin for the refiner. However, current spot prices for lithium carbonate in China are between $25 and $35 per kilogram, creating an apparent discrepancy.”

Itse luen tämän niin, että mikäli spodumeenin hinta ei uudestaan käänny laskuun (mihin en usko), nähdään karbonaatin pohjat muutaman kuukauden sisällä. Jos tämä pitää paikkansa, saattoi litium-osakkeiden pohja olla tältä erää maaliskuussa. Jos näin on, niin maaliskuussa saattoi olla paras ostopaikka vuoden -21 jälkeen, eikä vieläkään olla kauhean kaukana. Luonnollisesti makrotason tarkastelu pitää tehdä erikseen, ja isompi taantuma saattaa sotkea kuvioita. Spodumeenia myydään kuitenkin paljon Kiinaan, joten makrotarkastelussakin pitää olla maantiedettä mukana.

Edit: en muuta edellistä kappaletta jälkeenpäin, mutta vielä paremman perehtymisen jälkeen on ihan mahdollista, että spodumeenin hinta laskee Q2-Q4 aikana. Vaikka kysyntä kasvaa, tulee Sigman merkittävän tuotannon lisäksi useampi tuottaja markkinoille lähikuukausina, mikä voi hetkellisesti saturoida markkinan.

Lithium Americas

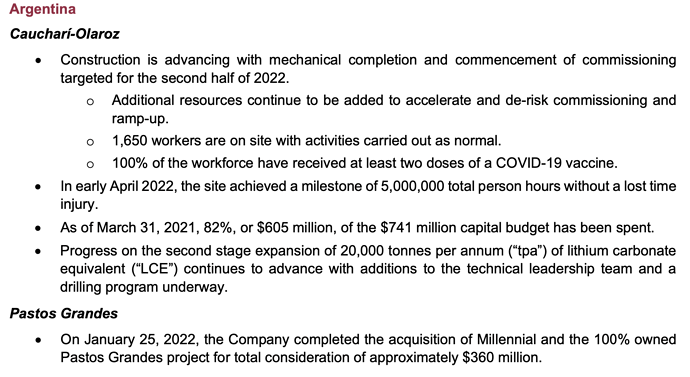

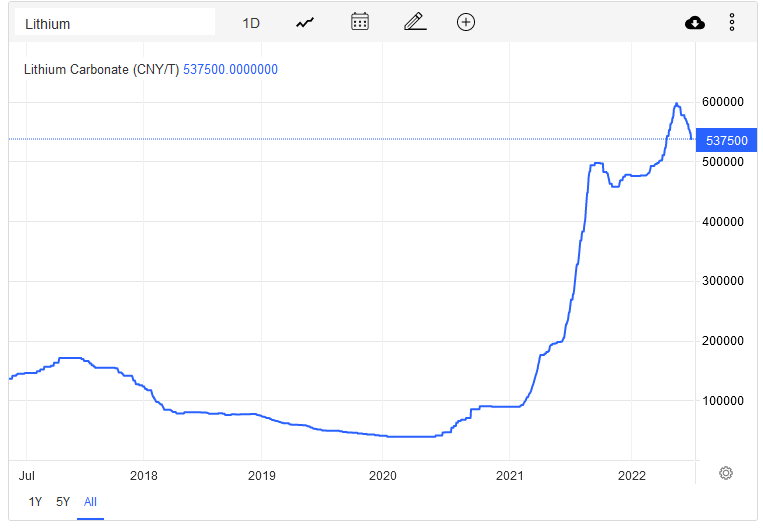

LAC päivitti tilanneettaan alkuvuodesta. Edelleen odotetaan Pohjois-Amerikan (Thacker Pass) ja Etelä-Amerikan toimintojen erottamista, mistä ei ole vielä tarkkaa tietoa. Tämä mahdollistaa kuitenkin mm. sen, että Thacker Passin hillittömälle capex:lle saadaan Yhdysvaltain valtion takaamaa lainaa jopa 75%. Muuten homma voisikin olla hankala rahoittaa. LAC:ssa on potentiaalia, mutta pelkästään Thacker Pass:n vaiheen 1 capex on $2,3B. Tuloksena täältä on lopputuotetta, joten tätä ei voi suoraan verrata raaka-ainetuottaja Sigmaan, mutta Sigman capex Brasiliassa on n. $300M sisältäen vaiheet 1-3, jolloin lopputuloksena on 104 kt (LCE) tuotanto ja $2,5B liikevaihto. LAC:n Thacker Pass:n vaiheen 1 tuotanto on 40 kt (LCE) vuonna 2026 ja liikevaihtoennuste $1,1B myyntihinnalla $36k/tLCE. Nämä eivät ole yhteismitallisia, ja LAC:n assetit ovat paljon Sigman vastaavia isommat, mutta luvut antavat jotain osviittaa. LAC:lla on vielä riskinä, että Thacker Pass:n litium on erotettava savesta. Vielä kukaan ei ole tehnyt tätä kaupallisesti menestyksekkäästi, mutta heillä on tähän ihan uskottava suunnitelma.

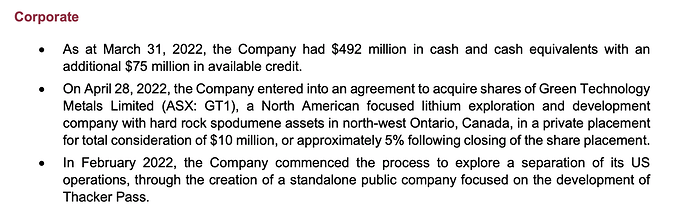

Etelä-Amerikassa LAC:n Caucharí-Olaroz:in odotetaan aloittavan kaupallisen tuotannon H1 lopulla. Ramp up:n jälkeen pitäisi tuottaa 40kt lopputuotetta litiumkarbonaattia. Capex on täälläkin aika kova, noin $650M, mutta tämä on jo rahoitettu. Liikevaihto voisi olla $1,4B kun vaihe 1 pyörii täydellä teholla.

M&A

Konsolidaatio jatkuu. Osa autonvalmistajista (mm GM) on lähdössä kaivostoimintaan. Tesla (Musk) sanoo, litiumin kaivaminen on helppoa mutta jalostaminen hankalaa, ja rakentaa oman jalostamon. Osa asiantuntijoista on täsmälleen eri mieltä: jalostamon saa rakennettua muutamassa vuodessa, mutta kaivoksen avaaminen kestää dekadin. Isot litiumkaivosyhtiöt haluavat lisää assetteja, ja ostavat pienempia. Litium-jätti Albemarlen vihamielinen tarjous australialaisesta Liontown:sta nosti Liontownin kurssin kertaheitolla lähes kaksinkertaiseksi. Silti tarjous ei mennyt läpi. Sigmaa ovat nostaneet useammat myyntihuhut, ja Sigmahan on investointipankkiirien omistama ja varmasti myynnissä. Toisaalta Sigma iskee nyt hurjalla tuotannolla kehittyvään resurssipulaan, ja tulee tarvitsemaan lisää assetteja 2030-luvulla. Sigman naapurissa on pari mielenkiintoista pientä projektia, jotka voisi saada ostettua siedettävään hintaan. Lisäksi on huhuja isojen ei-litiumkaivosyhtiöiden kiinnostuksesta pienempia litium-junioreita kohtaan. Mielestäni markkina on edelleen mielenkiintoisessa vaiheessa.