Pitkästä aikaa salkkupäivitystä ja tällä kertaa vaihtelun vuoksi keskellä uutta romahdusta ![]()

Salkussa on tapahtunut vaikka ja mitä edellisen päivityksen jälkeen. Kaikkea en tähän listaa kun en edes muista, mutta suurin osa liikkeistä löytyy osta&myynti ketjusta.

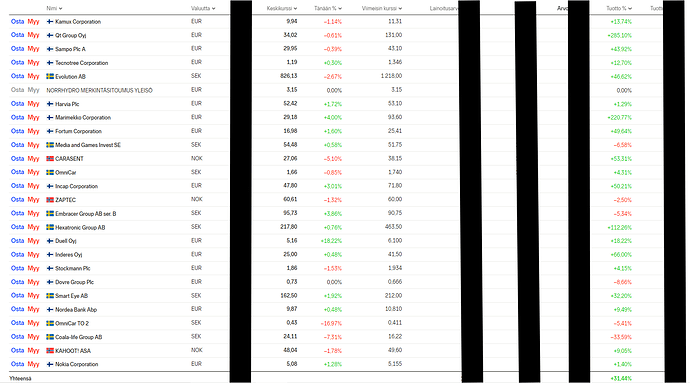

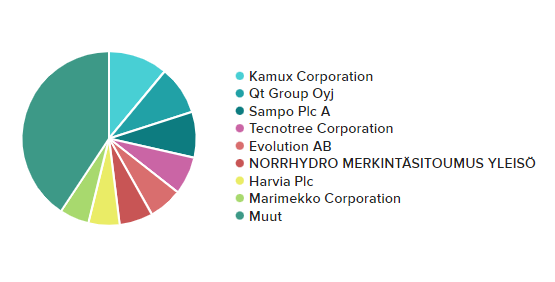

Vanhat tutut Kamux, QT ja Sampo edelleen top3, järjestys ajoittain muuttunut kun tullut turpaan niin Kamuxin kuin QTnkin osalta. QT:ta kevennellyt useampaan kertaan huippuhinnoissa. Kamuxin paino salkussa laskenut, mutta euromääräinen summa huutaa jo tuskaa ja silti alkaa houkuttelemaan lisäily kun kurssi senkun halpenee.

Tecnotreestä tullut yksi salkun uusista kivijaloista, niin lisäilyn kuin kurssinousun myötä. EVO:n kurssi näyttää tällä hetkellä uhkaavan heikolta, mutta fundat menevät jatkuvasti parempaan suuntaan joitain “huhuja” lukuunottamatta ja pieni lisäys tehty tällä viikolla (liian aikaisin).

Norrhydro ikävä kyllä ei tule jäämään tuohon kohtaa salkun rivistöä ![]() . Luultavasti poistuu salkusta heti, sillä konepajayhtiöt ja muut sykliset pysyköön jatkossakin poissa salkusta. Harviaa lisäillyt ja Marimekkoa kevennellyt. Fortumiin en ole koskenut koska on Sampoa pienemmällä painolla ja molemmat tuntuvat aika täyteen hinnoitelluilta, mutta en kaikkia vakaita osinkolappuja viitsi pois myydä.

. Luultavasti poistuu salkusta heti, sillä konepajayhtiöt ja muut sykliset pysyköön jatkossakin poissa salkusta. Harviaa lisäillyt ja Marimekkoa kevennellyt. Fortumiin en ole koskenut koska on Sampoa pienemmällä painolla ja molemmat tuntuvat aika täyteen hinnoitelluilta, mutta en kaikkia vakaita osinkolappuja viitsi pois myydä.

Media&Games yksi uusista “suosikkilapuista” sillä osake tuntuu uskomattoman halvalta (vaikka tuntuihan Kindredkin, ja turskaa tuli), mutta tässä tapauksessa liiketoiminta timanttia ja jää QT:t kakkoseksi sen osalta.

Omnicaria veivaillut tappioilla ja verohyödyillä liikaakin, mutta nyt tyydyn tähän määrään osakkeita ja optioista tulee 4000kpl kokonaishintaan 1.4sek nii tulee jälleen 10k täyteen. Incapilla menee hyvin, ja kurssinousun/lisäilyn myötä tällä hetkellä pienin salkun yli 1000e osakkeista. Myös Zapteciä lisäillyt kun liiketoiminta kiihtyy mukavaa vauhtia (tämä oli yksi “muisto huonoista valinnoista” -osakkeista, mutta ostin uudelleen kun kasvu alkoi raketoimaan kunnolla vrt. Kahoot)

Embraceria ostin jossain vaiheessa kun vaikutti edulliselta ja nyt vaikuttaa entistä edullisemmalta ![]() . Hexatronic on kuin peilikuva Embracerista, kurssi raketoi lähes jatkuvasti vaikka yhtiö ei missään määrin halpa enää. Duell uutena ja luultavasti pysyy salkussa ainakin jonkin aikaa. Inderes

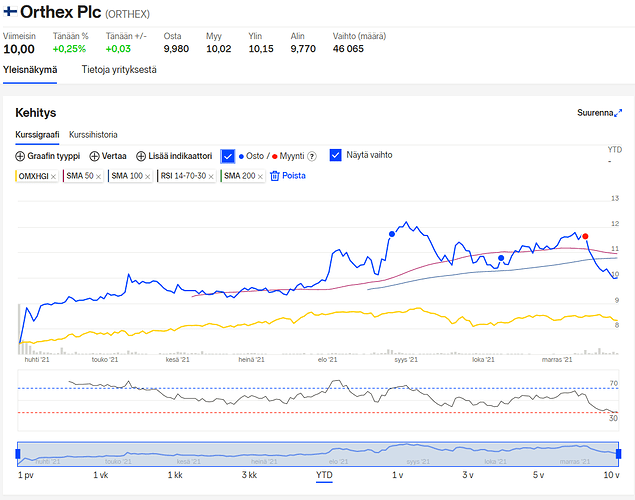

. Hexatronic on kuin peilikuva Embracerista, kurssi raketoi lähes jatkuvasti vaikka yhtiö ei missään määrin halpa enää. Duell uutena ja luultavasti pysyy salkussa ainakin jonkin aikaa. Inderes ![]()

Loput osakkeista ovat hyvin pienellä painolla, mutta Stockman/Dovre mahdollisesti lisäyslistalla mikäli sopiva hetki tulee. muut ovat joko “muistoja huonoista valinnoista” tai “koska jokaisen tulisi tätä hieman omistaa (T. ilmaiset kaupankäyntikulut -kampanja”.

Coala-Life -seikkailut jääkööt avaamatta, ne voi tutkia kurssimuutos/osto&myynti ketjuista ![]()

Loppukevennys: Osakevalinnat eivät ole ehkä osuneet hirveän hyvin kesän jälkeen joitain poikkeuksia lukuunottamatta, mutta sentään tämän myynnin osasin ajoittaa sitten aivan uskomattoman oikeaan kohtaan: ![]()