Avataas hieman salkkua näin kesän alla, viime katsaus olikin maaliskuun lopussa. Tässä katsauksessa on myös ajatuksia muutamasta sijoitusopista jota olen viime aikoina pyöritellyt paljon päässä.

Katsauksen jälkeen olen tehnyt muutamia liikkeitä salkussa: olen ostanut ruotsalaista sarjayhdistelijää Christian Berneriä lisää, sekä myös Boreota. Vanha tuttu First Internet Bancorp päättyi myös nokareen kokoisena salkkuun. Sen lisäksi myin Embracerit pois 20.4. Heti myynnin jälkeen osake laukkasi joitain kymmeniä prosentteja ylöspäin, mutta ruman ohjeistuksen jälkeen myynti ei ole kaduttanut.

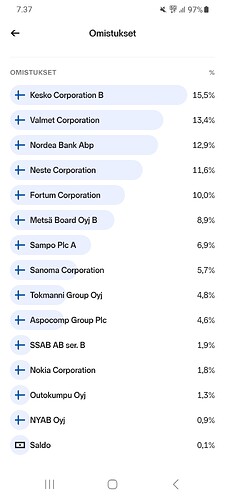

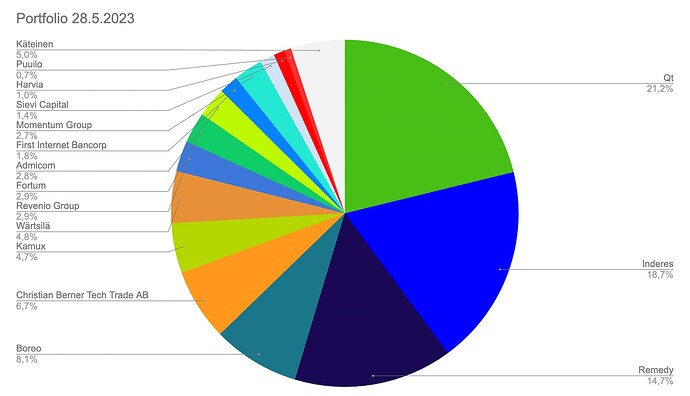

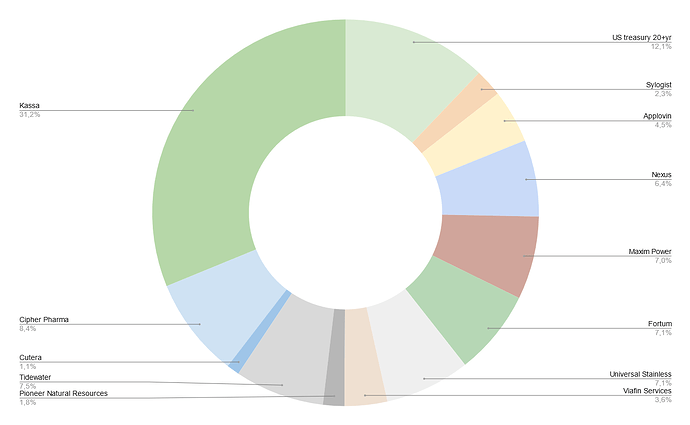

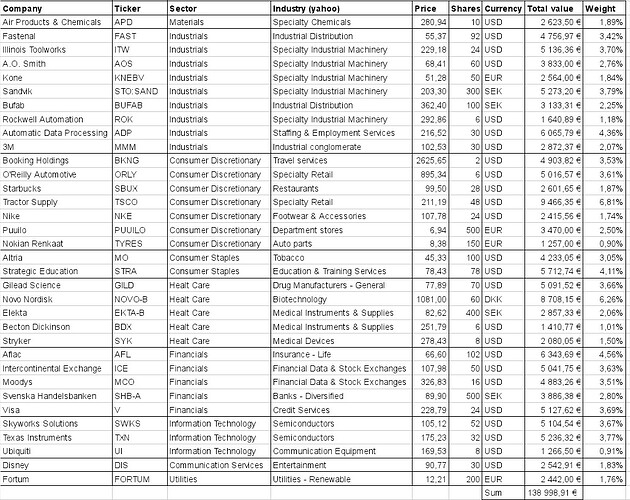

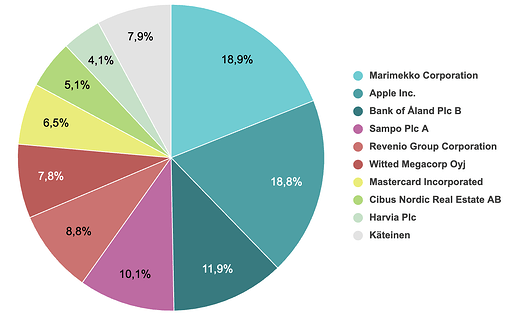

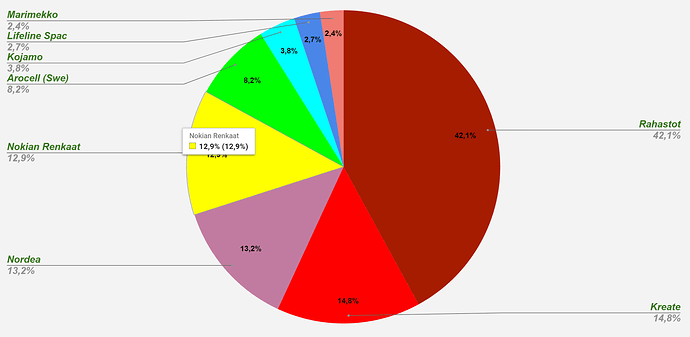

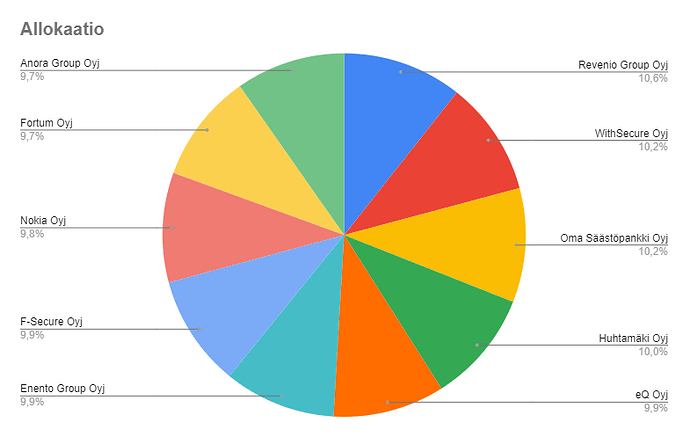

Salkku näyttää tällä hetkellä tältä. Toinen muutos on ollut Qt:n myönteinen kurssikehitys ja se on tässä henk.koht salkussa jälleen suurin omistus.

Vastaavasti epäonnistumisten, kuten Kamuxin (eri ostojen vuosituotto ollut 0 ja -16 % välillä) ja KH Group (0,66 % per annum) paino onneksi laskee automaattisesti, kunhan vain muistaa olla tankkaamatta lisää.

Lisätankkauksista puheenollen, voisin kirjoittaa nopeasti muutaman sanan First Internetistä. Kyse on hyvin piskuisesta (tase päälle 4 miljardia USD, markkina-arvo satasen kieppeillä) internetpankista jolla ei siis ole konttoreita. Olen omistanut osakketta taannoin kohtuullisella menestyksellä ja kun tämä vanha tuttu kolisi pankkikriisin kyydittämänä alas päätin palata omistajaksi.

Mutta kuten graafista näkee, muutaman oston (keskihinta 18,47 USD) jälkeen kurssi romahti jopa alle kymmeneen dollariin!  Nyt osake on kimmonnut vähän 12 dollariin. Pankista ei häviä talletuksia eikä sillä ole merkittävää altistusta (~1 %) CRE:hen (commercial real estate), mutta koska se on nettipankki se joutuu kilpailemaan talletuksista rajusti ja niinpä raju korkojen nousu on syönyt korkokatteen ja romauttanut tuloksen.

Nyt osake on kimmonnut vähän 12 dollariin. Pankista ei häviä talletuksia eikä sillä ole merkittävää altistusta (~1 %) CRE:hen (commercial real estate), mutta koska se on nettipankki se joutuu kilpailemaan talletuksista rajusti ja niinpä raju korkojen nousu on syönyt korkokatteen ja romauttanut tuloksen.

Osake on halpa sen treidatessa kolmas osan yhtiön kirja-arvosta tasolla, joskin myös pääoman tuotto litistyy muutamiin prosentteihin kunnes pankki saa uusittua lainojaan. Pankki on asemoitunut korkoihin hieman hupsusti: raju korkojen nousu näkyy pitkällä viiveellä korkotuotoissa, mutta sen sijaan se lorisee heti talletuskorkoihin. Siten pankki on oiva omistus korkojen laskiessa, mutta niiden laskua saa odottaa tovin.

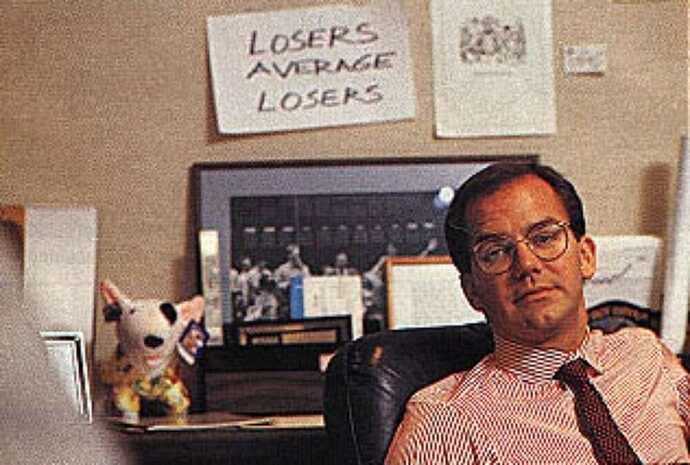

Koska pankit ovat aina vivutettuja bisneksiä, olen ollut varovainen lisätankkausten kanssa. Mielestäni keskihinnan alentaminen “luusereissa” on luuserisijoittajan puuhaa, kuten Paul Tudor Jones on varoittanut. Tuo lappu on “tulostettuna” pääni sisällä. Vaikka uskon First Internetin historiallisesti hyvin pärjänneen lainaportfolion pärjäävän hyvin, voi pahemmassa tapauksessa pankille käydä hupsusti jos tällä osakekurssilla tarvitaankin lisää pääomia. Osakkeen paino on pieni, alle 2 % mutta kuten Pantaflix (-90 % tuotto) aikoinaan opetti, pieneen possaan voi tuhota paljon rahaa jos koko ajan tankkaa lisää ja pitää position 2-5 % kokoisena salkussa.

Buffettin ykkössääntö on, älä häviä rahaa. Sitä pitäisi koittaa noudattaa paremmin.

Toinen ajatus mitä olen pyöritellyt paljon on, ettei monimutkaisuudesta saa lisäpisteitä. Tämäkin on tietysti Buffettilta mutta harvemminhan sitä itse keksii järkeviä ajatuksia.

Ja sitä mietin esimerkiksi juuri Embracerissa. Yhtiö on niin monimutkainen sotku, että siihen uppoaa kymmeniä tunteja helposti. Sarjayhdistelijässä ei tarvitse jokaista osaa tuntea hyvin, mutta Embracerin velkalasti ja sotkuinen kirjanpito olisi vaatinut liikaa ajallisia uhrauksia.

Samalla Christian Bernerin tai vaikkapa Boreon bisneksen voi hahmottaa muutamassa tunnissa!

Tämä pätee myös First Internettiin. Vaikka pankki oli ennestään tuttu, olen käyttänyt siihen keväällä varmaan 10-20h plärätessä rapsoja ja hahmotellessa sen korkoriskejä. Hohhoijaa! No onneksi tämä tieto kumuloituu ja siitä on hyötyä myös töissä, mutta silti melkoisia investointeja. Samalla ajalla olisin voinut tutustua kymmeneen Christian Berneriin.

Runsaasta ajankäytöstä tulee herkästi myös upotettujen kustannusten harha. Jos kerran käytin tähän osakkeen 20h perehtymiseen, miksi en saman tien ostaisi ettei aika mene “hukkaan”. Se on tyhmää ajattelua.

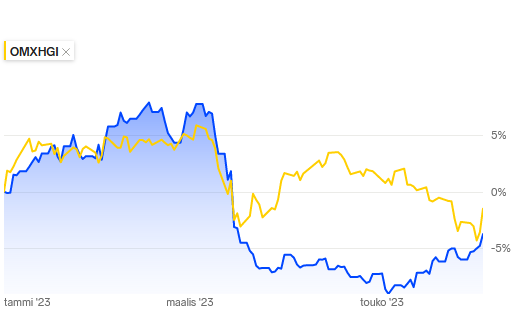

Huolimatta pikkuvirheistä, on salkun kokonaiskehitys ollut tänä vuonna suotuisaa. Kirjoitan tuotoista tähän ketjuun salkkukatsauksen yhteydessä, vaikka foorumillahan on oma ketju tuotoille. Mutta tykkään valottaa tarkemmin, mitä salkussa on ja mistä tuotot ovat tulleet. Se kehittää omaa ja toivottavasti näiden kommenttien lukijoidenkin ajattelua.

Salkku on noussut tänä vuonna +21 % katastrofaalisen 40 % laskun jälkeen mikä osui salkkuun viime vuonna. Tietysti tällaisella muutaman kuukauden kehityksellä ei ole väliä ja seuraan enemmän bisnesten operatiivista kehitystä sekä niiden vallihautojen syvyyden muutosta, mutta lämmittähään tuo mieltä viime vuoden jälkeen.

Salkussa majailevien yhtiöiden kehitys on useammassa tapauksessa mielestäni oikean suuntaista. Erityisesti Momentumin momentum liiketoiminnassa on hyvää ja Christian Bernerin kannattavuuskäänne etenee vikkelästi.

Salkun rekeä on vetänyt erityisesti Qt, jolla on salkussa tosiaan suurin paino tällä hetkellä. Osakkeen arvostus alkaa mieleeni olemaan hyvän maun rajoilla. Olen yhä enemmän pohtinut tällaisten teknologiabisnesten ennustamisen vaikeutta (kuka tietää mikä asema Qt:lla on maailmassa vuonna 2033?), mutta katsotaan mitä alitajuntani syöttää johtopäätökseksi ajan kanssa.

Momentum Groupia olisi pitänyt ostaa syksyllä rohkeasti vain lisää, mutta hajauttelin ostoja moneen lappuun eikä sekään nyt virhe ollut. Mutta Momentum on niin laadukas että olisi pitänyt olla rohkeampi.

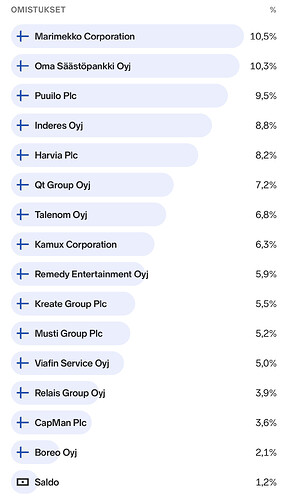

Salkussa on 5 % käteistä ja vuorostaan hodlarissa on Inderesin osingot sijoittamatta, joten likviditeetin puolesta on mukavasti pelivaraa mikäli tilaisuuksia ilmenee.

Globaali osakkeiden suotuisa kehitys ei ole tarttunut Suomeen kuin näköjään muutamiin osakkeisiin, joten katselen mörniviä kursseja suurella mielenkiinnolla. Samalla en pidä makroa kovin suurena mörkönä ja arvostukset ovat monin paikoin houkuttelevia.