Vuosi 2023 on paketissa, joten päivitetäänpä salkun kuulumisia. Edellisestä salkku päivityksestä on kolme kuukautta ja sen jälkeinen aika on ollut varsinaista ilotulitusta, verrattuna aikaisempaan synkkyyteen. Nousua on osunut salkkuun laajalla rintamalla mikä on nostattanut mielialaa omassa tekemisessä. On ollut huomattavasti mukavampaa tutkia yhtiöitä ja miettiä omaa tekemistä, kun ei ole haisevaa turskalastia peräkontissa pilaamassa fiilistä.

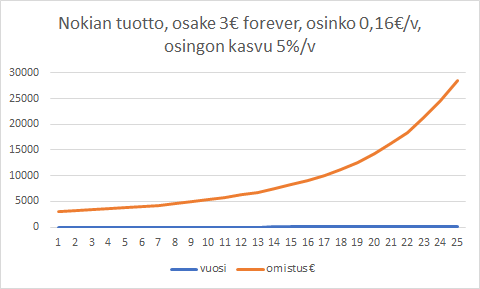

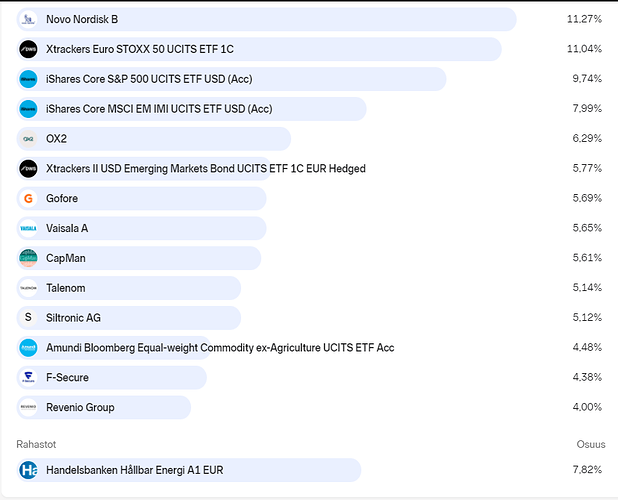

Kivaa on ollut itseasiassa tasan niin kauan kunnes on katsonut miten kovaa Ruotsissa ja USA:ssa menee. Kummallakin markkinalla on ollut hurjaa nousua, mistä hesulissa ei ole ollut tietoakaan. Tämä laittaa kyllä miettimään, kun itse ajan vahvalla Suomi painolla. Ehkä hieman rohkeampi kansainvälinen hajautus voisi olla tulevaisuudessa aiheellista? Aloitin jo vuoden 2023 puolella kansainvälistymisen ostamalla Ruotsalaisia yhtiöitä ja varpaiden kastelun USA:n pörssissä tapahtui aivan loppu vuodesta. Tarkoitus olisi nostaa ulkomaisten osakkeiden paino max. 25% salkusta. Lisäksi sijoitan USA indeksiin. Suomen pienyhtiökenttä pysyy pääroolissa, sillä täällä minulla on sentään jotain mahdollisuutta olla marginaalisesti indeksiä etevämpi.

Vuosi kokonaisuudessaan oli ihan ok. Tuottoa tuli 11,61%. Aikamoista tunteiden vuoristorataa on menty ja on myönnettävä, että välillä sijoittaminen meni vähän liikaa ihon alle. Kävin jopa avokin kanssa keskustelua, jos pitäisi lopettaa koko juttu. Tyypillisellä lohduttavalla tavallaan hän piristi ja sanoi ”mitäs muutakaan sä sit tekisit?”. Niin, sepä se.

Sijoittaminen, yhtiöiden tutkiminen ja kirjojen lukeminen on se ainoa juttu missä olen edes hieman keskivertoa parempi… tai uskottelen ainakin olevani. Pääsääntöisesti myös nautin tästä harrastuksesta. Tuli kuitenkin synkisteltyä sitä, kun muilla oli niin paljon paremmat vuosituotot kuin itsellä. ”Sun ongelmas on se ettet tiiä mitä tavottelet” avokki jatkoi. Tämä on totta. Miksi edes luen kasoittain kirjoja, kun totuuden kuulee toisen suusta.

Tavoitteeni on lyödä indeksi pitkällä ajalla. Mitä väliä jos naapuri tekee parempia tuottoja, etenkään kun en tiedä millä strategialla tuotot on tehty. Näkymättömäksi jää se millä riskillä tai tulitikku dynamiittitehtaassa strategialla nämä tuotot on saatu aikaiseksi. Siksi kannattaa keskittyä omaan tekemiseen ja määritellä oma tavoite. Minulle se tarkoittaa indeksin lyömistä ja siinä olen onnistunut kolmena vuotena neljästä.

Sijoitusvuosien tuotot:

| 2020 |

22,37% |

| 2021 |

46,36% |

| 2022 |

-36,46% |

| 2023 |

11,61% |

Keskiarvona 6.16% tuottoa per vuosi. Kaukana ollaan huippulukemista, mutta elän toivossa, että saan sijoittaa vuosikymmeniä. Siksi pääomien suojelu hajautetun salkun turvin on minulle se oikea valinta. En nukkuisi, jos minulla olisi alle 10 yhtiötä salkussa. Opin myös Harvian kanssa kantapään kautta sen, että jos yhdessä osakkeessa on 20% salkusta, voi jälki olla rumaa. Koska hajautan nykyisin runsaammin on minun myös hyväksyttävä, että tuotot eivät ole lähellä huippuja. Toisaalta omilla taidoillani poimisin varmasti pahimmat turskat keskitettyyn salkkuuni ja tuhoaisin vain merkittävästi pääomaa.

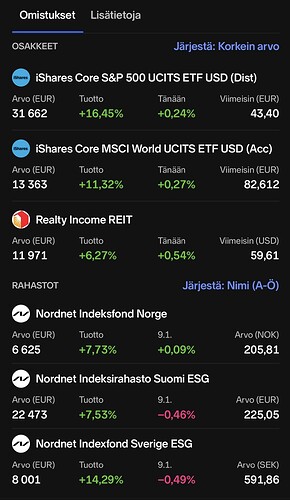

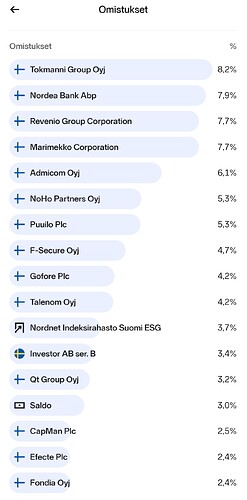

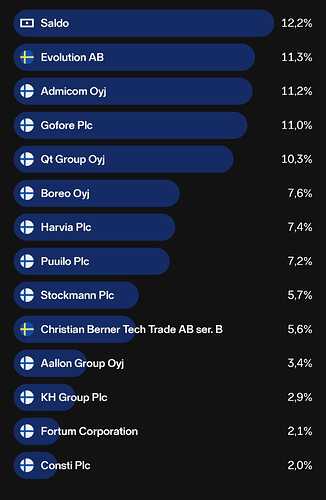

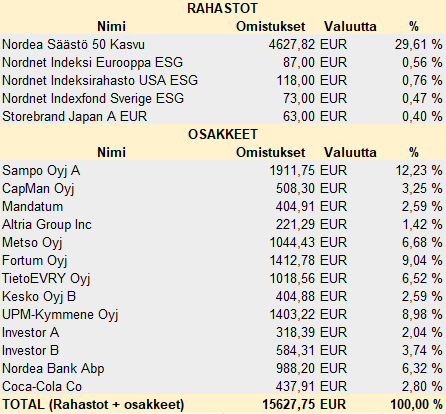

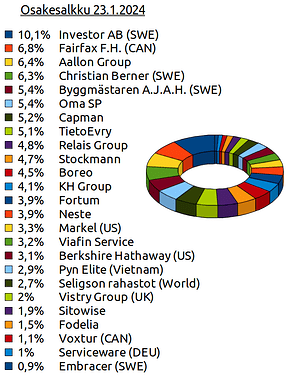

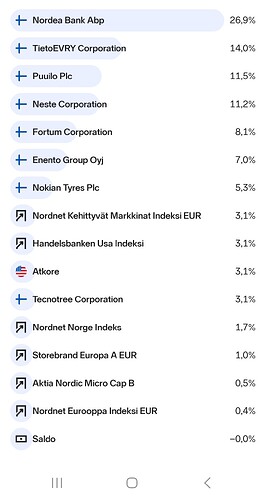

Salkku 2023

Oma sijoitustoimintani lyhkäisyydessä nojaa siihen, että haluan ostaa hyviä yhtiöitä. Mittaan yhtiön ”hyvyyttä” pääomantuotolla, kannattavuudella ja kasvulla.

Seuraa omia mietteitä salkkuyhtiöiden toiminnasta:

Tokmanni – Yhtiö on suorittanut suurin piirtein sen mitä luvattiin. Yhtiö on laittanut vauhtia yritysostoihin ja kansainvälistyminen on aloitettu. Periaatteessa ihan mukiin menevä suoritus. Kuluttajien kysyntä on toki laittanut kiviä rattaisiin ja velkaisuuden nosto tässä markkinassa on varmasti saanut sijoittajat varovaisemmaksi. Toisaalta, yrityskauppojen arvostustasot ovat varmasti olleet järkevämpiä kuin esim. vuonna 2021. Mielenkiinnolla nyt seuraan miten Dollar Store etenee Ruotsissa. Siellä on tilaa kasvaa vielä merkittävästi ja samallahan kotimaassa ollaan tehty Kenkäkauppaa ja Miny on myös uudehko konsepti. Tanska puolestaan on aika villikortti, mutta jännä nähdä mikä on Dollar Storen potentiaali siellä. Halpakaupan Kiina riippuvuus on toisaalta yksi asia mitä ei tulisi unohtaa.

Nordea – Kolmessa vuodessa on tapahtunut ihmeitä. Muistan ostaneeni yhtiötä siinä toivossa, että laivaa pystyttäisiin kääntämään. Se oli pelkkää uskoa ja toivoa, ei minulla ollut mitään konkreettista ymmärrystä asiasta. Kävi kuitenkin hyvä mäihä. Olen toisinaan miettinyt, jos pitäisi kotiuttaa voittoja, mutta osinkotuotto on tässä minulle sen verran hyvä, että tyydyn siihen. Keskihinta on asettunut 7,7€ paikkeille. Niitä harvoja hyviä keskihintojani.

Revenio - Tarinassa on ollut pieniä säröjä, mutta pitkän ajan kuva on mielestäni ennallaan. Yhtiöllä on edelleen mielenkiintoisia ajureita ja uskon että yhtiöllä on vielä muutamia kaneja, joita se voi vetää hatusta. Vuoden 2023 aikana olen ostanut eniten Reveniota. Vuosi sitten yhtiötä ei ollut edes salkussani. Aloitin ostot aivan liian aikaisin, mutta olen siinä mielessä tyytyväinen, että olen uskaltanut tarttua tilaisuuteen kun korot ja yhtiön omat pienet heikkoudet ovat tarjonneet mahdollisuuden.

Marimekko – Yhtiö on vuonna 2023 yllättänyt todella positiivisesti. Vaikka kaikenlaista heikkoutta ja vaikeuksia on ilmassa, niin Marimekko porskuttaa eteenpäin. Olen todella kiinnostunut näkemään mikä yhtiön potentiaali on Aasiassa. Samalla ihailen johdon kykyä navigoida yhtiötä läpi hankalan markkinan. Ylipäätään se työ mitä Marimekossa on viime vuosien aikana tehty, on kyllä ollut huippu tasoa.

Admicom – Koen, että Admicomissa on hieman odotteleva tunnelma. Tiedetään että kansainvälistyminen on edessä, mutta strategia ja toteutus ovat edelleen aivan mysteeri. Samalla markkina on ollut tosi vaikea. Tämä epävarmuus on tarjonnut tilaisuuden ostaa yhtiötä aiempaa halvemmalla, mutta riskit ovat ehdottomasti koholla. Olen kuitenkin varovaisen optimistinen yhtiön kohdalla, lähinnä siksi että arvostus on mielestäni edelleen järkevä.

Puuilo – Tässä yhtiössä on oikea tekemisen meininki. Pidän niin monesta asiasta yhtiössä, että en oikeastaan tiedä miksen omista sitä enempää. Yhtiö on pärjännyt vaikeassa markkinassa todella vakuuttavasti. Itselläni oli sellainen ajatus, että Puuilo kärsisi Tokmannia pahemman koronakrapulan, mutta vaikea sellaista on väittää. Mielenkiintoista nähdä, mikä on yhtiön ajatus siinä vaiheessa, kun Suomi on valmis Puuilojen osalta. Pääomistaja irtaantui kokonaan, mielenkiintoista nähdä oliko heillä siihen muuta syytä kuin oman strategian toteutus.

Noho Partners – Jos Puuilo ja Marimekko ovat olleet hyvässä vedossa vaikeassa markkinassa, niin Noho ei kyllä kalpene ollenkaan heidän rinnallaan. Yhtiö on hurjassa iskussa kannattavuuden osalta ja kun odottaa jonkin asian epäonnistuvan niin mitä vielä yhtiö osoittaa epäilyt vääriksi. Olin skeptinen HolyCow! järjestelyn osalta, mutta tähän asti saatujen tietojen valossa tämähän on onnistunut odotettua paremmin. Vikström on mielestäni pörssin aliarvostetuimpia johtajia.

F-Secure – Luottamukseni rapautui vähän yhtiön suorittamiseen kun ei tuo yritysosto toistaiseksi ole osoittautunut erityisen onnistuneeksi. Mutta tässä ollaan vasta alkumetreillä ja lopullisen arvion voi vasta suorittaa myöhemmin. Kuitenkin markkina rankaisee aika armotta, kun velkaisuus nousi tuntuvasti ja sanotaanko ainakin niin ettei yritysjärjestely yllättänyt positiivisesti. Perustekeminen vaikuttaisi kuitenkin olevan edelleen kunnossa. Tuote omasta mielestäni ok? Ongelmana toki ollut kuluttajien varovaisuus.

Gofore – Yhtiö on suoriutunut todella hyvin vaikeassa markkinaympäristössä, kun käytännössä muut verrokit ovat olleet vaikeuksissa. Nyt viimeisimmissä kuukausiraporteissa pientä hiipumisen merkkiä. Toisaalta mikäli tämä olisi syklin pohja, olisi Gofore suoriutunut todella mallikkaasti, mutta pelkään että vuodesta 2024 voi tulla vielä haastava?

Talenom - Totta puhuen, luottoni yhtiötä kohtaan on heikentynyt merkittävästi. Juhan viimeisin laaja raportti palautti kuitenkin vähän kriittistä ajattelua. Kurssilasku muuttaa sentimenttiä niin helposti, että on valmis leimaamaan yhtiön huonoksi vaikka todellisuudessa siihen ei välttämättä ole aihetta. Nyt on vain tarkasti seurattava Ruotsin etenemistä. En ihan pidä siitä, että yhtiö dilutoi omistajien osuutta yhtiöstä aika vauhdilla. Toivoa siis sopii, että ostettujen yhtiöiden tehokkuutta pystytään nostamaan ja ei tule ongelmia esim. kulttuurin kanssa.

Investor Ab – Mielestäni Ruotsin laadukkaimpia sijoitusyhtiöitä, joka on luonut paljon arvoa Ruotsalaisille. Mielestäni meidän suomalaistenkin kannattaa osallistua tähän, koska meiltä puuttuu vastaavanlaiset isot ja vakaat sijoitusyhtiöt. Yhtiö on kyennyt vuosien saatossa aivan erinomaiseen track-recordiin. Investorista on tarkoitus tehdä salkkuni tukijalkoja. Arvostus vain karannut hiukan haastavammaksi.

Qt Group – Palautin QT groupin salkkuuni lähinnä matalan arvostuksen takia. Olen monesti kironnut yhtiön toimintaa ja edelleen mietin esimerkiksi yhtiön kannustinjärjestelmiä. Joka tapauksessa yhtiöllä näyttäisi olevan hyvä tuote, kasvava markkina ja oikeat eväät kasvaa tulevaisuudessakin. Toivoa vain sopii, että omistajatkin saavat palan tästä tulevaisuuden kakusta.

Efecte – Markkina on muuttunut hieman haastavammaksi ja yhtiön on tarkoitus tällä hetkellä optimoida kannattavuutta. Tämä on itse asiassa ihan mielenkiintoista, mielestäni on hyvä nähdä millaiseen kannattavuuteen yhtiö kykenee. Jos päästään Inderesin ennusteisiin, niin vaikea tätä on kalliiksi mielestäni leimata. Toki jos markkina muuttuu niin minun puolesta kasvuvaihdekin voidaan laittaa takaisin silmään.

Fondia – Yhtiöllä oli hiukan hankalampi vuosi ja jotta ohjeistukseen päästään, niin Q4 on oltava erityisen vahva. Itse pelkään tulosvaroitusta. Suuressa kuvassa näen Fondian aseman mielenkiintoisena, kunhan kannattavuutta pystyttäisiin parantamaan ja kasvu jatkuisi.

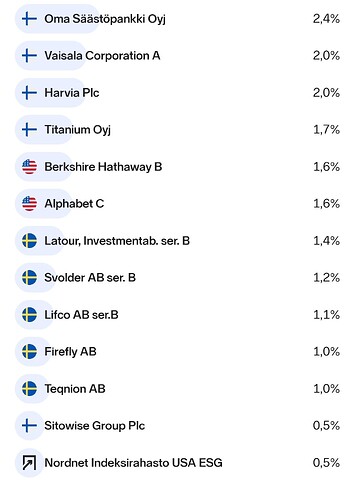

Oma Säästöpankki – Oma sijoitukseni nojaa hyvään track-recordiin ja halpaan arvostukseen. Katsotaan minne se vie.

Capman – Yrityskauppaa on odotettu ja nyt sellainen saatiin. Hinta oli tiukka, mutta tässä myös ilmeisesti hyvää potentiaalia ja laadukkaat tuotteet. Odottelin pitkään että tätä pääsisi lisäämään ja nyt tässä viimeisen neljänneksen aikana uskalsin lopulta painaa osta nappia.

Vaisala – Uusi positio Yhtiö tuntui sopivan hyvin salkkuuni. Markkinajohtajuus niche alalla. Hyvä kannattavuus ja pääomantuotto. Hetkellistä heikkoutta teollisuus segmentissä. Mielestäni tämä oli mahdollisuus ottaa salkkuun yhtiötä, jota olen seurannut sivusilmällä pitkään.

Harvia – Uusi positio Saunayhtiö palasi salkkuuni. Möin pois nämä edellisen kerran kun yhtiö tiedotti toimitusjohtajan vaihdosta. Samalla yhtiön kasvu on pysähtynyt ja nyt mietitään oikeastaan paljonko ja kuinka kauan liikevaihto laskee. Pohjimmillaan yhtiö on edelleen laadukas ja seurattuani pari kvartaalia luottoni yhtiön uuteen johtoon vakiintui.

Alphabet – Uusi positio. Mielestäni arvostus ei ole aivan överi ja uskon, että Google pärjää tekoälykisassa pitkässä juoksussa. Halusin hajautusta jenkki markkinoille ja Alphabet oli monen ihailemani sijoittajan salkussa.

Berkshire Hathaway – Uusi positio. Buffett fanina olen halunnut omistaa Berkshire Hathawaytä pitkään, mutta on vain jäänyt ostamatta. Ei ole sen kummempaa näkemystä, lähinnä hajautus ja fani positio.

Titanium – Mielestäni vähän unohdettu laadukas varainhoitaja. Vahvaa kasvua ja hyvää pääomantuottoa. Mielenkiintoista nähdä, miten yhtiö suorittaa läpi vaikean markkinan.

Latour – Erittäin hyvä ruotsalainen sijoitusyhtiö, joka omistaa monia laadukkaita yhtiöitä. Salkusta löytyy mm. Tomraa, Swecoa, Securitas jne. Lisäksi yhtiöllä on kokonaan omistettuja yhitöitä, joilla suurimmalla osalla vahva ROCE.

Svolder – Pienyhtiöihin sijoittava sijoitusyhtiö. Hyvä tapa saada pienyhtiö hajautusta Ruotsissa, vaikka tästä hauskasta joutuu maksamaan preemiota. Yhtiöllä on hyvä track-record. Nyt uusi toimitusjohtaja, eli mielenkiintoista nähdä miltä hänen kädenjälki näyttää.

Lifco – ”A safe haven for your business”. Sarjayhdistelijöiden aatelia, yhtiön EBITA CAGR on vuodesta 2006 ollut 19,2%. Orgaaninen kasvu oli nihkeää edellisellä kvartaalilla, mutta suuressa kuvassa yhtiö etenee hurjaa tahtia. Yhtiöllä on tällä hetkellä kolme liiketoiminta yksikköä, odotan mielenkiinnolla jos yhtiö julkaisisi jossain vaiheessa neljännen? Toisaalta yhtiö signaloi, että ostettavaa riittää vielä näillä kolmellakin toimialueella.

Firefly – Uusi positio. Pieni first north listattu ruotsalaisyhtiö, joka valmistaa valmistavalle teollisuudelle tulipalon ja räjähdyksen esto laitteita. Yhtiö vaikuttaa tosi tylsältä, mutta pinnan alla on laadukkaan oloista toimintaa ja luotettavan oloista johtoa pitkällä kokemuksella. Kovat pääomantuotot ja hyvä kasvu. Kurssi on tuplannut vuodessa, mutta uskalsin vielä hypätä varovaisesti mukaan.

Teqnion – Pieni ruotsalainen sarjayhdistelijä joka on saanut inspiraationsa Berkshirestä. Tähän asti suorittaminen on ollut huipputasoa, pientä huolta aiheutti kuitenkin se, että CFO erosi. Hän oli jo kolmas CFO joka on vaihtanut työpaikkaa viime vuosina.

Sitowise – Tämä oli omalta osaltani huti. Yhtiö näytti halvalta kun kurssi oli karvan alle 5€. Tykkäsin monesta asiasta yhtiössä. Pientä lisämaustetta toi yhtiön digi toiminta. Ikävä kyllä markkina on ollut todella heikko ja tietyt yhtiön liiketoimintasegmentit ovat kokeneet kovia. Olen myöhemmin terävöittänyt sijoitustyyliäni ja yhtiö ei oikein sovi siihen, eli tästä ollaan luopumassa sopivan hetken tullen. Onneksi en lisännyt yhtiötä vaan olen roikkunut seurantaposition päällä.

Entäs sitten tämä vuosi? Alku on ollut tutun tahmeaa, salkku edelleen pakkasella. Suomen osalta tuntuu, että yhtiömäärää ei ole tarkoitus lisätä. Voisi jopa harkita muutaman nimen kaventamista, mikäli hinnasta sovitaan. Toisaalta uskon lisääväni vielä aika moneen positioon tämän vuoden aikana. Kansainvälisellä puolella kiinnostukseni kohdistuu etenkin Ruotsin pienyhtiöihin. Olen siellä tonkinut ja tutkinut. Minulla on pitkä lista mielenkiintoisia nimiä, joita on tarkoitus seurata ja tutkia. Firefly oli oikeastaan tämän tutkailun ensimmäinen poiminta. Tästä jatketaan pikku hiljaa.

Ei muuta kuin hyvää ja tuottoisaa tuloskautta!

E:korjattu keskivertotuotto