Laitetaan nyt omakin osakesalkku kokonaisuudessaan tänne suuruusjärjestyksessä.

NEL

Nikola

Plug power

Ballard Power

Powercell

Cell Impact

Square

Bloom Energy

PayPal

McPhy

Vow

Impact Coatings

Hexagon

UPM

Huhtamäki

Fuelcell Energy

SFC Energy

Konecranes

Enphase Energy

Fortum

Sampo

HL Acquisitions

Spartan Energy Acquisitions

Painojärjestyksessään

Neste 28%

Fyysinen kulta 16,1%

Wärtsilä 12,1%

Qt Group 10,6%

Kamux 9,7%

Fortum 7,5%

Efecte 5,5%

Käteinen 4,5%

Nokia 4%

Siili Solutions 1,7%

Hajautukseen ja yhtiövalintoihin olen melko tyytyväinen tällä hetkellä. Nokia ja Siili ovat “unohtuneet” salkkuun, ja molemmat lähtevät heti myyntiin jos hinta hiemankin paranee tai jos käteisen tarve lisääntyy.

Uskaltauduinpa nyt ensimmäistä kertaa avaamaan julkisesti nimimerkin takaa oman salkkuni ![]()

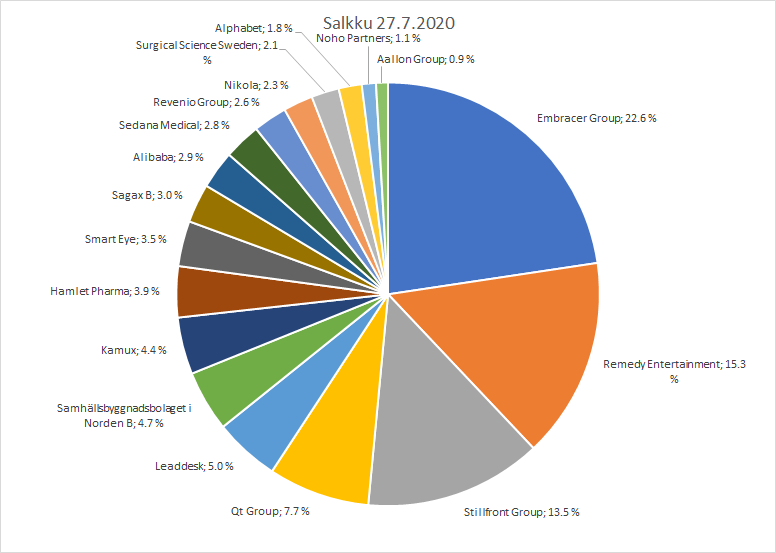

Salkusta noin puolet muodostuu TOP 3 sijoituksista jotka ovat kaikki peliyhtiöitä (Embracer, Remedy, Stillfront). Suuri paino on tullut panostuksen lisäksi arvonnousun myötä, jota on siunaantunut jokaiselle vähintään x2. Uskon että jokaisella on hyvien tuottonäkymien lisäksi omalla tavallaan hyvä riskienhallinta (vaikka pelialalla ollaankin), minkä johdosta en ole vielä lähtenyt keventelemään.

Noin 30% salkusta on kiinni (suhteellisen) tasaisissa pitkän aikavälin arvonluojissa. Toki osalla träckiä tästä löytyy enemmän ja osalla vähemmän. Lasken tähän ryhmään kuuluviksi Qt Groupin, SBB:n, Kamuxin, Sagaxin, Alibaban, Revenion, Alphabet/Googlen, Nohon ja Aallon Groupin.

20% salkusta on kiinni korkeamman riskin osakkeissa, joita voisi kutsua salkun betsi-osioksi. Erona edelliseen ryhmään näillä firmoilla on enemmän todistettavaa, ja näistä olen nopeammin valmis luopumaan huonon kehityksen ilmaantuessa. Vastapainoksi näen jokaiselle moninkertaistumisen mahdollisuuden muutaman vuoden aikajänteellä jos asiat etenevät oikeaan suuntaan. Tähän ryhmään jäävät siis Leaddesk, Hamlet Pharma, Smart Eye, Sedana Medical, Nikola ![]() ja Surgical Science.

ja Surgical Science.

Oman salkkuni koostumus tämän päivän (27.7) kursseilla:

Sampo 22,3%

Fortum 12,1%

Neles 8,3 %

Alma Media 7,8%

Metso Outotec 7,4%

Vincit 7,4%

YIT 7,1%

Evli 6,3%

Aktia 6,0%

Wärtsilä 5,0%

Metsä Board 4,3%

SSAB 3,4%

Nokia 2,5%

Olen aloittanut osakesäästämisen vasta viime syyskuussa ja itselleni tämä koronadippi toi mahdollisuuksia päästä mukaan moneen hyvään kelkkaan ja olinkin keväällä - alkukesästä aktiivinen ostoissani. Vähän minulla olisi tasapainottamista suunniteltavaksi, mutta olen kuitenkin hyvin tyytyväinen tämän hetkiseen sisältöön ja aionkin nyt katsella levollisin mielin maailman kehittymistä. Tarkoitus on suhtautua omistuksiin maraton-ajatuksella ja todella harkituin liikkein.

Varsinainen säästäminen tapahtuu kuukausierin indeksirahastoihin ja osakkeet ovat enemmän tavoitteellista harrastamista.

Laitetaan tänne nyt vielä tämä “valmis aloituspussukka” alkuinnostuksissa. Indeksirahastoihin säästämistä aloitin siis vuoden vaihteessa ja osakkeisiin heräsin vasta pari kuukautta sitten podcasteja kuunnellen ja tätä foorumia seuraillen. Kasasin nyt viikon sisään aloitussalkun, täysin mututuntumaa ja foorumin kommentteja peesaillen, toki täysin omalla vastuulla ![]()

| Osakkeet | |

|---|---|

| UPM | 13 % |

| Innofactor | 13 % |

| Konecranes | 12 % |

| Fortum | 11 % |

| Finnair | 11 % |

| Capman | 10 % |

| Sampo | 10 % |

| Citycon | 10 % |

| Kamux | 6 % |

| Kojamo | 6 % |

Rahaa tässä on vasta 1900e ja rahastoissa 950e. Tavoite on säästää kulutusta häiritsemättä noin 300-500e kuukaudessa 66/33% painotuksella jatkaen.

Mukava että foorumilla jeesataan myös uusien peruskysymyksissä (kun nyt vähän hakua on ensin koitettu käyttää), niin sitä vaan nälkä kasvoi syödessä ja tähän lähdettiin vaikka tarkoitus oli vain indekseissä pysyä. Harmi että tähän heräsi vasta keski-ikäisenä mutta vielä ehtii kelkkaan. Sitten vain katsotaan mihin suuntaan kelkka menee ![]()

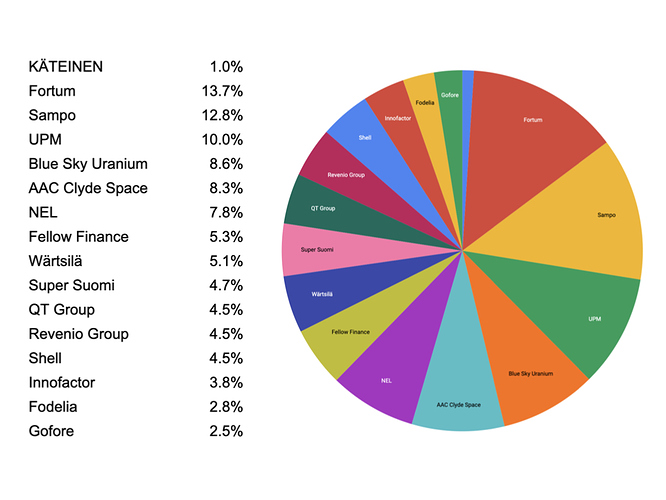

Pitkän salkun rakennus on sujunut ihan mallikkaasti, vaikkakin salkussa vielä muutama lyhyen ajan positio on (AAC Clyde Space ja Blue Sky Uranium). OST on nyt täynnä, eikä sinne enää rahaa mahdu, joten parempi laittaa rahat hyviin töihin. Tuo Superrahasto alkaa käymään melko turhaksi, koska kivijalka Fortum-Sampo-UPM edustaa ihan mallikkaasti Suomen talouden tilannetta. Pitäisi vain keksiä, että mitä tuonne AOT:n puolelle alkaa ostamaan. Olen kuitenkin päivä päivältä tyytyväisempi salkkuun, ja sen huomaa siitä, ettei joka päivä tule edes tarvetta kirjautua Nordnettiin, kun tietää että ihan hyvin siellä pärjätään.

Jaahas, lyödään oma salkkukin näytille. Eihän se kaunis ole, mutta oma ja rakas. Ajatuksena on vähitellen rakentaa pitkäaikaista salkkua. Tällä hetkellä vielä opiskelen, joten suuria summia ei säännöllisesti ole mahdollista laittaa ja realisoinneissa pitää muistaa huomioida kelan koukerot.

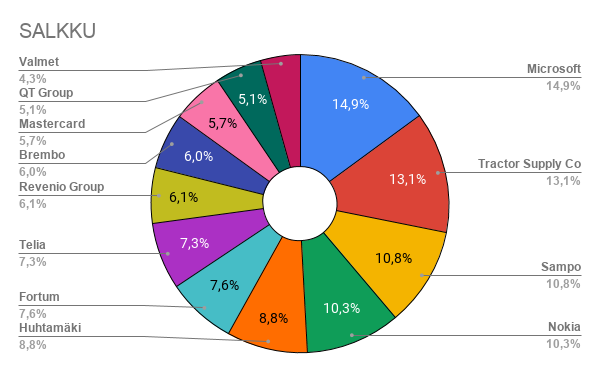

Tämän kevään aikana uusina salkkuun ovat astuneet: Brembo, Fortum, Valmet, QT Group ja Tractor Supply. Vanhojen päälle on tullut kahmittua Sampoa ja Huhtamäkeä koronahinnoittelussa. Ajatuksena on, että näitä nykyisiä omistuksia kasvatellaan “tasaista tahtia” ja kun hinnat napsuvat kohdilleen. Uusia tulokkaita en kärky, mutta tekisi jotain hanakampaa kasvuosaketta hakea vielä.

Nokiasta ja Teliasta tekisi mieli välillä päästä eroon, mutta molemmissa nyt katson, mitä TJ:t laittavat alulle ja mihin suuntaan touhu lähtee. Molempien tulevaisuus ehkä orastavasti valoisampi jo, mutta jostain Telian, Nokian ja Valmetin saralta haluaisin siirtää rahoja johonkin kasvulupaukseen, kuten Remedyyn, Talenomiin, QT Groupiin tai Revenioon, jos vaan osuisi hintakiikariin.

Laitetaas tänne omakin, niin tulee ikuistettua jälkipolville muuallekin kuin omalle kovalevylle tai Nordnetin servereille.

Salkku suurimmasta pienimpään sekä osuus-%:

- Remedy 21,2%

- Qt Group 19,6%

- Kamux 19,1%

- CapMan 8,4%

- Neste 8,2%

- UPM 5,9%

- Olvi 5,4%

- Harvia 4,8%

- Talenom 3,0%

- Herantis Pharma 2,4%

- Revenio 2,0%

Kuten näkyy, on salkku varsin keskittynyt (kolme suurinta noin 60 %), sekä kaikki suomalaisia. Ikää on sen verran vähän (reilu 30), että tässä pyritään vielä pitkään pääomia kasvattamaan ja tuottoa ajan yli reilusti kumuloimaan. Puolustuspelin, hajautusmielessä, aika koittanee sitten myöhemmin. Pahimmat karikot pyrin välttämään tuntemalla sijoitukseni hyvin, sekä soveltamalla edes kohtuullista turvamarginaalia sen ollessa uskottavasti haarukoitavissa.

Edellinen uusi rivi oli Koronan pahimmassa myllerryksessä Harvia, ja sitä tekisi mieli lisätä nykyisistä ehkä eniten lisää. Myöskin UPM on ajautunut taas tutkaani, sen valuessa houkuttelevan puolelle. CapManin osaria ensi viikolla tulee seurattua myös normaaliakin tarkemmin. Kaikki laput on hankittu pitkään holdiin, ajatuksena, että niillä olisi saavutettavissa indeksiä parempi tuotto. Aika näyttää, mitkä hevoset olivat oikeita ja mitkä vääriä. Sekä kykenenkö pitämään parhaista kiinni pitkään, ja vastaavasti irrottamaan huonoimpien suitsista ajoissa. Olen sallinut myös itselleni pienen siivun spekulatiivisimpiin sijoituksiin. Tätä osastoa tällä haavaa salkussa edustaa Herantis Pharma.

Uusia rivejä ei ole mikään suuren suuri hinku päästä juuri nyt avaamaan, mutta joitain houkuttelevimpia keissejä tulee seurattua tarkalla silmällä. Näitä olisi voinut maalis-huhtikuussa avata erinomaisella tuotto-odotuksella, mutta hyvin sain lisättyä nykyisiäkin omistuksia joten ei sikäli harmita. Tilaisuuksia tulee avautumaan myös jatkossa - ja toisaalta parhaita tapauksia voin taipua avaamaan myös käyvän arvon tienoilta, mikäli kallistun odottelun vaihtoehtoiskustannuksen karkaavan liikaa! Ei ole FOMOa se, ei ![]()

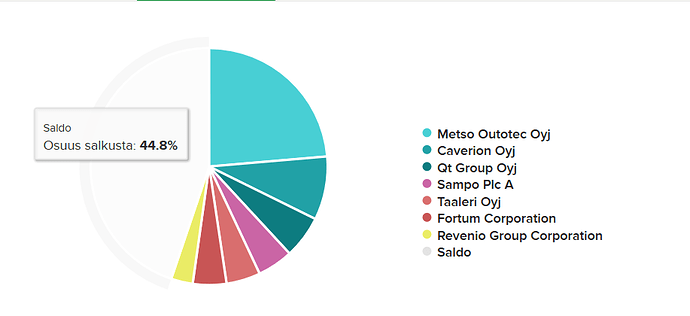

Laitetaan pitkästä aikaa Medifilmin salkun koostumus tänne. Fortumin rooli salkussa on vielä pikkuisen epäselvä, että onko longi vai swing-treidi, mutta katellaan

Suunnitelmissa nyt loppuvuodeksi on Metso Outotecin ylipainon kevennys, ja suunniteltuja paikkoja (toivottavasti pian) vapautuvalle käteiselle on Sammon lisäys ja Wärtsilän palauttaminen salkkuun :3 Mikäli Caverion tuosta nousee yli 7€, niin silloin todennäköisesti kevennän sen pois, ja keskitän varoja muihin kohteisiin, mutta tuota täytyy harkita sitten jos se tulee ajankohtaiseksi ![]()

Oikeasti käteisen määrä on hiukan suurempi kuin tuo (mutta puhutaan pienestä erosta), koska Shareville katsoo markkina-arvoja, ja minä hankinta-arvoja.

Taaleri on kyllä mielenkiintoinen. Itselläkin on se keväällä ollut kaksi kertaa salkun ns. askartelunurkkauksessa. Kai sitä olisi hyvä olla salkussa vähän, nimittäin heti kun tulee G-tiedote niin kurssi lähtee kuin hauki kaislikosta. Sen jälkeen koko keissiä voinee käsitellä hieman erilaisin silmälasein.

Sorry off-topic ![]()

Isohko ongelma löytää itseä tarpeeksi kiehtovia firmoja joten ylipainoa päässyt kertymään luottolappuihin vaikka sitä koitettu keventämällä ehkäistä. Monia “kiinnostavia” kyllä on, mutta sellaset kiimalaput on nyt vähissä. Suomilaput(fomo much?) osittain mukana siitä syystä että sain edes jotenkin hajautettua lol.

Kuulun myös niihin kuplapoikiin jotka ei suostu hyväksymään keväällä missattua nousua, vaikkakin myynnit meni tuurilla hyvin, ja siitä syystä salkussa on liiankin usein shortseja joka koossa ja mallissa.

Viimein saanut konsolidoitua hiukan, mutta vielä on jonkin verran tekemistä ![]()

| Osake | Markkina | Jakauma |

|---|---|---|

| Sampo | 19,52 % | |

| AroCell | 17,73 % | |

| Nordea | 12,86 % | |

| CapMan | 8,34 % | |

| Nel ASA | 6,93 % | |

| Fortum | 6,91 % | |

| Nokia | 5,96 % | |

| Resurs Holding | 4,65 % | |

| Qt Group | 4,14 % | |

| Spartan Aquisition | 3,47 % | |

| CNH Industrial | 2,55 % | |

| Genovis | 1,89 % | |

| Genius Brands | 1,85 % | |

| New York Mortgage Trust | 1,49 % | |

| Safe T Group | 1,09 % | |

| Nabriva Therapeutics | 0,63 % |

Olen 34-vuotias tyyppi. Aloitin sijoittamisen valitettavasti vasta syksyllä 2018, sitä ennen olin “vain” kovin säästäväinen ja maksoi hurjaa tahtia asuntolainaani pois. Nettopalkkani on noin 2000 euroa, joista sijoituksiin menee keskimäärin hieman yli 1000 euroa kuussa ja 400 euroa kuussa menee jäljelle jääneeseen asuntolainaani. Teen lähes joka päivä 1-3 treidiä, treidausta olen harrastanut vuoden alusta alkaen. Olen huonoin tuntemani treidaaja, enkä sijoittajanakaan kovin pätevä, mutta joka päivä koetan paljon opiskella perusasioita sekä lukea uutisia etc. ![]()

Mun salkku:

LeadDesk 18,5%

Nordea 10,9%

Nordnet Indeksirahasto Suomi 10,9%

Nordnet Indeksirahasto Ruotsi 10,5

Digia 10,5%

Fortum 8%

Marimekko 6,3%

CapMan 6%

Biohit 5,5%

Optomed 5,4%

YIT 5,4%

Käteinen 2,1%

Onpas pitkä aika omasta salkkupäivityksestä! Foorumin aktiivisena seuraajana huomaa, että samoja yhtiöitä löytyy monelta. Ja tämä lienee myös ihan hyvä asia ![]() Tarkoituksena kasvattaa laadukkaiden yhtiöiden painoja tasaisesti kunhan päästään hinnasta sopuun herra markkinan kanssa.

Tarkoituksena kasvattaa laadukkaiden yhtiöiden painoja tasaisesti kunhan päästään hinnasta sopuun herra markkinan kanssa.

QT kasvanut nyt suurimmaksi maltillisista lisäilyistä huolimatta. Ensimäiset QT:t tuli hankittua jostian 5€ paikkeilta.

Vielä olen toistaiseksi välttynyt Vety-hypeltä, vaikka hieman olenkin seurannut NEL:iä.

Salkku:

QT 11%

Nordea 7%

Talenom 7%

Exel 7%

Sampo 7%

Telia 6%

Handelsbanken 6%

Fortum 6%

Wärtsilä 6%

Revenio 4%

Harvia 3%

Kamux 3%

L&T 3%

Oikein mukavaa elokuun alkua, olen ollut pitkään sivustaseuraaja, mutta näin 1,5 vuoden jälkeen hieman päättänyt aktivoitua itsekin.

Osakkeita on tullut veivailtua melkoisesti kuluneen 6kk aikana. On ollut nousua ja laskua, mutta tuottoa tullut tällä päivämäärällä 56% (YTD) Sijoittajana olen kohtalaisen riskinsietokykyinen.

Tarkoitus oli kasata hiljalleen osinkoteemaista salkkua koronan painettua osakkeet maanrakoon, mutta tämänhetkinen ”osinkosalkku” kääntyi Sampo all iniin keskihinnalla 27.67 ![]() Sampoa myös omistanut pisimpään (yli 6 vuotta)

Sampoa myös omistanut pisimpään (yli 6 vuotta)

Fortumit olen myynyt pienellä voitolla, joita ostin 15 euron tuntumasta, sekä Capmanit. Näihin kenties palaan vielä takaisin paremmalla ajalla. Nyt valitettavasti tilapäisesti Matti kukkarossa. En yleensä malta pitää tarpeeksi käteisvaraa mahdollisia dippejä varten. Salkun rakennus jatkunee siis pikkuhiljaa.

Pientä pelikassaa pidän, paitsi viihteen ja jännityksen, myös impulsiivisen tuoton havittelemiseen toisessa salkussa. Tämäkin on osoittautunut paremmaksi vaihtoehdoksi kuin veikkaaminen, josta suurin voittoni oli pitkävedossa reilu 3000e (joskin panos oli melko korkea riskiä kohtaan) sen jälkeen veikkaamisen pikkuhiljaa kääntyikin pörssin puolelle.

Kuitenkin pidän ”turvana” ja tukipilarina noin 50% erilaisiin rahastoihin hajautettuna, ja näitä pidän ns. pahanpäivänvaroina, joihin en helpolla kajoa.

Tällä hetkellä omistuksessa siis:

50% hajautetusti rahastoissa

40% Sampo

2% Bull Sampo x5

8% lottorivit: mm. Tonix, Cineplex ja Genius Brands (pakko holdata edelleen, sillä sen nousu alle eurosta mahdollistaa lottoilun nykyisellä painolla) katsotaan miten asiat etenevät.

Tuupataas salkun ensimmäinen sisältökatsaus, ihan vain itsellekkin muistiin, että miten on hölmöilty. Sijoitettuna vasta reilu vuosi, valtion tarjoamaan eläkeikään liian kauan, joten tavoitteena jäädä hieman aiemmin, omakustanteisena :).

OST (YTD 50,2%) näyttää tältä:

Qt 21%

Kamux 17%

Fortum 15%

CapMan 15%

Sampo 14%

Harvia 8%

Innofactor 7%

Käteistä = liian vähän.

Reveniota kaipaan takaisin, ostellaan kun on oston aika.

Laitetaas OST-salkun tilanne, tammikuusta asti rakenneltu pikku hiljaa:

YTD 6,48%, parhaisiin ostopaikkoihin ei osunut valtaosa ostoista…

Sampo 16,82%

Qt 15,95%

NEL ASA 15,67%

Fortum 13,94%

Kamux 11,11%

Revenio 10,36%

Harvia 9,57%

Capman 6,40%

Summat vielä pieniä. Lisäysvaihe edessä. Seuraavaksi lääketeollisuutta mielessä.

AOT:lla lisäksi vähän Sampoa, Nestettä, Remedyä, Genovista ja Prostalundia. ETF:iä unohtamatta.

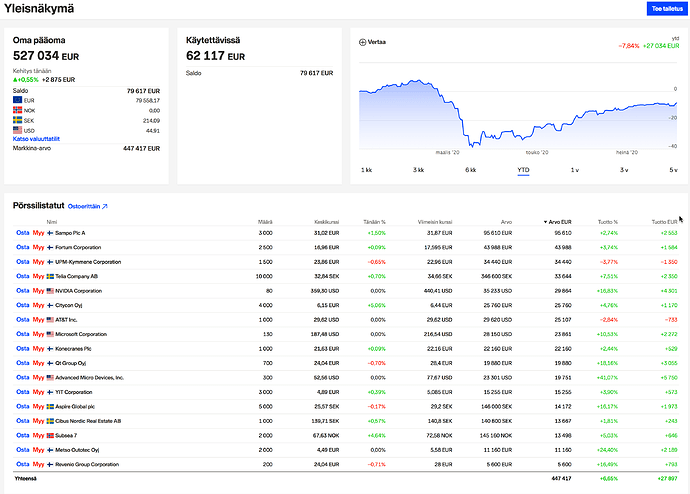

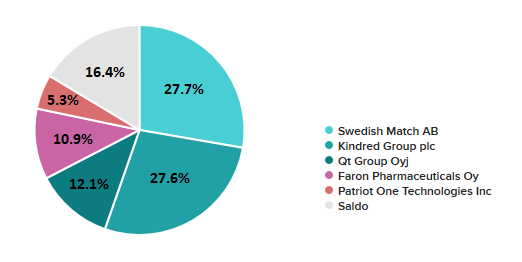

Oma salkku tässä:

Näiden lisäksi sijoitin nyt kuunvaihteessa 50 000 euroa PYN Eliteen kun Vietnamin markkina laski sopivasti muutaman uuden koronatapauksen johdosta. Vertaislainoissa on noin 56 000 euroa ja pankkitilillä reilut 100 000 euroa odottamassa sijoittamista.

Vaikka salkku ei nyt ihan pienimmästä päästä ole niin tein ensimmäiset sijoitukseni vasta 2.1.2020. Sijoitusvarallisuus on kertynyt tämän vuoden aikana yritystoiminnasta.

En tiedä onko minulla mitään sijoitusstrategiaa, mutta tässä saa vielä useamman vuoden salkkua kasvattaa koska tavoitteenani on eläköityminen ennen kuin tulee 50 vuotta täyteen. Ennusteiden mukaan ensi vuonna osinkotulojen pitäisi ylittää 20 000 euroa ja vertaislainojen korkotulojen myötä passiivisten kuukausitulojen olla reilut 2 000 euroa.

Tavoitteena salkun koon reilu kasvatus tai tuplaus vuoden loppuun mennessä, mutta tämä riippuu monesta ulkoisesta tekijästä joten en laske sen varaan.

Asiallinen salkku, ton päälle on hyvä rakentaa ja tavoitella ennenaikaisia eläkepäiviä.

Jollet ole vielä 49v niin laittaisin sijoitusstrategiaksi järkevän riskien hallinnan ja potentiaalisen tuoton tason määrittämisen. Tolla potilla ja riittävällä vaurastumismaltilla pystyy saamaan 10-20% kasvua vuositasolla vähän pienemmälläkin riskillä.

Lähipiiristä löytyy hyviä esimerkkejä joilla vauhtisokeus, fiilispohjalta vetely ja oma sijoitusnerokkuus sumensi rationaalisen ajattelun. Susiturkit, Cayman-saaret ja Corvetet vaihtui kerrostalokaksioon lähiössä kun maailmanmarkkinat eivät menneetkään oletettuun suuntaan ![]()

Oon ite sitä mieltä, että riskin välttäminen ja hallinta etenkin isommassa salkussa houkuttaa, vaikka ite en aina malta kyllä ihan noudattaa neuvoani (vedyt sun muut), vety / uusiutuvat paheessa olen sitten hajauttanut voimakkaasti nyt jo 46 yhtiöön. Riskinhallintaa kai sekin. Mutta yllä olevalla henkilöllä salkun kasvatus voi varmaan tapahtua muualtakin kuin osakkeilla/sijoituksilla.

Minulla ainakin oma yritys tulee hyvin.

Siellä olikin kommentti, että aloitettu nyt ja yrityksestä varat (möitkö firman?)