Salkku on syöny taas aika paljon uutta, sitten viime päivityksen. Siksi tuntuu, että on hyvä hetki laittaa vähän päivitystä perusteluineen, niin voi palata myöhemmin pohtimaan miksi olen tehnyt tiettyjä ratkaisuja. Pidän toki jonkinlaista sijoituspäiväkirjaa paperilla, mutta toisinaan julkinen päivitys tekee sen ettei voi miten tahansa valehdella itselleen.

Olen pariinkin otteeseen tehnyt hienosäätöä sijoitustyyliini. Aloittelin ostamalla arvo-osakkeita ja tietenkin niitä jotka olivat eniten laskeneet. Klassinen virhe, kesti noin vuoden todeta ja hyväksyä tämä ja sitten ulostaa lähes kaikki. Pikku hiljaan uskallauduin sijoittamaan pienempiin firmoihin ja tutkimaan kasvuyhtiöitä. Nyt olen yrittänyt koota salkun siten, että salkussa löytyy sopiva määrä niin kasvua kuin arvoa. Pienten yhtiöiden osalta yritän tehdä enemmän omaa tutkimustyötä, kun taas isommat (Sampo, Fortum) ostan lähes Inderesin raporttien perusteella. Mielestäni minun on aika hankala arvioida isoja monimutkaisia yrityksiä, jotka rönsyilevät suuntaan jos toiseenkin. Siksi luotan asiantuntevampien mielipiteisiin. Luen tottakai osareita ja katson tulosta ja tasetta, mutta en jaksa laittaa yhtä paljon vaivaa isoihin yrityksiin kuin pieniin. Pienempien yritysten kohdalla, minun on kuitenkin jonkinlainen mahdollisuus tehdä hyviä omia havaintoja ja arvioita, niissä voi jopa olla pientä informaatioetua, mikäli seuraavien analyytikkojen määrä on pieni tai olematon.

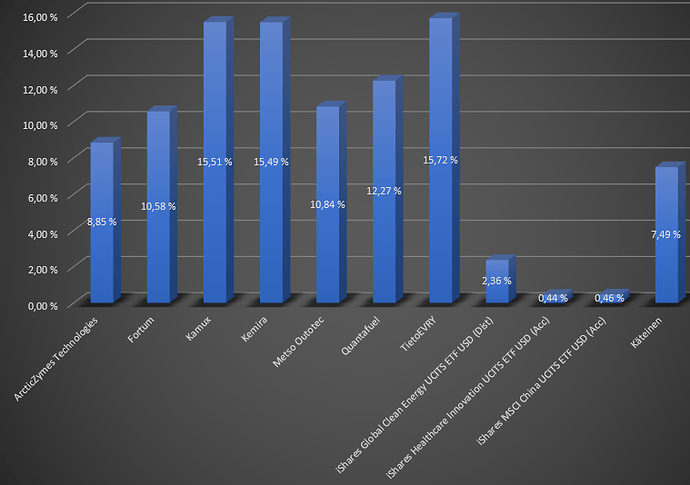

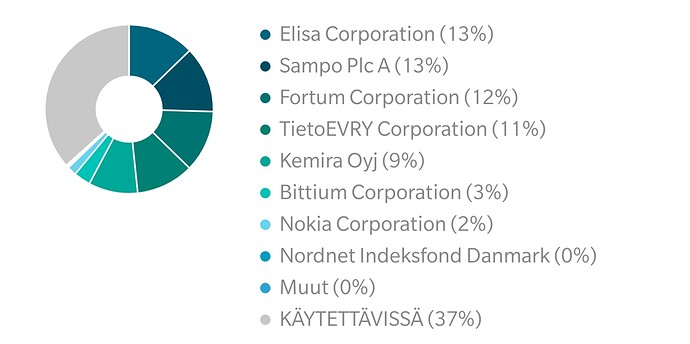

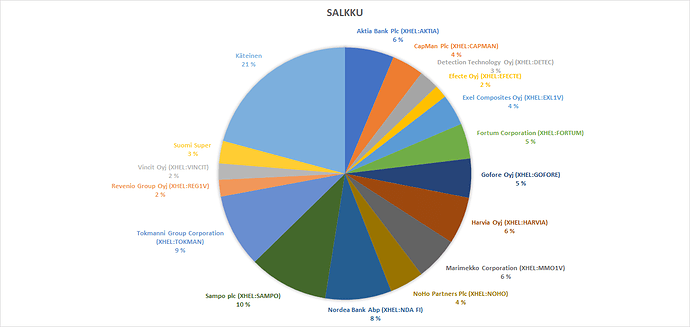

Salkku:

Sampo 10%, kuten todettua, luotan pitkälti muiden tekemään tutkimustyöhön. Uskon, että kh 31€ antaa pientä suojamarginaalia. Näen positiivisena ajurina Sampon sijoittajatarinan kehityksen puhtaaksi vakuutusyhtiöksi. Myös tasaisesti kasvava osinko viehättää.

Tokmanni 9%, olen ostanut positiivisiin uutisiin lisää. Hyvää tulosta tekevä yritys, jota mielestäni arvostetaan alle oikean arvon. Epävarmuustekijät lyhyellä tähtäimellä poistuivat kun joulutavarat saatiin ajoissa varastoon. Pitkällä tähtäimellä kilpailu lisääntyy, mutta uskon että Tokmannin brändi on tarpeeksi voimakas vaikka tulisi kovempaa kisaa. Kh. 12€ antaa myös sopivaa turvaa pieniin kuoppiin matkassa. Tulevaisuuden kasvu on pieni kysmysmerkki, uskaltaisiko yritys ulkomaille?

Nordea 8%, tämä menee myös ryhmään, vaikea arvioida. Tuloskäänne vaikuttaa lupaavalta ja osinko lämmittää, kun sitä pikku hiljaan alkaa tulemaan. Kh. 6€ ei tunnu pahalta, vaikka halvemmalla olisi saanut. Näen tämän myös sopivana hedgenä mikäli arvo-osakkeiden paluu jonain kauniina aamuna koittaa.

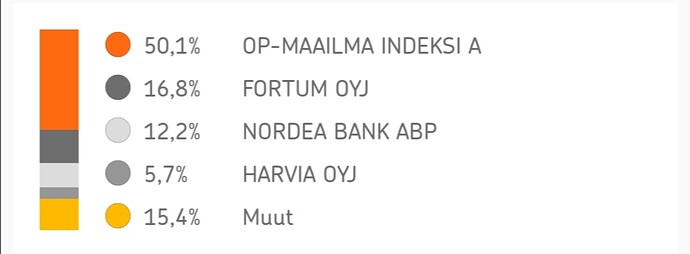

Harvia 6%, tämä oli erinomainen yrityskeissi, mutta sijoituskeissinä heikko suoritus minulta. Lähdin mukaan maaliskuussa 8€ tuntumassa. Oli silloin mielestäni vielä vähän kallis, mutta ajattelin lisätä halvemmalla…nojoo. Noin 150% nousun jälkeen uskalsin napata toisen satsin. Nyt Kh 11,50€. En näe syytä keventää, tottakai korona on muuttanut kysynnän rakennetta, mutta mielestäni johdolla on pakka kasassa ja osaavat kasvattaa toimintaa järkevästi. Alalla tuntuu olevan vielä paljon potentiaalia ja mikäli ulkomaiden kasvu jatkuu lupaavana, niin mikäs tässä on kyydissä istuessa. Lisätään paikkojen tullen.

Marimekko 6%, työpaikan kahvipöydässä tuli tätä keissiä alunperin pohdittua. Kukaan ei oikein uskonut tähän, mutta päätin kuitenkin tilaisuuden tullen lähteä todella pienellä satsilla mukaan. Tämän jälkeen olen tutkinut firmaa tarkemmin ja vuoden ensimmäiseen posariin lisäilin sitten. Kh. 28,50€ antaa sopivaa turvamarginaalia. Luotan johtoon ja brändin voimaan. Nyt hinta alkaa olla korkeahko, mutta uskon että johdolla voi olla vielä muutama ässä hihassa, kunhan markkina normalisoituu.

Aktia 6%, mörnijä. Ajureita löytyisi, mutta ei oikein ota tuulta siipien alle. Varainhoitajaksi mielestäni halpa, pankiksi hieman hinnakas. Ostin ensimmäisen kerran viime vuoden puolella noin 11,20 paikkeilla. Siitä sitten halvennettu Kh. 9€. Uusittu peruspankkijärjestelmä luo hyvän pohjan. Optiona nämä huhutut fuusiot. Ei savua ilman tulta? Toimintaa tehostetaan ja laadukas varainhoito on kieltämättä aika maistuva kombinaatio.

Gofore 5%, heräsin myöhään IT-konsultteihin. Tutkittuani Goforea yrityksenä yllätyin kuinka laadukkaasta keissistä on kyse. Uskon, että digitalisaatio on vasta lähtemässä käyntiin ja korona toimi hyvänä triggerinä. Kh. 10,50€ on vähän kalliin puoleinen, mutta luotan sen verran heidän tekemiseen, että mikäli saan paikan halventaa keskihintaa, aion sen käyttää. Olettaisin myös, että julkisen sektorin voimakas osuus liikevaihdossa tuo pientä turvaa.

Fortum 5%, vähän kuten Nordea, eli arvo hedge. En muusta hirveästi perusta, kuin osingosta. Luotan Inderesin analyysiin ja halvennan keskihintaani 15,50€ tarpeen tullen.

Noho Partners 4% seurasin pitkin hampain alkuvuodesta kun Noho oli kalleimmillaan. En kuitenkaan oikein perustanut tämän hypetyksestä silloin. Myönnän silti että olin kuitenkin todella lähellä ostaa tätä (fomo). Koronan vaikutukset kaikki tiedämmekin ja kurssi otti turpiin. Tutustuin uudestaan keissiin joku aika sitten ja luin eri raportteja. Lähdin mukaan siinä vaiheessa kun Nordean raportti totesi, että mahdollisen diluutionkin jälkeen osakkeen käypäarvo on yli +4,5€. Mielestäni johto on osoittanut kykenevänsä vaikeissakin tilanteissa toimimaan erinomaisesti ja se luo luottoa heidän toimintaan. Kh. 5,75€ ei mielestäni ole paha, kun katsoo muutaman vuoden päähän.

Exel Composites 4%, on mielenkiintoinen firma mistä oppisin mieluusti lisää. Mielestäni liikevaihdon hajautus pitäisi madaltaa syklisyyden tuomaa volatiliteettiä huomattavasti. Tuulivoimat tuovat hyvää trendiä. Itse alaa en tunne vielä niin hyvin ja siksi tämäkin vielä seurantapositio. Markkina ymmärtääkseni hyvin pirstaloitunut, jota Exel voi konsolisoida. Yritysostot/ tulla ostetuksi, on optio.

Capman 4% luotan johtoon ja nautin hyvästä kasvavasta osingosta. Ostaisin lisää, mutta pieni epäilys aina hiipii, että jos tuloksen teko ei sittenkään lyö läpi. Silloin osinkokaan tuskin kestää ikuisesti. Kh 1,95€ ei mielestäni hirveästi turvamarginaalia pidä sisällään, jos tuloskasvu jää vain lupaukseksi. Odotan siis paikkaa halventaa.

Detection Technology 3%, mielestäni todella lupaava firma, johon mielelläni sijoittaisin enemmän. Skaalautuvuutta sisältävä bisnesmalli ja pitkät sopimukset. On kuitenkin edelleen kysymysmerkki, milloin turvallisuusmarkkinat elpyvät. Kh 19€ sisältää kuitenkin pienoisen turvan. Monen vuoden tähtäimellä olen kuitenkin luottavainen tämän suhteen.

Revenio Group 2%, seurasin pitkään sivusta, uskalsin lopulta 33€ hintaan ottaa salkkuun. Mielestäni kallis, mutta tekeminen on ollut niin kovaa luokkaa, että vaikea sanoa mikä tällaiselle on se oikea hinta. Seuraan ja odotan paikkaa lisätä. Siinä samassa yritän tutustua yritykseen paremmin.

Efecte 2% on toistaiseksi aika tuntematon firma minulle. Vakuutuin Inderesin analyysistä ja varmasti osittain myös foorumin hypestä. Siksi nappasin seurantaposition 8,75€ paikkeilla. Haluan olla SaaS -liiketoiminnassa mukana ja opiskelen mieluusti yrityksen toimintaa pienenä omistajana. Lisään kun saan hyvän paikan halventaa keskihintaa kunnolla, tai kun tulos lyö kunnolla läpi. Suurin kysymys minulle on, kuinka laadukkaita yrityksen tuotteet ovat. Siitä on hankala saada otetta, kun ei itse tuotetta käytä.

Vincit 2% tuorein hankinta. Oston syy aikalailla sama kuin Goforessa. Digitalisaatio trendi ajurina ja aika halpa arvostus. Optiona SaaS- liiketoiminta. Kuten muita seurantapositioitani, haluan seurata kvartaalin - pari, ja sitten mahdollisesti lisään. Kh. 6,80€ vähän turhan kova, fomo iski, pitkällä tähtäimellä sanoisin että kuitenkin kohtuullinen hinta.

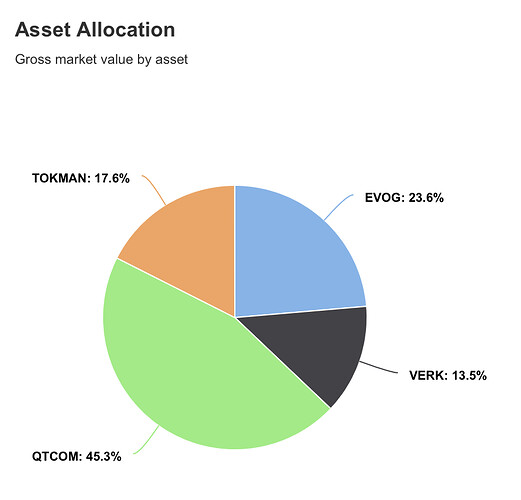

Yhteensä salkussa 15 firmaa. Tämä alkaa olla omalta osaltani salkun maksimi. Jos löydän parempaa ostettavaa, heitän jonkun heikomman ulos. Muuten pakka levähtää pahemman kerran, enkä ehdi seurata yrityksien toimintaa tarpeeksi. Käteisen osuutta pidän aina aika korkealla, tällä hetkellä 21%. Nukun yöni näin paremmin. Ikää 24 vuotta tällä hetkellä, joten luotan siihen että tulee taas hetkiä jolloin saan halvemmalla lisää hyvää tavaraa ja ehdin näitä hetkiä odottaa. Koska osakesalkkuni on täysin keskittynyt suomeen, on minulla vastaavan kokoinen rahastosalkku, joka pääosin keskittyy ulkomaille. En jaksa uskoa, että aikani riittäisi siihen, että pystyisin oppimaan ulkomaisista yrityksistä tarpeeksi. Siksi olen fokusoitunut suomalaisiin firmoihin osakepoiminnan kautta ja rahastot tuovat ulkomaista hajautusta.