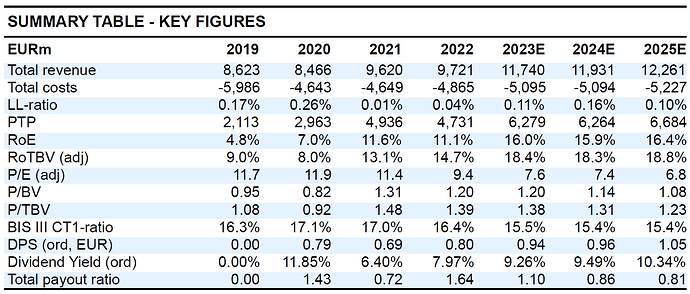

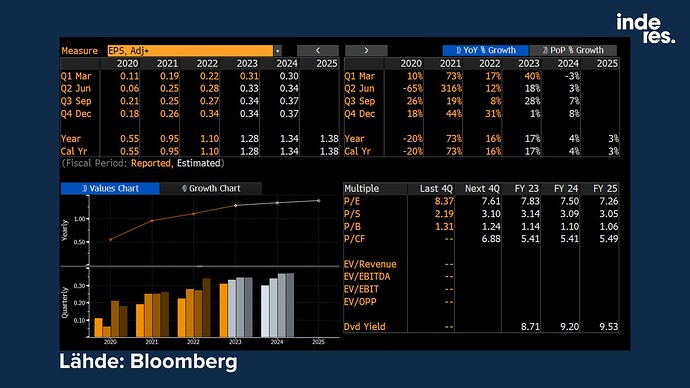

Seuraavan 5v aikana Nordea tehnee jotakuinkin 7e EPSiä. Tuloskehitys saanee huippunsa 2024-2025, lähtien siitä viiveellä maltilliseen hiipumiseen ennustetun korkokäyrän mukana. Vuosittain jatkettavat omien ostot pitävät EPSin siltikin lähellä ennäystasoja. Aika jännä tilanne kyllä kurssin nykyhinnoittelun suhteen.

nykyään parhaat pankit arvotetaan huippukaudella p/B 1,5 (12€) ja lamassa p/B 0,7 (5,5€). on kyllä vakuuttavaa toimintaa nykyisen ceo:n toiminta. tosin sampo pisti nordean riskit alas ja tehosti toiminnan, mutta ei korjannut kaikkia hedelmiä. kuka olisi arvannut korkojen jyrkän nousun? saattaa olla, että nykyisten valtioiden velkojen takia pankit saanee populistisia lisäveroja. ei kai nordean hinnoittelu nyt niin väärä ole, kun äärimmäinen korkokatteen nousu ja luottotappioiden erinomainen taso on sieltä positiivisimmasta päästä. jos talous kasvaa on nousuvaraa, mutta depressiossa enemmän laskuvaraa.

Nordean eilinen pörssikäyttäytyminen jäi varmasti ihmetyttämään monia. Yhtä yksittäistä selitystä sille ei ole, mutta sanotaanko, että historian parhaan kvartaalin jälkeen tällaista on harvoin nähty päälistan yrityksiltä. Tulos saattoi olla “too good”, mutta mitä olisikaan ollut luvassa, jos odotukset olisi vain saavutettu saati alitettu?

Osaketta myytiin miljoonavoluumeilla pari päivää putkeen ennen eilistä tulosta. Eilen suunta kääntyi ja kaupankäynnin viime minuuteille kirjautui halventuneen Nordean ostoja miljoonavoluumeilla.

Finanssitalojen eilinen pörssikäyttäytyminen oli kaikkinensa – omasta mielestäni – epäjohdonmukaista. Kuuntelisin mielelläni muitakin mielipiteitä tähän liittyen. Tulosjulkistusten jälkeen Deutsche Bank oli reippaassa nousussa ja Barclays vielä reippaammassa. DB:n kohdalla vaikutti siltä, että hyvä tulos tuli esim. Nordeaa suurempana yllätyksenä ja samalla pankki kertoi tehottomien toimintojen karsimisesta. Ehkä se riitti nousuun. Eilen hyvän tuloksensa julkaissut Swedbank on hyvä verrokki Nordealle ja sekin oli pienessä laskussa.

On kaiketi reilua todeta, että First Republic Bank on selvitystilassa. Viikonloppua se ei jenkkiuutisten mukaan tule pilaamaan, mutta eiköhän siitä ensi viikolla kuulla lisää. Pankkisektorin epävarmuus ei ole vielä hälventynyt, mutta se vaikuttaa eri organisaatioihin eri tavalla. Hyvin pääomitettu Nordea on kuin peruskallio omassa vakaassa maailmassaan ja omalla Pohjolan pelikentällään, joten pienehköjen amerikkalaispankkien ongelmien ei pitäisi varjostaa sen tulevaisuutta. Mutta amerikkalaislähtöinen epävarmuus näkyy myös Nordeassa. Ruotsissa pohditaan muuten tänään Eurogroup-jengillä ja Lagarden johtamana mm. Euroopan pankkien sääntelyä, mutta näistä peijaisista tuskin pörsseissä hermostutaan.

Hieman hämillään siis seurasin eilen Nordean kehitystä, mutta tällaista tämä joskus on. Vuosi näyttää edelleen todella lupaavalta. Osinkoa on omaan pussiin kertynyt jo euroja per osake ja vuolas osinkovirta tulee jatkumaan. Osakkeen hinta on tietty eri tasolla kuin kolme vuotta sitten, mutta jopa viimeisin ostoeräni vaikuttaa edelleen järkiostokselta ja miksi ei vaikuttaisi. Osake on maltillisissa hinnoissa tekemiseen nähden. Pidin Nordean kanssa aikoinaan pääni enkä kuunnellut maanitteluja. Kiitos kuitenkin @Verneri_Pulkkinen silloisesta hyvästä sparrauksesta. Sitä tarvitaan aina hyviin päätöksiin.

Ja lähde uutiselle, josta edellisessä viestissä oli vain kuva:

Niin kai nämä on aika pitkälti näkökulmajuttuja. En sitten tiedä kertooko omasta ylioptimismista, mutta kyllä minä ainakin odotin, että ennusteilla pyyhitään lattiaa. Korkoja valuu jatkuvasti tulokseen paremmin, kun nousu oli nopeaa, mutta markkina ei ole yskinyt luottotappioiden osalta. Alkaa kuitenkin näyttämään aika todennäköiseltä, että “korkeita” korkoja ei pystytä ylläpitämään Euroopassa kovin kauaa. Italia kai vähän rakoilee liitoksissaan jo nyt. Korkotaso on erittäin epävarma ja talous ylipäätään odottelee taantumaa, joten luottotappioidenkin näkymä lähinnä kysymysmerkki. Eikä ehkä helpota, että ei tuota pankkisektorin terveyttäkään nyt ihan täysin taas tiedetä. Ei siis ehkä ole täysin pysyvää tämä tulostaso. Aika iso kysymysmerkki ainakin allekirjoittaneelle, mitä joltain 2025 vuoden tulokselta voi odottaa, vaikka ei tuokaan kovin kaukana ole.

Pidin itse asiassa liki mahdottomana, että ennusteita ei hilattaisi ylös. Joo toki esim. 17 % on yli 13 %, mutta kyllä minä olin aika varma, että sieltä olisi myös ennusteisiin keksitty jotain uutta. Kuitenkin tuo yli 13 % opotuotto on ihan 2023 ohjeistuskin. Tai taloudellinen näkymä. Nostamiseen väliinjättö on toki todennäköisesti ihan laiskuutta, mutta herättää silti kysymysmerkkejä.

Itsellä Nordea selvässä ylipainossa (salkun ylivoimaisesti suurin omistus), mutta pitäisin aika ongelmallisena, jos tulosta ei nyt tehtäisi ennätystahtiin. Pankit ovat kuitenkin joutuneet keksimään miten rahaa tehdään nollakorkoaikaan, missä Nordea on onnistunut hyvin ja nyt saavat sitten päälle sitä “helppoa” rahaakin, kun saadaan vähän korkospreadiä.

Mitä tulee noihin uutisiin, niin en ole kovin huolissani pankkien tulevaisuudesta. Pankkien sääntely on kritiikistä huolimatta niin tiukkaa, että kovinkaan moni järkevä yritys ei sen piiriin halua. Tämähän rajoittaa jo isojen sijoitusyhtiöiden osuuksia pankeissa. Enkä ihan usko, että EU haluaa ottaa kontolleen tuota digivaluutan valvontaa. Joku neropatti on jo keksinyt, että on helpompi vain ulkoistaa rahanpesun ja terrorismin torjunta pankeille ja syyttää niitä, kun epäonnistuvat tuossa liki mahdottomassa tehtävässä. Pitäisi tietää aina käytetäänkö rahoja väärin, mutta ei saa tietää, mihin rahoja käytetään, koska yksityisyydensuoja.

Niinpä, kyseistä pelastusoperaatio-ostouutista odotellessa…

Siinä mielessä Nordean osari tuli osakkeensa jo etukäteen hankkineille kurssintuijottajaillens vähän huonoon saumaan, mutta onhan näitä “markkinapesuvesien” hetkellisesti huuhtelemia kursseja saanut synkkänä tuijotella kyllä ennenkin…

Ensi viikkohan onkin sitten taas ns. “Fed Fund Rate”-viikko eli Yhdysvaltain keskuspankki julkistaa korkopäätöksensä keskiviikkona…

…Konsensusennusteet odottavat edelleen 0,25 prosentin nousua, mutta jotkut ekonomistit odottavat jopa vallan taukoa…

OP:n tuloskommentin referointia.

Otsikkona: “Hinnoiteltu lähelle maailmanloppua”

Osta -suositus ennallaan kuten myös 13,50 € target

Lähivuosien tulosnäkymä on vahva, vaikka korkojen nousun tuoma hyöty alkaa olla tuloksessa sisällä. Arvostuskertoimet ovat mallia WTF, joten joko odotetaan paluuta nollakorkoihin tai luottotappioiden nousua jopa finanssikriisiä voimakkaampana.

Muuten yksi huomio osakekurssireaktiolle voisi tulla OP:n tekemien ennustemuutoksien kautta… Vuoden 2023 tulosennuste nousi, mutta vuosien 2024 ja 2025 tulosennusteet laskivat hieman. Tämä selittyy pääosin korkonäkemyksellä, eli rahoituskate rivillä.

I think the main reason is that analysts and especially foreign investors view that this is peak earnings (as good as it gets) - relative to interest income vis-a-vis credit losses.

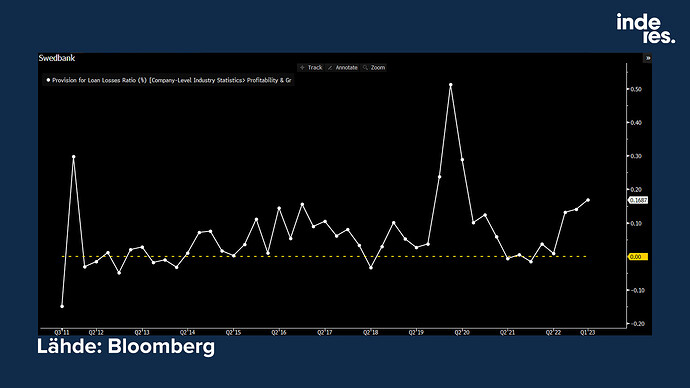

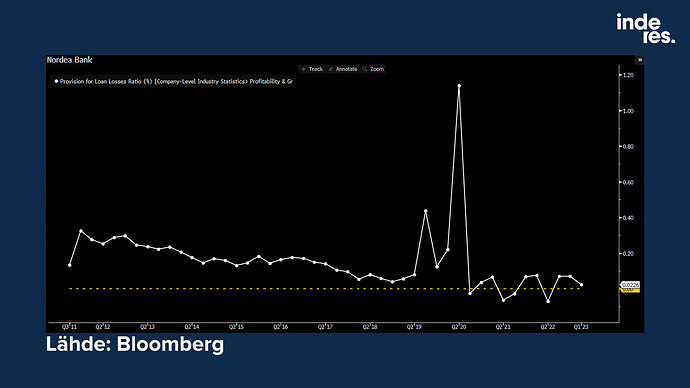

Many analysts expect the credit losses among all Nordic banks to pick up from q2 2023 and onwards.

I can understand the negativ reaction towards Swedbank, as their credit losses are already picking up. Swedbank has the worst credit quality among all big Nordic banks and somewhat “large” exposure towards the Baltic countries. This concerns SEB to a lesser degree as well (exposure to Baltic countries). Nordea and Handelsbanken in particular has the best credit quality among all Nordic banks.

And yes, I also find it interesting that big banks in Europe rally while their Nordic peers get hammared. One reason for this is the underlying fear of Nordic banks rather ‘large’ exposure towards commercial real estate and many do not see a difference for example that Nordea has rather ‘little’ exposure. Handelsbanken with its large exposure has been heavily shorted because of this.

Also, Nordic banks are not well known outside of Nordics. For example I have subscription to Bloomberg and they hardly feature in any reports. They are too small to be of interest to the general public outside the Nordics. And Nordic banks do not get the real appreciation from a value perspective because of this, as the same time as I view that generally Nordic banks are heads and shoulders above most other banks in Europe relative to quality.

Itse en ole lopulta kovin huolissani pankkialan “disruptoinnista”. Ehkä pitäisi.

Mutta vaikkapa keskuspankkirahaa mietittäessä olen melko varma, että keskuspankit ottavat rahoitusjärjestelmän (pankkijärjestelmän) vakauden myös huomioon, eivätkä edes hae suoraa korvaajaa pankkien ylläpitämälle talletusjärjestelmälle. Jos keskuspankkiraha tulee, siinä olisi todennäköisesti jokin euromääräinen katto imo.

Big tech osalta en myöskään ole kovin peloissani. Pankkibisnes on sen verran huonosti kannattavaa ja sääntely aiheuttaa niin isoa päänsärkyä, että epäilen että heille fiksumpaa on myydä alustaa/työkaluja ja ottaa jokin spread välistä ennemmin kuin lähteä suoraan pankkitoimintaan.

Toki pelkästään se lisää kilpailua.

The “peak earnings” is my theory too. In the Nordics, a bigger amount of mortgages are tied to changing interest rates which might be on issue soon plus if we enter a recession banking may not be the best business. But “peak earnings” from market perspective is my thesis ![]()

Nordea on toisaalta hinnoiteltu aika paljon korkeammalle. Barclays on 0,5 x tangible book. Deutsche taitaa olla jotain 0,3 x book value (en tiedä paljonko jos katsoo tangible book varmaan selvästi enemmän). Nordea taitaa olla 1,2 x book ? Toki varmasti laatueroa on jonkin verran, mutta kuinka paljon lopulta ? Barcalysin Q1 RoTE oli 15% luokkaa, joka ei lopulta jää hirveästi Nordean 17%, mutta valuaatio on yli puolet alempi.

Imo Nordea on lopulta suhteellisen ok hinnoiteltu, tai ainakin siinä on jo hyvää kehitystä sisässä.

Tämä ei koske vain Nordeaa vaan yleensäkin sijoittajat katsovat eteenpäin: erinomainen tulos ei ole syy nousta jos jokin huolettaa tulevassa.

Ylipäätään yhden päivän reaktiot nyt on mitä on.

17 % ROE:sta on luullakseni hyvin vaikea enää parantaa menoa (ilman vastaavaa kovaa riskinottoa).

Luottotappioilla on yksi suunta, ylös koska niitä ei nyt juuri näy kuten Ianille eilen vitsailin.

Ehkä taantumapelot painavat myös, ja ruotsalaiskavereiden CRE-murheet.

Esim. Hanskaa hinnoitellaan 8x P/E:llä vaikka pankkihan ollut Pohjosmaiden turvallisin! Nordea ei ole siis yksin matalan arvostuksensa kanssa.

Ja kiitos, hyvä sparrailuhan on minun työ täällä. ![]()

Mitä muuten ajattelette ylipäätään. Miksi pohjoismaiset pankit ansaitsevat preemion ? Moni iso ja mielestäni laadukas Eurooppalainen pankki treidaa paljon alemmilla kertoimilla. Esimerkkeinä vaikka BNP Paribas tai ING Groep. P/B to noilla taitaa olla 0,6 ja 0,8 tms.

Barcalysin ja DB tapuksessa ymmärrän sinänsä että bisnesmalli on enemmän investointipankkivetoinen joka tuo riskiä. BNP ja ING parempia verrokkeja ehkä.

Minusta tuo pohjoismaiden preemio tuntuu jopa kummalliselta. Tällä ollaan kuitenkin venäjän lähellä ja asuntomarkkinatkin varsin kuumat.

Yhteisön oma personal trainer!

Tässä ketjussa ei nähdäkseni ole mainittu Peter Seligsonin taannoisia kommentteja Talouselämä-lehdessä. Artikkeli on maksumuurin takana, mutta hän totesi Pohjoismaisten pankkien kärsivän siitä, etteivät ne ole systeemisiä pankkikriisin iskiessä. Seligsonin mukaan kukaan ei halua näyttää hölmöltä, jos se epätodennäköiseltä näyttävä kriisi osuukin Pohjoismaihin.

On ironista, että jokin Deutsche Bankin tapainen dinosaurus saa nyt talletuksia yhteisöjen vähentäessä riskejään siirtämällä talletussuojan yli meneviä rahoja asiansa hyvin hoitaneista Pohjoismaiden pankeista. Joka sanoi että “size doesn’t matter”, ei selvästikään tuntenut finanssialaa…

Nordean itsestään laatima rapsa näyttää tosi hyvälle. Tältä vuodelta maksettava osinko näyttää nousseen ennusteissa jo 0,94 euroon per osake, kun se aiemmin taisi olla lähempänä 0,90 euroa.

.

Noniin, jonkun verran on puhuttu mahdollisesta posarista tälle vuodelle.

Tehääs nyt sit tämmönen kysymys tänne foorumille, eli uskotteko Nordean julkaisevan posarin jossain kohti tätä vuotta.

- Ei posaria

- Posari tulee tänä vuonna

0 äänestäjää

Itse uskon posarin olevan jopa todennäköisen, koska eihän Nordealla tossa heikkouksia liikaa näkynyt tuloksessa. CFO oli myös luottavaisella mielellä, ja ylemmässä viestissä näkyvä Nordean oma ennuste ei liian heikolta näytä.

En jaksa uskoa “posariin”, sillä nyt ohjeistus on, että ROE on yli 13%. Nordean oma analyytikko povaa 16% lukemaa, joka on nykyisen ohjeistuksen mukainen. Ei liene tarvetta päivittää kuluvan vuoden ohjeistusta sen paremmin. Paljon mielenkiintoisempaa ovat nuo loppuvuonna annettavat uudet tavoitteet. Vuoden 2025 tavoitteet kun ovat jo saavutettu pari vuotta etuajassa. Se näyttää suuntaa paremmin tulevaisuutta koskien monin tavoin.

Nordean oma analyytikko muuten tuossa ennusteessaan povaa 366 miljoonan euron luottotappioita (11 peruspistettä). Tämän suhteen hän on ollut systemaattisesti väärässä useamman vuoden. Mikäli luottotappiot olisivatkin viime vuoden luokkaa, niin eps-ennuste olisi tälle vuodelle 1,42, jolloin tältä vuodelta maksettava osinko olisi 0,99 euroa. Eli näkisin, että Nordean omissa ennusteissa on vielä viilausvaraa ylöspäin tästäkin.

Thanks for all your comments about Nordea! You have always something interesting to say.

I think there may be now a little bit more uncertainty among investors as Nordea left their financial targets untouched for now.

Yep, Swedbanks loan loss provisions have risen from abnormally low levels of Q2’22.

While Nordeas loan loss provisions can’t possibly go any lower.

I don’t know if all updates are already reflected on Bloomberg concensus, but after this years EPS growth of 17 % earnings growth is expected to slow dramatically to 4 % and 3 % while the economy is slowing (and lending is slowing as well) and CRE risks are rising.