Elektroniikan sopimusvalmistajista foorumilla on jo ketjut mm. suomalaiselle Incapille ja norjalaiselle Kitron ASA:lle, joten eiköhän avata oma ketju myös ruotsalaiselle NOTElle.

Perustietoa yhtiöstä:

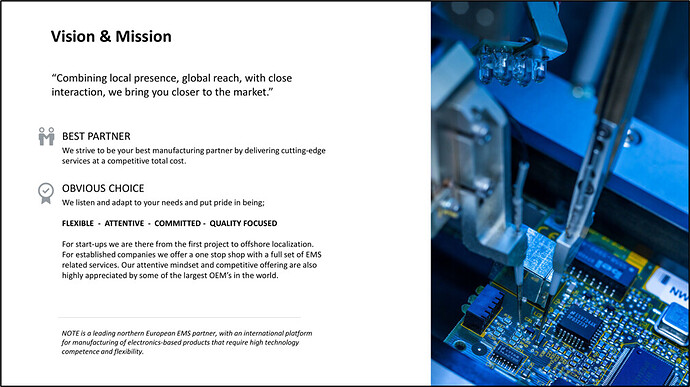

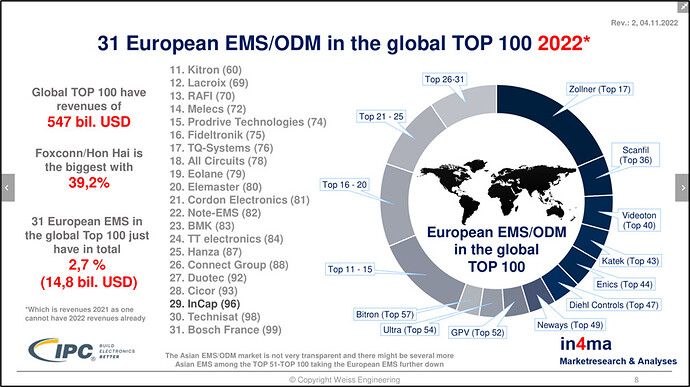

NOTE on Incapin tavoin elektroniikan sopimusvalmistaja. Koon puolesta Euroopan TOP-kahteenkymppiin mahtuva sellainen. Se tekee asiakkaidensa tuotteita ja osia niistä. Se on siis toimija, jolle esimerkiksi sähköautolaturien tai maanmittauskojeiden valmistaja ulkoistaa tuotantonsa, jolloin NOTEn asiakkaalle jää pääasiassa myyntiin, markkinointiin jne. liittyviä tehtäviä. Yhä useammin NOTElle ulkoistetaan myös T&K-toimintaa, logistiikkaa, ylläpitoa, huoltoa jne.

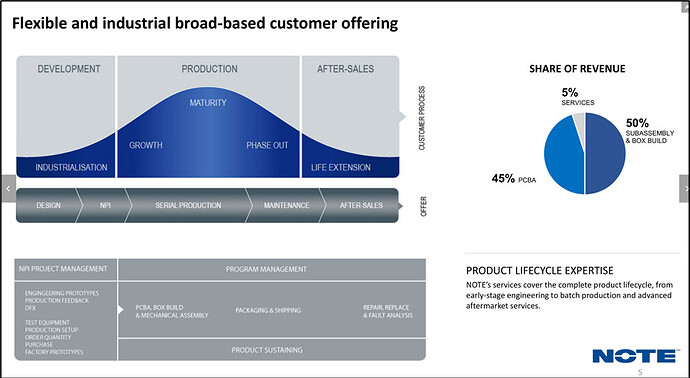

Noin puolet liikevaihdosta tulee piirilevyladonnasta ja puolet box-buildista, joka siis tarkoittaa suurin piirtein sitä, että tehdään kokolailla valmiita tuotteita loppukäyttäjien tarpeisiin.

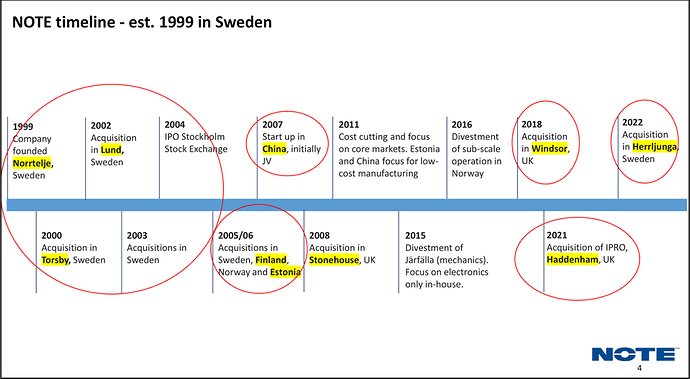

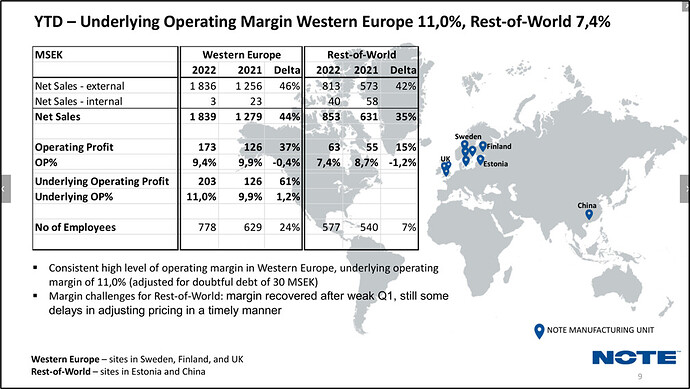

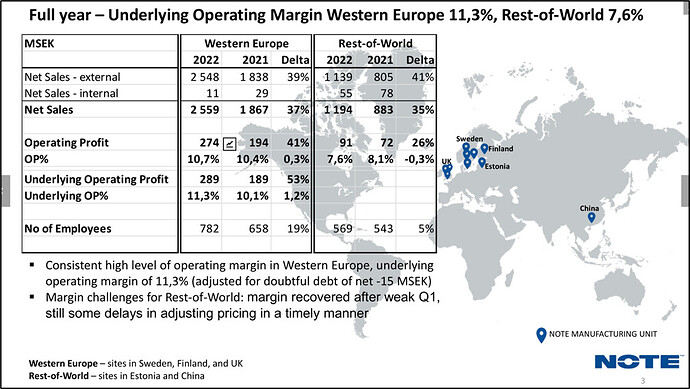

NOTElla on neljä tuotantolaitosta Ruotsissa, yksi Hyvinkäällä, yksi Kiinassa, yksi Virossa ja kolme UK:ssa. Sen historiassa yritysostot ovat näytelleet varsin merkittävää roolia, kuten yhdestä alla olevasta kuvastakin näkee.

Asiakkaat ja tuotteet

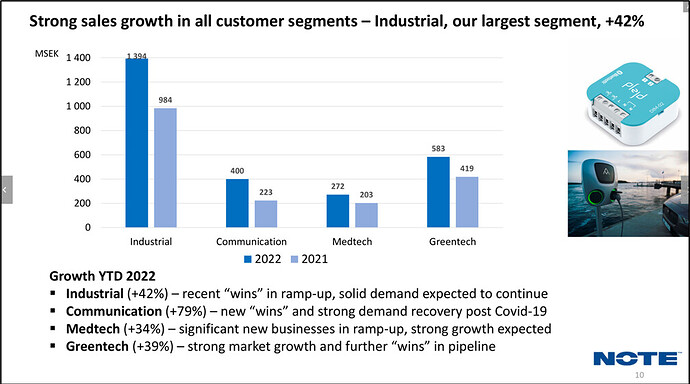

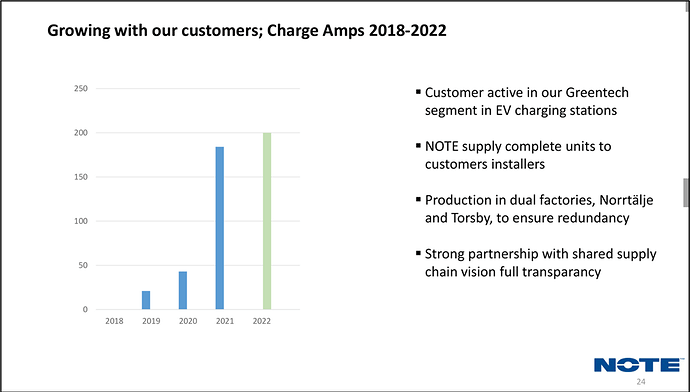

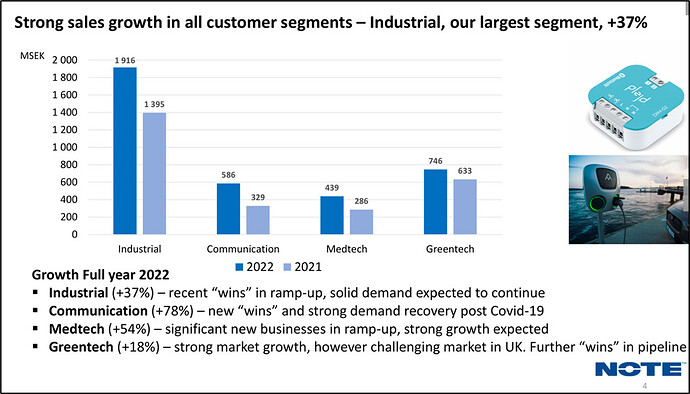

NOTEn tuote-/asiakasportfolio jakautuu neljään osaan, jotka ovat Industrial, Medtech, Greentech ja Communication. Industrial on selkeästi suurin segmentti ja NOTEn johdon mukaan tämän segmentin voisi jakaa lukemattomiin alasegmentteihin, koska kokonaisuus on niin laaja. Kaikki segmentit vetävät kuulemma hyvin, eikä mitään segmenttiä tarvitse esimerkiksi paremman kannattavuuden osalta priorisoida toisen ohi. NOTEn toimitusjohtaja mainitsi joulukuun 2022 pääomamarkkinapäivässä, että esimerkiksi medtech-segmentissä heillä on mainio pipeline, jonka hän uskoo ralisoituvan luvuiksi lähitulevaisuudessa. Toisaalta hän sanoi myös, että esim. greentech tulee kasvamaan myös kovaa ja he ovat olleet hieman pettyneitä tämän segmentin kasvulukuihin vuonna 2022.

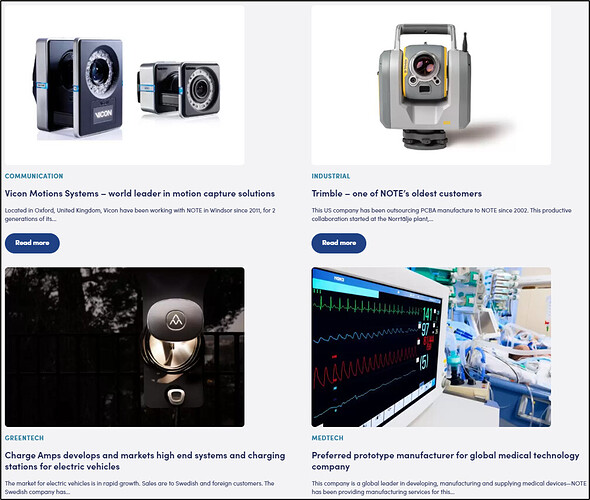

EMS-toimijalle tyypillisesti NOTE kertoo hyvin vähän asiakkaistaan ja mainitsee heitä nimeltä aniharvoin. Joitakin referenssejä kuitenkin löytyy heidän verkkosivuiltaan, esimerkiksi sähköautolatureita valmistava ChargeAmps ja maanmittaustekniikkaa valmistava Trimble. Huomionarvioista on kuitenkin seuraava nosto 2021 vuosikertomuksesta:

Generally speaking, NOTE has a diversified customer base where no single customer (group) represents more than 7% (6%) of total group sales.

Vertailun vuoksi mainittakoon, että Incapilla suurin asiakas Victron Energy toi yli 60 prosenttia koko liikevaihdosta, jolloin on ihan perusteltua sanoa, että nyky-Incap elää ja kuolee Victron Energyn kanssa. NOTElla tällaista asiakasriippuvuutta yksittäiseen asiakkaaseen ei ole.

NOTE - kuten kai kaikki yritykset nykyään - haluaa olla asiakkailleen tiivis strateginen partneri. Ja totta se taitaa olla, että EMS-toimijoiden merkitys ja vaikutusvalta sekä osuus arvoketjussa on ulkoistuskehityksen myötä suurempi kuin ennen. On kuitenkin hyvä muistaa, että nämä yritykset elävät kroonisessa kannattavuuspaineessa, joka alapäätä kivistää raaka-aine- ja komponenttihankinta ja yläpäätä asiakkaan neuvotteluvoima. Isot ja vakiintuneet asiakkaat ovat usein globaaleja pelureja, joille EMS-toimijalla voi olla hyvin rajallisesti kinasteluvaraa.

Liiketoiminnan kehitys

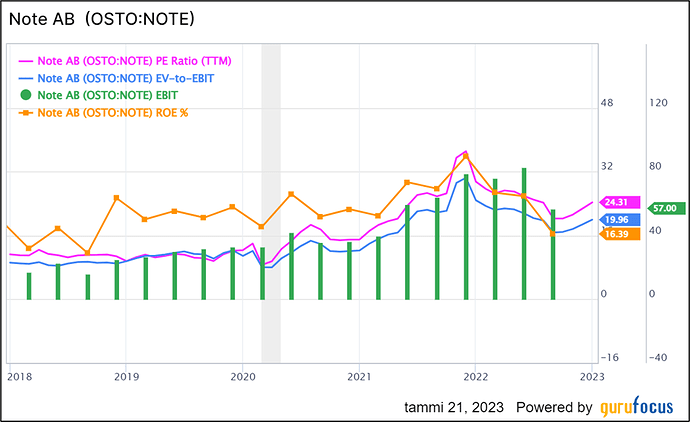

NOTEn osakekurssi on viimeisen kymmenen vuoden aikana raketoinut. Viimeiseen viiteen vuoteen on tainnut tulla osaketuottoa 50 % per vuosi ja kymmenelle vuodelle annualisoitunakin vissiin neljänkymmenen prosentin luokkaa.

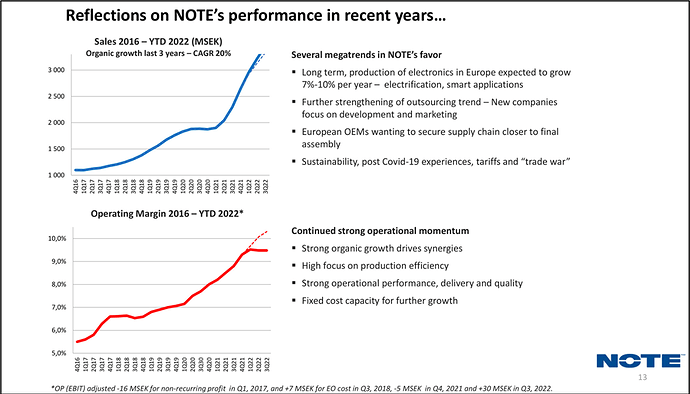

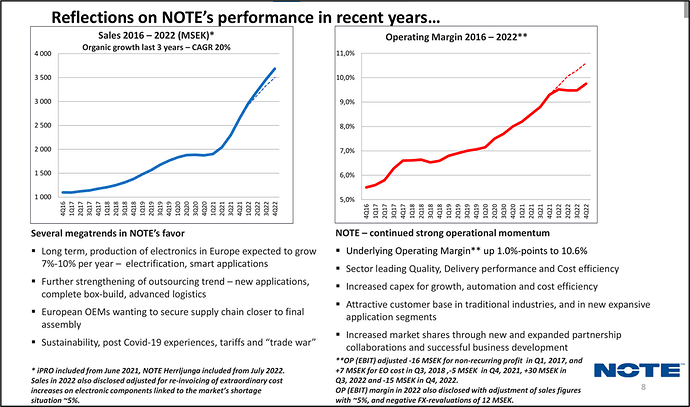

Syy tähän on tietysti suurelta osin liiketoiminnan mainio kehitys. Kymmenkunta vuotta sitten liikevaihto pyöri miljardin kruunun tietämillä, kun se nyt on kokolailla nelinkertainen. Yritys oli myös joinakin vuosina 2010-luvun alkupuoliskolla tappiollinen, kun nyt se tekee tuollaista 8-10 prosentin EBIT-marginaalia (vrt. Incapin 13-15 %). En ole ihan varma, että oliko tuon ajan NOTE liiketoiminnaltaan edes ihan samanlainen kuin nyky-NOTE, mutta kehitys on ollut huimaa yhtä kaikki.

Yhtiön toimitusjohtaja Johannes Lind-Widestam on ollut puikoissa neljä vuotta ja hän sanoi, että aloittaessaan hän ei uskonut, että NOTEn kaltainen yritys voisi kasvaa orgaanisesti yli 20 prosenttia. Nyt hän kuitenkin näkee, että tuo on ihan normaali kasvuvauhti hyvälle EMS-toimijalle, eikä siinä ole mitään erikoista.

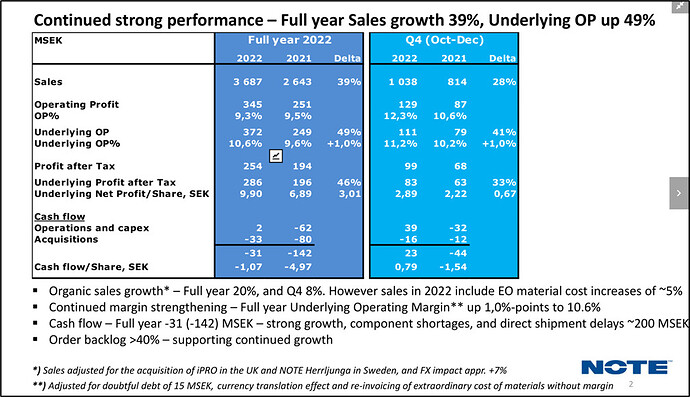

Eli tässä siis joitakin lukuja liiketoiminnasta ja sen kehityksestä:

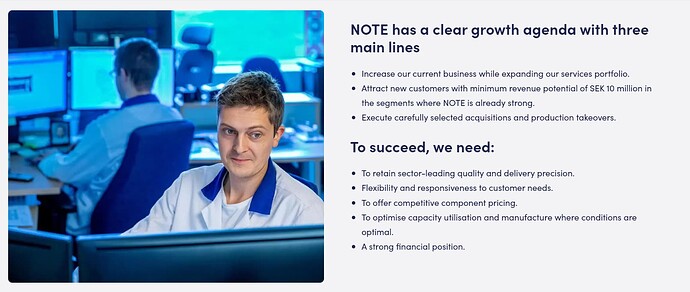

- Yli 20 % liikevaihdon orgaaninen kasvu viimeiset 5 vuotta

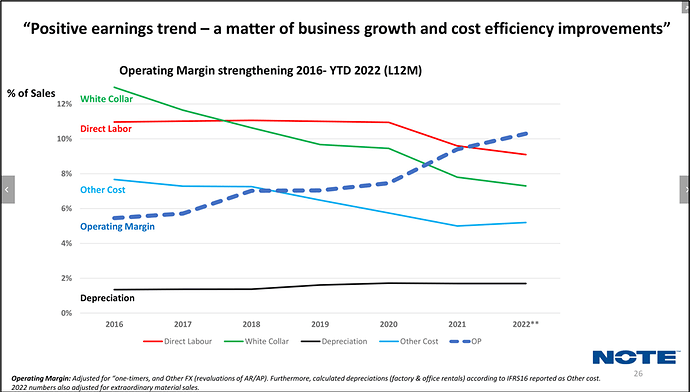

- EBIT-% nostettu kuudesta lähelle kymmentä viidessä vuodessa

- ROIC 10-20 prosenttia vuodesta riippuen

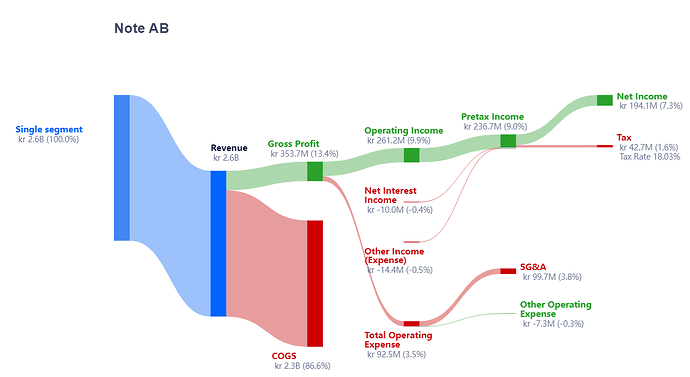

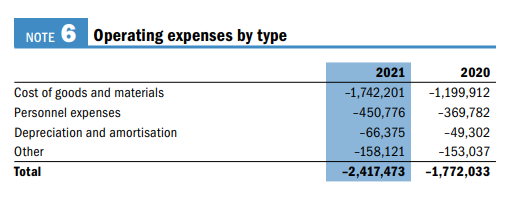

Mielenkiintoista on se, että myyntikate-% (gross profit) on kuitenkin vain 13-14 prosentin luokkaa, kun se Incapilla on jossakin kolmenkymmenen prosentin päällä. Toimitusjohtajan mukaan tavoitteena on jopa “Incap-tason” kannattavuus, mutta tällä myyntikatteella se on mahdottomuus. Tekemistä siis kannattavuuskehityksen osalta edelleen riittää ja virallisena tavoitteena oleva 10 prosentin EBIT-marginaalikin on EMS-yhtiölle jo erinomainen. Incap on tässä pelissä kannattavuuden osalta ihan terävintä kärkeä ja vähän vielä sen yli.

Lisäys 27.1.2023:

Oikaisu NOTEn myyntikate-prosentteihin. NOTEn raportointitavan vuoksi myyntikate sisältää jo henkilöstökulut, jotka poistamalla myyntikate vuodelta 2021 olikin 30,5 prosenttia aiemmin mainitun 13 prosentin sijaan. Näin ollen NOTEn myyntikate on tosiasiallisesti jo hyvin lähellä Incapin myyntikatetta ja tämän aloituspostini kriittisimmät kannattavuuskommentit eivät kuvasta todellisuutta. Katso tarkemmat tiedot seuraavista Joonaksen ja Maurin viesteistä.

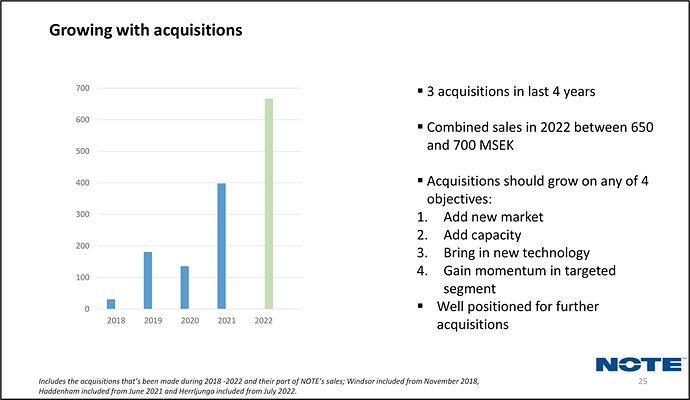

Yritysostot

Yritysostomarkkinahan on EMS-sektorilla kuumaakin kuumempi. Incap, NOTE, Kitron ja kaikki muutkin kilpailevat samoista ostokohteista. Markkina konsolidoituu voimalla (Incapin CMD:sstä oli hyvä markkinakatsaus).

Hauskaa - tai ei varmaan ostajien kannalta kylläkään - on se, että kaikki haluavat nyt ostaa EMS-toimijoita, jotka

- operoivat kasvavasti ja kannattavasti modernien teknologioiden parissa

- ovat hierarkialtaan matalia ja pystyvät toimimaan hyvin itsenäisesti sekä ketterästi

- eivät operoi syklisillä auringonlaskun aloilla (esim. perinteinen autoteollisuus)

- sijaitsevat Pohjois-Amerikassa, Saksassa tai joissakin tapauksissa Itä-Euroopassa

- eivät ole mitään huonon kannattavuuden käännetarinoita

- eivät ole vanhojen ja huonojen asiakkaiden puristuksissa

- eivät ole liian pieniä, eivätkä liian suuria

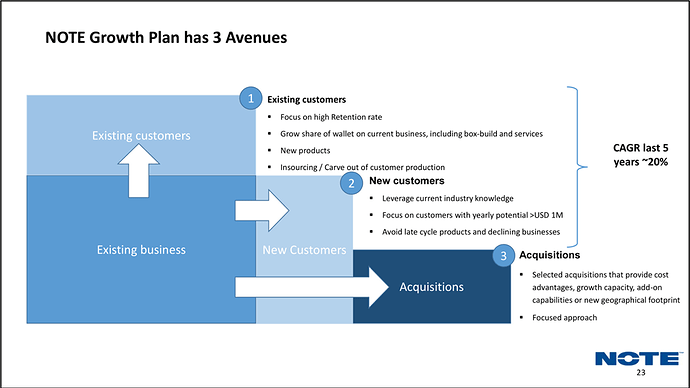

NOTEn omat periaatteet yritysostoihin löytyvät alla olevasta kuvasta.

Ei ehkä ihme, että Incap on etsinyt ostettavaa jo vuosia ja NOTE on tehnyt ehkä yhden ostoksen per vuosi. Samalla tahdilla se aikoo kuulemma myös jatkaa.

Tämä NOTEn CMD:ssä ollut kuva kertoo hyvin siitä, miten kasvua haetaan ensin nykyisiltä asiakkailta (yleensä isot asiakkaat kasvavat isosti), sitten uusilta asiakkailta ja lopuksi vasta yritysostoin.

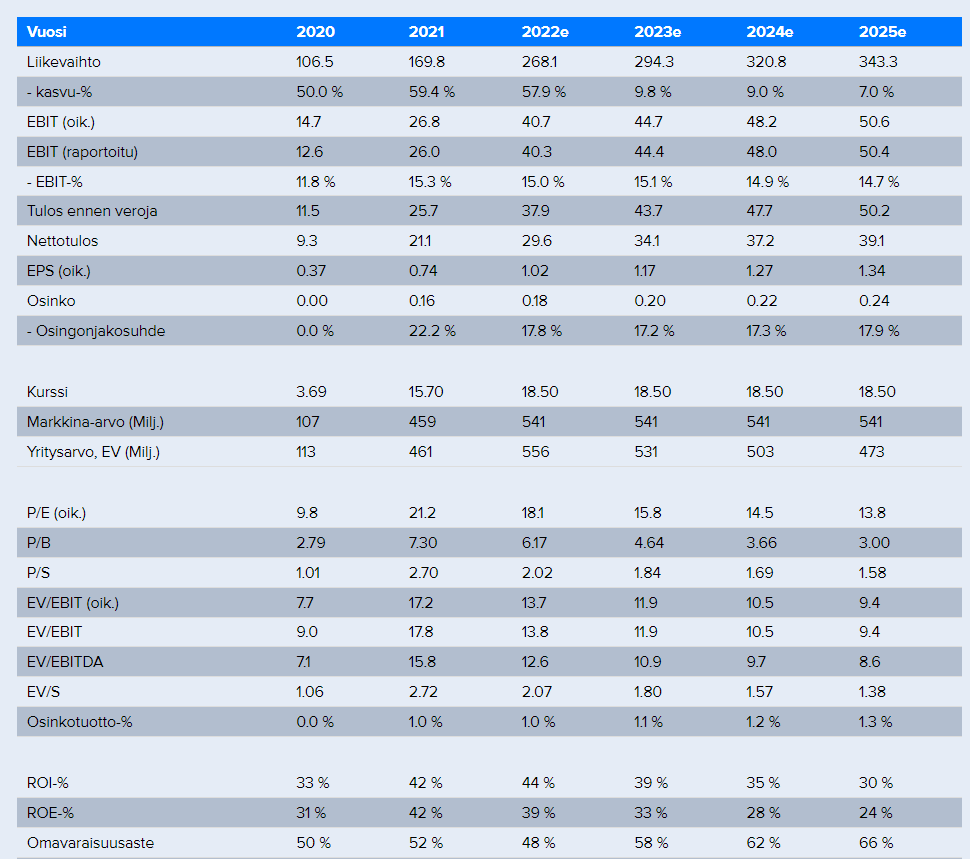

Näkymät ja arvostus

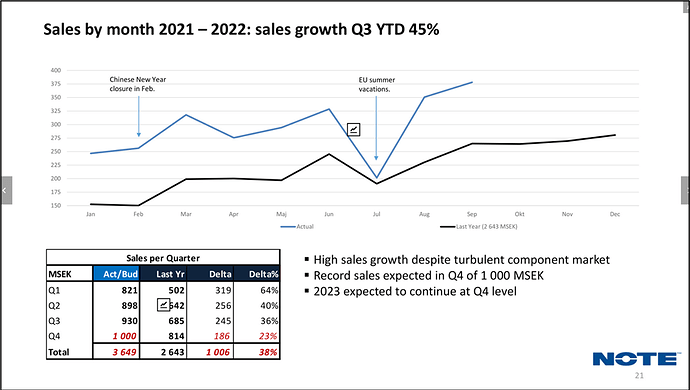

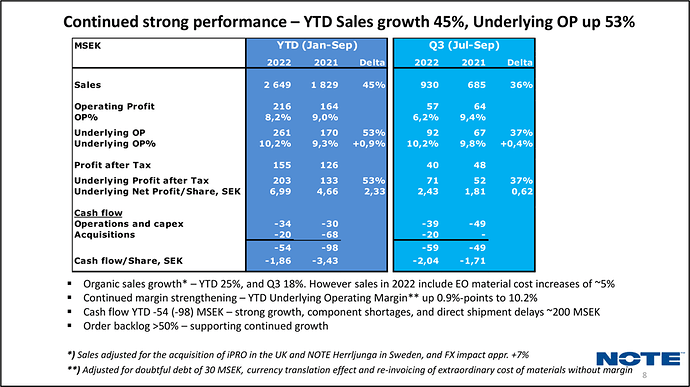

NOTEn tulevaisuus näyttää valoisalta (Q3/2022 raportista poimittua):

Successful new sales to new and current business customers, and continued healthy demand in all customer segments, were contributors to record-high order intake.

Uncertainties on the global market have quickly altered conditions in several sectors. We’re still seeing good opportunities to continue our positive progress. We have very strong order levels, with a range of exciting customers and projects in start-up phases. With our current market situation, we see good potential to achieve quarterly sales of SEK 1 billion for the first time ever, equivalent to growth of some 25%. For the full year 2022, this translates to sales of SEK 3.65 billion. We’re well positioned to achieve our long-term targets for growth, profitability and sustainability.

Yritysosto-pipelinen sanotaan olevan hyvä.

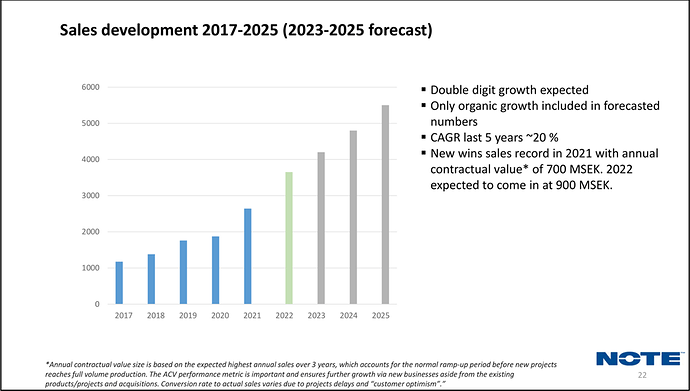

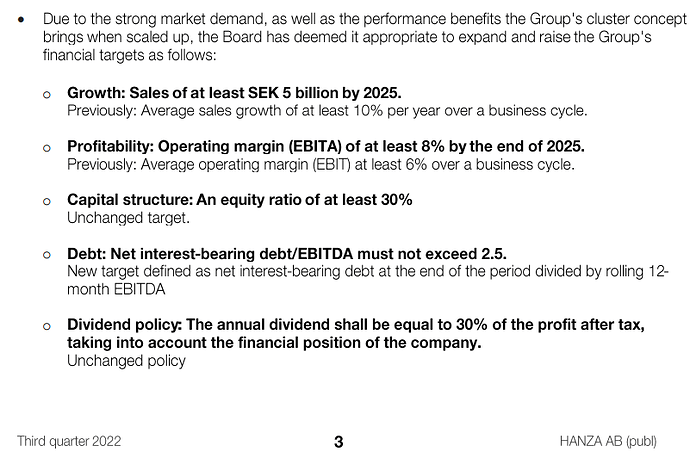

NOTEn taloudelliset tavoitteet vuoteen 2025 ovat seuraavat:

- 5 miljardin kruunun liikevaihto (2021: 2,643 Mrd ja vuonna 2022 kolmeen kvartaaliin 2,649 Mrd)

- 10 prosentin EBIT-%

- väintään 30 % omavaraisuusaste

Näistä tavoitteista CEO sanoi, että etenkin liikevaihdossa on kuulemma vähän ilmaakin ja siihen päästään pelkällä orgaanisellakin kasvulla, vaikka tulisi hieman vastatuulta markkinoista. Varsin rennosti lausuttu.

Arvostus (luvut otettu muuten suoraan GuruFocuksesta, joten en laita näistä päätäni pantiksi) on EMS-toimijoilla ylipäätään ollut viime vuosina hieman koholla, mutta hyvän trendin myötä tämä on ihan perusteltua. Absoluuttisestihan kertoimet eivät ole mahdottomia jos tuollaista luvattua kasvua jatketaan.

Ulkomuistista sanon, että vuoden 2025 eteenpäin katsova PE olisi jossakin 12 huitteilla jos nuo taloudelliset tavoitteet saavutetaan. Incapilla luvut ovat aika samaa luokkaa, ja muistaakseni myös Kitronilla. Itse sanoisin, että jos Incapin asiakasrakenne olisi hajautuneempi, niin se ansaitsisi mielestäni NOTEa korkeammat kertoimet. Niin massiivista orgaanista kasvua ja huippukovaa kannattavuutta se on muihin EMS-toimijoihin nähden tehnyt.

Vuoden 2022 tilinpäätös ja Q4/2022 tulos julkaistaan heti ensi viikon maanantaina 30.1.2023, joten olemme jännän äärellä, vaikka kuukauden takaisessa CMD:ssä saimmekin aika kattavan tietopaketin nykytilasta.

En omista, enkä ole arvonmääritystä vielä tarkemmin tehnyt. Mutta tässä tällainen humanistianalyysi keskustelun aloitukseksi.