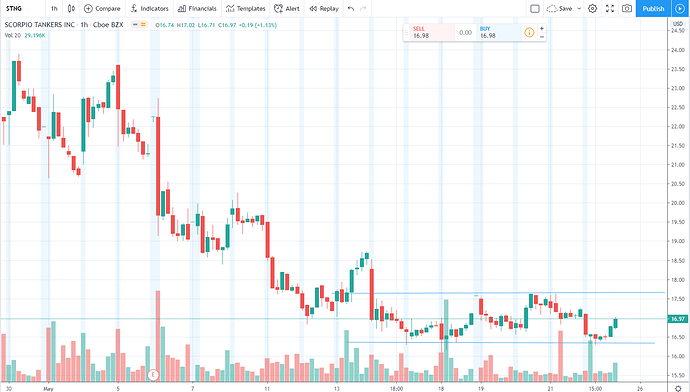

Onko tullut suomenkielisiä keskusteluja vastaan kyseiseltä alalta esim Sijoitustiedon puolelta? Twitteriketjuja löytyy haulla jotakin. $STNG:tä tuli otettua maanantaina.

Mielenkiintoisia nuo Frontlinen arvioidut break-even tasot tälle vuodelle:

Estimated average daily BE rates for the balance of 2020

VLCC 22,000

Suezmax tankers 18,600

LR2 tankers 15,000

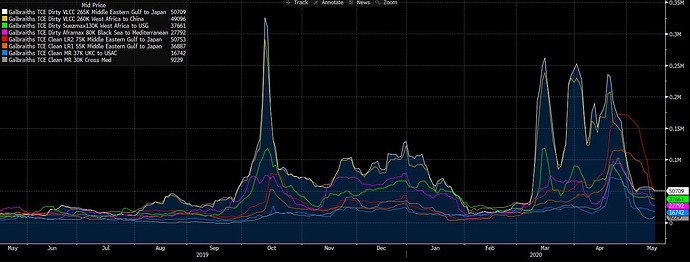

Jos spot-hinnat on tällä hetkellä luokkaa VLCC ~51k$, Suezmax ~37k$ ja LR2 ~51k$ niin firma tekee edelleen kovaa tulosta vaikka päivätaksat ovatkin “romahtaneet” maalis-huhtikuun huipuista.

(kuva lainattu twitteristä: https://twitter.com/JHannisdahl/status/1262435376163061763)

Markkina taas kiittää hyvästä tuloksesta, Oslossa näemmä nyt -4% … NYSEssä sentään hieman plussalla.

Q1 rapsassa 18,6k se breakeven loppuvuodelle. Ja joo taksat “romahtaneet”, mutta silti ne ovat kovia.

Erot kursseissa tulee aukioloajoista.

EURN yhtiökokous päätti omien ostoista, samalla tankkerit ylös:

Kuuntelin tuon haastattelun, suosittelut ehdottomasti. Osittain sen innoittamana olen penkonut Scorpiota ja product tanker -sektoria ylipäänsä.

Fundapohjalta on vaikea nähdä Scorpion osakkeelle kovin suurta downsidea enää nykyarvostustasoilta (ellei sitten maaliskuun kaltainen koko markkinan romahdus toistu). Q1 tulos oli kova ja Q2 tulee olemaan vielä selkeästi parempi. Pidemmällä tähtäimellä uskon että yhtiön laivojen alhainen keski-ikä vrt kilpailijoihin tulee olemaan etu markkinassa jossa uusien laivojen tilauskannat ovat ennätysmatalalla.

Jos kysyntä normalisoituu, tai jopa kasvaa, 2-3 vuoden sisällä tarjonnan samaan aikaan supistuessa niin Bugbeen mainitsema “supersykli” saattaa olla hyvin mahdollinen. Mikäli tämä skenaario ei toteudu niin osakkeen nykyinen P/B 0,5 arvostustaso antaa silti aika tukevan lattian joten riski/tuottosuhde alkaa mielestäni olla kohdallaan.

Vaikka oma tankkeripositio piti olla täynnä jo niin tuli sipaistua erä Scorppareita salkkuun @16.90$.

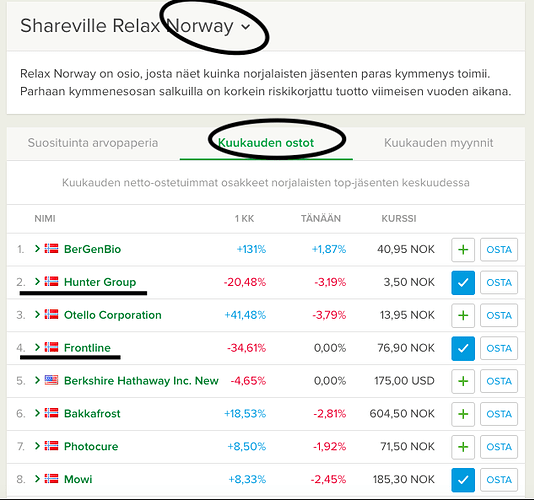

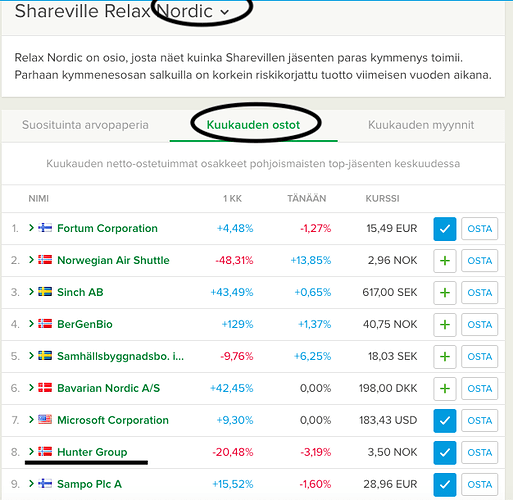

Ennen edellistä laskua Frontline löytyi Kuukauden myynnit sarakkeesta eli tämä ennusti edellisen liikkeen hyvin. Ehkä myös tällä kertaa? Kertoo ainakin sentimentin kääntymisestä taas positiivisempaan.

Toinen positiivisenakin indikaattorina voisi pitää Calvin Froedgen someburnouttia kun tankkerit ovat laskeneet vastoin hänen odotuksia. Jos markkinaa erityisen tarkkaan seuraava Calvinkin alkaa epäilemään niin heikommat on varmaan myyny jo.

Negatiivista voi olla Joakim Hanninhdalin (tankkereita seuraava analyytikko) tankkereiden kääntäminen “sell”-keissiksi. Hän kuitenkin itse ennustaa supersyklin alkua 2023.

Kapitulaatiota havaittavissa myös analyytikkopiireissä.

Sanokaa sitten hep!

Ollaan myös jännän äärellä pysytäänkö tuossa trading rangessa kuinka pitkään ja mihin suuntaan siitä vihalla lähdetään. 16,4 maasto vastustanut useamman kerran alaspäin kuten noin 17,5$ ylös.

Frontline (Osta)

Vielä vahva, mutta matala öljyntuotanto voi alentaa hintoja

Näkemykset öljytankkerimarkkinoiden heikkoudesta ovat mielestämme liioiteltuja, koska spot-tuotot ovat edelleen noin 50 000 dollaria/päivä. Futuurihinnat osoittavat kuitenkin laskua, sillä on odotettavissa, että varastojen vähentyminen, raakaöljyn tuotannon vähentyminen ja varastojen nosto todennäköisesti laskevat hintoja. Laskemme hinta- ja osinkoennustettamme, mikä johtaa tavoitehinnan laskuun 95 Norjan kruunuun (135 NOK). Toistamme Osta-suosituksemme.

Vaikutus sijoitustarinaan. Hintaennusteiden leikkaukset seuraavat signaaleja siitä, että kelluva varastointi voi päättyä nopeammin kuin aikaisimmin oli suunniteltu, antaen näin vähemmän tukea spot-hinnoille. Lisäksi alhaisemmat hinnat todennäköisesti alentavat omaisuuserien arvoja. Kassavirtanäkymät ovat kuitenkin vakaat kuluvalle vuodelle ja Frontlinen alhaisella kannattavuusrajalla sekä nykyaikaisella laivastolla näemme sen edelleen hyvänä sijoituksena öljytankkerimarkkinoilla.

Öljyn hinnan palautuminen odotettua nopeampaa . Öljyn hinnan äskettäinen vahvistuminen on poistanut suuren osan kannustimista varastoida öljyä merellä ja odotamme näkevämme varastoinnin tasapainottamista ja vähentämistä. Yhdessä tuotannon maailmanlaajuisten leikkausten kanssa sillä on kielteinen vaikutus tankkereiden hintoihin. Volatiilit markkinat ovat osa tankkeripeliä ja uudet ennakoimattomat tapahtumat saattavat helposti muuttaa näkymiä.

Ennustemuutokset . Ennustettua alhaisemmat hinnat Q2 20:lle ja spot-ennusteiden aleneminen raakaöljyn futuurikäyrän myötä johtaa meidät leikkaamaan osinkoennustettamme vuosille 2020 ja 2021.

Arvostus. Toistamme Osta-suosituksemme huolimatta ennustemuutosten leikkaamisesta. Koska ennusteet ovat alhaisemmat, tavoitehintamme perustuu keskiarvoiseen 7,5x EV/EBITDA-kertoimeen vuosille 2020/21E ja on 95 Norjan kruunua (135 NOK). Luokitustamme tukee lyhyen aikavälin tuotto (mukaanlukien 0,7 USD Q1:lle) ja morderni laivasto alhaisella kannattavuusrajalla.

Analyytikko ,

Anders Redigh Karlsen (DANSKE BANK)

Tankkereiden (VLCC) TCE ratet on noussut taas ylöspäin, eilisen taso ~60k$.

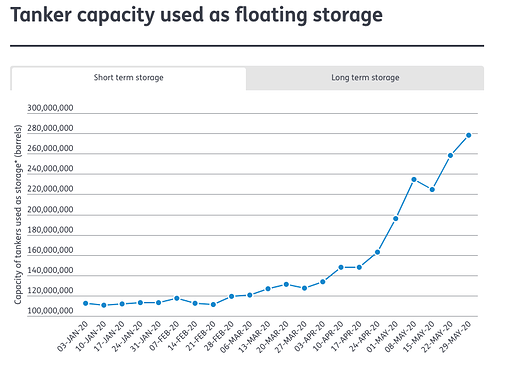

Vielä on ainakin nousussa toi “floating storage” käyttö tankkereissa.

(lähde: https://lloydslist.maritimeintelligence.informa.com/ll1132497/tankers-in-floating-storage-hit-new-high)

Lisää aiheesta VLCCs sprint back up the peak - Splash247

OPEC-tuotantoleikkauksissa lipsumista.

- DHT (DHT) downgraded to Hold from Buy at Fearnley

- Euronav (EURN) downgraded to Hold from Buy at Fearnley

- Frontline (FRO) downgraded to Sell from Buy at Fearnley

- International Seaways (INSW) downgraded to Sell from Buy at Fearnley

- Scorpio Tankers (STNG) downgraded to Sell from Hold at Fearnley

- Teekay Tankers (TNK) downgraded to Hold from Buy at Fearnley

Onko porukka näitä vielä ostellut? Aika moisessa laskussa ollut koko ala nyt, eikä vissiin ihan heti nousuun lähde. Nyt alkaa esim. Scorpio Tankers olemaan samalla tasolla, kuin pahimmassa koronakuopassa maaliskuussa. Pitäisikö pieni kasa ottaa salkkuun, vai vieläkö tuo menee alemmaksi ![]()

Kysynnän lisääntyessä tankkerit tyhjennelleet varantojaan maltillisesti. Vastaavasti VLCC vuokrahinnat tippuneet valtavasti huipuistaan.

“There are currently close to 190 million barrels of crude on floating storage compared with 200 million barrels earlier in the month,”

“Rates on this voyage were assessed at Worldscale 40 or $14.41/mt on June 23, the lowest since late July last year. … This rate was as high as $75.64/mt on March 16”

Kyllähän sitä tovi menee, että noita tyhjätään ja öljyn hinta pysynee vielä reilun vuoden melko matalana. Mutulla sanoisin, että ilman suurempia lockdowneja ei ainakaan kovin suurta upsidea näistä taida löytyä?

Vaikkakin Q2 on tulossa olemaan tuloksen suhteen paras koskaan useammalla tankkerilla niin kurssit on vaan painunut tässä viimeaikoina. Tankkereiden TCE ratet alkaa olemaan jo alkuvuoden pohjalla ennen korona hullutuksia ja tämä näkyy. Tuskin tästä mitään kauheaa nousua tosiaan ihan vähän aikaan tulee.

Omassa salkussa on vaan DHT mikä juuri tänään julkaisi tiedotteen missä mennään. Suhteellisen hyvin meni Q2 ![]() Tosin tulevaisuus on varmaan vaikeampi kuten koko alalla. Jätetään holdiin ja katsellaan…

Tosin tulevaisuus on varmaan vaikeampi kuten koko alalla. Jätetään holdiin ja katsellaan…

Spot chartering update

- As of today, the company has covered 97% of its 2Q 2020 spot days at an average rate of $90,100 per day on a discharge-to-discharge basis.

- As of today, the company has covered 18% of its 3Q 2020 spot days at an average rate of $61,800 per day on a discharge-to-discharge basis.

Näitä löytyy… ja pahasti on turskalla.

Scorpionilla tein jo kertaalleen korona dipistä kivan tilin mutta sorruin kokeilemaan uudestaan ja nyt vaan rytisee alas. Mutta se vain tarkoittaa että pidetään hieman pidempään näitä salkussa ![]()

Löytyy myös Scorpionin lisäksi:

Teekay Tankers

Frontline

Euronav

Tankkerit ollu itselle ihmettelyn kohde. Miksi nyt arvosijoittajaa lyödään vyön alle. Itsellä Frontline (-3%), Teekay Tankers (-24%) ja Hunter (-9%). Miks sitä ei uskonu ja lyöny vaan näitäkin uusiutuviin. Noh, ootellaan nyt hetki jos tulis se BOOM. ![]()

Mikä näissä voisi olla se BOOMin ajuri?

Voisiko olla vaikka coronan toinen aalto ja kelluvien öljyvarastojen tarve taas lisääntyisi. Ehkä jopa heikompien firmojen kuolema ja rahtihinnat taas lähtis nousuun. ![]()

Miksi heikommat firmat kuolisi pois jos on tulossa BOOM efekti alalle? Eikö ne tee silloin rahaa?

Entä ovatko öljyfirmat enää yhtä pulassa varastokapasiteetin kanssa jos näyttää että kysyntä tippuu vielä alemmas? Tähän en usko, koska kaikki helposti suljettava ja uudelleen avattava tuotantokapasiteetti on laitettu kiinni ja varastoja yritetään ajaa alas. Toki se ei kovin hyvin vielä onnistu, mutta kun kaikilla on tiedossa maalis-huhtikuun tilanne, niin miksi päästäisivät saman tapahtumaan uudestaan? Jo silloin sai lukea kuinka öljy-yhtiöt alkoivat rakentamaan lisäkapasiteettia maihin, nyt ne on pikkuhiljaa valmiina varastoimaan mikäli tarvetta tulee.