Korkotulothan kasvavat ensi vuonna merkittävästi ja siinä sivussa korkokatekin, ellei Oma joudu lähtemään kilvoittelemaan talletuskannasta merkittävästi kilpailijoita aggressiivisemmin ja täällä ennustetut luottotappiot kasva merkittävästi. Ottolainauksen hintojen noususta on jotain orastavia merkkejä, jos jälleenrahoitus joukkolainamarkkinoilla on kilpailijoita kalliimpaa. Tosi hyvältähän tuo Oman meno näyttää nytkin ja kaiketi Oma on pystynyt tähän saakka yllättämään markkinat kerta toisensa jälkeen hivenen postitiivisesti, miksei nytkin, jos kyytilläolijan paikalla paljon pessimistisempi tieto kuin kuskilla joka näkee kaikki mittarit.

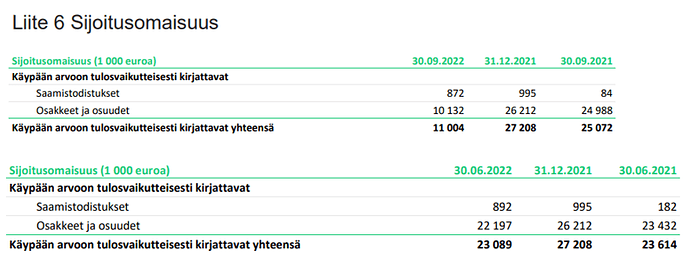

Sanokaahan viisaammat onko korkojen nousu mielestänne hyvä vai huono asia Omasp:lle pitkässä juoksussa? Itse ostin tätä nimenomaan korkokatteiden vuoksi mutta raportti ei nyt oikein vakuuttanut. Laaja tulos valahti jopa pakkaselle nimenomaan korkojen nousun vuoksi ja ilmeisesti juuri sen takia vakavaraisuus huononi. Vaikuttaisi siltä, että toimintaa joudutaan rahoittamaan kalliilla lainoilla samalla kun sijoitusomaisuus pienenee entisestään

Ehdottoman positiivista raportissa oli että luottokanta on muuttunut entistä selvästi defensiivisemmäksi ja että korkokatteen reilu kasvu tähän mennessä on tullut enimmäkseen muusta kuin korkojen noususta. Voi siis olettaa että korkokate nousee nopeasti ja luottotappiot hitaasti, mutta eipä se paljon lämmitä jos laaja tulos pysyy negatiivisena

Analyytikon aamukatsauskommentit eilisen Q3-tuloksen jäljiltä. ![]()

Käyvät arvot ottavat korkojen noususta osumaa, mutta mielestäni se on hetkellistä. Vaikea nähdä korkojen nousun jatkuvan yhtä rajuna kuin mitä se on viime aikoina ollut (voin olla väärässäkin). Korkojen nousu vaikuttaa nopeammin käypiin arvoihin kuin korkokatteen nousuun. Lisäksi yhtiö mainitsi raportissaan suojaustoimista käyvän arvon suojaamisesta korkoriskiltä

Tässä on Matiakselta ja Salelta uusi yhtiörapsa. ![]()

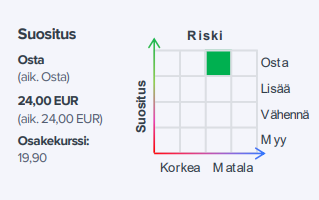

OmaSp:n tuloskasvu jatkui Q3:lla vahvana ja kokonaisuudessaan raportti oli mielestämme pääsävyltään positiivinen. Näkemyksemme mukaan osakkeen arvostus on nykykurssilla kohtuuttoman matala, eikä se huomioi lähivuosien vahvoja tuloskasvunäkymiä.

Poppamies on tässä uskoakseni oikeassa. On myös syytä huomioida, että nyt raportoidulla tarkastelujaksolla 1.7.-30.9. vain hyvin pieni osa lainakannasta on ehtinyt edes rullata positiiviselle viitekorolle, saati tuottaa koko kvartaalin ajan sellaista.

Esimerkiksi euribor 12 kk oli ennen heinäkuuta karkeasti tarkasteltuna alle 1,0 %, mutta ylipäätään positiivisena vasta huhtikuun alusta. Ja nuokin rullaavat korontarkistuksien kautta lainakantaan pitkällä viiveellä. Vasta 12-15 kk tästä hetkestä eteenpäin aletaankin nähdä täysimääräisesti nykyisen koronnousun tuoma vaikutus korkotuottoihin.

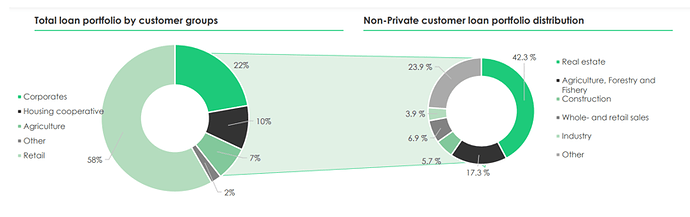

Oma pohdinta liittyy lähinnä siihen, minkä verran lainasalkussa on esim. Rakennusalaa tai ylipäätään kiinteistökehitystä. Jotenkin voisi kuvitella korkotason & kasvavan inflaation myötä ilmenevän aikamoista shokkia esim asuntomarkkinassa, toistaiseksi tosiaan luottotappiot melko maltillisella tasolla.

Korkotuotot tosiaan näkyy myöhemmässä vaiheessa kuten täällä ehdittiinkin jo mainita, nykyisen tiedon valossa markkina hinnoittelee osakkeen aika houkuttavasti, luottokannan laatu on ainoa jota hieman pohdiskelen talletuskannan kilpailun ohella ![]()

Sieltähän ne luvut tulivat eikä suuria yllätyksiä tullut, muutama pienempi kyllä. Odotetun kova tulos ja ennen kaikkea korkotuotot tikkaavat nätisti tulosta. Korkokulujen osalta suhteellinen nousu on myös ollut kovaa, kovempaa kuin korkotuottojen (Q-o-Q 60% ja Y-o-Y 84%). Korkokulujen absoluuttinen määrä on vielä niin pieni verrattuna korkotuottojen määrään, että sen vaikutus ei näy, mutta uskon tuon vaikutuksen kasvavan mitä nopeammin pankin tarvitsee aktiivisesti rahoittaa kasvuaan.

Kätevänä aasinsiltana rahoitukseen ja sen tarpeeseen. Talletuskannan voimakas supistuminen ei lupaile hyvää ja hinnoittelu voi olla ainoa keino hillitä sitä, toivottavasti ei. LCR-luku 150% on hyvä, mutta on hyvä huomioida joulukuussa erääntyvä 350 milj. katettu laina joka iskee LCR-lukuun reilun viikon päästä. Syyskuun lopun luvuista arvioituna akuutti rahoitustarve on noin 90 miljoonaa, jotta LCR pysyy päälle 100%, mutta käytössä on kuukauden vanhat luvut eli tarve voi olla jo katettuna.

Joku kommentoi maltillisemman kasvun olevan hyväksi, mutta eikös keskivertoa kovempi arvostus (P/B) pohjaudu pitkälti kovaan kasvuun ja sen kautta kasvaviin tuottoihin (ja pääomiin)? Oman tulkintani mukaan kasvun jarruttaminen johti palkkiotuottojen 4% laskuun (Q-o-Q) ja tämä kehitys jatkuu varmasti jos kasvua joudutaan suitsemaan ja kohdistamaan matalamman riskin tuotteisiin. Miten maltillisempi kasvu vaikuttaa ennusteisiin?

Tapetilla olleesta vakavaraisuudesta tekemäni laskelma heitti täysin häränpyllyä. Jos jotain positiivista, niin omassa laskelmassani oli vinossa molemmat erät, joiden oletin mahdollisesti olevan vinossa eli korkokatteen ja riskipainotettujen erin kehitys. Tilanne näyttää tällä hetkellä huomattavasti paremmalta eikä se taida olla samanlainen peikko tästä eteenpäin, ainakaan sitten kun suunnitteilla olevat debentuurit saadaan eetteriin. Vakavaraisuuden ennustamisesta jäi kuitenkin sen verran hampaankoloon, että se poiki useamman tunnin pään raaputtelun sekä muutaman kysymyksen @Matias_Arola ja/tai jollekin joka asian osaa selittää.

Ongelmani on seuraava, lainakanta kasvoi 112,5 miljoonaa euroa, mutta samaan aikaan riskipainotetut vastuut laskivat noin 17,5 miljoonaa euroa. Lähtökohtaisesti antolainaus sisältää aina jonkinlaisen pääomavaateen, mutta nyt näyttää siltä, että Q3 kasvu olisi tullut 0% riskipainolla? Pitkällisen pohdinnan jälkeen päädyin siihen, että taseen siivous selittää osan muutoksesta, mutta tuskin kaikkea. Osakesijoituksia on realisoitu noin 12 miljoonalla ja oletettavasti siinä yhteydessä on saatu myös valuuttariski poistettua vakavaraisuudesta, mutta mitä muuta? Itse en vieläkään keksi muuta mahdollisuutta kuin vakuuksien lisäämisen (joko arvostusten tai määrien kautta) ja kenties jotain takausohjelmia (valtio tai SSA)? Hyviä ehdotuksia otetaan vastaan.

Itselleni opetettiin matikan tunneilla, että oikea vastaus ei riitä, jos laskutoimitus on väärin, joten suora kysymys analyytikolle (@Matias_Arola). Millä komponenteilla ennustatte vakavaraisuutta, pääomakertymän (tuloksen) ja riskipainotettujen erien kautta? Jos näin, niin olitteko tosiaan ennustaneet samaan aikaan luottokannan kasvua ja riskipainotettujen erien supistumista? Jos ette ennustaneet riskipainotettujen erien supistumista, niin johtaako se siihen, että pääomakertymän (tuloksen) ennuste on liian korkea?

@Makromies-1987 Rakennus-/kiinteistöalan osuus kannasta näyttää olevan noin 20%, josta puolet asunto-osakeyhtiöitä.

Moi @Maakrapu_merella,

Kiitos kysymyksestä, tunnut olevan asioista hyvin perillä. ![]()

Palkkiotuottojen osalta sanoisin sen, että kvartaalitasolla kehitykseen heijastuu tietty kausiluonteisuus. Jos katsot historiaa, niin huomaat että esim. vuonna 2020 & 2021 palkkiotuotot olivat Q3:lla noin 6 % alle Q2-tason.

RWA:n kehitykseen Q2-Q3 välillä heijastuu osaltaan markkinariskin (valuuttariski) ajaminen nollaan (vaikutus -7 MEUR). Sen lisäksi luotto- ja vastapuoliriskin määrään heijastuu käsityksemme mukaan vakuustietojen päivittäminen sekä julkisten instanssien (esim. EIP ja Finnvera) takauksien hyödyntäminen, kuten sanoit. Lisäksi yhtiö on oletettavasti uusluotonannossa välttänyt raskaimpia riskipainotasoja.

Me mallinnetaan vakavaraisuuden kehitystä luonnollisesti RWA:n ja tuloskehityksen kautta ja perusoletus on se, että RWA:n kasvu mukailee luottokannan kasvua. Tässä tapauksessa ollaan keskusteltu varsin säännöllisesti yhtiön kanssa vakavaraisuudesta, sillä alkuvuoden aikana heikentynyt vakavaraisuustilanne oli vielä tovi sitten relevantti huoli. Yhtiö on tuonut esiin, että vakavaraisuussuhteen osalta heillä löytyy työkaluja yhtälön molemmin puolin (eli sekä omat varat että RWA) ja tämän pohjalta me ollaan tehty sitten omat johtopäätökset. Rehellisyyden nimissä on kuitenkin hyvä sanoa, että tuo RWA:n tarkka mallintaminen on ulkopuolelta mahdotonta.

Terve ja kiitos. Yritys on kova ja Oma on yksinkertaisen taseensa takia hyvä kohde ![]()

Palkkiotuottojen osalta epäilin kausiluonteisuutta, mutta raportointi on Q-on-Q vertailua ajatellen rakenteeltaan huono enkä jaksanut osareita kahlata pidemmälle läpi, mutta hyvä että teillä nuo jää haaviin.

RWA:n ennustaminen on tosiaan hankalaa kun muuttujia on monia, mutta pääasiassa arvaamalla luottokannan kehityksen suunnan oikein voi jossain määrin haarukoida myös RWA:n muutosta. Tapauksessa, jossa nämä erät liikkuvat vastakkaisiin suuntiin ennustaminen on käytännössä mahdotonta ja oman käsitykseni mukaan siihen tarvitaan hyvin vahva indikaatio tai suora toteaminen yrityksen suunnalta?

Keinojen suhteen jäin pohtimaan kahta asiaa:

- Mitä vakuustietojen päivittäminen pitää käytännössä sisällään ja ovatko tiedot nyt ajan tasalla?

- Minkälaisesta sammiosta julkisten instanssien takauksia ammennetaan. Paljonko näitä on vielä käyttämättä ja onko näillä jonkinlainen vaikutus pankin tuottoihin/kuluihin?

Oma Säästöpankki Oyj laskee liikkeeseen 250 miljoonan euron katetun joukkovelkakirjalainan korotuksen (tap issue)

10.11.2022 15.40

Oma Säästöpankki Oyj (”OmaSp” tai ”Yhtiö”) laskee liikkeeseen 250 miljoonan euron katetun joukkovelkakirjalainan (”covered bond”) korotuksen (tap issue). Joukkovelkakirjalaina lasketaan liikkeeseen samoin ehdoin kuin OmaSp:n 6.5.2022 liikkeeseen laskema ja 18.12.2026 erääntyvä joukkovelkakirjalaina. Nyt liikkeeseen laskettava laina yhdistetään 6.5.2022 lainan kanssa, jonka jälkeen ne muodostavat yhden yhtenäisen joukkovelkakirjalainan. Joukkovelkakirjalainan ISIN-koodi on FI4000522974.

Lainan liikkeeseenlasku tapahtuu OmaSp:n 3 000 000 000 euron joukkovelkakirjalainaohjelman alla. Finanssivalvonta on hyväksynyt Oma Säästöpankin joukkovelkakirjalainan perusesitteen täydennykset 2.9.2022 (”Supplement 1”) , 14.9.2022 (”Supplement 2”) sekä 4.11.2022 (”Täydennysasiakirja numero 3”) . Täydennysasiakirjat ovat saatavilla yhtiön internetsivuilta osoitteesta https://www.omasp.fi/sijoittajat. Nyt liikkeeseen laskettavan lainan korotusta koskevat lopulliset ehdot ovat saatavissa englanninkielisenä yhtiön internetsivuilta arviolta 16.11.2022.

OmaSp tulee hakemaan joukkovelkakirjalainan ottamista julkisen kaupankäynnin kohteeksi Nasdaq Helsinki Oy:n pörssilistalle.

Liikkeeseenlaskun pääjärjestäjinä toimivat Danske Bank A/S, Erste Group Bank AG ja Landesbank Baden-Württemberg. Asianajotoimisto Borenius Attorneys Ltd toimii oikeudellisena neuvonantajana.

Oma Säästöpankki Oyj

Lisätiedot:

Pasi Sydänlammi, toimitusjohtaja, puh +358 45 657 5506, pasi.sydanlammi@omasp.fi

Sarianna Liiri, talousjohtaja, puh. +358 40 835 6712, sarianna.liiri@omasp.fi

Sisäpiiri myynyt

Johdon liiketoimet

Ilmoitusvelvollinen:

Nimi: Pasi Turtio

Asema: Muu ylin johto

Liikkeeseenlaskija: Oma Säästöpankki Oyj

Ilmoituksen luonne: ENSIMMÄINEN ILMOITUS

Liiketoimen päivämäärä: 04.11.2022

Liiketoimen luonne: LUOVUTUS

Liiketoimien yksityiskohtaiset tiedot

(1): Volyymi: 5 000 Yksikköhinta: 20,13 EUR

Liiketoimien yhdistetyt tiedot

(1): Volyymi: 5 000 Keskihinta: 20,13 EUR

Eihän tuossa ole mitään ihmeellistä, Turtio tarvinnut keittiöremonttia varten hieman rahaa. Salkkuministerille kyllä kelpaa noin 4,5% tankkausale ![]()

melko kallis keittiöremontti ![]()

Voihan sielä joku muukin syy olla, mutta eihän se koskaan hyvä signaali ole jos sisäpiiri myy.

Toki voi olla merkityksellinen liike mutta joku totesi mielestäni aika viisaasti että sisäpiirikaupoissa myyntiin voi olla lukemattomia (firmasta riippumattomia) syitä. Myynnin signaaliarvo ole läheskään samaa luokkaa kuin sisäpiiriläisen suorittama osakkeiden osto.

Juurikin tämä, nyt puhutaan karkeasti noin 6,5% painosta turtion omistuksiin. Äidin maitohanskat myy ja sehän kelpaa

Hyvä noita myyntejä on silti pitää sivusilmällä. Jos useampi sisäpiiriläinen päätyy myyntilaidalle samoihin aikoihin, signaaliarvo vahvistuu. Yksittäisen myynnin syy voi olla moninainen, niin kuin yllä kirjoitettiin.

Oliko muuten tuo eilen uutisoitu 250 meur joukkovelkakirjalainan liikkeellelasku etukäteen tiedossa? En löytänyt siitä keskustelua tai Inderesin mainintaa. Voi olla, että mennyt vain ohi silmien. Voisiko se liittyä tämän päiväiseen kurssireaktioon?

Kukapa tietää - tosin tuo tieto eilen käsittääkseni julki klo 15 maissa eikä tällöin mitään kurssireaktiota, eli vasta viiveelläkö mahtoi markkina reagoida.

Ei se ainakaan yllätyksenä olisi pitänyt tulla koska joulukuussa erääntyy 350M bondi.

Päivän volyymi verrattain suuri. Oma veikkaus, että joku/jotkut vähentävät omistuksiaan mutta ostajia ei löydy riittävästi.