Ei OMXH ole sentään aivan pelkkää bullshittiä; on muutamia yhtiöitä, joilla riittää kriiseistä ja mittavista investoinneista huolimatta jaettavaa. UPM maksoi eilen mukavan osingon, Fortumin vuoro on parin viikon kuluttua ja jokunen yhtiö taisi ehtiä jo aiemmin. Ja eiköhän tähän kerhoon liity vielä muutama yhtiö kevään edetessä.

Pettisin anekdoottisia havaintoja Pekingistä: optimismi leviää ilmapiirissä, kahvilat täyttyy (niin paljon kuin niihin ylipäätään saa mennä samaan aikaan ihmisiä), liikenne vilkastuu jne.

Minkähanlainen ilmapiiri meillä vallitsee, kun joskus arki palaa? Pörssi ainakin hinnoittelee tätä hilpeyttä innolla sisään. ![]()

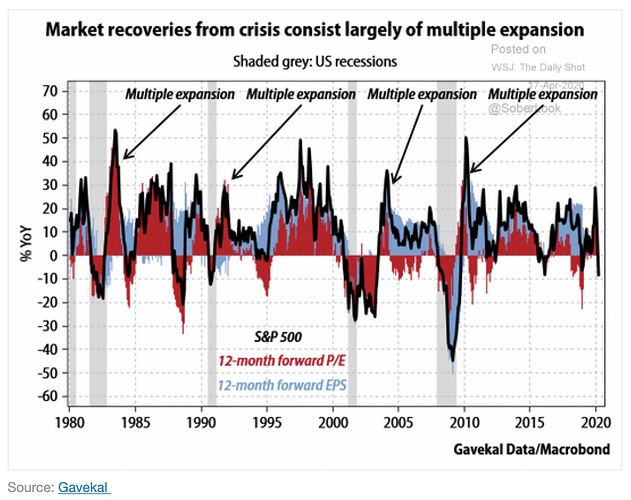

Niin se historia vain näyttää, että pörssielpymisessä kuninkaantekijänä on monesti arvostusten venyttely. Ja päinvastoin.

Näitä aatoksia ja fiiliksiä on tänä keväänä ollut vaikea välttää.

Minä olen tiettyjä osakkeita välillä aika surutta vähentänyt/myynyt reiluun nousuun, kun on näyttänyt siltä, että laskuakin on vielä todennäköisesti luvassa. Ja ostanut pikku hiljaa takaisin. Ei ole tietenkään riskitöntä tämmöinen veivaaminen (enkä neuvo muita), mutta tähän asti se on toiminut aika hyvin.

Juu nää Fortumit on näitä harvoja “menestyjiä” seuraavien kk ja vuosien aikana. Sedän salkussa Fortum onkin heti kakkosena! YES!

Masse-setä, FA, yhtiökokousta virtsikkana odotellessa ![]()

![]()

![]()

Jaan tämän Sepon toiseen ketjuun jakaman Lepikön blogin tänne.

Lepikkö argumentoi usein tuolla ”älä taistele keskuspankkeja vastaan” mantralla mikä on aina hyvä muistaa. Hyvä kulma tuokin, että markkina yksinkertaisesti jaksaa katsoa jo parin vuoden päähän.

Jos näin on, silloin pitäisi tapahtua jotain yllättävän negatiivista että osakkeet laskisi roimasti (10 % korjausliiikkeet on normaaleja, puhun uusiin pohjiin menemisestä). Muistan laskun alussa, kun moni muistutti, sinänsä oikein, että jos DCF:ssä pistät yhden vuoden nollaan niin eihän koko firman arvo puolitu, vaan se ottaa muutamia prosentteja osumaan riippuen firmasta ja oletuksista. Nyt se näyttää ”valjenneen” pörssillekin (olettaen että kaikki muu pysyy ennallaan eli ceteris paribukset pitää heittää ilmoille).

Korkojen mataluuskin saa rahan siirtymään pian takaisin osakkeisiin, ellei tarvitse uudelleen pelätä pysyvää markkinan romahdusta (silloin se perus negatiivinen korkokin maistuu).

Oikein hyviä pointteja. Mutta tunne siitä, että “osakemarkkinat eivät diskonttaa täysin koronan massiivisia talousvaikutuksia” voi olla harhainen. Oma tuntumani on, että nimenomaan markkinat diskonttaavat erittäin heikkoa jaksoa, mutta diskonttokorko on eri kuin vuodenvaihteessa. Nythän korkomarkkinat eivät enää hinnoittele kummoista korkotasoa kymmeniin vuosiin. Teepä DCF ja WACC oletuksella että tämä vuosi (EPS) on isosti miinuksella eikä ensi vuosikaan tuo enempää kuin nollatuloksen, mutta vaihdat riskittömäksi koroksi 1.5 %-yksikköä aikaisempaa alemman. Riskipreemiotakin saa nostaa, ja moni osake alkaa näyttää halvalta. P/E-luvun heikkous aikasarjavertailussa on, että se ei ota huomioon korkotasoa. Se toimii kun verrataan samalla hetkellä eri osakkeita. Aikasarjavertailussa taas (jos korko muuttuu paljon) pitää verrata “ylituottoa” eli tulostuottoa yli valtionkoron.

Kun hörssi hinnoittelee tulevaa, eikö sen pitäisi hinnoitella eri skenaarioita ja hinta on sitten näiden pohjalta “fair price”. Tarkoitan: Osa sijoittajista äänestää että hommat menee vähemmän hyvin (myy / bear) ja toinen osa veikkaa että asiat rullaa hienosti (osta / bull). Näiden välissä on toki spekulantteja jotka pyrkivät hyötymään vain hyvin lyhyellä aikajänteellä, eivätkä katso 6-12 kuukauden päähän.

Sitten hinnoitteluun lyhyellä aikavälillä vaikuttaa tosi paljon myös sijoittajien mielialat (spekulanttien lisäksi). Ja ne tuovat kaaoottisuutta tuohon hinnoitteluun, mitä on vaikeaa matemaattisesti (dcf, diskonttaaminen yms) mallintaa. Sen vuoksi pörssikursseja on vaikeaa mun mielestä ymmärtää pelkällä matikalla. Aina ne kaavat saa halutessaan väännettyä siihen asentoon, että nykyinen hinta on juuri oikea (niinkuin se onkin, mutta se ei kerro huomisen oikeasta hinnasta välttämättä paljoa). Nämä ajatukset taas ilman mitään syvällisempää koulutusta tai viisautta, tavallisen raksainssin peruslogiikalla ![]() Saa olla eri mieltä

Saa olla eri mieltä

Olisi mielenkiintoista nähdä herra markkinan laskelmat, mitä näkymiä diskontattiin S&P500 indeksiin nyt ja vuosi sitten.

- 18.4.2019 2905 p.

- 18.4.2020 2875 p.

Pörssiä pitää ylhäällä tällä hetkellä muut tekijät kuin yritysten tuloskunto lähitulevaisuudessa (tai jos huonommin käy, vähän pidemmässäkään)

Kyllä, oikein hyviä pointteja nämäkin. Otin yllä kantaa arvostuksen, lähinnä dcf-mallin näkökulmasta.

Lisäksi sijoituskohteiden hinnat heijastelevat myös odotuksia niiden tulevista hinnoista, ei pelkästään niiden arvosta. Eli juuri sitä mainitsemaasi spekulointia ja äänestämistä.

Lisää mutkia matkaan tulee erilaisista kaupankäyntitarpeista. Markkinoilla on ainakin 1)julkiseen tietoon perustuvaa kauppaa, 2)muita parempaan tietoon (sisäpiiri), 3) likviditeettitarpeeseen ja 4)hälyyn perustuvaa kauppaa (erilaiset reaktiiviset algoritmit).

Esimerkiksi likviditeettitarpeeseen perustuva kauppa ei todellakaan toteuta oletusta markkinoiden tehokkuudesta. Tapauksia on hyvin monenlaisia: osakerahaston salkunhoitajan on pakko myydä osakkeita vaikka ei haluaisikaan, kun osuudenomistajat vetävät rahojaan pois. Samoin hänen on ostettava kun ihmiset tunkevat rahastoon varojaan, vaikka hän ei välttämättä sillä hetkellä haluaisi. Joku ostaa sijoitusasuntoja, veneen tai vaikka yksityissuihkarin ja myy sitä varten läjän osakkeita. Joku taas on juuri myynyt yrityksensä ja ostaa rahoilla osakkeita. Joku huomaa että kyttäämänsä osake on tullut ostohintaan mutta ei ole varaa ostaa niin paljon kuin haluaisi. Siis toista osaketta myyntiin. Jne.

Näiden lisäksi kun muistaa, että psykologialla on valtavan suuri merkitys ja automaattiset kaupankäyntisysteemitkin pohjautuvat siihen, ja oppii ymmärtämään myös omia tunnereaktioita, on jo pitkällä.

Itse veikkaan, että myös pieni osa tästä rallista johtuu siitä, että kurssilaskua on osa sijoittajista odottanut jo kenties vuodesta 2015 alkaen. Ja sitä laskua varten oli kertynyt aikamoinen sotakassa. Ja kun se lasku viimein tapahtui, nii rahat lyötiin innoissaan kiinni osakkeisiin ja niitä ei hevillä olla ottamassa pois.

Veikkaan, että tässä tilanteessa moni pelasi sen oman kätensä ja on valmis menemään sen valintansa kanssa tavallista huomattavasti pidemmälle.

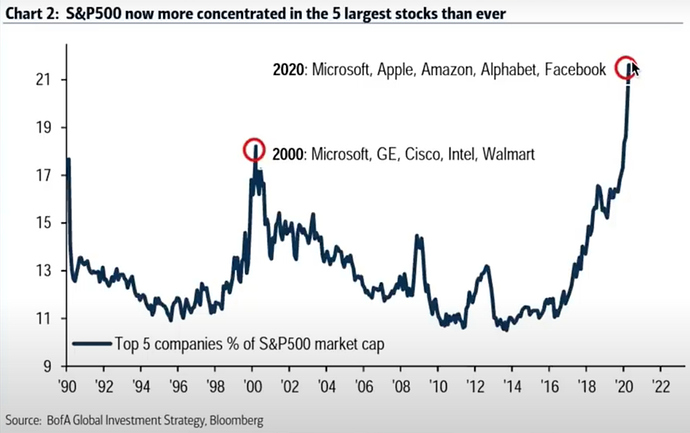

Ei varmasti jatkukaan lyhyellä aikavälillä, mutta pitkällä aikavälillä voi hyvinkin jatkua… tuosta tulikin mieleen, että tuo Top-firmoihin pohjaava strategia ei ainakaan seligsonin toteutuksena ole muuten laisinkaan huono! (Seligson Top Global Brands 25).

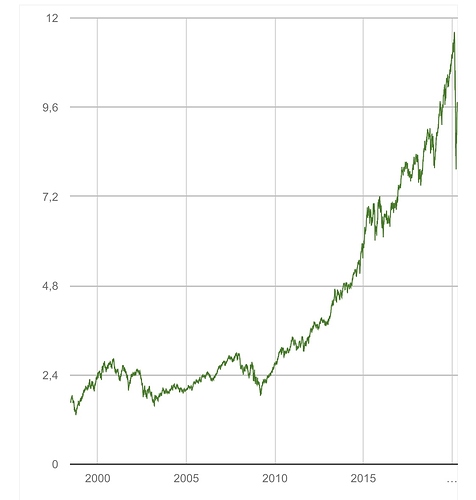

Sellainen kävi mielessä, että nämä keskuspankkien toimet sitten finanssikriisin ovat olleet sitä mittaluokkaa, että mahtaakohan kukaan, missään enää hahmottaa talouden kokonaisuutta ja missä mennään. Jotenkin tuntuu, että rahaa luodaan napin painalluksella tyhjästä noin vaan, mutta kun perustana ei enää ole mitään konkreettista, niin mikä tämän virtuaalirahan arvo todellisuudessa on ja

ketä se enää hyödyttää pitemmän päälle. Ainakin sen saanut aikaan, että pitkien joukkovelkakirjojen tuotto on järjettömän alhainen ja tiettyjen osakkeiden ja omaisuuserien arvot edelleen suhteettoman korkealla vaikka nähtiinkin pudotusta alkuvuoden tasoilta. Toki edullisiakin papereita löytyy, jos uskoo talouden elpyvän vuoden sisällä.

Miltäköhän maailma näyttäisi jos valuutat olisivat edelleen sidottuina kultakantaan? Siinä olisi kaivoksilla hippulat vinkumassa kun yrittäisivät pysyä keskuspankkien printtereiden vauhdissa. Olisi Sotkamon omistajillakin kevyemmät yöunet. ![]()

Tuli lukaistua Howard Marksin viimeisin memo ja herätti kyllä pohdittavaa. Tässä vielä linkki siihen

https://www.oaktreecapital.com/insights/howard-marks-memos

FED:in toimet ovat kieltämättä kasvaneet jatkuvasti ja vaikuttaa siltä et käytännössä kaikki riski markkinalta yritetään tällä hetkellä syödä pois. Se että FED laajentaa ostonsa myös riskisiin CLO:oihin, yrityslainoihin ja REIT:eihin saa pohtimaan, kyteekö pinnan alla joku isompi palo pahimmassa tapauksessa jota ei uskalleta saattaa päivänvaloon? Velkaantuminen on myös eksponentiaalista niin valtioiden, yritysten kuin kuluttajien osalta tällä hetkellä jo entisestään ison vuoren päälle ja se ei saa huomiota tällä hetkellä liiemmin osakseen kun kaikkien fokus in viruksessa. Mutta mitä se tarkoittaa esimerkiksi veronmaksajille tämän jälkeen?

Suosittelen lukemaan, antoisa teksti!

No toisaalta se rahan painaminen ei haittaa niin kauan kun inflaatio ei nouse ja ihmiset kokevat valuutan vieläkin arvokkaana vaihdonvälineenä. Onhan se tavallaan hieman kyseenalaista, että rahaa luodaan tyhjästä, mutta ihan mielellään minä vieläkin ottaisin palkan euroissa enkä kultana.

Tai sitten vain valuuttojen arvot täysin mitättömiä kultaan verrattuna.

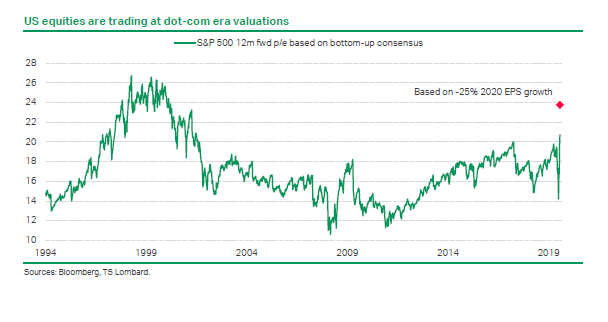

Maailman seuratuimman osakeindeksin arvostustaso korkein sitten 2000-luvun alun!

Vielä hyvinkin positiivisilta näyttävillä konsensusennusteilla, kun vertaa esimerkiksi TS Lombardin perusskenaarioon -25 %:n EPS-laskulle!

Markkinoilla on kuitenkin usein kahdenlaisia näkemyksiä.

Optimisti voisi nähdä tämän jopa mahdollisuutena ja osakkeet halpoina. Optimisti voisi nähdä V-käyrän muotoinen palautumisen hyvinkin todennäköisenä. Tällöin vuoden 2021-2022 arvostustasoihin osakemarkkina voisi olla jo kohtuullisesti hinnoiteltu ja tarjota sen tuotto-odotuksen mitä he haluavat. Tällöin voisi jopa ajatella, että osakemarkkinoilla olisi ns. “syklinen arvostustaso” eli osakkeet ovat halpoja, kun eteenpäin katsova P/E on korkea. Odotetaan E-komponentin isoa nousua, joka laskisi P/E-komponentin alhaiseksi.

No pessimisti voisi ajatella, että me ei saada V-käyrän muotoista palautumista, joka voisi johtaa myös siihen, että vuoden 2021-2022 tulokset eivät myöskään palautuisi niin nopeasti kuin optimisti olettaa. Tällöin seuraaviin vuosiin eteenpäin katsominen ei lohduta vaan osakkeet halpoja silloin, kun P/E alhainen (eli loogisesti). Merkittävän alhaisia P/E-lukuja ei pessimistinkään kannata odottaa, sillä ne voi jäädä saavuttamatta. Se vaatisi useiden vuosien talous- ja tuloskasvun heikkouden, jolloin arvostustaso normalisoituisi alemmalle tasolle. Finanssikriisissä tätä pidempää epävarmuuden ja maailmantalouden laskun jaksoa oikeasti pelättiin, jonka vuoksi arvostukset oikeasti olivat merkittävän halpoja. Sillon myös tuottoja sai muistakin omaisuuslajeista, joka osaltaan vei osakemarkkinoiden hohtoa.