Kirjoittelin toukokuussa viimeksi tähän ketjuun hieman ajatuksia markkinoista.

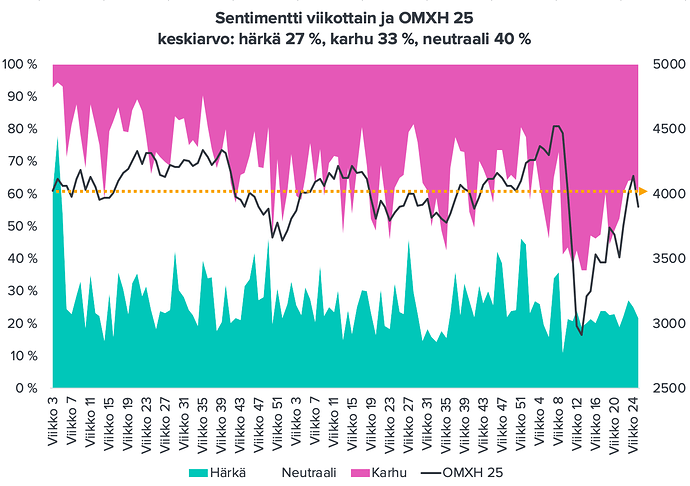

Silloin ajatuksenani oli, että markkinat korjaisivat alaspäin. Narratiivi näytti muuttuneen hieman härkämäisemmäksi eivätkä kaikki enää odottaneet uusia pohjia.

Sittemmin S&P500 on noussut noin 15 % ja Nasdaq vieläkin enemmän, ja olin odotuksissani selvästi väärässä.

Nousun kulmakerroin ehkä hieman hidastui, mutta se jatkui kuitenkin vahvana ilman merkittävää laskupainetta eikä aavistukseni merkittävämmästä korjausliikkeestä ollut lähelläkään.

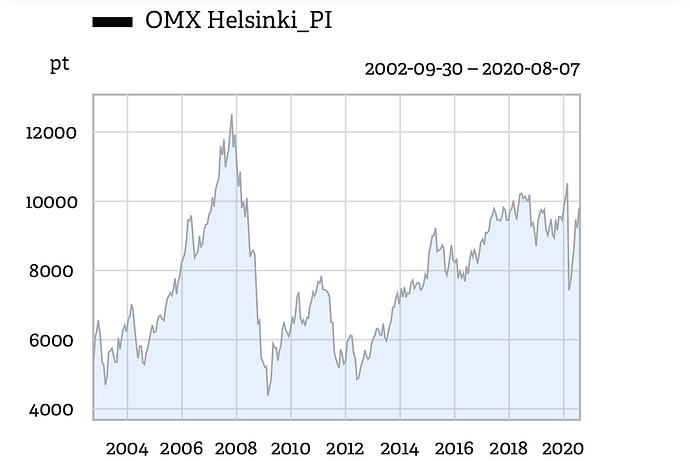

Tästä näyttääkin tulevan historiasta poiketen hyvinkin V-muotoinen elpyminen osakemarkkinoiden kannalta. Ensimmäinen lasku on harvoin jäänyt viimeiseksi, mutta nyt siltä ainakin joidenkin indeksien osalta näyttää.

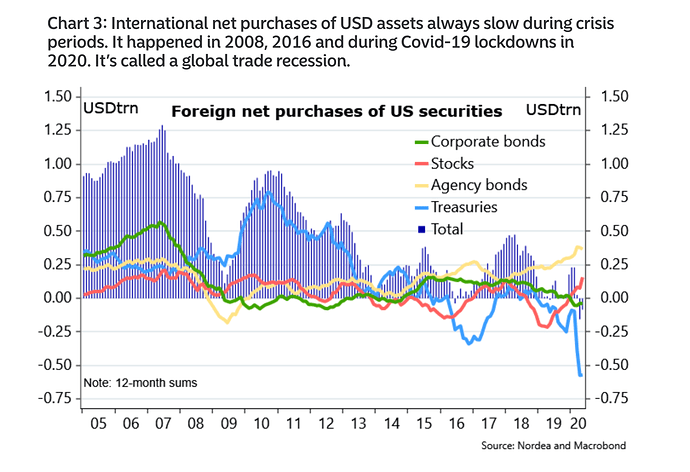

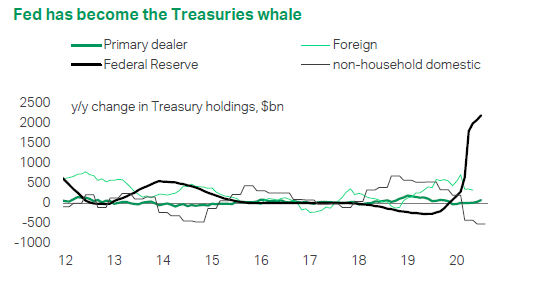

Sentimentti oli kuin olikin vielä liian karhumainen ja käteistä oli vielä paljon sivussa. Alhaisella tasolla pysyneet korot ovat myös houkutelleet ihmisiä osakemarkkinoille. Velkakirjoja on ollut hyvä myydä ja siirtyä riskisimpiin omaisuuslajeihin, kun FED on ollut toisella puolella pitämässä ostolaitaa kunnossa (melkein jo tehden YCC-politiikkaa, josta tosin vasta puhutaan).

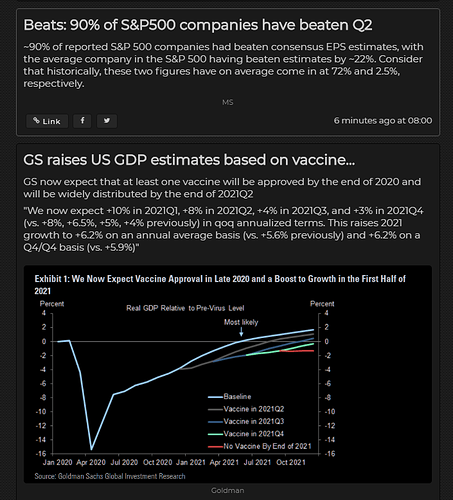

Talous on oikeastaan myös ollut odotuksia vahvempi koko kevään ajan ja myös yrityksien tulokset ovat osoittaneet, että tilanne ei ole niin paha kuin aluksi luultiin. Toinen aalto on vielä ihmisten ja median mielessä, mutta markkinoille sen merkitys näyttäisi nousevista uusista tapauksista ja kuolemista päätellen olevan yhdentekevää. Nyt tapaukset, sekä hiljattain myös kuolemat, ovat alkaneet kääntymään alaspäin meidän nykyisen maailmamme keskipisteessä USA:ssa. Jos kuolemantapaukset pysyvät alhaisina eikä merkittäviä rajoitustoimia tai pelkoa enää synny, tämä on varmasti myös oikea tapa suhtautua.

En tosin pidä huhtikuussa esittämääni alla olevaa skenaariota mahdottomana. Nyt siihen ei ainakaan kukaan uskoisi.

Nyt tuloksien ylittäessä odotuksia reippaasti ja talousyllätysten ollessa positiivisia, voi markkinoilla syntyä kuva, että talous palautuu kovinkin nopealla kulmakertoimella. Pitää kuitenkin muistaa, mistä me nyt palaudumme ja kuinka paljon siihen esimerkiksi on voinut vaikuttaa tukipakettien tuomat hyödyt. Mielestäni voi olla ihan todennäköistä, että ylireagoimme talouden palautumiseen samalla tavalla kuin alireagoimme koronan vaikutuksiin tammi-helmikuussa tai samalla tavalla kuin ylireagoimme maalis-huhtikuussa koronan vaikutuksiin.

Onko yllä kuvaamani isompi markkinoiden lasku tai jopa uudet pohjat todennäköisin vaihtoehto? Ei varmasti, mutta ei sen todennäköisyys myöskään ole nollassa.

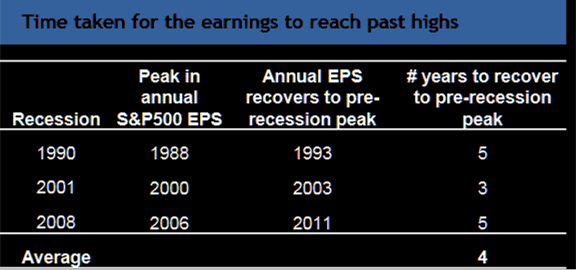

Kuten alla olevasta kuvasta näkyy, SP500-indeksillä on viimeisien taantumien jälkeen mennyt keskimäärin neljä vuotta, että olemme saavuttaneet saman tulostason kuin ennen kriisiä.

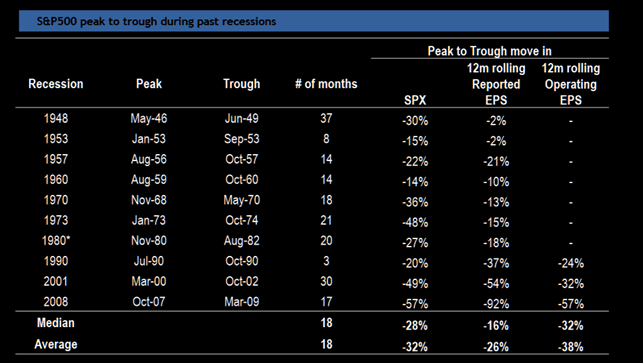

Pidemmällä skaalalla samalla indeksillä on mennyt keskimäärin 18 kuukautta, että ollaan laskettu virallisesti syklin pohjille.

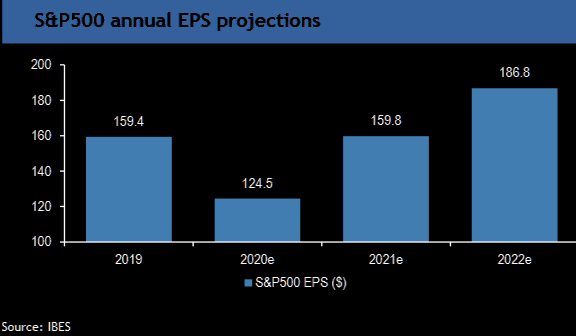

Nyt indeksin odotetaan nousevan samoilla tulostasoilleen jo vuoden 2021 aikana ja uudet huiputkaan indeksissä ei ole kovinkaan kaukana.

Mutta onko tämä nykyinen tilanne kuitenkaan vertailukelpoinen historiaan?

Ei oikeastaan, sillä tämä kuvaa aika hyvin jotain luonnonkatastrofin kaltaista tilannetta, mistä toipuminen on ollut usein nopeaa alkushokin jälkeen.

Vuoden 2021 ja 2022 tulostasot vaikuttavat kuitenkin epätodennäköisiltä, ellei talous palaudu täysin samanlaiseksi kuin vuonna 2019 hyvinkin nopeasti. Voihan se olla, että osa aloista kärsii, mutta osa myös hyötyy (digidigi). Kun vielä näiden teknologiavetoisten yhtiöiden paino indekseissä kasvaa kasvamistaan, vedämmekin isoilla prosenteilla yli vuodesta 2019 jo vuoden 2021 aikana.

Mitkä asiat sitten tukevat nousua ja mitkä sitten laskua?

Osakemarkkinoiden nousun jatkuminen on todennäköinen skenaario, mutta vaatiiko se osaltaan jo pienimuotoista loppuvaiheen sulamista ja positiivisen sentimentin venyttämistä sekä uusia narratiiveja. Sentimentin perusteella retail tuntuu USAssa ostaneen jo kaiken mitä markkinoilta saa ostettua, mutta instituutioiden, systemaattisten strategioiden ja esim. hedge fundien osallistuminen ei ole ollut läheskään samalla tasolla.

Alhaiset korot, vaihtoehtojen puute ja käteisenä oleva raha kuumottaa sijoittajia. Isot sijoittajat näkevät, kuinka Retail rikastuu ja lyö hanskat tiskiin ja siirtää käteisen “töihin”. Rokotteen mahdollisuus sekä uudet tukipaketit USAlta voi synnyttää komeankin kiiman pörssikursseihin nopeallakin aikajänteellä. Presidentin vaalitkin lähestyvät ja lupaukset uusista elvyttävistä paketeista kansalaisille sekä helpotuksista yrityksille voisivat entisestään antaa mausteita kovallekin nousulle. Tärkeää ei ole se mitä tekee, vaan se mitä lupaa.

Nousua vielä loppuvuonna mielestäni tukee: 1) alhainen korkotaso, 2) vähäinen vaihtoehtoisten sijoituskohteiden määrä, 3) keskuspankkien lupaama loputon likviditeetti, 3) valtioiden fiskaalinen elvytyshalu ja uudet tukipaketit, 4) teknologiayhtiöiden iso paino indekseissä yhdistettynä niiden ekonomiaan sekä näkymiin, 5) osittain vielä negatiivinen sentimentti, 6) käteisen vieläkin isohko paino, 7) Instituutioiden sekä systemaattisten strategioiden alhainen osallistumisaste, 8) epätodennäköisyyden tuntu, 9) rokotteen mahdollisuus, 10) FOMO, 11) presidenttiehdokkaiden mahdolliset lupaukset

Laskua tukee aikalailla kaikki yllämainitsemani asiat talouden tilasta sekä siitä miten kauan yleensä taloudella on kestänyt palautua vanhoille tasoilleen. Lisäksi arvostustasot ovat absoluuttisesti korkealla tasolla, vaikka korkoihin nähden näin ei suhteellisesti olisikaan. Matalat korot kuitenkin myös viestivät heikommista talouskasvuodotuksista, vaikka Fed on osaltaan tämän signalointiarvoa vähentänyt (jos Fed ei olisi markkinoilla korot voisivat olla korkeammalla).

Samalla markkinoita vetää ylöspäin vain pieni joukko osakkeita, mikä ei pitkällä aikavälillä ole ollut kovinkaan kestävää. Sentimentti on myös palautunut selvästi äärikarhumaisesta asennostaan ja on osin jo ahneuden puolella. Presidentin vaalien demokraattisweap voisi myös tuoda painetta yritysverotukseen eikä kausiluonteisuuskaan suosi nykyistä aikaa.

Laskua tukee osittain nyt myös konsensus, sillä seuraamani jenkkipankkien strategit tai analyytikot eivät enää usko uusiin pohjiin. Vastavuoroisesti voisi kysyä: uskooko kukaan oikeastaan paljon korkeampaankaan osakkeiden tasoon? Ei oikeastaan.

Konsensus tuntuu omasta mielestäni odottavan korjausliikettä, mutta ei kuitenkaan usko isompaan laskuun, mutta toisaalta ei näe (ainakaan vielä) myöskään voimakkaampaa osakkeiden nousua mahdollisena. Näin ollen vaikka sentimentti on osin positiivinen, on varovaisuutta myös paljon havaittavissa.

Laskua tukee 1) talouden hidastuva palautuminen, 2) sen myötä heikkenevät tuloskasvunäkymät lähivuosille, 3) positiivisiin näkymiin mahdollinen ylireagointi, 4) korkeat absoluuttiset arvostustasot, 5) yltiöpositiivinen retailsentimentti, 7) heikko breadth (hyvä vai huono?), 8) tietyiltä osin venytetty positiointi, 9) demokraattien ja Bidenin mahdollinen voitto presidentin vaaleissa, 10) kausiluonteisesti heikko ajanjakso, 11) toisen aallon luomat rajoitteet ja vaikutukset, 12) kauppasodan eskaloituminen

Piti kirjoittaa muutama ajatus, mutta tästä tulikin aikamoinen eepos.

Tämä ei ole mikään totuus tai ennuste tulevaisuudesta. Lähinnä nopeita omia ajatuksia paperilla. Toivottavasti toi jotain uutta tai herätti ajatuksia. Todennäköisyyksien puolesta kaikki palikat ovat kyllä kohdallaan melt upille, vaikka varovaisuus alkaakin olla nousun kulmakertoimen kannalta paikallaan.