Taisin vaihtaa euroja dollareiksi liian aikaisin. Mihin kaikki tämä raha mahtuu kun pandemia päättyy?

Se on hyvä kysymys, katsotaan onko sillanrakentaja-Powellilla siihen vastausta. Lehdistötilaisuus siis alkaa juuri ![]()

Lehdistötilaisuudessa Powell kertoi vähemmän yllättäen, että keskuspankki ei määritä tarkkoja lukuja edistymiselle kohti keskuspankin työllisyys- ja inflaatiotavoitteita. Arvopaperiostojen ohjeistuksesta siis puhutaan.

Talouspoliittisesta elvytyksestä kysyttiin ja Powell vastasi, että sitä tarvitaan etenkin seuraavan 4-6 kuukauden aikana. Sen sijaan Powell odottaa ensi vuoden toisen puoliskon olevan voimakkaankin elpymisen aikaa.

Hyvä jakso. Mielenkiintoista nähdä että ammattilaiselle on sattunut aika moinen psykologinen mokaus.

Lehdistötilaisuus etenee, mutta mielestäni ei merkittäviä nostoja ole näkynyt. Tässä tarjolla pikakommentti päätöksestä, ja siinä mukana myös euroalueen lukuja päivältä. Kiitos tässä vaiheessa taas ketjun lukijoille ![]()

Pörssien lisäksi myös asuntomarkkinat ovat lähteneet laukalle. Yhdysvalloissa kauppa käy kuin rajuilma ja hinnat nousee, mutta niin on myös muuallakin, esim. Saksassa.

Mielenkiintoista nähdä, aiheuttaako tuo pään rapsuttelua keskuspankkien pullapalavereissa jos asuntojen hinnat karkaavat. Toisin kuin pörssi, asuntomarkkina vaikuttaa lähes koko väestön taloudellisiin olosuhteisiin.

Tip tap…

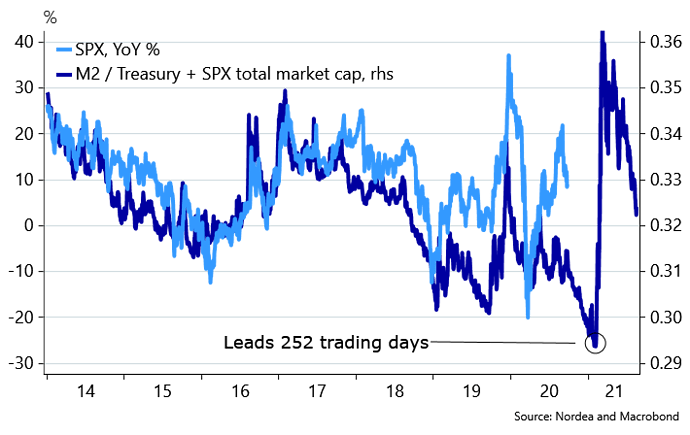

Viimeisessä Traders Club-jaksossa oli juttua likviditeetistä ja siinä oli tällainen käppyrä esillä.

https://corporate.nordea.com/article/60195/week-ahead-we-were-not-brought-up-in-markets-to-be-scared-of-judges

2019- jälkeen tuo indikaattori selvästi irronnut osakemarkkinoista ja juuri nyt kuilu on historiallisen suuri.

Mietin saattaisiko yksi syy olla likviditeetin tunkeminen markkinoille repo-operaatioiden kautta tai yleisemmin ajatus/mahdollisuus siitä, että likviditeetti liikkuu nykyään markkinoille nopeammin kuin aiemmin.

REPO:t aloitettiin vime vuoden syyskuussa ja 2019 Q4 - 2020 Q1 osakkeet liikkuivat jopa päivätasolla aika tiukasti sen mukaan miten FED teki ostoja. Melkeinpä ainoat laskupäivät tuona aikana olivat ne päivät, joina FED ei myöhemmin ilmoittanut tehneensä ostoja.

Tämä havaittu päivätason korrelaatio on ristiriidassa tuon Nordean havaitseman korrelaation kanssa, jonka mukaan likviditeetti vaikuttaisi markkinaan vasta n. kalenterivuoden myöhässä. Se myös selittäisi sen miksi tällä hetkellä markkinan ja tuon Nordean likviditeetti-indikaattorin ero on näin suuri (n. 40%-yks).

Tämä ei tietenkään todista näiden kahden asian syy -yhteyttä. Lähinnä vain spekuloin havaitun Nordean kuvaajan ja markkinan muiden piirteiden mahdollisesta kausaliteetista.

–

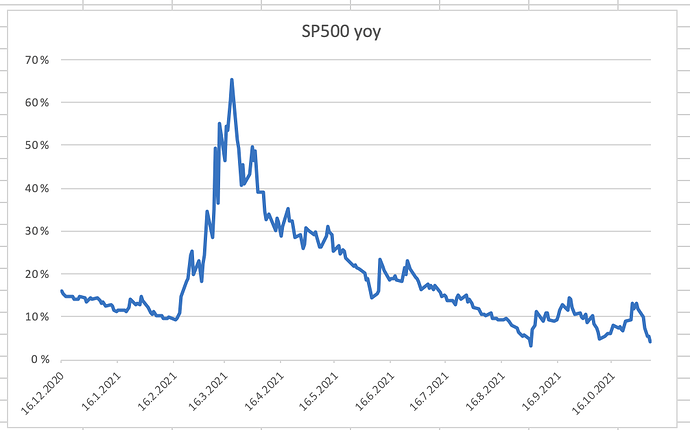

Tutkiskelin miltä YoY-luvut näyttää jos SP500 ei liiku tämän päivän jälkeen mihinkään. Eli siis skenaariota pörssin kehittymiselle jos Nordean indikaattori pitääkin paikkaansa.

YoY-mittareissahan on kaksi komponenttia: tämän päivän hinta ja vuoden takainen.

Jo tämän päivän kurssilla ensi keväänä koronapohjien päällä saadaan 60% YoY mutta Nordean indikaattori ennustaa nousuksi vain 40%. Tuossa on siis olisi vielä 20%-yks gäppi ennustettuun ja toteumaan. Sinänsä koronapohjissa oli tietysti kova paniikki markkinoilla päällä ja ehkä kaikki normaalit säännot likviditeetistä eivät pidä.

Ensi koronakuopan jälkeen YoY SP500 laskisi tasaisesti n. 30% tasoilta n. 10% tasolle syksyyn mennessä. Tämä osuisi ihan mukavasti Nordean ennusteeseen pienellä 10% positiivisella gäpillä. Kuitenkin summa summarum Nordean ennuste ei ennusta ensi vuodelle yhtään kurssinousua ja kaikki potentiaalinen kurssinousu on ristiriidassa Nordean ennusteen kanssa. Todella vahvassa ristiriidassa on pörssin nykyinen 40%-yks gäppi ennustettuun ja toteutuneeseen YoY lukuun.

Nordean malli on historiallisesti pitänyt niin hyvin paikkaansa tulevista tuotoista ja kaikki (minä mukaanlukien) tuntuvat nyt uskovan markkinoiden tuoton tulevan vain keskuspankin tarjoaman likviditeetin kautta. Jos kykenee edes jotenkin osoittamaan ettei tämä konsensus pitäisikään paikkaansa sillä voi olla huomattavan suuri arvo.

–

Jos (huom jos) teoriani likividiteetin nopeutuneesta vaikutuksesta / repon vaikutuksesta markkinaan on totta tarkoittaa se sitä, että markkinat ovat tällä hetkellä todella riippuvaisia keskuspankkien nykyisestä rahapolitiikasta lyhyellä aikavälillä (ja varmasti myös likviditeettiä tukevasta fiskaalipolitiikasta).

Jos markkinat jotenkin parantuvat tästä riippuvuussuhteesta ja palautuvat seuraamaan Nordean mallia olisi lyhyellä aikavälillä todella suuri downside ja vuodenkin aikajaksolla pörssissä liikuttaisiin vain sivuttaiseen suuntaan nykyhinnoista. Melkein kaikki upside mukaan perustuu vain siihen odotukseen, että positiivinen gäppi indikaattorin historialliseen eroon jotenkin säilyy seuraavan vuoden ajan.

→ Seuraan itse tiukasti myös lyhyemmän aikavälin poliittisia päätöksiä joilla on vaikutusta likviditeettiin.

E: lyhyellä aikavälillä pörssiä voi tietysti myös kannattaa moni muukin asia kuin likviditeetti. Esimerkiksi euforia ![]()

Trallallallallallalallaaa ![]()

Videon titteli:

“Bitcoin Should Be Worth $400,000, Guggenheim’s Minerd Says”

Ööö… Onko jollain jotain lisättävää? Itselle vaikuttaa huuhaalta ja instituutionaaliselta kuplan puhaltelulta.

Nokka tuonnepäin. Löytyy aika asiallista analyysiä noihin Bitcoinin hintaennusteisiin liittyen.

Myös tässä artikkelissa inflaatiospekulaatiota. Vaikkakin keskittyy kullan näkökulmaan, niin toki tuota voi pohtia myös yleisesti markkinalle. https://www.investing.com/analysis/will-biden-trigger-inflation-for-gold-200548404

Tämähän on jo vanhaa tietoa ja uutta korkeampaa ”analyysiä” tarjolla😁

https://finance.yahoo.com/news/are-bitcoin--to-500000-191349207.html

Jokainen nyt sattuu taas olemaan edellistä korkeampi ja yllättäen instikoilta, jotka nyt muuttuneet %100 bitcoin uskovaisiksi ja koittavat tehdä rahaa tällä yleisellä nousuhuumalla. Jännää, että vain bitcoin on se ainut ja oikea ja uusi kulta jne, mutta muita kryptoja, jotka olisivat potentiaalisempia fiat korvaajia, ei mainita. Alkaa olla 2017 toisinto, mutta nyt on kunnon kehäketut mukana, eli kuplaa voidaan teslan tavoin puhaltaa hyvinkin pitkälle.

Edit: itsellä toi linkki ei näemmä toimi, eli guugeoikaa bitcoin 500000 niin löytyy😊

Piensijoittajat vastaa pörssikaupasta alta 1%:a, joten vastaus on ei.

Intsikat jos ei ole myymässä vaan ostossa, imevät piensijoittajien myynnit sekunneissa eikä kurssit värähdäkkään. pl erittäin pienivaihtoiset osakkeet.

Pieni ralli loppuvuodelle saattaa tulla USA:n elvytyspaketin hyväsymisen myötä!

Congress Reaches Final Agreement on Pandemic Relief

Package will contain $600 checks for many Americans, $300-a-week in extra jobless aid and help for schools, vaccine distribution and small businesses

Updated December 20, 2020 07:38 p.m. EST

By Kristina Peterson…, Andrew Duehren… and Nick Timiraos…

Updated December 20, 2020 12:58 a.m. EST

WASHINGTON—Senators reached an agreement on the Federal Reserve’s emergency lending pow-ers late Saturday, clearing the last major hurdle on a $900 billion coronavirus-relief package, according to aides from both parties.

USA:n senaatti on päässyt sopuun $900 miljardin elvytyspaketista,

kertovat molempien puolueiden lähteet.

“Mikäli inflaatio pysyy EKP:n ennusteen mukaisesti pitkään tavoitetasoja vaimeampana, pitää se myös euroalueen lyhyet korot matalina lähivuosien ajan”, arvioivat Handelsbankenin ekonomistit Timo Hirvonen ja Janne Ronkainen”

Vähän huolestuttavilta tosiaan vaikuttaa nämä uutiset uudesta virusmuunnoksesta Britanniasta. Vaikka tunnelin päässä näkyy jo valoa niin saadaan kyllä ottaa lisävelkaa vielä euro jos toinenkin jos tämä leviää Euroopassa laajemminkin ja joudutaan vetämään kovilla lock-downeilla koko alkuvuosi / kevät ennen kuin riittävä määrä saadaan rokotettua:

USA:n lääkintäviranomaiset rauhoittelevat

Tähän päivään mennessä yksikään viruksen variantti ei ole ollut rokotteelle resistentti, eli rokote on toiminut myös variantteihin.

WSJ päivittänyt uutisen 03:10 tänä aamuna Suomen aikaa

The new strain was first detected in England in September and was identified last week. The European Centers for Disease Control said Sunday that a few cases of the new strain had been reported in Denmark, the Netherlands and possibly in Belgium. A similar mutation has appeared in South Africa, scientists said.

Moncef Slaoui, the chief science adviser for Opera-tion Warp Speed, the U.S. government’s coronavirus response program, said on CNN’s “State of the Union” that health offi-cials don’t know whether the new strain is already in the U.S., but they are closely watching it.

“Up to now, there hasn’t been a single variant that would be resistant to the vaccine,” Dr. Slaoui said. He noted that viruses mutate frequently and RNA viruses such as the coronavirus are particu-larly susceptible to changes. However, the protein cannot mutate very much, so the muta-tions are unlikely to affect the efficacy of vaccines.

Tähän päivään mennessä yksikään viruksen variantti ei ole ollut rokotteelle resistentti, eli rokote on toiminut myös variantteihin, sanoo tohtori Monsef Slaoui, the chief science adviser for Opera-tion Warp Speed, the U.S. government’s coronavirus response program

A Moderna spokesman said that while studies continue, its data so far indicate its vaccine will likely work on the U.K. variant.

Pfizer Inc. and BioNTech SE are monitoring coron-avirus mutations and working to generate data on how well serum sam-ples from people treated with their vaccine are able to neutralize the new strain, a Pfizer spokes-woman said in an email.