Varmaankin kaikki ovat samaa mieltä siitä että tämän vuoden suurimmat ylilyönnit ovat tapahtuneet USA:n pörsseissä. Ja kyllähän numerot tuon vahvistavat, on kyse melkein mistä tahansa luvuista jotka kertovat valuaatioista tai spekulatiivisesta aktiviteetista.

S&P 500 on paitsi suurin ja kaunein, nykyään myös uudella tavalla erikoistapaus. Nimittäin jos mitään kantaa haluaa ottaa indeksin valuaatioon, pitää ensin miettiä mitä ajattelee mega capien globaaleista oligopoli- tai monopolivoitoista.

Tuleeko ikuisesti merkittävä osa S&P 500 tuloksista bisneksistä jotka ovat normaalin kapitalistisen kilpailun yläpuolella?

Yksi tapa kiertää tuo kinkkinen kysymys on katsoa S&P 500 equal weight -indeksiä.

| 29.10.2021 | |

|---|---|

| info tech | 15 % |

| industrials | 15 % |

| financials | 14 % |

| consumer discr. | 13 % |

| health care | 12 % |

| consumer staples | 6 % |

| real estate | 6 % |

| materials | 6 % |

| utilities | 5 % |

| energy | 5 % |

| communication serv. | 4 % |

Indeksin tunnusluvut:

- forward p/e 18x

- p/b 3,0 x

- p/s 2,0 x

Väittäisin että S&P 500 equal weight -indeksi on heti world-indeksin jälkeen matalariskisin indeksi.

- yksittäisen yhtiön painoarvo on 0,2 % eli yhtiöriski poistuu käytännössä kokonaan

- toimialahajautus on loistavalla mallilla

- indeksissä on hyvin paljon yhtiöitä joissa johtajat kasvatetaan vuosikymmenien mittaan talon sisällä

- useimmilla indeksin yhtiöillä on vankat markkina-asemat

Jokaisella tämän postauksen lukijalla joka yhtään harrastaa osakepoimintaa, salkun riskitaso on korkeampi kuin että osakesijoituksista olisi 100 % S&P 500 equal weight -indeksissä. Yhdellä on maltillisesti enemmän riskiä, jollakulla toisella valtavasti enemmän riskiä.

Kun nostaa riskitasoa, tuotto-odotuksen täytyy myös nousta jotta riskikorjattu tuotto-odotus on kilpailukykyinen vs. tuo indeksi.

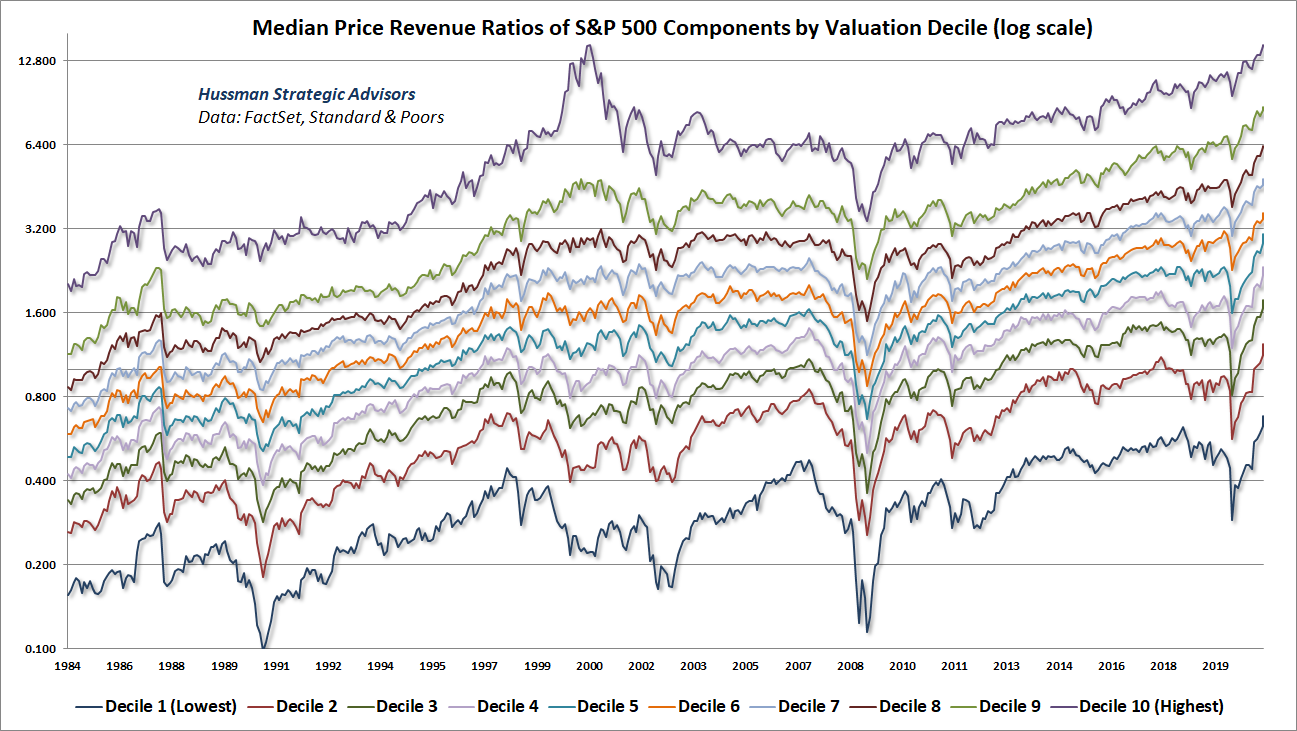

S&P 500 equal weight -indeksistä tiedossa on että valuaatioon liittyvää riskiä siinä on nyt joko kaikkien aikojen eniten tai lähes kaikkien aikojen eniten.

Se että valuaatioon liittyvää riskiä ei olisi kaikkien aikojen eniten vaatisi voittomarginaaleihin sellaisen permanently high plateaun jota 20 vuotta sitten ei osattu kuvitellakaan. Suhtaudun äärimmäisen skeptisesti siihen että tuollainen plateau toteutuu.

Samalla päättelyllä indeksin pitkän aikavälin tuotto-odotus on joko kaikkien aikojen matalin tai lähes kaikkien aikojen matalin.

Hyvin hajautetulle salkulle p/s-arvostus 2x edustaa hyvin poikkeuksellista tasoa. Japani 1989 on tuollainen poikkeus, U.S. mega cap ja Nasdaq 1999 ja 2021 samaten – kaikkialla muualla aina tuo 2x on ollut silmiinpistävän korkea lukema.

Jokainen voi laskea oman salkkunsa p/s-luvun jakamalla salkun markkina-arvon salkkunsa positioille tulevalla yhteenlasketulla ttm-liikevaihdolla.

Alla esimerkki yhdestä salkusta jossa on tällä hetkellä kova valuaatioon liittyvä riskitaso. Kun jätetään Uniperin rakenteellisesti lähes nollakatteinen treidausbisnes pois, salkun p/s-arvostus on 2,4x.

Yksittäisen tunnusluvun merkitystä ei tietenkään pidä liioitella. Yksinään käytettynä yksittäisen salkun kohdalla ainoa mistä se kertoo on tässä tapauksessa korkea valuaatioon liittyvä riskitaso.

| ttm | |||

|---|---|---|---|

| position | sales | ||

| koko, | ttm | positiolle, | |

| euroa | p/s | euroa | |

| Qt | 65 900 | 30,6 | 2154 |

| Remedy | 58 293 | 12 | 4858 |

| Talenom | 54 868 | 7,6 | 7219 |

| Revenio | 49 618 | 19,8 | 2506 |

| Kamux | 30 888 | 0,5 | 61 776 |

| Digia | 27 176 | 1,2 | 22 647 |

| TietoEVRY | 26 100 | 1,1 | 23 727 |

| Fortum | 23 760 | 0,3 | 79 200 |

| Sampo | 22 500 | 1,8 | 12 500 |

| NoHO | 19 412 | 1,1 | 17 647 |

| Taaleri | 18 445 | 4,3 | 4290 |

| CapMan | 11 580 | 8,8 | 1316 |

| yhteensä | 408 540 | 1,7 | 239 840 |

| ilman FUM | 384 780 | 2,4 | 160 640 |