@Jukka_Lepikko Ei käy laatuun, karhumarkkinaralli on vain melkoisen voimakas. Toki riskiä on tarjolla ilman mahdollisuutta tuottoon. Sp500:n earnings yield vajaa 5% tasolla samaan aikaan kun riskitön korko on 4.5%![]() Jos osakkeille hinnoteltaisiin riskipreemiota tai jos riskipreemio olisi normaalilla 4-5% tasolla, tulisi SP500:n olla vähintään 40% alemmalla tasolla.ä kuin nyt. Toki olen ollut ennustuksissani suurimmaksi osaksi väärässä, vaikka 2021 helmikuussa osasin ennustaa korkojen nousevan 5-6% tasolle parin vuoden sisällä, joka meni oikein ja jota kaikki epäilivät. Erittäin mielenkiintoiseksi tilanteen tekee se, että riskitön korko on noussut nollasta 4.5% tasolle, mutta osakkeita hinnoitellaan edelleen kuten nollakorkomaailmassa:rofl:

Jos osakkeille hinnoteltaisiin riskipreemiota tai jos riskipreemio olisi normaalilla 4-5% tasolla, tulisi SP500:n olla vähintään 40% alemmalla tasolla.ä kuin nyt. Toki olen ollut ennustuksissani suurimmaksi osaksi väärässä, vaikka 2021 helmikuussa osasin ennustaa korkojen nousevan 5-6% tasolle parin vuoden sisällä, joka meni oikein ja jota kaikki epäilivät. Erittäin mielenkiintoiseksi tilanteen tekee se, että riskitön korko on noussut nollasta 4.5% tasolle, mutta osakkeita hinnoitellaan edelleen kuten nollakorkomaailmassa:rofl:

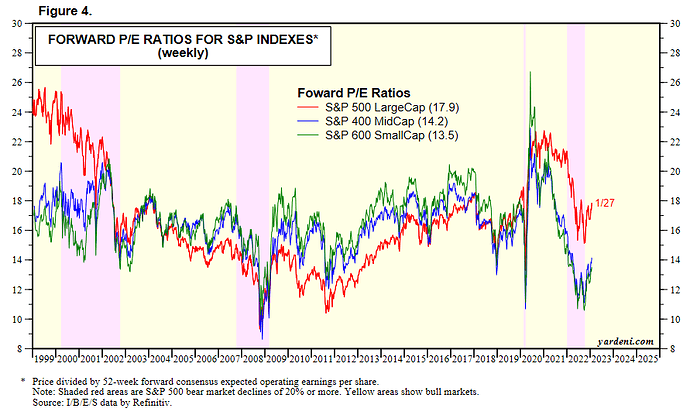

S&P 500 on globaalistikin tarkasteluna ainoa indeksi, joka säilyi tässä karhumarkkinassa suhteellisen kalliina, vaikka kävikin viiden ja kymmenen vuoden keskiarvoisen arvostuksensa alapuolella.

Jos tarkastellaan laajemmin jenkkiosakkeita, small ja mid capeissa käytiin arvostuksissa alempana, kuin esim. IT-kuplan jälkeisessä karhumarkkinassa, jossa laskettiin yli 50 % indeksitasolla.

Kiinalaiset osakkeet kävi 8-10 P/E:ssä, Eurooppalaiset 10-14 P/E.

Karhumarkkinassakaan jokaisen maan jokaisen indeksin ei tarvitse mennä sellaisiin “halpuutuskertoimiin”, kuin joskus aiemmin. Laajasti tarkasteltuna käytiin karhumarkkinoiden pohjille tyypillisissä arvostuskertoimissa.

Karhuilijana sanoisin että nousullakin voidaan päästä ostotasoihin, kunhan tulokset nousee nopeammin kuin pörssi. Kysyn vaan onko nousua tuloksissa luvassa niin paljon, että arvostustasot laskisivat kohtuullisille tasoille, ainakaan kohtuullisella ajanjaksolla?

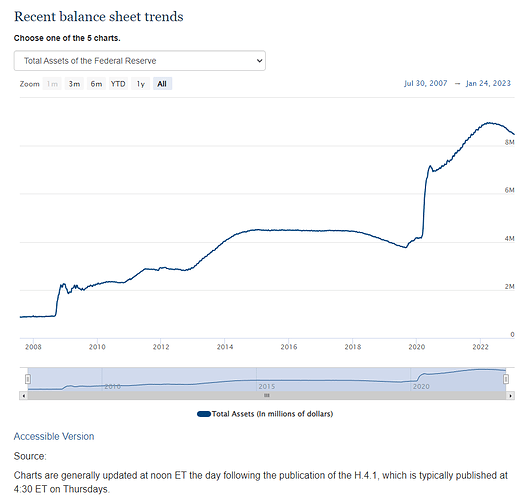

Tykkäät selvästi ennustamisesta. Jos/kun karhumarkkinat on nyt ohi ja yritysten tulokset kasvaa tästä 24kk eteenpäin, niin millä tasolla SP500 treidaa tästä 6kk eteenpäin (helpompi ennustettava)? Mielestäni se vaatii myös korkotason alentumista, joten Fedin pitänee alentaa korkojaan kesän jälkeen. Annatko siitäkin ennusteen? Fedin tase on edelleen korkealla, hallinto kaipaa lisää rahoitusta. Eli taseen kutistaminen lopetetaan ja printteri lähtee käyntiin myös kesän jälkeen?

Kuuntelin Gundblachin tarinointia illalla ja hänellekään ei ollut ihan selvää, miten tästä eteenpäin Fed aikoo edetä (oman tulkintani mukaan).

Kysyn, kun aidosti itsellä on aika hukassa oma ilmapuntari suhteutettuna siihen, miten voimakkaasti SP500 on jo noussut.

En mä osaa sanoa, missä indeksipisteessä ollaan juuri 6 kk päästä. Osaan vaan ennustaa, että todennäköisesti osakemarkkinat tuottaa tänä vuonna kaksinumeroiset prosentit.

Markkina hinnoitteleekin jo Fedin aloittavan koronlaskut H2/2023. Jos markkinaodotukset ei tästä muutu, niin tulee myös tapahtumaan. Itse odotan inflaation hidastuvan jopa odotuksia nopeammin, mikä voi entisestään kiihdyttää markkinaodotuksia korkojen laskusta (Fed tekee myös mitä markkinat odottavat).

Fedin taseen kutistaminen ei liity kovinkaan suoraan USA:n hallinnon varainhankintaan. Fedin tase kutistuu antamalla velkakirjojen erääntyä (ja olla sijoittamatta näitä rahoja uudelleen). Fed ei myy velkakirjoja lainkaan. US Treasury taas laskee uusia velkakirjoja markkinoille, kuten aina ennenkin ja kerää siten hallinnolle varoja. Tämä ei vaadi Fedin printteriä.

Pohjathan oli SP500:ssa 3491 pisteessä, siitä asti on ollut härkämarkkina vaikka asia ei ole ollut yleisessä tietoisuudessa. ![]()

Vakavammin puhuen… Jälkiviisaasti todettunahan voidaan summailla, että pörssi arvasi ihan oikein talouden pohjaamisen syksyllä. Tuloksia pörssi ennakoi myös, ja tuloskasvun huippu oli Q3:lla joten eiköhän sijoittajat ennakoi jo tuloskasvun jatkumista viimeistään H2:lla (se on myös konsensusodotus ennusteissa SP500:lle, tai oli ainakin viimeksi katsoin).

Jos haluaa historiasta osviittaa, ehkäpä 90-luvun alun mieto taantuma, inflaatiopiikki ja pörssin hikka on hyvä esikuva. Sitten korot laski ja nousu jatkui 98 kriisiin ja lopulta venyi kuuluisaan kuplaan asti…

Tässähän pitää alkaa olla kohta paikka miettiä, mihin asti talous ja tulokset jaksavat kantaa. Parhaat ostopaikat meni jo. Työmarkkina on kireä ja saatavuus esimerkiksi raaka-aineissa on kireä. Inflaatio voi purskahtaa uudelleen parin vuoden sisään ja talous ylikuumentua paljon aiempaa herkemmin.

Paras ennakoiva talousindikaattori on tosiaan osakemarkkina. Sekin tosin hetkittäin antaa vääriä signaaleja, mutta isossa kuvassa se osaa ennustaa hämmästyttävänkin hyvin etukäteen talouden käänteitä niin ylös kuin alas.

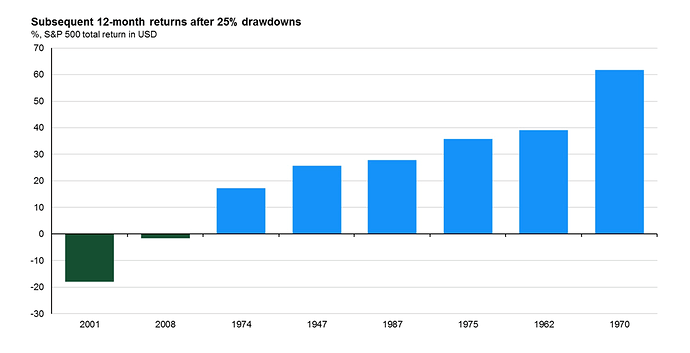

Laskuun ja huonoon (yleensä myös heikkenevään) uutisvirtaan tekee ehkä pahaa ostaa, mutta yleensä se on ainoa tapa ostaa edes pohjan läheltä. Näytin alla olevaa kuvaajaa eilisessä Traders’ Club -jaksossa. Silloin harvoin, kun markkinoilla koetaan 25 % lasku, kannattaa laittaa kättä alle. Ainoastaan 2000-luvun alun karhumarkkinassa olisi ollut 12 kk myöhemmin selvemmin tappiolla, finanssikriisin rymylaskunkin jälkeen vain hieman.

Kaikissa muissa tapauksissa (jokaista tähän ei ole edes listattu mutta kävin ne manuaalisesti läpi), seuraavan 12 kk tuotto on ollut kaksinumeroinen.

OP:n Hännikäinen kertoo omia pohdintojaan eilisestä Fedin korkokokouksesta.

Fedin koronnostosykli on loppusuoralla, mutta ei vielä maalissa! Seniorimarkkinaekonomistimme Jari Hännikäinen (twitter: @JariHnnikinen1) kertaa videolla eilisen Fedin korkokokouksen osalta Powellin retoriikkaa, tulevaa korkojennostotahtia, Yhdysvaltojen talouskuvaa sekä markkinoiden reaktiot kokouksen antiin.

Tarkoitinkin Fedin korkealla taseella ja hallinnon lisärahoituksella sitä, että likviditeettiä markkinat kuitenkin kaipaa. Ja hallinto saa rahoituksensa myytävillä us treasury bondeilla ja jostain tähän kaikkeen rahaa on saatava, jos Fed ei ole mukana. Onhan Fedin taseessa muutakin kuin bondeja, vaikka se pääosin niistä koostuukin. Kyllä tässä mielestäni on vielä monta kysymystä ratkottava, ennenkuin taantuman voidaan sanoa olevan tapettu. Sehän on tyypillistä osakemarkkinoille, että ennakoidaan ja rajusti etukenoon, jolloin ylilyönnit on tyypillisiä.

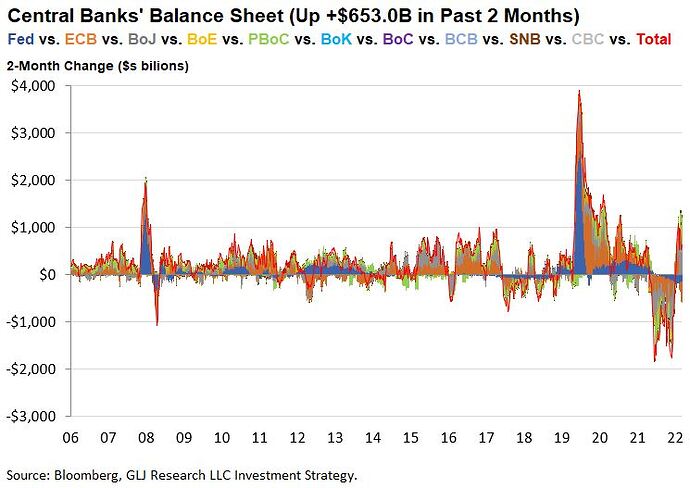

Historiallisesti osakemarkkinat ovat osanneet nousta myös ilman keskuspankkien printtereitä. Globaaleilla markkinoilla täytyy myös keskuspankkilikviditeetin suhteen huomioida kokonaisuus. Vaikka Fed ja EKP purkaa tasetta, Kiina ja Japani kasvattaa taseitaan vielä kovempaa tahtia, ts. likviditeetti on ollut viime ajat kasvussa.

Talousdata voi hyvinkin hetken vielä huonontua, mutta en usko, että mennään NBER:n taantumamääritellyn täyttävään taantumaan, erityisesti vahvan työmarkkinan takia.

Siinä vaiheessa, kun peräpeiliin katsova data alkaa näyttää hyvältä, on käytännössä aina auttamattomasti myöhässä ostojen kanssa… jos sitä parempaa dataa jää odottelemaan.

“Because the interest the Fed earns on the long-term securities it acquires through QE is largely fixed while the interest it pays on reserves changes with monetary policy, the Fed opens itself up to losses if it were to start raising interest on reserves before reducing the size of its balance sheet.”

Tuossa on yksi kuvaus näistä QT:n haasteista. Fedin tase on kaksinkertaistunut parissa vuodessa ja tasapainoilu assettien ja liabilitiesien kanssa on haasteellista. Aikoinaan vastuut oli dollareita, joista ei korkoa tarvinnut maksaa ja QT oli helpommin hallittavissa. Mutta joo, en ole makroekonomisti ja varmaan tämä on Fedin hallinnassa. Kunhan ihmettelen, miten tämä solmu aukeaa.

Kiinan ja Japanin varassa jenkit ei kyllä tykkää olla, se on varmaa. Olosuhteiden vuoksi sieltä on vaan kysyntää riittänyt, kun raha hakeutuu sinne, missä on paras tuotto. Jos talous yskii siellä suunnalla, tilanne voi muuttua äkisti. Mutta eiköhän tämä karhuilu nyt riitä omalta osaltani. “Long live the bulls”

Yhdysvaltain rahoittamiseen ei ole oikein vaihtoehtoja.

Moni mieltää asetelman niin päin, että lainaajan pitäisi olla jotenkin lainaajille kelpaava.

Mutta jos jotkin talousalueet ja valtiot, kuten Kiina, Saksa ennen, Japani, öljymaat ja vientivetoiset maat ovat rakenteellisesti ylijäämäisiä, pitää ihan matemaattisesti jonkin muun alle alijäämäinen joka voi imeä muiden ylijäämät.

Yhdysvaltojen kaltaisele isolle pääomamarkkinalle ja luotettavalle lainaajalle ei ole vaihtoehtoa. Ja jos kävisikin niin, ettei liittovaltiolle halua lainata pitää silti rohmuta dollari-assetteja eli ostaa vaikka USA-kiinteistöjä, osakkeita tai yritysvelkaa.

Olen nähnyt tuosta juttua mutta en harmikseni heti muista lähdettä. Muistaakseni Fed, joka viime vuosina on tehnyt tulosta enemmän kuin yksikään pörssiyhtiö vuositasolla, saa vetää “tappioita” tovin ilman että treasuryn tarvitsee rahoittaa. Yliajan tuon voi olettaa kuitenkin tasoittuvan. Onneksi tuo on vain rahaa. ![]()

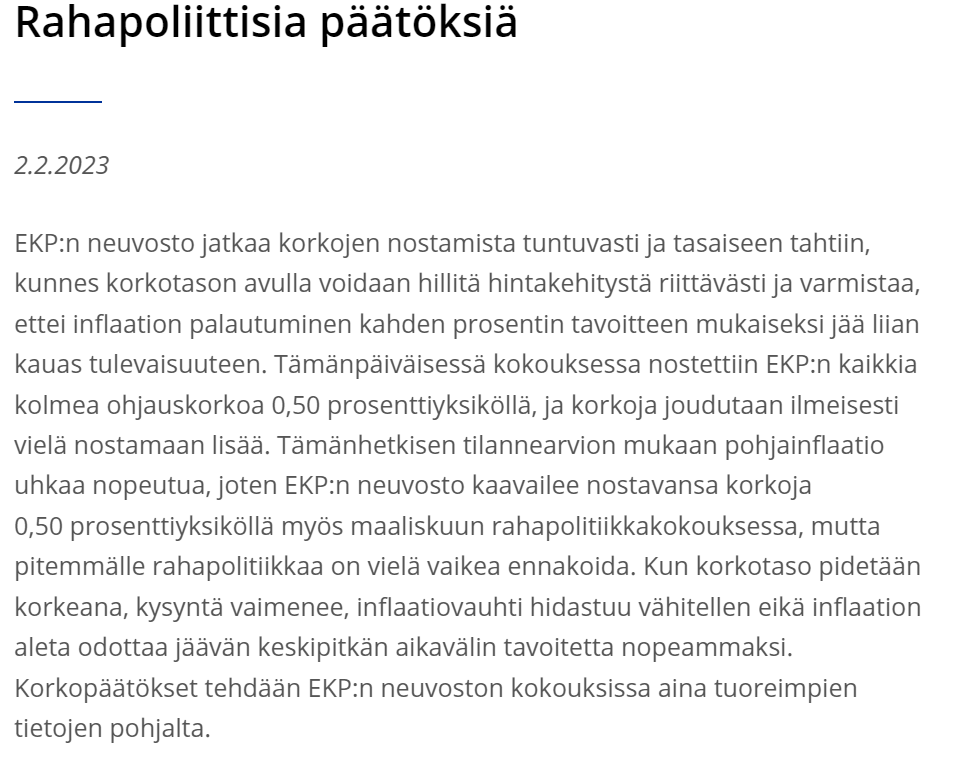

Hyvää iltapäivää kaikille! Keskuspankkituokioita jatketaan EKP:n parissa. Odotettavissa 50 korkopisteen nosto ja vihjeitä lisänostoista. EKP:n johdolla ei yksinkertaisesti ole varaa kyyhkyillä, sillä vaikka inflaatiovauhti hidastuikin tammikuussa ja kuukauden takaisesta nähtiin laskua (-0,4 %), pohjahintojen nousu on vuodentakaiseen nähden edelleen korkealla (huom. inflaatioluvuissa ei ollut Saksaa mukana).

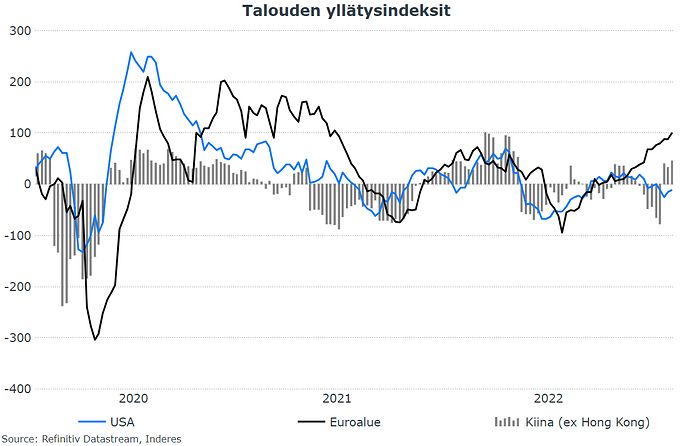

Positiivista on puolestaan se, että eurotalous on kestänyt tämän nousseiden korkojen ympäristön yllättävän hyvin, ja talousyllätykset ovat olleet selvästi positiivisen puolella.

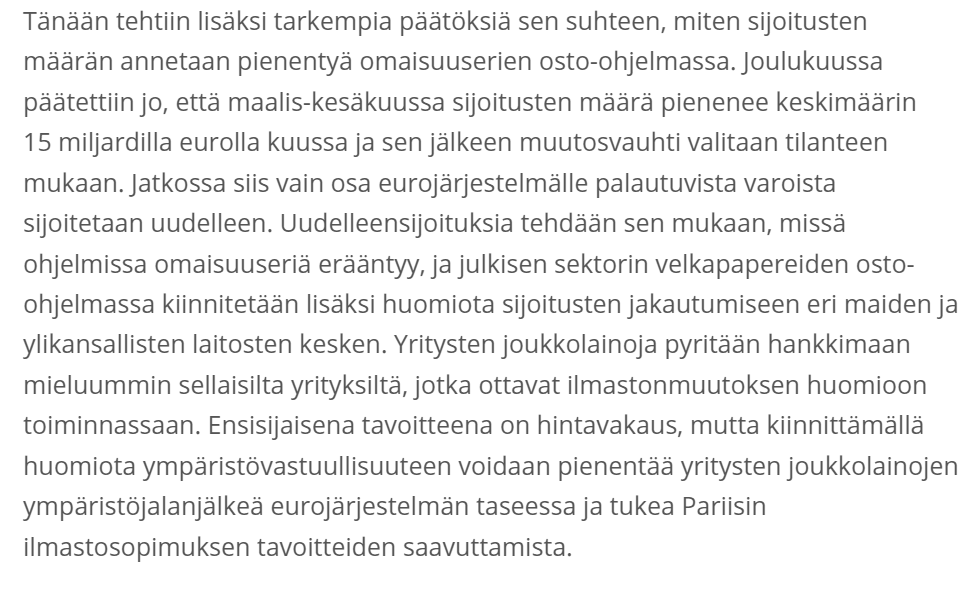

Tässä on korkopäätöksen toinen palikka, eli taseen supistaminen alkaa maaliskuussa. Tästä ilmeisesti saadaan lisäinfoa lehdistötilaisuudessa.

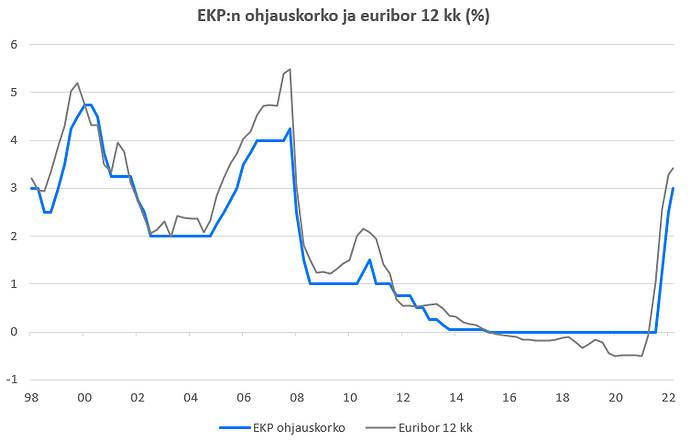

Jos ensi kokouksessakin ohjauskorkoa nostetaan 50 korkopisteellä, korkotaso olisi 3,5 %:ssa eli yli markkinaodotusten. Lisäksi tämä aiheuttaa lisää painetta euribor-koroille, joista 12 kuukauden korko on ollut nyt 3,4 %:n tuntumassa. Kuten päätöksestä näkyy, pohjainflaatio on keskuspankin huolenaihe ja se ei voi ihan lähiaikoina painaa jarrua rahapolitiikassaan

Tästä näkee, kuinka euribor seuraa tarkasti ohjauskoron liikkeitä. Mielestäni on mielenkiintoista, miten EKP:n johto joka välissä painottaa sitä, että keskuspankki on datariippuvainen, mutta uskaltaa silti määrittää rahapolitiikan suuntaviivoja seuraaviin kokouksiin melko tarkastikin, kuten tänään. Odotuksia halutaan ohjata, mutta toisaalta datariippuvuus antaa vapauden poiketa sovitusta jos mittarit eivät mene toivottuun suuntaan, kuten tässäkin ketjussa on hyvin tuotu esille.

Niin tai voi tuosta tulkita melkeen niinkin päin että ohjauskorko seuraa euriborin liikkeitä ![]()

Lehdistötilaisuudessa Lagarde kertoo, että eurotalous on osoittanut resilienssinsä ja luottamus talouteen on kasvanut