Eikös se aika hyvin tiedetä? Oletan, että jenkit menisivät kohti Basel -säätelyä, jonka vaikutukset tunnetaan Euroopassa varsin hyvin.

Brrrrrrr

Eikös tämä ole täysin sitä FEDin ydinduunia - toimia Lender of Last Resorttina kun pankkien luukuilla on ruuhkaa nostojen kanssa. En tässä hirveästi näe ongelmaa kun lainat on tehty ihan kuranttia (kunhan holdatataan tappiin) lainapaperia vastaan. Eräänlainen indikaattori pankkimyllerryksestä tietty, mutta kyllä kaikki tietävät että tällä viikolla on pankeilla ollut hulabaloota ja parin kriisipankin pomot ja osakkeenomistajat muistavat vielä ensi viikollakin kuinka kävi hassusti.

Bobilta hyvä ketju miten tuskin 2 biljoonaa livahtaa systeemiin kuten jotkut ovat väittäneet.

Nimittäin jos pankki nostaa Fediltä tuota hätälainaa tulee viranomaiset seuraavana aamuna ovelle tarkastamaan pankin tilan. ![]()

Tässä päivitettynä Fedin nettolikviditeettigraafi (sininen) ja SP500 uuden BTFP-ohjelman myötä.

Tässä vaiheessa viimeistään jokaiselle pitäisi olla selvää että QT on loppunut. ![]() Ketjun aktiivilukijat ovat tietysti tienneet asian jo pidempään.

Ketjun aktiivilukijat ovat tietysti tienneet asian jo pidempään. ![]()

Kiitos, koitin googletella, mutta ei tullut mitään järkevää vastaan ![]()

Rahapolitiikan kiristämämistä kun keskuspankki (esimFED) imee likviä markkinoilta lun taas QE pn rahapolitiikan löysäämistä jossa keskuspankki ostaa tavaraa parempaan talteen, jotenkin noin.

Kuukauden vilttiketju lusittu eli Lucifer is back!

Populistiselta kuulostava kannanotto QE:n paluusta tuntuu saavan paljon huomiota twitterissä ja muualla.

Omasta mielestä tämä on paljon muuta kuin QE:n paluu. FEDin tase kasvaa kyllä, väliaikaisesti, mutta koitetaan miettiä hieman pidemmälle.

Mikäli pankki tällä hetkellä turvautuu FEDin hätärahoitukseen, onko pankki varsinaisesti tilanteessa, jossa se haluaa laajentaa luotonantoaan ja stimuloida asiakkaiden kysyntää tarjoamalla luottoa. Epäilisin, että pankilla on insentiivi pienentää lainaportfolioa kaikin keinoin ja maksaa tuota FEDin kallista rahoitusta pois.

Jos kuukausi sitten pankki sai talletuksia sisään 0-1%:n korolla ja lainasi sitä 7%:n korolla 30 vuoden asuntolainaan, nyt ottolainausta tehdään FEDin 5%:n korolla, onko kannustimet varsinaisesti koholla myöntää noita 7% tuottavia asuntolainoja?

Itse näen pienpankkien vetämän lainanantoa aggressiivisesti jäihin ja kanavoida asiakkaiden maksamia lainanlyhennyksiä suoraa FEDille.

Pienet pankit ovat tosi pieni osa koko 18 biljoonan mitälie lainakantaa, mutta käsittääkseni sun pointti on oikeansuuntainen (pankkiasioissa ei taida olla 100 % totuuksia koskaan paitsi että talletuspako on aina kamala asia ![]() ) ja onkin mielenkiintoista nähdä miten luoton kasvu kehittyy lähiaikoina. Pankit saattavat jarruttaa lainaamista, mikä iskee talouteen. Periaatteessa jo kääntynyt korkokäyrä pitäisi jarruttaa lainaamista.

) ja onkin mielenkiintoista nähdä miten luoton kasvu kehittyy lähiaikoina. Pankit saattavat jarruttaa lainaamista, mikä iskee talouteen. Periaatteessa jo kääntynyt korkokäyrä pitäisi jarruttaa lainaamista.

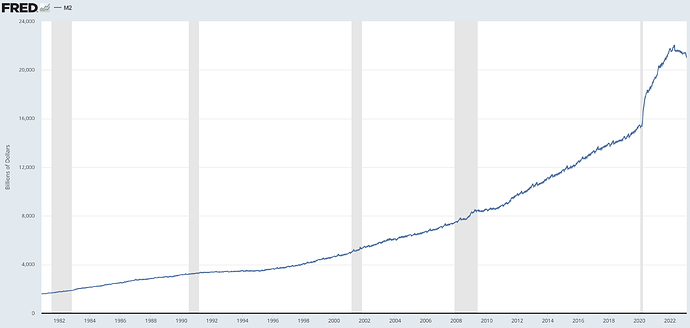

Sen lisäksi M2-raha johon sisältyy käteinen ja talletukset laskee mitä ei yleensä olla nähty.

Sängyn alla deflaatiomörkö jo vähän haistelee että millos pitäisi pistää pää esiin ja sanoa pöö.

Kukaan huoneessa ei vielä edes noteeraa että tämä hirviö on olemassa kun inflaatioluvut ovat mitä ovat, mutta heilahdus voi olla nopea.

(onneksi tämän mörön taltuttamiseen on JPowlla kaapissa norsupyssy, mutta se ei silti tarkoita etteikö markkina voisi vähän yskiä sen vuoksi ainakin väliaikaisesti ja mörön tunnistaminen voi aluksi olla haastavaa)

Kauppalehden pääkirjoituksessa käsiteltiin myös korkojen nousua ja pankkeja.

“SVB:n, Credit Suissen ja Nordean tilanteilla ei ole käytännössä mitään tekemistä keskenään. Yhteinen nimittäjä on markkinapsykologia. SVB:n tapaus herätti sijoittajien huolet siitä, kestääkö talous jyrkkää korkojen nousua.”

“Finanssivalvonta kertoi tällä viikolla, että suomalaiset pankit ovat hyvässä kunnossa ja niiden puskurit ovat vahvat. Epävarmuus voi vaikuttaa lähinnä markkinavarainhankintaan.”

Makro- ja keskuspankkiasioista kiinnostuneille voin suositella Jussi Ahokkaan “perjantaikirjettä”, jossa hän käsittelee varsin ansiokkaasti ajankohtaisia tapahtumia liittyen keskuspankkien rooliin markkinoilla.

Tämä on sinänsä mielenkiintoista, että QT lopetettiin hyvinkin nopeasti. En tiedä mitä keskuspankeissa on ajateltu, mutta itse olen ajatellut, että keskuspankin taseen pienentäminen aktiivisesti on hyvinkin mahdoton ajatus. Keskuspankki siis tavallaan noudattaa osta ja unohda -strategiaa toimissaan.

Määrällistä kiristämistä ei ole juuri tutkittu ja siitä ei ole kirjallisuutta. Empiirisiä todisteita saa etsiä kissojen ja koirien kanssa. Operaatiota voidaan ajatella määrällisen elvyttämisen vastakohtana, mutta en ostaisi tätä suoraan. Suhde näiden välillä ei ole yksi yhteen lineaarinen vaan jotain aivan muuta. Jo yksinään se, että QE ja QT toimia tehdään talouden ollessa eri tiloissa, tekee niistä jo vertailukelvottomia. QT työvälineenä lienee huomattavasti tehokkaampi heikentämään rahoitusoloja kuin QE on niitä parantamaan.

Vaikutuskanavat ovat luultavasti samankaltaisia, mutta itse vaikutuksen koko lienee erilainen. Niiden määrittely vaihtelee kirjallisuudessa ja yksittäisen kanavan vaikutusta on lähes mahdotonta määritellä, sillä ne sisältyvät myös toisiinsa, mutta lyhyesti:

- Luottamus

- Keskuspankin ollessa aktiivinen toimija markkinoilla, se myös vahvistaa muiden markkinatoimijoiden luottamusta markkinoihin, perustuu ”Lender of last resort” – ajatukseen.

- Signalointi

- Määrällisen elvytyksen ollessa aktiivinen, on se merkki myös siitä, että korot pysyvät matalina (tämä kanava taitaa kokea uudelleenmäärityksen, sillä ei voida sanoa, että se pitäisi enää paikkaansa).

- Portfolion tasapainotuskanava

- Keskuspankin ostaessa velkakirjoja muiden sijoittajien on etsittävä rahoillensa uusi kohde, se löytyy mm. yrityslainoista, osakkeista, kiinteistöistä. Erityisesti pitkät korot laskevat ja velkakirjojen arvo nousee. Täydellistä korviketta valtion ”turvallisille” velkakirjoille on vaikea löytää.

- Likviditeetti

- Keskuspankki lisää toimillaan markkinoiden likviditeettiä luomalla keskuspankkirahaa, joka ei ole rahan printtaamista. Rahan määrä taloudessa kasvaa.

- Valuuttakurssi

- heikentävä valuuttakurssivaikutus (korkojen laskiessa)

Nyt sitten mitä tapahtuu, kun määrällinen elvytys muuttuukin kiristämiseksi? Kaikki kanavat oletettavasti toimivat myös toiseen suuntaan. Ensimmäinen ongelma on se, että usein QE toimet ovat seuraava askel siitä, että ohjauskorko on asetettu nollaan eikä sitä kyetä siitä enää laskemaan. Kun taas QT toimet pitäisi tehdä samaan aikaan korkojen noustessa. Tai sitten keskuspankin pitäisi tässäkin tapauksessa malttaa korkojen noston kanssa ja tyhjentää tasetta ensin tai toisin päin?

- Luottamus markkinoilla romahtaa (kärjistetty)

- Signaalina on huono tuotto omaisuuserille pois lukien velkakirjat

- Velkakirjojen arvo laskee ja korot nousevat, eläkeyhtiöt saavat vihdoin tuottoa velkakirjoista. Samaan aikaan tämä kuitenkin luo valtavan rasitteen finanssimarkkinoille korkoriskin realisoituessa, ja tätä on nyt nähty. Korkoriski on lähes täysin häivytetty QE toimilla.

- Likviditeetti markkinoilla vähenee

- Valuuttakurssi vahvistuu

Erittäin mutkikas kanava QT toimilla on juuri tuo portfolion tasapainotuskanava varsinkin, jos samaan aikaan nostetaan ohjauskorkoa. Tällöin velkakirjojen hinnoille tulee valtava paine laskea lisäten riskiä markkinoilla melkoisesti.

Oma ajatukseni on se, että jos QT toimia ei kyetä tekemään korkean inflaation aikaan työllisyyden ollessa huipussaan, niin niitä ei tulla (koskaan) tekemään. Keskuspankit tuskin myöntävät asiaa.

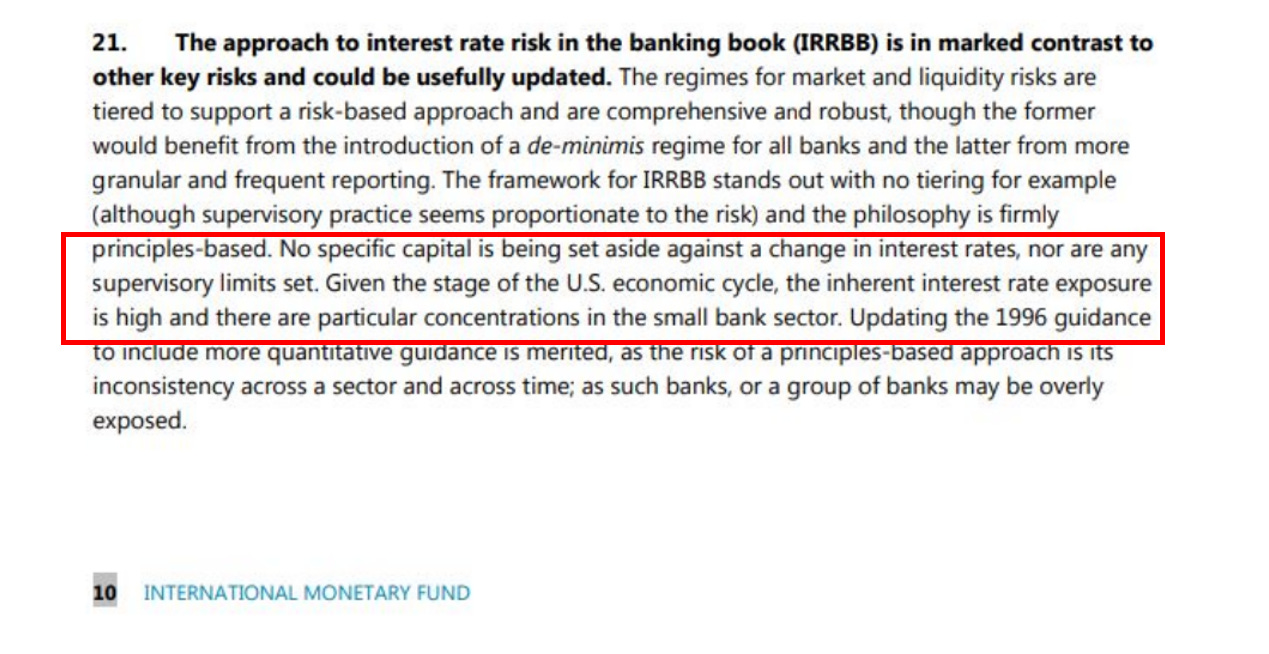

Alla Macro Alfin kommentit USAn pankkijärjestelmässä muhivasta pommista:

strong>The US banking regulation and accounting frameworks have some pretty big flaws.

Yep, you read that right.

1. Banks with a balance sheet below $250 bn can act a lot like cowboys…

No need to adhere to NSFR (Net Stable Funding Ratio), a rule that forces large banks to have a good proportion of their liabilities in sticky, long-term funding which limits liquidity risks.

No need to adhere to LCR (Liquidity Coverage Ratio): ‘’small’’ banks can buy a disproportionate amount of less liquid securities like corporate bonds or mortgage-backed securities instead of Treasuries.

The problem is that a $249 bn balance sheet bank is not small.

For reference, a top 3 German bank has a balance sheet of less than $200 bn – seriously, top 3 in Germany.

This lax regulatory treatment for ‘’small, but not so small’’ banks is very dangerous.

2. Even large banks booking bonds in HTM are disincentivized (!) to hedge interest rate risks

HTM = friendly accounting: book bonds there, forget about them as they are valued at amortized cost.

Prudent risk management still suggests you should hedge interest rate risk.

Yet, US accounting rules disincentivize interest rate hedging for HTM bonds – nuts.

But the cherry on the cake…

3. No proper interest rate risk stress testing (!!!)

Guys, this is out of this world.

As we will discuss, Europe has a quite extensive framework to stress test the interest rate risk that European banks take on their aggregate balance sheets (the net exposure deriving from loans, mortgages, bond investments, bond issuance, long-term liabilities and swaps).

It’s called IRRBB (Interest Rate Risk in Banking Books) stress-testing.

The US equivalent? It doesn’t exist!

Here is the IMF calling US regulators out on the topic:

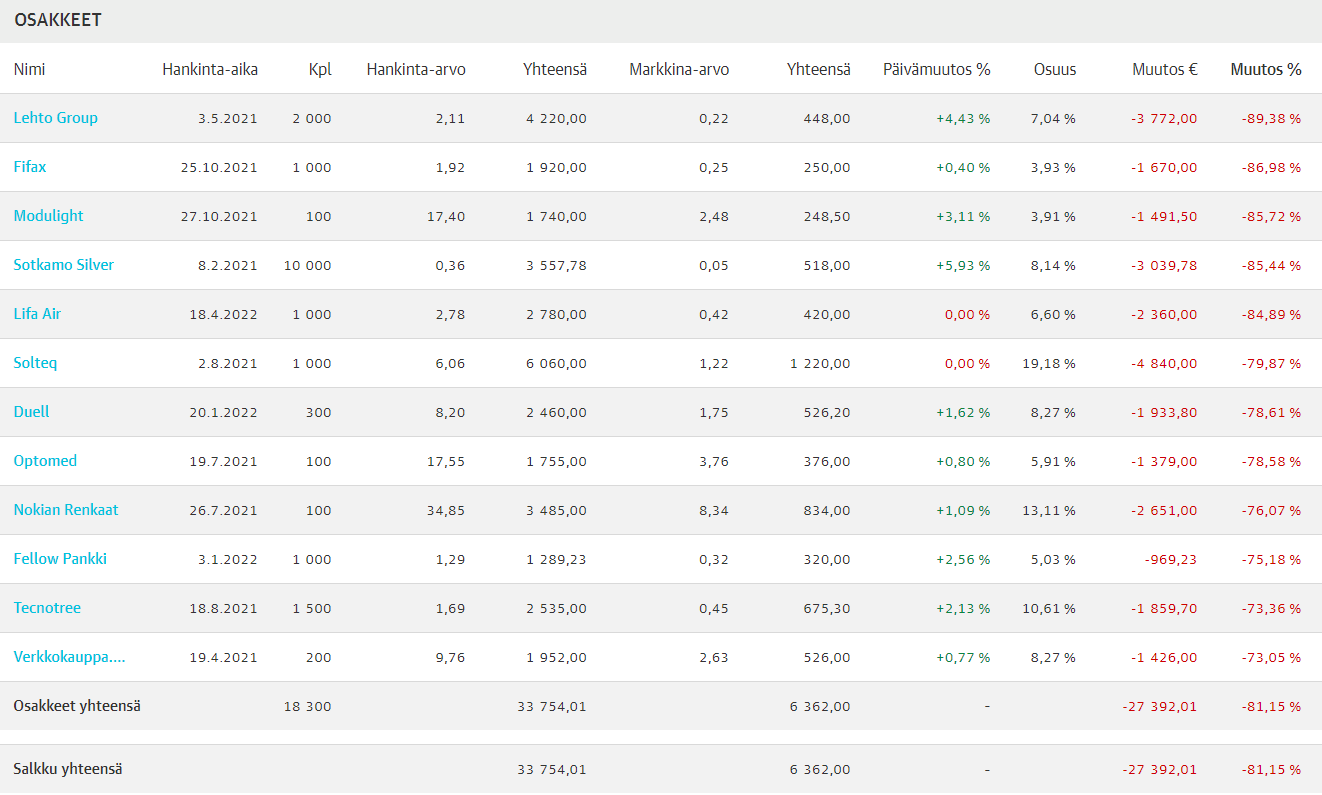

Ohessa 12 eniten laskenutta Suomi-osakketta viimeisen parin vuoden aikana.

Oikeastaan tuohon olisi kuulunut myös Kamux reilun 70% laskulla.

Mielenkiintoista nähdä, miltä näyttää esim. 5 vuoden kuluttua.

OP:n strategi Jussi Hyöty kertoi siitä videolla, että onko pankkisektorilla koko alaa uhkavaa riskiä.

Oli itselleni ainakin hyödyllinen pätkä.

February 2023

Annual inflation down to 8.5% in the euro area

Down to 9.9% in the EU

The euro area annual inflation rate was 8.5% in February 2023, down from 8.6% in January. A year earlier, the rate was 5.9%. European Union annual inflation was 9.9% in February 2023, down from 10.0% in January. A year earlier, the rate was 6.2%. These figures are published by Eurostat, the statistical office of the European Union.

The lowest annual rates were registered in Luxembourg (4.8%), Belgium (5.4%) and Spain (6.0%). The highest annual rates were recorded in Hungary (25.8%), Latvia (20.1%) and Czechia (18.4%). Compared with January, annual inflation fell in fifteen Member States, remained stable in two and rose in ten.

In February, the highest contribution to the annual euro area inflation rate came from food, alcohol & tobacco (+3.10 percentage points, pp), followed by services (+2.02 pp), non-energy industrial goods (+1.74 pp) and energy (+1.64 pp).

Tämä on osin harhaanjohtavaa, koska pankkireservien määrä kyllä kasvaa, mutta ei kierrossa oleva valuutta elleivät pankit päätä myöskin samalla lainata rahaa enemmän (jota ne voivat tehdä muutenkin).