Toisaalta voi kysyä, että jos yritysten voittomarginaalit tippuisivat lähemmäs historiallista keskiarvoaan tai vaikka sen alle, mutta maailma ei samaan aikaan muuten muuttuisi, niin miten tämä vaikuttaisi sijoituksiin? Toki firmojen tuottamat tulokset tippuisivat rankasti, eli sijoitusten tuotto osinkojen ja omien osakkeiden ostojen kautta nyt ja tulevaisuudessa laskisi. Entä miten tämä vaikuttaisi osakkeiden arvoon?

Kannattaisiko sijoittajien vetää rahaa pois pörssistä, koska tuotto laskee? Äkkiseltään voisi ajatella, että tietenkin, mutta minne tuo pörssistä vedetty raha sitten laitettaisiin? Velkakirjoihin - ei kai sentään. Kultaan/kryptoihin - tuskin laajassa mittakaavassa varsinkaan, kun nuo tuottavat reaalisesti vielä vähemmän, eli ei yhtään. Kiinteistöihin ehkä, koska jos yritysten tuotto tippuu, mutta riski pysyy samana, niin kiinteistöjen maltillinen vuokratuotto muuttuisi yhtäkkiä houkuttelevammaksi, kunnes hintojen muutos pienentäisi sitä edelleen.

Tästä johtuen en oikein usko, että madaltuvat voittomarginaalit edes lopulta vaikuttaisivat osakkeiden hintaan indeksitasolla ihan hirveästi. Toki edelleen yritysten välillä tulisi toki eroja, koska marginaalien kaventuminen ei tietenkään olisi homogeenistä.

Mitä tulee yleisesti yritysten toimintaan ja talouskehitykseen, niin nekään eivät aina korreloi ihan yhtä vahvasti, kuin voisi kuvitella. Esim. miten paljon Japanin, Kiinan tai monen muun maan talous on kasvanut vaikka 30v aikana ja minkä verran kyseisten maiden pörsseihin listattujen osakkeiden arvot ovat nousseet ja miten tämä suhteutuu vaikkapa Yhdysvaltoihin? Talouskasvu, marginaalit, ymv. ovat tietenkin tärkeitä tekijöitä, mutta eivät suinkaan ainoita, eivätkä välttämättä aina edes dominoivia.

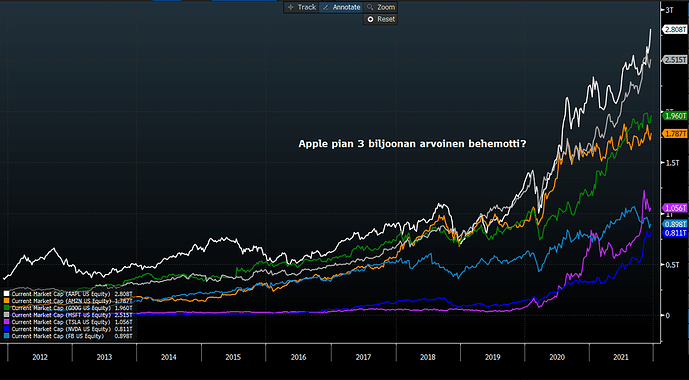

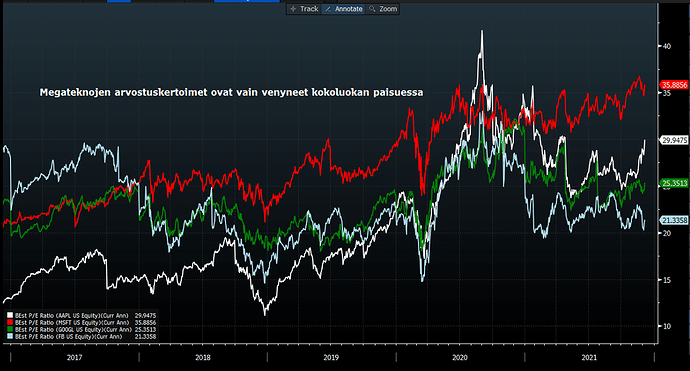

En siis usko, että tässä mennään mihinkään uuteen talouteen (this time it’s different!) siinä mielessä, että yritysten tulokset ja tuloskasvu nousevat sille tasolle, että ne oikeuttavat nykyiset hinnat siten, että reaalituotto pysyisi pitkän ajan keskiarvossa. Sen sijaan uskon, että pääomien niukkuus on hyvinkin voinut poistua tai vähentyä pysyvästi talousalueilla, jossa työikäisen väestön kasvu on kääntynyt laskuksi. Ja kun pääomista ei ole niukkuutta, niin silloin niukkuutta on niille sopivista, tuottavista sijoituskohteista. Tällöin pääoman tuotto voi laskea pysyvästi, jolloin arvostuskertoimet eivät välttämättä enää ikinä palaa tasoille, joilla ne olivat silloin, kun työikäisen väestön määrä kasvoi ja sijoituskohteiden sijaan niukkuuta oli pääomasta. Tällöin osakkeiden arvot voivat jatkaa nousuaan, vaikka yritysten omistajilleen tuottava raha ei kasvaisi samassa suhteessa, pysyisi samana tai jopa laskisi maltillisesti.

Yleisesti, jos miettii tulevaisuutta, niin unohdetaan hetkeksi inflaatio, työllisyysluvut ja kaikki muu kohina, jota ei mielestäni voida uskottavasti ennustaa. Jos ajatellaan vaikka 2040-lukua, niin emme tiedä, että mitä yhdellä eurolla silloin saa, tai onko euroa edes olemassa ja mitä inflaatio tai talouskasvu on ollut edeltävät 2 vuosikymmentä. Mutta minä väitän, että tuottavalla reaaliomaisuudella on silloinkin arvoa, eikä tilanne siinä mielessä ole radikaalisti muuttunut, vaikka on mahdollista, että vuokratuotto tai yritysten tuotto suhteessa sidottuun pääomaan on tippunut. Joka tapauksessa uskon, että 2040-luvulla rikkaimpia ovat ne, jotka omistavat (järkevällä sijainnilla olevia) kiinteistöjä ja osuuksia yrityksistä, jotka tuottavat jotain, mistä ihmiset ovat valmiita maksamaan.

Näin ollen uskon, että järkevintä on jatkaa em. omaisuusluokkien omistamista tästä 40-luvulle. Spekuloimalla on toki mahdollista kasvattaa omistamiensa osuuksien määrää siten, että lopputuloksena omistaa 40-luvulla enemmän ja on siten rikkaampi mitä olisi, jos olisi vain jatkanut hodlaamista. Mutta tähän sisältyy suuri riski.

Edit: Lisätään vielä, että ennen kuin joku ottaa tähän esimerkiksi, että mitä olisi nyt, jos olisi ostanut teknokuplan huipulla, niin heitän vastaukseksi, että teknokuplan huippu on mielestäni huono vertailukohta, niin kuin mikä tahansa yksittäinen hetki, koska ei käytännössä kukaan ikinä mene nollasta all in -yhdellä ajanhetkellä, vaan sijoitusomaisuutta kasvatetaan ajan yli. Jos aloitti vaikka 1998 ja lopetti 2002, niin mikä on tilanne nyt? Tämä on mielestäni se relevantimpi kysymys.

Lisäksi teknokuplan aikaan ei ollut pakko omistaa niitä yrityksiä, jotka oli arvostettu markkinan keskiarvoa monta kertaluokkaa ylemmäs. Eli oikea kysymys voisi olla, että: "Jos aloitti sijoittamisen 2v ennen teknokuplaa ja lopetti 2v sen jälkeen ja olisi sijoittanut yrityksiin, jotka tekivät positiivista kassavirtaa ja joiden arvostustasot olivat lähellä markkinan mediaania, niin mitä olisi tänä päivänä. Mulla ei siis ole edes vastausta tähän, mutta olettaisin, että ei nyt mikään maailman huonoin tilanne.