Kiitos @KuHa referaatista!

Olin ihan ekstaasissa lukiessani tuon ![]() Näyttää siltä että Nordean strategit ovat luoneet täydellisen taideteoksen. Heidän luomuksessaan on sopusuhtaisesti mukana jokainen nykyään vallitsevan bull-mentaliteetin ulottuvuus.

Näyttää siltä että Nordean strategit ovat luoneet täydellisen taideteoksen. Heidän luomuksessaan on sopusuhtaisesti mukana jokainen nykyään vallitsevan bull-mentaliteetin ulottuvuus.

Jokainen heidän pointtinsa voi toteutua. Tuo kokonaiskuva saattaa toteutua.

Oma pointtini viimeiset runsaat puoli vuotta tällä foorumilla on ollut se että:

- tulevaisuus on aina epävarma

mutta - jos asettelee panoksensa mahdollisimman kiltin myötäsukaisesti nyt vallitsevan bull-mentaliteetin kanssa, niille vedoille saa poikkeuksellisen huonot kertoimet.

Nousu jatkuu heilunnasta huolimatta.

Kukaan ei tiedä nouseeko vai laskeeko pörssi 2022. Kukaan ei tiedä onko heiluntaa keskimääräistä enemmän vai vähemmän.

*Pysyykö kasvu tavanomaista nopeampana? Pysyy.

Kukaan ei tiedä. Voidaan arvailla.

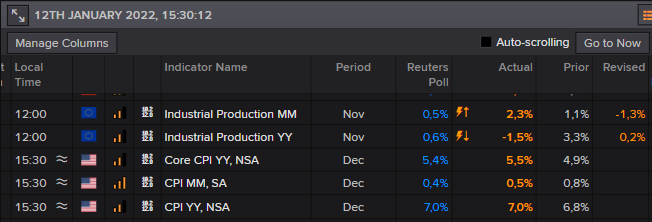

Kysynnän kasvu jatkuu ripeänä kotitalouksien vahvan rahoitusaseman

Tätä olen haastanut varsinkin U.S. kuluttajan osalta. Aika näyttää mikä näkökulma oli oikea.

Rahoitusasemalla kai tarkoitetaan lähinnä likviditeettiä. Mutta jos katsotaan kotitalouksien taseita, siellä ovat assets-puolella kaikilla henkisestikin totaalisen mark-to-market-kirjattuina kaikki varallisuusluokat ennätysnoteerauksilla. Eli taseet jonkin verran murenevat jos markkina arvioi assettien arvoja uudelleen.

investointihyödykkeiden kovan kysynnän

Tämäkin on vain arvailua mikä on näiden kysyntä vaikkapa 6–12 kk kuluttua.

Vahvan kysynnän ja rajoitetun tarjonnan seurauksena yritykset kasvattavat tuotantoa nopeasti

Yritykset etsivät kaikki mahdollisuudet kasvattaa tuotantoa. Hienoa! Kolikon toinen puoli on että jos loppukysyntä mistä tahansa syistä pettää, tulokset niiaavat rumasti kiinteiden kustannusten kasvun takia. Ja olen miettinyt varastoteemaa täällä.

Huolien sietämisestä osakemarkkinoilla on palkittu - ja palkitaan jatkossakin.

Huolien sietämisestä palkitaan kalleimmissa pörsseissä 0 % nimellisellä total returnilla 2022–2032? Hienoa jos tämän vuoden oletetut pirteät tuotot menee Nordean asiakkaille ja muut kärsivät pitkän aikavälin seuraukset ennätysvaluaatioista.

Yllättääkö rahapolitiikka markkinat? Ei niin pahasti, että se pysäyttäisi kurssinousun.

Näitä voi arvailla huvikseen.

Rahapolitiikan tuki markkinoille vähenee, mutta turvaverkko näkymien yllättävän heikkenemisen varalta on yhä paikallaan.

Millä indeksitasoilla se turvaverkko tulee käyttöön?

Tuloskasvu läpi koronakriisin on ollut vahvaa ja talousnäkymät viittaavat ripeään kyytiin myös tänä vuonna.

*Palaako tuloskehitys lähemmäs normaalia? Ennen pitkää. Tässä kuitenkin menee tavanomaista pidempään, sillä vahva kysyntä tukee liikevaihdon kasvua ja katteet pysyvät korkeina.

Arvailua.

*Puhkeaako kupla? Ei, mutta arvostustasot laskevat. Kun rahapolitiikka kiristyy hiljalleen, tuottovaatimukset nousevat kaikissa omaisuuslajeissa ja samalla arvostukset laskevat.

*Vuosi 2021 osoitti, että arvostustasot voivat laskea kurssien noustessa tuloskasvun tukemana.

Mykistävän naiivisti arvailuun perustuva forward p/e = “arvostustasot”, case closed.

Nähdäänkö tänä vuonna viime vuotta suurempia kurssilaskuja? Luultavasti. Kasvunäkymät tukevat kuitenkin tänä vuonna riskisimpiä sijoituskohteita, mikä rajoittaa kurssilaskujen voimakkuutta.

Vaikka strategit olisivat kaikessa oikeassa 2022 osalta, vuoden lopulla markkina katsoo normaaliin tapaansa eteenpäin ja voi sen perusteella käyttäytyä huonosti.

Korjausliikkeet kuuluvat sijoittamiseen, eikä niiltä vältytä tänä vuonnakaan. Reilusti yli 10 % kurssilaskut vaatisivat näkymien selvempää heikentymistä.

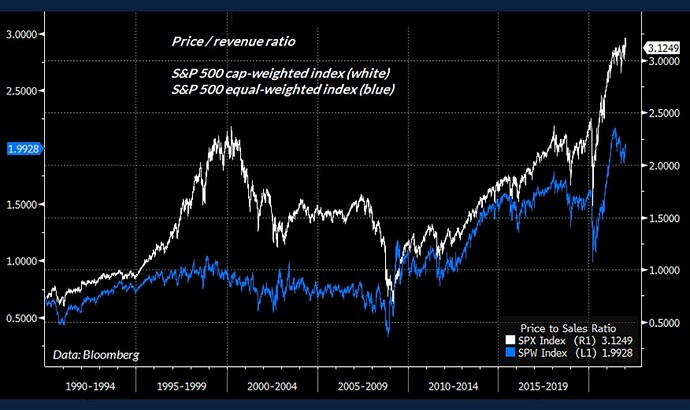

Liikevaihtoihin suhteutettuna hyperarvostetuilla markkinoilla äärimmäisen bull-omahyväisyyden ja vivutuksen vallitessa reilusti yli 10 % laskut eivät vaadi “näkymien selvempää heikkenemistä” ![]()

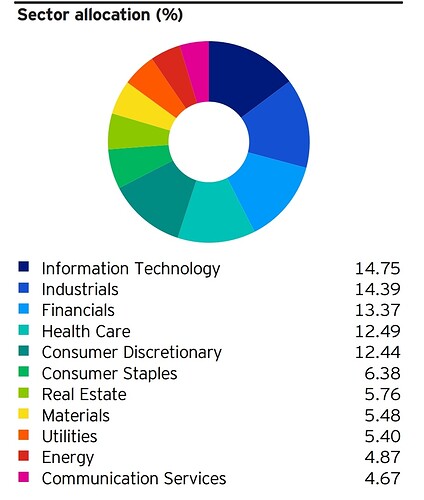

Mistä saa parhaat tuotot? Pohjois-Amerikasta. Talouskasvun hidastuessa sijoittajat alkavat painottaa yhä enemmän laatuyhtiöitä, joita on eniten Atlantin toisella puolen.

Alle vuoden tähtäimellä suuri sattumanvaraisuus toki eli voi olla näinkin. Mut mielenkiintoinen veto ohjata asiakkaat maailman kalleimmille markkinoille.

Muistaakseni aika lailla kaikkien tämän foorumin keskustelijoiden kanssa olen löytänyt ainakin jonkin verran yhteistä maaperää, mutta Nordean strategien kanssa en kerrassaan yhtään.

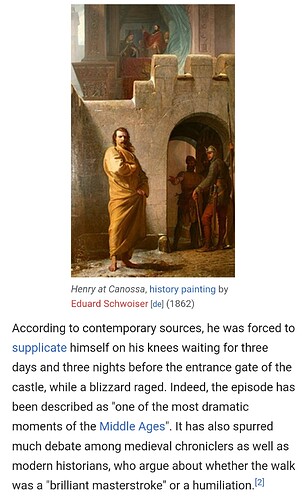

Jos Nordean strategit saavat noi kaikki oikein ja minä kaikki väärin, olen valmis odottamaan joulukuussa 2022 polvillani kolme päivää ja kolme yötä heidän toimistonsa edessä sitä että he ottaisivat minut armoihinsa.