“Myykää kaikki” -merkkiä ei varmaan tule koskaan. Pörssin pohjaa ei ole selkeä ja helppo havaita tapahtumahetkellä, kun pörssin liikkeitä joutuu analysoimaan reaaliajassa. Juuri ristiriitaiset sentimentit tekevät analyysista vaikeaa. Jälkikäteen on helpompi kehittää narratiivi, miksi pörssi pohjasi juuri tietyllä hetkellä.

Talous jäähtyyy. … Inflaatio kohta alas?

edit

“However, there are clearly signs that weakening demand is helping to moderate the overall rate of inflation,” Williamson said.

edit 2.

Kukaties pahin olisi osakkeissa ohitettu ja paras ostohetki käsillä ![]() ? Oma osakepaino nyt 80%, tankkasin koko viime viikon

? Oma osakepaino nyt 80%, tankkasin koko viime viikon

Oikea stagflaatio (korkea työttömyys, olematon/negatiivinen talous ja kova inflaatio) olisi pörssille nykytasoltakin myrkkyä.

Leikataan ensiksi SP500:sen EPS 160:een dollariin (20 %:in lasku nykytasolta, perus taantuma) ja siihen ehkäpä 10x P/E -multippeli (korkeammat korot ja huono kasvunäkymä). SP500 1600 pistettä, -60 % lasku nykytasoilta…

Okei vaatisi aikamoisen myräkän eikä ole mikään oma perusskenaario mutta hyvä on noitakin miettiä. Olisi myös melkoinen ostopaikka, jos on vain rahaa. Harvemmalla tuossa pisteessä varmaan olisi. ![]()

“korkea työttömyys” vaikuttaa ainakin rapakon takana tällä hetkellä kaukaa haetulta.

We’ll see…

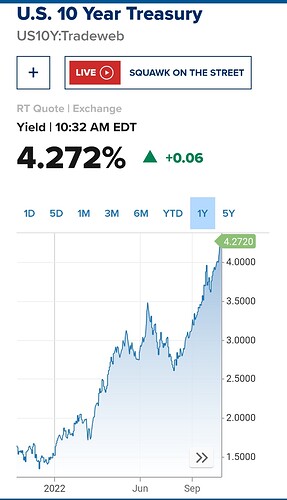

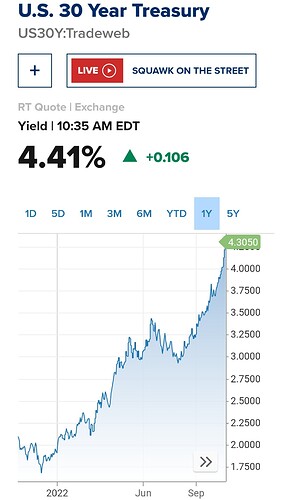

Bondeihin liittyen hyvä huomata, että myös real yieldit on nousseet huomattavasti. Esim. TIPS etf:n real yield näyttäisi olevan tällä hetkellä peräti 1,84%:ia.

Eli bondimarkkinalta saa inflaation päälle tuottoa ihan valtionlainoista, mikä on aika poikkeuksellista pitkään aikaan. Tuon perusteella en tulkitsisi, että markkina odottaisi stagflaatiota, vaan ennemminkin uskoo inflaation taittumiseen, kun inflaatiosuojattuja bondeja saa tähän hintaan.

Selvästi positiiviset reaalikorot on sinäänsä vahvan talouden merkki, mutta itsekään en toki tulkitse sitä niin tällä hetkellä. Ennemminkin epäilisin, että tuo liittyy likviditeetin puutteeseen markkinalla ja yleiseen pelkotilaan.

Erittäin moni makronerohan menee vipuun puhuessaan siitä, että korot on edelleen alle inflaation, eli negatiiviset, koska he vertaavat historiallista inflaatiota ja tulevaisuuden korkoja keskenään. Todellisuudessa korot (nykyhinnoilla ostettaville bondeille) on nousseet positiivisen puolelle TIPS markkinan perusteella.

Oma tuntuma juuri nyt, että osakkeiden viimeaikainen karhumarkkinaralli (edelliset 2 viikkoa) on epäsuhdassa korkojen nousun kanssa. Jompi kumpi korjannee pian: joko korot tai osakkeet alas.

Lisätään vielä, että jos uskoo inflaation jäävän vaikka 4%:n tasolle tästä hamaan tappiin, niin noilla tipseillä saisi silloin periaatteessa 5,8%:n tuottoa. Jos valtionlainalle saa tuollaisen tuoton, niin siinä on osakkeille tavoitetta kerrakseen, koska tuon päälle pitää tietysti lisätä riskipreemio.

Pörssiä kiinnostaa aina suunta enemmän kuin taso.

Esim. jos työttömyys menee 3,5 % ==> 5 %, on selvästikin ollut taantuma. Ei 5 % armageddon ole mutta jos liike siitä jatkuu ylöspäin, taantuma jatkuu.

Siitä stag-.

Ja jos underlying inflation jää vaikka 4 % tasolle, on se sitten -flation lite ehkä sitten?

Okei, pakko oli lukea kyseinen artikkeli ja ottaa kantaa. Mielestäni otsikko vaikuttaa vähän turhan klikkiotsikolta, koska kun tarkemmin lukee artikkelin, niin ei kovin kummoisia perusteita otsikon väitteelle saa.

Yksi perusteluista oli Japani. ja sen talouskuplan puhkeamista seurannut lama. Joo, se tapahtui 30 vuotta sitten.

Sitten oli IT-kuplaa, ja kuinka SP-500:lla kesti “jopa” 7 vuotta päästä takaisin tasolleen kuplan puhjettua. Kurssit romahti, mutta nousu alkoi kuitenkin suht pian kuplan puhkeamisen jälkeen. (Ainakin alle 7 vuodessa)

Viimeisin “perustelu” oli finanssikriisi, ja kuinka silloinen kurssiluisi kesti jopa 1.5 vuotta. (1,5 vuotta laskua tähän mennessä suurimmassa finanssikriisissä ei hirveän pahalta kuulosta ajallisesti, mutta nyt on kuitenkin tulossa kymmeniä vuosia laskua, niin ei kai sen pitäisikään.) ![]()

Miten yksikään näistä “perusteluista” voisi muka oikeuttaa kyseisen otsikon, varsinkaan Hesarin kaltaisessa lehdessä. Toivoisin ettei tämän tason klikkiotsikoita kuitenkaan Hesarissa saakka olisi. Vaikka kurssit ovatkin tulleet paljon alas vuoden alusta, niin tämän kaltaisten uutisten idea mietityttää itseäni.

(Olen nuori sijoittaja, ja vasta ensimmäistä vuotta oikeasti “pelissä mukana”. Halusin vain ottaa kantaa ymmärtääkseni itse paremmin asioita perustelemalla itselleni. Toivon, että jos joku kokee vastauksessani olevan jotain väärin tai siitä puuttuvan jotain, niin vastatkaa, koska kritiikki kehittää) ![]()

TIPSien ja nimellisten korkojen erotuksesta voikin myös haarukoida markkinan inflaatio-odotusta.

4,2 - 1,7 % = 2,5 % on seuraavan 10 vuoden keskimääräisen inflaation odotettu taso.

Eli markkina ei onneksi ainakaan nyt odota 4 % keskimääräistä inflaatiota. ![]()

Jep, tosin hyvä kysymys on, onko tuo TIPS odotus nyt tasapainossa muun markkinan kanssa? Voisiko olla, että markkina pelkää niin paljon mahdollista deflaatiotilannetta, että sitä kautta tuo tips:ien inflaatio-odotuskin on painunut todellista inflaatio-odotusta alemmaksi?

Itsestä tuntuu, että nuo inflaatiokorjatut bondit on jopa markkinan paras diili tällä hetkellä.

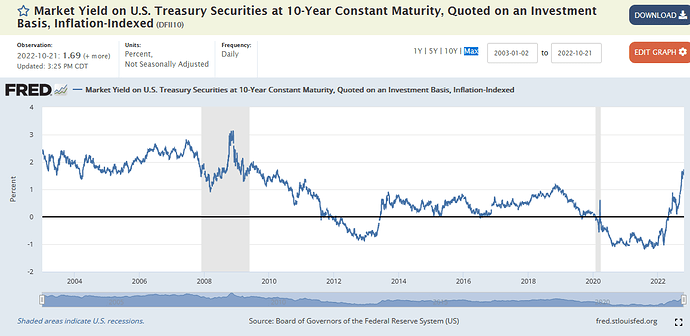

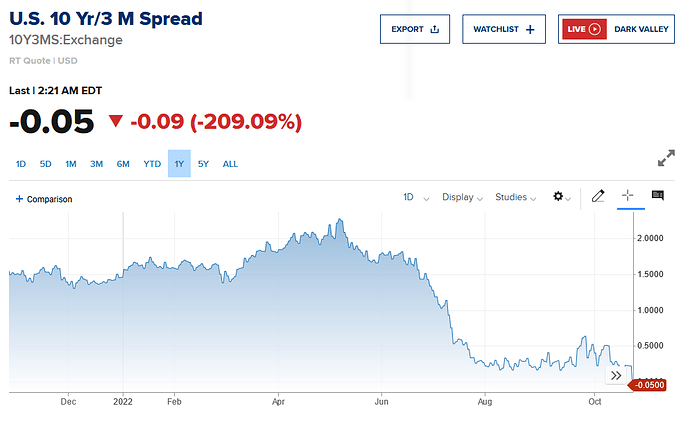

Tässä vielä tuon kehitys 2003 → tähän päivään:

Ollaan siis noustu 2003-2009 tasoille. Näin nopeaa ja pitkää nousua ei kuitenkaan ole tuolla aikajaksolla ennen nähty. Mielenkiintoista myös, että edellinen piikki nähtiin 2018 lopussa, jolloin FED lopulta pivotoi.

Ainakin mitä tuo positiivinen real yield kertonee on, että nyt lienee todellakin hyvä aika säästää. Itsekin uskon esim. Napierin inflatorisiin teorioihin pitkässä juoksussa, mutta juuri nyt ei kyllä näytä sille. Positiiviset reaalikorot kurittaa velallisia ja vaikutukset tullee näkymään vasta viiveellä. Toki tätä edelsi pitkä negatiivisten reaalikorkojen aika koronapandemian jälkeen.

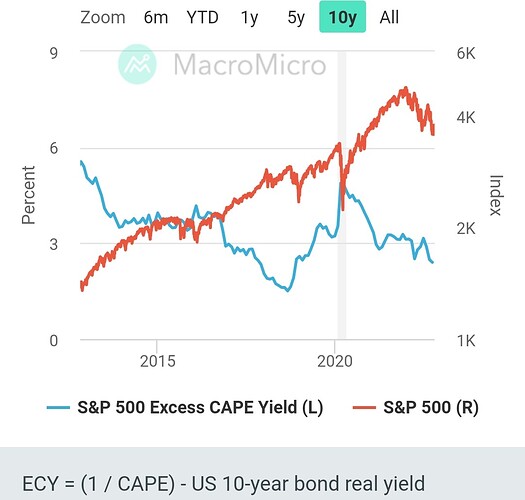

Vertailua S&P 500 CAPE yield vs. 10 yr real yield.

Päivitetty lokakuun alussa, jonka jälkeen CAPE yield laskenut hitusen.

Vartissa on tänään paljon kuvaajia…

Hyvin BKT:n kasvua ennakoiva LEI antoi taantumahälytyksen:

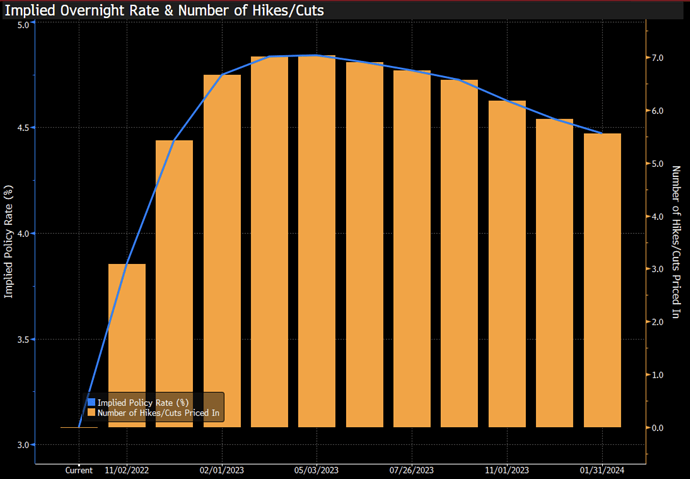

Koronnosto-odotukset nyt:

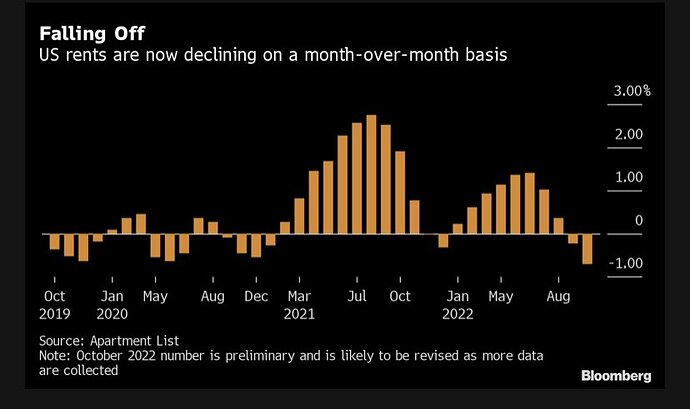

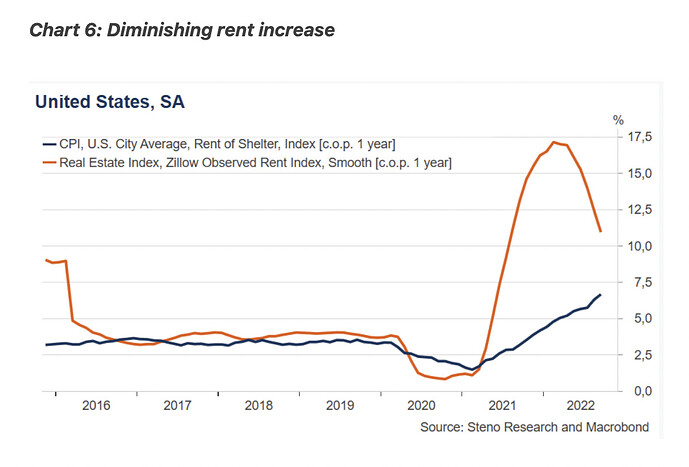

Inflaation taittuminen näkyy jo rahtihinnoissa, ruoassa ja ties missä. Mutta sen sitkein osa eli asumisen kustannukset on ollut inflaation pääajuri viime aikoina. Varovaisia merkkejä alkaa ilmaantua siitä, että se voisi lähteä taittumaan…

Jos ei muuta, niin ainakin muutoksen muutos hidastuu. Hyvä käppyrä:

Asuntojen hintojen lasku kuukausitasolla ottaa vauhtia. Huom. y/y vielä näkyy nousuna.

Yhdysvaltojen asuntomarkkinan merkitystä ei sovi aliarvioida. Ja hyvä muistaa asuntolainoja käytettävän paljon muunkin elämän rahoittamiseen. Eli nyt tulee tavallaan tuplavaikutus:

- Korot nousseet, joten uudelleen rahoitus tuskin houkuttaa ja yritetään mennä nykyisellä lainalla. → ei apua muiden suurien hankintojen rahoitukseen

- Laskevat hinnat vielä vähemmän houkuttelevat käyttämään asuntoa muuhun rahoitukseen. Pankista ei välttämättä saakaan rahaa enempää, vaan voi jopa tulla ikäviä muistutuksia vakuuksien riittävyydestä.

Toki asia paljon mutkikkaampi ja ilmeisesti nyt noin 25-35 vuotiaat eivät ole siellä paljoa asuntoja ostaneet ylipäätään, koska hinnat ovat olleet niin tavoittamattomissa. Kenties heille nämä laskevat hinnat voivat tuoda pääsyn markkinoille?

@Isa_Hudd ja @Marianne_Palmu juttelevat makrojuttuja Inderes Nordic-tubekanavalla, eli kannattaa laittaa senkin takia jo kanava tilaukseen. ![]()

The continuing Covid-zero policies and the housing market crisis are only the tip of the iceberg when pinpointing the downturn of the Chinese economy. Not to mention the reliability of the reported numbers, as well as the political agenda going forward. Since China is the second largest economy and an important driver for both production and demand, the slowdown has a large impact on the rest of the world’s economical outlook.

Ja se varsinainen ongelma silti on, etta pankeille kay huonosti, jos ovat lainanneet ulos kiintealla korolla ja ottavat lainaa tietysti vaihtuvilla koroilla. Missa ongelma? Se on USA:ssa ja Muussa-Euroopassa, ei meilla Muumilaakso-Euroopassa eli Pohjoismaissa eli meilla Suomessa.

Meilla 85% asuntolainoista on sidottu vaihtuvakorkoisiin lainoihin. Ei muualla maailmassa sentaan siita voi pankit edes uneksia. Jos ongelma tulee, ei siita Suomessa vastaa pankki, vaan velallinen.

En nyt ole lainkaan varma ymmärsinkö viestiäsi, mutta lähtökohtaisestihan pankkijärjestelmässä piilevät haavoittuvuudet säteilee rahoitusmarkkinoiden kautta myös Suomeen.

Vahvat pankit voivat hyvin, eli ne joilla on omaa pääomaa rutkasti enemmän kuin Basel-suositusten verran.