Niinpä.

- keisari kaikkien muiden indeksien yläpuolella: S&P 500

- koreat vaatteet, hienointa silkkiä ja samettia: 2023 EPS $230 lähtökohtana tulevalle tuloskasvulle

Normalisoitu S&P 500 EPS tälle vuodelle $150 ja ensi vuodelle $160?

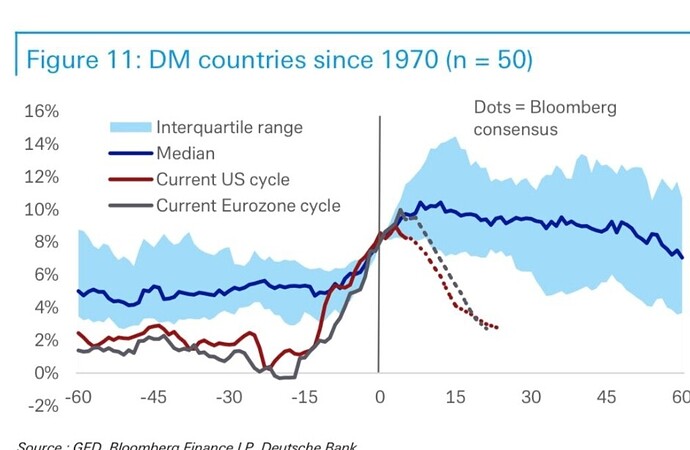

Alla on tiivistettynä se mitä olemme oppineet historiasta ja mitä vastaan tosi rohkeasti tällä kertaa on toisin oletetaan jos väitetään että normaali EPS on $230 tai sinne päinkään.

Trumpin massiivisen yritysveroalen täysimääräinen siirtyminen asiakkaiden hyödyksi voi vielä kestää vuosia…

… mutta muuten kaikki tuloskuplaa edesauttaneet normaalista poikkeavat väliaikaiset fundamentit ovat hiljalleen murentumassa.

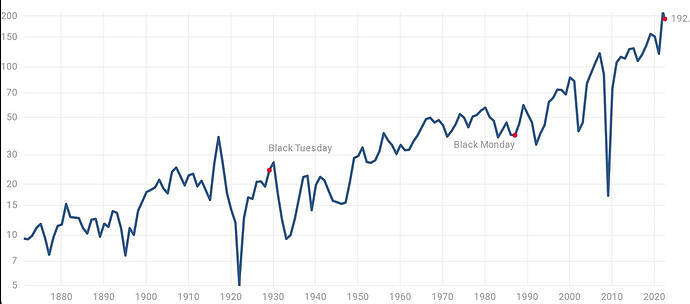

Robert Shiller kiinnostui 70-luvulla USA:n pörssihistoriasta.

S&P 500 perustettiin vuonna 1957. Shiller konstruoi sille vertailukelpoisen market cap weighed -vastineen taaksepäin aina vuoteen 1871 saakka.

Shillerin silmään pisti markkinoiden huomattavan voimakas heilahtelu.

(Korjaan tässä indeksiluvut niin että ne ovat kaikki syyskuun 2022 dollareissa.)

Vuoden 1871 alusta vuoden 2013 alkuun indeksi heilahteli näin:

106 – 80 – 335 – 110 – 537 – 104 – 381 – 173 – 890 – 333 – 2551 – 1056 – 1908.

Shilleriä kiinnosti se miten osakemarkkina ennakoi pitkän aikavälin fundamentteja.

Vuoden 1871 large cap -bisneksillä oli hyvin vähän tekemistä 1900-luvun viimeisten vuosikymmenien bisnesten kanssa.

Kysymys oli miten markkinat ennakoivat fundamentteja usean vuosikymmenen tähtäimellä. Bisnesten arvo on niiden kaikki tulevat osingot diskontattuna kulloiseenkin hetkeen.

Osakemarkkina onnistui tehtävässään sitä paremmin mitä etevämmin se näki:

- USA:n kansantalouden

ja

- maailmantalouden tulevaisuutta

- kulloisenkin U.S. large cap -skenen tulevaa asemaa U.S. sekä maailmantaloudessa

- bisnesten tulevaa muutosta ja sen vaikutusta osinkovirtoihin

Loppuosa heilahteluista – se mikä ei reflektoinut tulevia fundamentteja – oli tuotto-odotusten heilahtelua.

Tulokset olivat yllättävät. Markkinoiden kyky ennakoida pitkän tähtäimen fundamentteja oli melko olematon. Ehkä paremmin ilmaistuna: fundamentit olivat markkinan tasolla hämmästyttävän vakaat, eivätkä näkymien muutokset oikeuttaneet juuri minkäänlaista heilahtelua.

Yksittäisen yhtiön osakkeen kohdalla kauppoja harkitessaan sijoittajat korostavat yleensä näkymien muutoksia enemmän kuin tuottovaatimustensa muutoksia.

Mutta sitten kun nämä yksittäiset firmat kootaan Corporate Americaksi, homma ei ollenkaan täsmää.

Indeksi heiluu villisti, sijoittajat kuvittelevat ymmärtävänsä ja painottavansa fundamentteja; kuitenkin indeksitasolla käytännössä vain tuottovaatimukset muuttuvat, ei mikään muu olennainen.

On samantekevää kuinka paljon bisnekset muuttuvat. Tulevat osingot ratkaisevat, ei se miten näennäisesti bisneksenteko mullistuu.

Kansantalous ja kilpailu lopulta asettavat puitteet ja armottoman regression to the mean -ilmiön.

Markkinan tasolla hyvin optimistiset ja hyvin pessimistiset narratiivit yhtä lailla loppujen lopuksi osoittautuvat tyhjiksi. Ne saattavat olla vastustamattoman uskottavan oloisesti rakennettuja mutta se on petollista.

Indeksin sekulaareihin huippuihin on useaan otteeseen liittynyt mega cap glamour -kupla. Siis glamour-osasto irtantuu poikkeuksellisesti muusta large cap -skenestä.

Näin tapahtui 1906, 1929, 1972, 2000 ja 2021.

Joka kerta näiden mega cap glamour -kuplien huipentumista on edeltänyt piensijoittajien kiihkeä spekulointivaihe pienempien yhtiöiden osakkeilla.

Se homma on kosahtanut mutta osakesijoittaminen on edelleen ollut muodikasta. Siksi fokus siirtynyt: quality at any price.

Joka kerta näitä mega cap glamour -kuplia on seurannut tilanne jossa osakesijoittaminen ylipäätään on ollut paljon vähemmän muodikasta ja arvostustasot laajasti paljon matalammat.

Tyypillisesti piensijoittajien kiihkeimmästä spekulointivaiheesta kestää vähintään pari–kolme vuotta, ehkä enemmänkin, siihen kun markkinan tasolla arvostukset normalisoituvat.

Ja siis mega cap glamour -kuplan huipentumisesta menee vähintään pari vuotta siihen että arvostukset normalisoituvat.

Kaikki on toistaiseksi mennyt käsikirjoituksen mukaan ja aikataulussaan.

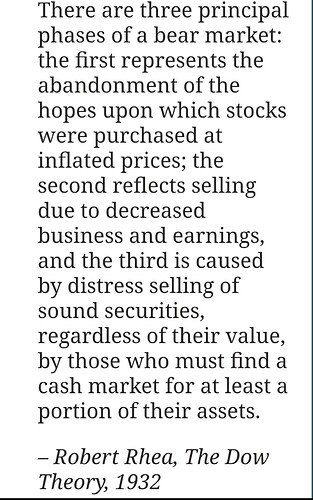

Kulunut viikko oli ihan ekat alkumaistiaiset vaiheesta kaksi. Vaiheen kaksi jälkeen tulee ehkä vaihe kolme tai sitten ei.