Yellen sanoo, että pankkia ei pelasteta. Tämä tuskin tarkoittaa, että kaikki talletukset ja lainat ovat mennyttä, mutta kai tämä voi johtaa aika monen firman akuuttiin kassakriisiin?

Tänään tai seuraavana yönä Suomen aikaan pitäisi tulla merkittävä ilmoitus liittovaltion toimista.

Näinhän se on. Yksi ratkaisu olisi että joku taho ostaisi näiden firmojen SVB-saamiset. Firmat saisivat suurimman osan rahoista takaisin nopeasti ja maksaisivat tyhmyysveron siitä, että eivät olleet kassavarojaan hajauttanut tarpeeksi hyvin.

Pankkitalletuksia pitää ajatella velkasijoituksena kyseiseen pankkiin. Osalla sijoituksesta on vahva vakuus (talletussuoja), loppuosa on vakuudetonta. Kyllä firman kuin firman tulisi suhtautua luottoriskiin asianmukaisella vakavuudella. Ja juuri tämän takia mitään bailoutia ei saa tapahtua: tyhmyysvero pitää laittaa maksuun.

E: ehkä kahvihuone kamaa.

Pankkeja on kaatunut historiassa lukemattomia kertoja. Jos pankki ei voisi kaatua, kaikki olisivat pankkiireja. Syyt kaatumisiin ovat vaihdelleet. Pankkien taseessa varat = velat. Se, että mitä yhtälön molemmat puolet sisältävät, vaihtelee pankeittain. Toisilla taseessa on laadukkaat asiakkaat ja heidän varansa ja talletetut varat on sijoitettu/lainattu eteenpäin turvallisesti, josta ne saa tarvittaessa myös pois. Toisilla molemmissa on parantamisen varaa. SVB:llä asiakaskunta oli hyvinkin liikkuvaa, josta onkin jo mainittu, mikä pitäisi näkyä erinomaisena riskienhallintana. Tästä ei ole ilmeisesti välitetty.

Jos asiakkaat haluavat nostaa rahansa, pankin pitää kyetä lyömään rahaa tiskiin. Eivät ne talletetut rahat ole niiden. Valtion tai keskuspankin ei pidä pelastaa jokaista pankkia. Moraalikadon vaara on aivan ilmeinen.

Keskuspankit ovat kyllä toimillaan olleet mukana rakentamassa nyt nähtyä soppaa. Korot ovat olleet todella matalalla viimeisen 15 vuoden aikana. Pankkien on ollut hyvin vaikea löytää sijoituskohteita varoille. Oli aivan selvää, että korot joskus nousevat. Velkakirjan arvo vain laskee tässä tapauksessa. Korkoriski käsitteenä sattui unohtumaan ja mainittiin ”pienellä fontilla”, jossakin tilinpäätöksen perukoilla ja nyt se lyö näpeille.

Veikkaanpa, että lähiaikoina useampi riskienhallintaekspertti saa kenkää.

Jos rahoitusjärjestelmä ei kestä muutaman prosenttiyksikön korkojen nousua, joka historian valossa on hyvinkin vaatimatonta, sen sietääkin kaatua.

Jep, uusi kriisi tältä sektorilta olisi kyllä yllätys! Ja kuten Twitter-ketjussa todettu, nuo “paperitappioita” nyt näyttävät bondit on voitollisia sijoituksia maturiteettiin pidettäessä. SVB:n bondisalkun duraatiokin oli muistaakseni n. 3.5v, joten pitkään tuota turskaa ei tarvitsisi kantaa. Pankille löytyneekin ostaja vielä tänään? Ja viranomaisilta tosiaan odottelen isoja toimia seuraavan 12h sisällä.

Pankin omistajille jää nolla käteen, mutta FDIC:n mukaan talletuksia saa jo huomisesta lähtien takaisin siihen $250 000 asti. Ilmeisesti myös 50 % tuon rajan ylittävältä osuudelta jo ensi viikolla (loput sinne arviolta 80 % asti myöhemmin). Joten tuskin aiheuttaa edes kassakriisiä kellekään.

Ja voihan olla, että viranomaiset päättää korvata myös SVB:n osalta kaikki talletukset estääkseen talletuspakoa muista pankeista.

Paha sanoa onko mitään vakavaa vielä, voisi tuo summa olla isompikin…ehkä se on jo ensi viikolla ![]()

Comparisons to 2008

Enhanced US regulations following the 2008 financial crisis led the biggest, most systemically significant banks to shore up their emergency reserves to withstand storms like the current situation. That means the global banking system is not in danger of collapsing like it was a decade and a half ago.

Tämä siis tuosta (samasta?) CNN:n artikkelista.

Salkunrakentajan Jorma Erkkilä on kirjoittanut tästä hyvinkin tutusta hyvin ajankohtaisesta aiheesta.

Useimmat suuret yhdysvaltalaiset pankit ovat hyvässä taloudellisessa tilanteessa eivätkä joudu tilanteeseen, jossa ne joutuvat realisoimaan joukkovelkakirjatappioita, Gruenberg puolestaan kertoo.

Alaotsikot:

- Velkakirjojen todellinen arvo jotain muuta kuin nimellisarvo

- Onko pelko talletuspaosta aiheellinen?

- Aika loppumassa tiimalasista (lainattu Jukka Lepikköä)

Kirjoitin viikonlopun aikana 10 sivua muistiinpanoja päiväkirjaan ja ohessa on niistä yleisluontoinen lyhennelmä, jos jollakin on ollut tähdellisempää tekemistä, kuin seurata SiVB:n romahdusta ja kuunnella tuntitolkulla chatroomeja. Tekstissä voi olla virheitä sekä puutteita ja ne ovat ensisijaisesti yleistä pohdintaa lähipiirille erilaisilla näkökulmilla höystettynä. Lisäksi tekstiä muokatessa Yellen mainitsi, että talletuksia odotetusti suojataan ja bailouttia ei tule. Uutta tietoa tilanteen etenemisestä tulee koko ajan.

Eiliseen mennessä ehdotus oli, että yli 250k€ SiVB tallettajat saavat alkuviikosta 50% rahoistaan. Loput rahat palautetaan myöhemmin, eli ehkä n. 3-6 kk päästä ja lopullinen summa voisi olla 75-100%. Alhaisempi summa voisi aiheuttaa Bank Runin pois pienpankeista, koska harva haluaa menettää rahojaan tai ottaa mitään riskiä talletuksiensa suhteen, mikä on täysin ymmärrettävää. Pako pienpankeista myös veisi USA:n pankkijärjestelmän kohti tilannetta, jossa jäljelle jäisi mahdollisesti vain 3-5 isointa pankkia. Psykologialla on merkittävä vaikutus tällaisissa tapahtumissa, kuten sai huomata SiVB pankin edessä olevista jonoista, twitteristä ja nettikeskusteluista. Mielikuvat ja epätietoisuus ruokkivat paniikkia ja myös ärtymystä. Niin ikäviä kuin tapahtuma on, niin ne ovat yleisesti treidaajien kulta-aikaa.

Tapaus voi olla myrsky vesilasissa ja yksittäinen tapaus, koska SiVB:n riskiprofiili oli muodostunut liian korkeaksi ja kirjanpitokikkailuilla peitellyt vakuudet olivat nykymarkkinaan riittämättömät, vaikkakin tavallaan säännösten mukaiset. Bank run on kuitenkin todellinen riski, jos tallettajat päättävät vetää rahansa pois pienemmistä alueellisista pankeista ja siirtää talletukset viiteen suurimpaan. Pankkisektorin keskittyminen ei olisi hyväksi taloudelle.

Useampi sijoittajaryhmä, ulkomaita myöten, haistelee tilaisuutta tehdä tiliä, koska talletukset lopulta hyvitetään lähelle yllä olevaa arviota. Pankki olettavasti myydään ja/tai pilkotaan ja tarjouksia on tullut, joskin niiden tasot ja arviot vaihtelevat suuresti sunnuntaiaamuna 30-50 ja 50-80 senttiä dollarista, mutta lähteille ei ole varmuutta. Fiksut hyeenat ovatkin nopeasti haaskalla. Riskisiä asiakkaita moni ei tosin haluaisi kaupan yhteydessä. Likvidit assetit myydään esimerkiksi firesalella viikonlopun aikana ja rahaa kerätään talletuksien suojaamiseen valtion/FDIC:n toimesta.

Pankilla on ollut vahva brändi- ja franchisearvo ja historia ulottuu 40 vuoden päähän. Koko johto täytyy uusia seuraavien omistajien toimesta, jotta luottamus palautetaan ja toimintaa voidaan jatkaa. SiVB oli osa Silicon Valleyn ekosysteemiä, jonka avulla rahoittajat ja start-up yrittäjät kohtasivat esimerkiksi pankin sponsoroimissa juhlissa, koska pankki ymmärsi miten alueellinen start-up skene ja bisnes toimii. Moni start-up ja tekkifirma on päätynyt asiakkaaksi Silicon Valley pankkiin käytännössä automaattisesti juuri kytkoksien takia, koska mm. enkelisijoittajat ovat olleet pankin asiakkaita ja suhteet pankkiin hyvät. Suurin osa SiVB:n asiakasfirmoista ei sovi isoimpien pankkien riskiprofiiliin ja useimmille ei olisikaan herunut rahoitusta perinteisestä pankista.

Isot megafirmat voivat jopa lopulta hyötyä tilanteesta, toimia rahoittajina ja ostaa pois rahoituksen suhteen pakkoraossa olevia lupaavia teknologiafirmoja.

Tallettajat kuitenkin pelastetaan tavalla tai toisella, koska se olisi tuhon alkua ja seurauksia voi jokainen arvailla. Tämä myös veisi USA:n pankkijärjestelmän kohti tilannetta, jossa jäljelle jäisi mahdollisesti vain 3-5 isointa pankkia. Sijoittajat menettävät rahansa, koska heidän riski on tietoinen, toisin kuin tallettajien. Tallettajat eivät ole spekuloineet ja pankin kaatuminen ei yleisesti ole muutenkaan tavallisen ihmisen riskianalyysissa, eikä heiltä voida vaatia ymmärrystä pankin riskisestä toiminnasta ja heidän tulisi luottaa regulaation toimivuuteen sekä talletusturvaan.

Bank runia vastaan puhuu se, että suurimmalla osalla ei ole 250.000$ pankissa, joten sitä tuskin nähdään. Harryn, Meganin ja Oprahin nimen mainitseminen ei välttämättä herätä sympatiaa peruskansalaisissa ja useissa keskusteluissa SiVB koettiin rikkaiden ongelmaksi. Tekkisektorilla toimivat komentoivat tilannetta omasta näkökulmasta, lietsoen jopa turhaa paniikkia, koska heille tämä kriisi on todellinen. Tavalliselle ihmiselle ei niinkään. Sentimentti olisi erilainen, jos kyseessä olisi syrjäseudun pikkupankki ja mummot seisoisivat ovella jonossa kyselemässä eläkkeidensä perään. Tilanne tullee muuttumaan taas kerran poliittiseksi, joten päätöksentekijöillä on tiukka paikka onnistua ensimmäisellä kerralla, jotta tapaukselle löytyy useimpia tyydyttävä lopputulema. Ensimmäiset syytökset ovatkin jo heitetty mm. Trumpin politiikkaa kohtaan.

Vaikutukset heijastuvat joka tapauksessa tulevaisuuteen sekä start-uppien rahoituksiin ja erityisesti heikoimmat sekä riskisimmät ovat ongelmissa. Mahdollisuus on, että yrityksiä aletaan vetämään pois pörssistä voimakkaasti kiristyneen likviditeetin ja vaikeutuneen rahoituksen saannin takia. Cost of capital nousee lähiaikoina rajusti, mikä heikentää kehityksen edistymistä ja uhkaa joidenkin mielestä USA:n teknologista kilpailukykyä mm. Kiinaa vastaan.

Mitä tämä voisi tarkoittaa, jos ihmiset havahtuvat ja alkavat etsiä vaihtoehtoja alhaisen koron talletustileille ja vetävät rahoja pois tileiltä? Bondit ehkä kelpaavat, laadukkaimpiin turvallisiin osakkeisiin voi virrata rahaa, fyysinen/paperikulta voi kiinnostaa enemmän arvonsäilyttäjänä ja esimerkiksi kulta nousi n. 1866$ vastustasolle perjantaina. Osa luottaa edelleen bitcoinin pankkijärjestelmän horjuessa. Myös asunnot, kiinteistöt, maapalstat ja metsä voivat kerätä sijoituksia. Myös muut vaihtoehtoiset sijoitukset voivat kiinnostaa varakkaimpia. Yleisesti raha voi virrata mihin tahansa sen saa turvaan tai edes säilyttämään arvonsa. Myös käteinen patjan alla tulee olemaan joillekin luontevin vaihtoehto. Raha voi myös virrata entistä enemmän Eurooppaan tai kehittyviin maihin tämän seurauksena.

Loppujen lopuksi pörssin reaktio tulee olemaan mielenkiintoinen ja sen suuntaa voi seurata teknisen analyysin avulla. Tällä hetkellä ES futuurin (arvo lähellä SP500) kurssi on 3862.75. Omat tekniset vastustasot yläpuolella ovat 3925, (3905), 3895, sekä nykyinen 3876-3885, jossa vielä ennen viime viikon loppua oli jonkin verran shortteja jumissa, muttei tietysti enää. Alapuolella tukitasot ovat (3850), 3835, 3822, 3810 ja 3775. Kyseiset tasot ovat omiin papereihin merkittyjä, joten niihin kannattaa suhtautua varauksella ja merkittävän laskun sattuessa ne läpäistään helposti, mikä osaltaan kertoisi markkinan heikkoudesta ja samalla auttaa analyysin päivittämisessä. Tärkeimmät tasot eivät pitäneet torstaina ja perjantaina, mikä mielestäni paljasti, että suurempia ongelmia on tulossa. Tekninen analyysi on omalla kohdalla tällaisissa fundavoittoisissa tapahtumaketjuissa toistaiseksi toissijaista, mutta TA:n, price actionin ja muiden työkalujen avulla saa mahdollisia vihjeitä tulevasta joskus jopa etukäteen. Lisäksi tiistaina ilmestyvät CPI-luvut ja niistä haetaan vihjeitä inflaation laantumisesta.

SiVB tapahtumaketjun seurauksena Fed on käytännössä pakotettu nostamaan korkoja enintään 25 pistettä, eikä 50 pistettä, joka oli vielä viikko sitten ennusteissa. Nollanostoakin on jo väläytelty, mutta se olisi uskottavuuden ja inflaation tappamisen kannalta erikoista, koska tavoite oli saada jotakin hajoamaan. SiVB:n hajoamisella voi olla tehokas deflatorinen vaikutus ja tavallaan se voi nopeuttaa resettia ja on kaukana jo kuopatusta pehmeästä laskusta. Tällaisen pikaresetin ansiosta tilanne voi jopa normalisoitua nopeampaa, jos SiVB pankin kaatuminen jää yksittäistapaukseksi tai ainoastaan muutama heikko pankki kaatuu lisäksi. Jos tämä hoidetaan huonosti, niin jopa korkojen lasku voi tulla kyseeseen. Silloin taloudessa on olettavasti hajonnut jotain muutakin ja kierre pahempaan voi ottaa tuulta alleen ja tästä syystä myös pörssi voi laskea korkojen mukana.

Pankkien bondien pakkomyynti ennen maturiteettia voisi heiluttaa markkinaa rajusti, jos kriisi yltyisi ja epäterveet pienpankit joutuisivat myymään assettejaan talletuspaon sattuessa. Seuraavaksi kaatujaksi arvaillaan Signaturea ja First Republicia, jos shorttareita on uskominen. Lisäksi firmojen täytyy ilmoittaa keskiviikkoon mennessä altistus SiVB:n kanssa, mutta luultavasti ilmoituksia tulee maanantain aikana pörssin sulkemisen jälkeen. Omistamieni firmojen kohdalla suoraa altistuta ei löytynyt.

Ensisijainen syyllinenhän pitää aina löytää ja nyt vaihtoehtoina ovat regulaatio-, Fedin- ja/tai pankin johdon virheet ja kaikilla on varmasti osansa sopassa. Tallettajien virhe tämä ei kuitenkaan lähtökohtaisesti ole, eikä myöskään kasvuyhtiöden ja niiden arviolta satojen tuhansien työntekijöiden, joiden tilit olivat viime viikolla jumissa. Johto myi osakkeitaan pari kolme viikkoa ennen romahdusta ja huhun mukaan maksoivat bonukset muutaman tuntia ennen haltuunottoa ja näitä puitaneen vielä useaan otteeseen. Myös Peter Thielin osuutta asian julkituomisessa tullaan luultavasti tutkimaan ja sitä onko hän tavalla tai toisella hyötynyt taloudellisesti SiVB:n kaatumisesta esimerkiksi shorttaamalla osaketta.

Oma veikkaus mitä tapahtuu: Kaikki talletukset suojataan ja JP Morgan tai muu sijoittajaryhmittymä ostaa SiVB:n edullisesti ja brändi säilyy. Sijoittajat menettävät kaikissa tapauksissa rahansa.

Lisäys: Viimeisin tieto on, että ostotarjous julkistetaan sunnuntai-iltaan mennessä ja talletuksia suojataan.

Aika erilaisissa tilanteissa nämä pankit näissä ‘Unrealised held to maturity losses’ -vertailuissa.

Saattaapi tulla lisää pankkeja kaupan?

Bitcoinin ja vissiin muidenkin kryptojen hinnat lähtivät jyrkkään nousuun tuon uutisen jälkeen. Eli siis uutisen mukaan kaikki tallettajat saavat rahansa 100%:sti ja täten luo mielikuvan, että kaikkien pankkien talletukset ovat turvassa. Näköjään liittovaltion viranomaiset ovat ainakin hieman pystyneet rauhoittelemaan markkinoita.

Jos on laki mikä kertoo kuinka paljon valtio takaa talletuksista niin ei se ilman lakimuutosta muutu.

E: @Avokado kyllä, vähän on mutkia vedetty suoriksi. Ehkä on parempi antaa tilanteen realisoitua kuin postailla tähän ketjuun näitä jatkuvia spekulaatioita joiden todenperäisyyttä ei tiedä kukaan.

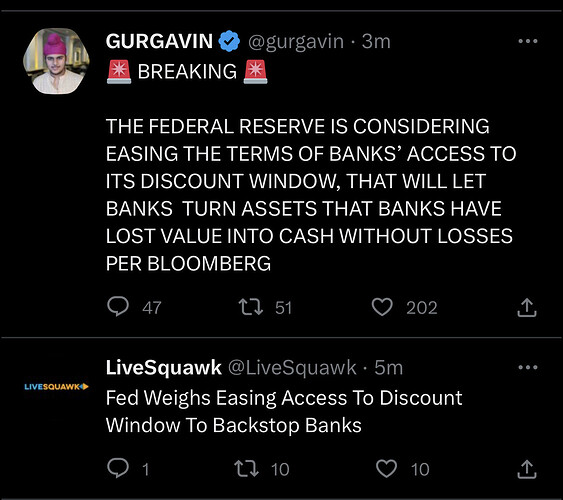

Eli jos siis ymmärsin oikein, niin FED ostaa pankkien omistamia velkakirjoja niiden alkuperäisellä ostohinnalla, jolloin tappiot voidaan kaataa Fedin niskaan. Tämän jälkeen ei paljon enää mitää riskienhallinta osastoa tarvita pankeissa, kun tappiot voidaan aina sosialisoida ![]()

Kuulostaa täysin moraalittomalta, jos järjestely toimii niin kuin tuosta twiitistä voi ymmärtää.

Riskien realisoituessa ne voidaan ulkoistaa FED:lle ja käytännössä mitään seuraamuksia Silicon Valley Bank:in kaltaisesta riskienhallinnasta, tai sen täydellisestä puuttumisesta, ei koskaan synny. Mikä estää muita pankkeja käsittelemättä asiakkaiden käteisvaroja vielä huolimattomammin tämän esimerkin jälkeen, aina suurempia riskejä jahdaten, ja omat palkkiot silmissään?

Ja kun samoilla markkinoilla toimimme, onko piensijoittajilla myös mahdollisuus samaan?

YHDYSVALTAIN valtion vakuusrahasto Federal Deposit Insurance Corporation (FDIC) on aloittanut huutokaupan kalifornialaisesta Silicon Valley Bankista (SVB).

Asiasta uutisoivat muun muassa yhdysvaltalainen talousuutistoimisto Bloomberg sekä yhdysvaltalaismediat New York Times ja Wall Street Journal lähteisiinsä vedoten.

Fake news henkinen kuvaus aiheesta fed discount window joka varmaa leviää twitterissä kuin kulovalkea. Tarkistin paristakin lähteestä. Tässä ChatGPT.n vastaus. Eli ei mitään tuon suuntaista.

The bank’s discount window is a tool used by central banks to lend money to commercial banks and other financial institutions. When banks are experiencing temporary cash shortages, they can borrow money from the central bank at a discounted rate through the discount window. The discount rate is typically lower than the federal funds rate, which is the rate at which banks lend money to each other. By accessing the discount window, banks can obtain funds to meet their liquidity needs and continue to operate smoothly. The use of the discount window is an important tool for central banks to maintain stability in the financial system and ensure that banks have access to funds when they need them.

Alkuperäinen lähde. Eli saavat lainaa discount ikkunasta enemmän kuin aiemmin. Tai näin ainakin itse ton ymmärrän. Onhan tossa vähän QEn kaikua, mutta eivät ne sentään täyteen hintaan velkakirjoja osta vaan antavat käteistä joka pankin kai pitää maksaa pois.

The Fed typically haircuts assets in both program to insure itself against risk. For example, Treasuries dated longer than 10 years suffer a 5% haircut to account for their volatility. The haircuts could be changed by the Fed so they pay out more credit on relatively safe pools of collateral.

https://www.bloomberg.com/news/articles/2023-03-12/fed-discusses-easing-access-to-discount-window-to-backstop-banks?leadSource=uverify%20wall

Kaikki oli niin kauan hyvin, kunnes julkisesti vakuutamme että kaikki on hyvin.