Muutama poiminta aamun videolta.

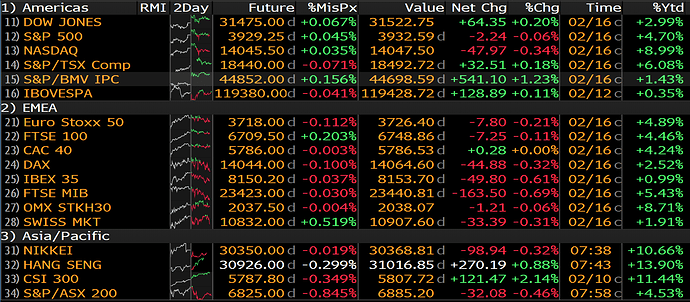

Kaikki maailman keskeiset pörssi-indeksit ovat lievän normaalin mukavasti plussalla vuoden alusta mitattuna:

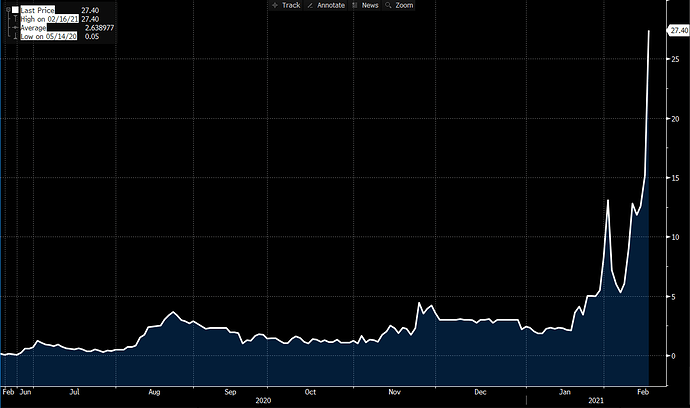

Reddit-huuma on hieman laantunut kuten @Aston_Livingstone onnellisesti huomautti kahvihuoneessa, mutta sinkoilu uusiin kuumiin lähteisiin jatkuu. Tällä kertaa Clubhouse Media Groupin kurssi on 27-kertaistunut, koska sijoittajat ovat innostuneet sosiaalisen median Clubhouse -appsista. Ainoa ongelma on, että tuo Clubhouse Media on täysin eri yhtiö kuin yksityisomisteinen Clubhouse -apps.

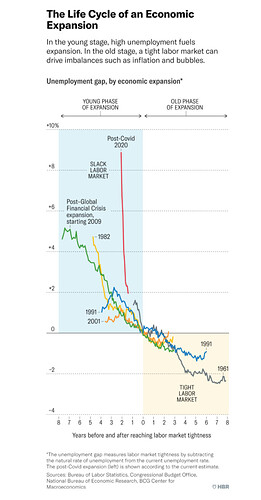

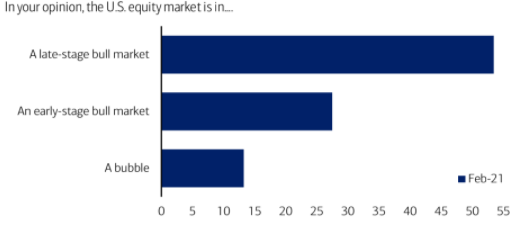

Syklin vaihe puhuttaa täällä paljon. Tässä artikkelissa käydään läpi aihetta työmarkkinan vinkkelistä, joka on vielä kaukana kireästä. Yleensähän syklin viime metreillä työmarkkina muuttuu hyvin kireäksi.

(Tämä graafien optimointi puhelimia ajatellen on kyllä rasittavaa…  )

)

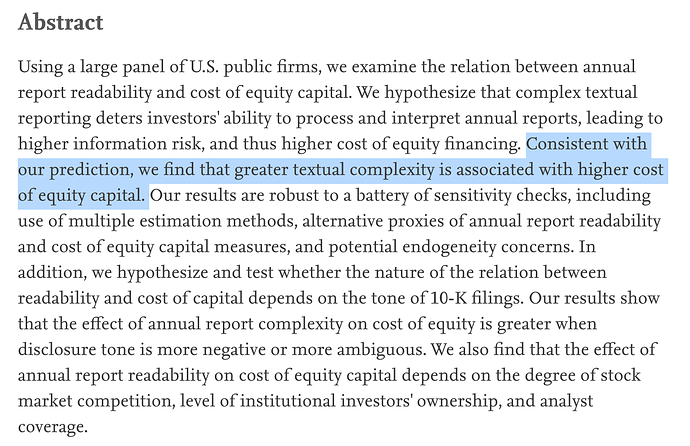

Tämä tutkimus oli veikeä: mitä vaikeampiselkoinen vuosikertomus, sitä korkeampi pääoman tuottovaatimus! Eli, jos yhtiö haluasi maksimoida arvoaan se tekisi mahd. selkeitä raportteja. Twitterissä joku jo vitsailikin, että tämä selittää pankkiosakkeiden halvan arvostuksen.

Tämä ei liity suoraan pörssien suuntaan, mutta vaikka pidän suht oleellisena seurata pörssien ja maailman isoa kuvaa (se helpottaa kummasti) niin samalla tärkeimpänä osakepoiminnassa on miettiä asiat yhtiöiden kautta. Ironisesti, mitä vähemmän yhtiön kanssa tarvitsee stressata makroa, sen parempi yöunille.

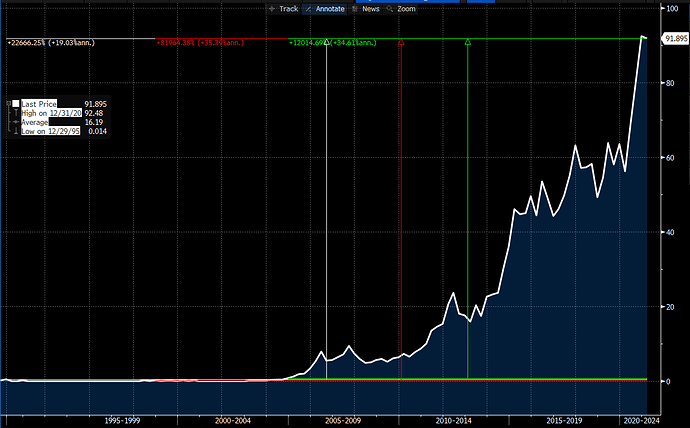

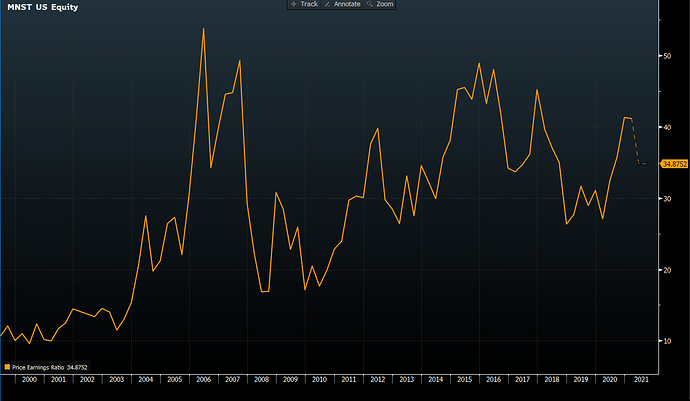

Videon pääaiheena oli viime vuosikymmenien tuottoisin osake (ehkä kaikkien aikojen tuottoisin), Monster Beverage Corporation. Kukapa olisi arvannut, että kaiken teknohypetyksen ja SPAC-huutelun keskellä paras osake onkin energiajuomavalmistaja? Kauas jäävät Apple, Nvidia, Tesla, Amazon jne. tuosta osakkeesta.

Yritin eilen illalla kaivaa selityksiä tälle ilmiömäiselle performanssille, ja muutamia opin Bloombergin podista missä istui pari yhtiötä seuraavaa analyytikkoa.

-Vahva brändi, jota on rakennettu hieman eri tavalla kuin muita (ei niinkään mainoskamppiksin, vaan sponsoroiden jne.)

-Todella pääomakevyt liiketoimintamalli. Yhtiö ei itse pullota yms vaan omistaa brändin.

-Vahva brändi ja kevyt liiketoimintamalli tarkoittaa kovaa kannattavuutta (joka neljäs liikevaihtodollari muuttuu vapaaksi kassavirraksi, eli se oikea asia mitä jää omistajien käteen)

-Tämä vapaa kassavirta ammutaan kokonaan omien osakkeiden ostoon

-Yhtiö pystyy siis kasvamaan ilman kasvuinvestointeja! Harvinainen yhdistelmä missä kasvu tapahtuu kuin itsestään ja samalla voidaan suitsuttaa omistajia. Mieleen ei tule montaa vastaavanlaista yhtiötä maailmassa…

-Oiva joskin epäreilun harvinainen esimerkki laatuyhtiöstä jota ei vain kannattaisi koskaan myydä.

-Mielenkiintoisesti yhtiö ei panosta lainkaan sijoittajaviestintään (ei IR-funktiota): se antaa numeroiden puhua puolestaan.

Lisäys: niin ja tätä helmeä sai 2000-luvun alussa P/E 10x arvostuksella vaikka siinä vaiheessa yhtiöllä oli jo 90-luku takana kovalla suorituksella (liikevaihto kasvanut yhtäjaksoisesti 90-luvun alusta alkaen).

Kuka väittää etteikö arvosijoittaminen toimi, jos ei vaan myy helmiä hetkellisen kalleuden takia?

![]()