Alkuun vastuuvapautus itselle, kun pidän DCFää voodoo-tieteenä, enkä sitä osaisi itse mitenkään luotettavasti soveltaa.

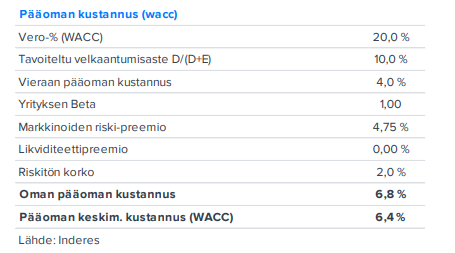

Onko korot vielä edes vaikuttaneet QTn DCF-arvoon inderesin ennusteissa? Nythän WACC-% on muuttunut 6,4%-> 7,9% ainoastaan beta-kertoimen muutoksen takia (jos wacc ei ollut vielä alhaisempi jossain vaiheessa). Eikai korot beta-kertoimeen vaikuta vaan muihin kohtiin kuten: riskitön korko, vieraan pääomankustannus ja kenties markkinoiden riskipreemioon? Näitä ei ole kuitenkaan muutettu:

9.8.2021:

4.8.2022:

Eli onko pahin rysäys DCF malliin vielä vasta tulossa, jos/kun riskitön korko nousee esim 2% → 3%?

Tai koska riskitöntä korkoa taidetaan muuttaa vain pääanalyytikon määräyksellä, onko @Antti_Luiro “hienosäätänyt” “riskitöntä korkoa” ylemmäs betan avulla, jotta WACC-% olisi realistisempi, ja sitä voidaan sitten riskittömän koron noustua laskea taas vähän alemmas - tehden WACCista vähän dynaamisemmin liikkuva? Eli kun korko nousee 3%iin, analyytikko laskee betaa takaisin vaikka 1,35 → 1,15, jolloin riskittömän koron muutoksella ei ole niin dramaattista vaikutusta, koska on oltu ennalta viisaita?

PS. Beta siis yksinkertaistettuna taitaa kertoa vain kuinka paljon osakkeen hinta liikkuu vs indeksi.