Kiitos vastauksesta. Yhteistyösopimuksen yhteydessä uutisoitiin yhteistyön merkitystä kummankin kasvulle ja Vala groupin osaamista laadunvarmistuksen prosesseista, testiautomaatiosta sekä testauksesta.

Eikö kukaan ole vielä laittanut linkkiä katsaukseen?

Qt on erittäin hyvässä asemassa kansainvälisillä sulautettujen ohjelmistojen markkinoilla, joiden potentiaali on tulevaisuudessa valtava. Kasvavan markkinan, kilpailukykyisten tuotteiden ja tehokkaan myyntiorganisaation avulla meillä on edelleen erinomainen tilaisuus menestyä pitkällä aikavälillä

Muita poimintoja:

Erityisesti Aasian ja Tyynenmeren alueella osa asiakasprojekteista siirtyi myöhemmäksi tai toteutui vain osittain, minkä seurauksena kehityslisenssien ja konsultoinnin liikevaihto jäi tavoitteistamme. Jakelulisensseistä kertyvä liikevaihto kasvoi vahvasti, mutta jäi silti hieman

tavoitteistamme.

Toisaalta epidemian seurauksena monille tuotteille on kertynyt patoutunutta kysyntää, joka purkautuessaan voi lisätä kysyntää Qt:n ratkaisuille. Toimintaympäristön haasteista ja epävarmuudesta huolimatta Qt arvioi, että sen mahdollisuudet menestyä vuoteen 2025 ulottuvan kasvustrategian toteuttamisessa ovat edelleen hyvät.

Nyt en kuollaksenikaan suorilta muista, että miten nämä palkitsemiset meni, mutta tämä pisti silmään:

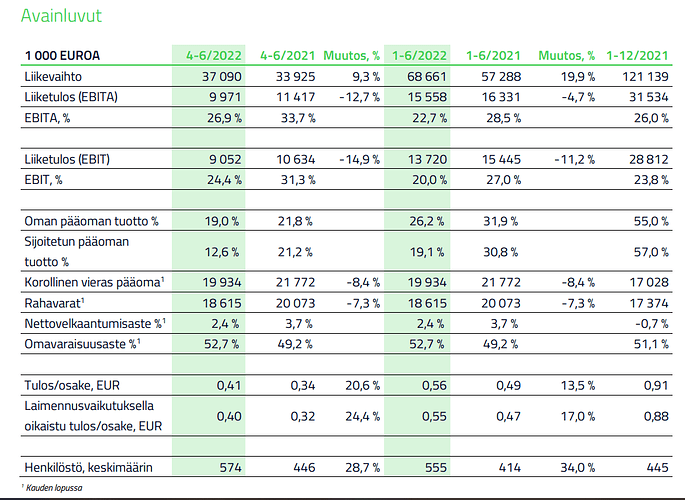

Liiketoiminnan rahavirta oli ensimmäisellä vuosipuoliskolla -7 248 tuhatta euroa (10 804 tuhatta euroa), johon vaikutti erityisesti osakepohjaisen kannustinjärjestelmän palkkioiden maksu avainhenkilöille. Qt:n rahavarat olivat yhteensä 18 615 tuhatta euroa (20 073 tuhatta euroa) kesäkuun lopussa.

Täällä kommentit (itse ehdin varmaan vasta huomenna katsella, mutta heitän kyllä pohdinnat ja täkyt tännekin ehtiessäni):

Qt järjestää englanninkielisen tiedotustilaisuuden 4. elokuuta 2022 klo 16.00–17.00 Sanomatalossa, Helsingissä sekä webcast-lähetyksenä Qt for Investors. Tilaisuudessa esiintyvät toimitusjohtaja Juha Varelius ja talousjohtaja Jouni Lintunen.

Niitä on kuitenkin hehkutettu jo tovin aikaa, mutta niiden kasvu on lähes olematonta…

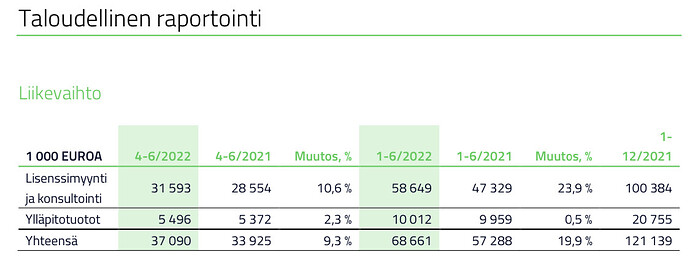

Mahtaako sinulla mennä ylläpitotuotot ja jakelulisenssituotot (ns. run-time) nyt sekaisin? Ylläpitotuotoissa on käsittääkseni vain osa kehittäjälisenssien vanhan laskutusmallin (?) tuotoista ja uudessa laskutusmallissa menee kehittäjälisenssit kokonaisuudessaan lisenssimyyntiin ja konsultointiin. Jakelulisenssit julkaistaan puolivuosittain ja sisältyvät kohtaan “Lisenssimyynti ja konsultointi”.

Löysin tämän vanhan viestini, joka ehkä avaa tilannetta:

Kiitos, tämä selvensi asiaa. Olisi kyllä hienoa, jos jakelulisenssitulot raportoitaisiin vielä erikseen etteivät olisi samassa segmentissä kehittäjälisenssien kanssa. Nythän on mahdotonta sanoa paljon on kehittäjälisenssimyyntiä ja paljonko jakelulisensseistä tulevaa myyntiä, jos ne sisältyvät tuohon lisenssimyyntiin molemmat? Olenko ymmärtänyt oikein?

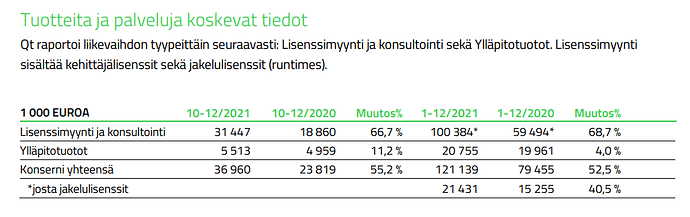

Tällä tasolla oli 2021 tilinpäätöksessä, että ainakin kerran vuodessa saa ihan hyvän käsityksen:

Kirjoitin aiemmin, että raportoivat nämä jakelulisenssitulot puolivuosittain, mutta nyt en tuoreesta raportista niitä löytynyt. Ehkä muistan väärin ja tuleekin vain kerran vuodessa.

Nuo olisi kyllä hyvä olla eriteltynä ihan kvartaaleittain, mutta tällä nyt on mentävä. Vähän huono, kun ei saa mitään käsitystä nyt siitä paljonko on myyty kehittäjälisenssejä ja paljonko jakelulisensseistä on virrannut tuloja ![]()

Nyt kun tätä rauhassa katselee, niin en mä osaa pessimismiin vieläkään lähteä mukaan. Jopa viime vuoden käsittämätön spersuoritus q2 lyötiin ja joo on vähän yllätys , et maailman tilanne vaikuttaa myynnin kiihtymiseen, mut ei nyt tietenkään QT:kaan voi olla asioille täysin immuuni.

Johdon kommentit ja seuraavat yrityskaupat sit päättää lopullisesti miten tän nään. Joku iso kauppa loppuvuodelle sit taas voi sotkea tän kohdalla realismin.

Samaa mieltä kuin @Zipuli . Johdon katsaus on varmasti merkittävä luomaan vähän rauhallisempaa fiilistä, jos johto pystyy luomaan luottoa sijoittajiin ja pitämään kädestä kiinni ![]()

Varmasti juuri tuo ympäröivä tilanne Aasiassa koronan osalta on vaikuttanut. Mutta kuten osarissa mainittu "Toisaalta epidemian seurauksena monille tuotteille on kertynyt patoutunutta kysyntää, joka purkautuessaan voi lisätä kysyntää Qt:n ratkaisuille. "

Eiköhän se tästä …

Johdolta voisi kysyä että miten voidaan nyt jo sanoa varmasti että liikevaihto osuu tuohon haarukkaan ja negari piti antaa. Voihan se vahvasti siltä näyttää mutta mistä se tiedetään varmasti. Onko joku jatkuvasti tilaava asiakas sanonut ettei tilaa. Vai onko aina myyntineuvottelut niin pitkiä että nyt jo tiedetään ettei kauppaa ole tulossa. Ilmeisesti voidaan varmaksi sanoa myös ettei ole isoa kauppaa tulossa H2? Nehän ilmeisesti on ainakin aika pitkien keskusteluiden takana kuten joskus mainittu. Jos tämä ei olisi varmaa niin olisiko negaria annettu?

Tähän sellainen kommentti, että katsauksessakin mainitaan, että isojen asiakkuuksien sopimusten sorvaaminen voi olla jopa 18 kuukautta. Edellinen megadiili Q2/2021, jolloin Varelius sanoi, että näitä tulee kyllä lisää, mutta ei tiedetä milloin. Nyt huhtikuussa 2022 Varelius sanoi, että ohjeistus ei nojaa yhteenkään isoon diiliin tai yritysostoon, mutta että molempia hoidetaan koko ajan kulisseissa aktiivisesti. Olisiko jo tuolloin kesällä 2021 voinut olla jotain isoa sopimusta putkessa, josta saisimme nauttia lukujen muodossa vielä 2022 aikana.

Eli tämä on minunkin mielestä hyvä huomioida, ja megadiilit sekä yritysostot voivat keikuttaa lukuja nopeastikin, mutta Vareliuksen tapaan niihin kannattanee suhtautua jonkinlaisena iloisena yllätyksenä.

@Antti_Luiro , jos satut saamaan puheenvuoroa Q&A:ssa ja sulle mahtuu vielä joku sivukysymys mukaan listoille, niin seuraava kiinnostaa:

Qt kertoi hyvin vakuuttavasti ja positiivisessa sävyssä vuodesta 2022 vielä huhtikuun lopussa. Ohjeistusta laskettiin vain kolme kuukautta tämän jälkeen ja tuolloin 4/2021 käynnissä olleen kvartaalin luvut olivat huomattavasti pehmeämmät kuin mitä ohjeistus edes jonkinlaisella tasaisen vauhdin taulukolla olisi vaatinut.

En osaa tästä nyt suorilta kysymystä muotoilla, mutta kiinnostaisi, että

-

mikä tarkkaan ottaen aiheutti näin nopealla aikataululla tapahtuneen kysynnän laskun

-

ja miten luottavaisesti sijoittaja voi nyt suhtautua 2022 ohjeistukseen ja puheisiin H2-vuosipuoliskosta, kun vain hetki sitten tilanne muuttui näin nopeasti?

-

Ts. mikä saa johdon uskomaan, että näkymä H2:lle on luotettava ja toteutuu kuten tiedotettu?

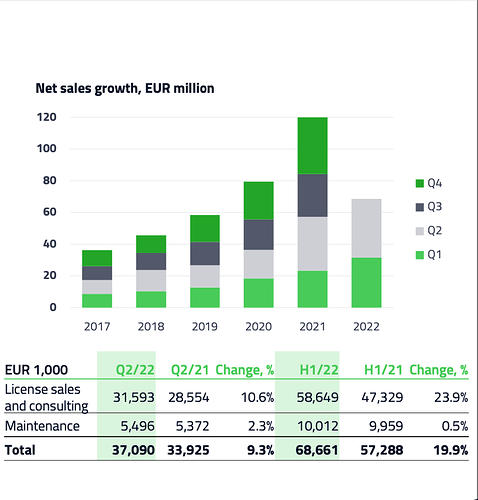

Jotta Antin vajaan 30 % liikevaihdon kasvuun tänä vuonna ylletään, vaatisi se toiselta vuosipuoliskolta melkein 90 miljoonan euron myyntiä. Eli kovasti on hommaa toiselle vuosipuoliskolle. Toivottavasti myyntiin palkattu henkilöstö painaa kovasti duunia tämän eteen ![]() Uskon, että tuohon 20 % alalaitaan päästään, mutta ylälaita onkin jo haastavampi saavuttaa. Toivottavasti olen väärässä

Uskon, että tuohon 20 % alalaitaan päästään, mutta ylälaita onkin jo haastavampi saavuttaa. Toivottavasti olen väärässä

HS Visiossa (4.8.2022) pohditaan, oliko Qt kupla, joka puhkesi (maksumuuri).

Markkina-analyysi | Qt Group ehti rikastuttaa monia suomalaisia. Oliko se kupla, joka puhkesi?: https://www.hs.fi/visio/art-2000008981758.html?share=82174fc576407e1e90bf89d9dc0c199d

Vareliuksen mukaan asiakkaat ostelee mieluummin vuosilisenssejä kuin 3 vuoden. Sehän sit tarkoittaa, et asiakkat joutuu ens vuonnakin osteleen kun projektit jatkuu. Eli nyt se näkyy pienempänä kasvuna, mut ens vuonna se on sit plussaa “vanhoilta” asiakkailta.

Ei oo Q&A:ssa Vareliusta tälleen grillattu ennen.

Huomasin saman, hyvä bongaus!.

M&A kysymyksen aikaan hymyili ainoan kerran ja vähän siihen malliin että kyllä siellä jotain neuvotellaan koko ajan.

Joo oli selkeesti jotain työstössä, meneekö maaliin on toinen juttu,

Kaiken kaikkiaan tää vaikuttaa musta edelleen hyvältä. Mä en osaa laskea, et mitä olisi liikevaihto jos 3 vuoden lisenssit ois normaalissa suhteessa 1 vuoden vastaaviin. Melkein veikkaan, et siin koko syy tähän kasvun pieneen hidastumiseen ja ens vuonna se potkaisee takaisin.

Varelius siis kertoi, että lisenssien myynti ei ole laskenut, mutta kaupan kesto on siis lyhentynyt ja sitä kautta koko.

Jos myydään 3 vuoden sopparin sijaan 1 vuoden soppari, on siitä syntynyt liikevaihto palttiarallaa 3 kertaa pienempi, mutta niitä sitten tulee kerran vuodessa. @Passi aiemmin linkkasi miten liikevaihto tuloutetaan:

Voi hyvin olla että vuoden sopparissa on korkeampi kilohinta, mutta näkyvyys tähän heikko.

Ite veikkaisin enempikin 50-60% kolmesta vuodesta. Kyl 3 vuoden sopparin hinnan on oltava reilusti vuotta halvempi.