Moikka foorumilaiset ja oikein mukavaa Helatorstaita kaikille!

Tänään teen vähän poikkeukselliseen aikaan päivityksen Medifilmin salkun tuotoista, koska kuten jotkut on jo Twitteristä kuulleet, Medifilmin säilytys on siirretty OP:lta Nordnetille Private Banking -asiakkuuden alaisuuteen, mikä on lottovoitto kulujen kannalta. Siksi tää päivitys onkin ns. loppukaneetti tuolle OP:n säilytykselle, ja kerron vähän minkälaisen matkan se säilytys on pääpiirteissään käynyt läpi ennen vuotta 2018, jonka jälkeen oon alkanut itse olla puikoissa aktiivisemmin.

Medifilmin OP:n arvopaperisäilytyksen oma isäni Jaakko perusti siis aivan optimaaliseen aikaan maaliskuun puolivälissä 2009. Säilytys oli hyvin selvästi luotu buy and hold -periaatteella, koska Jaakko ei realisoinut yhtään omistusta tuosta salkusta ennen edesmenoaan vuoden 2010 joulukuussa. Äitini, joka sai salkun hallinoitavakseen Jaakon edesmenon jälkeen myös piti salkun buy and hold -tyylisenä todella pitkään, kunnes minä alkoin vihjata 2017-2018 tiettyjen omistusten realisoinnista, ja myöhemmin koko salkun realisoinnista ja uudistamisesta, josta lisää myöhemmin. Säilytys ehti kokonaisuudessaan generoida arvoa alkuperäismuotoisena siis hiukan yli 8 vuotta, mikä on kunnioitettava holdausaika, ainakin buy and holdissa

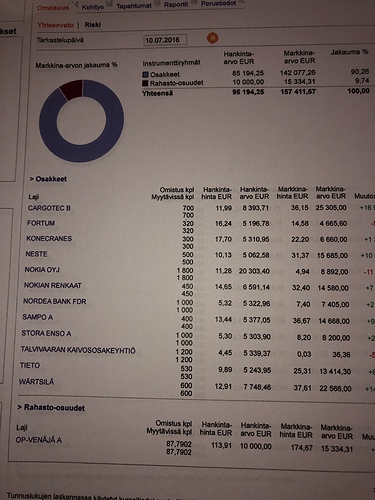

Olin onneksi ottanut salkun alkuperäiskoostumuksen ylös OP:sta ennen tilin sulkemista ja siirtoa Nordnetille, ja salkun täysin alkuperäinen koostumus on siis tässä:

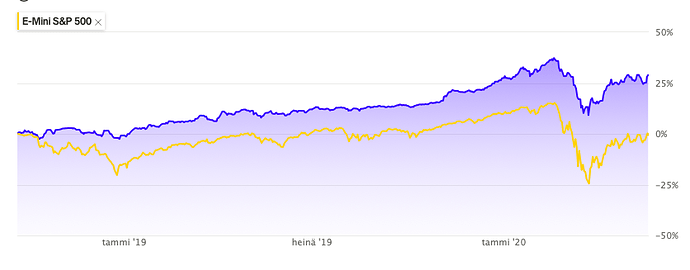

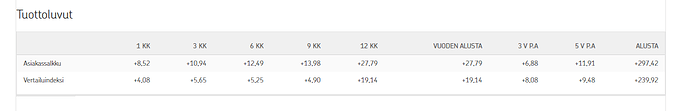

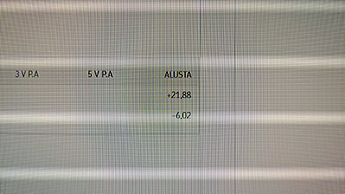

En kyllä pysty käsittämään sitä, miten Jaakko onnistui luomaan tuollaisen salkun, käsittääkseni vielä täysin ilman apuja, joka voitti selvästi vertailuindeksin vielä korjattuna minun toilailuistani etenkin vuonna 2018 (ja vielä paremmin jos ei ota mukaan minun oppirahojen maksamista, tein tuon laskelman alla, tosin sitä ei suoraan näe tuosta, kun pitäisi kaivaa koko omaisuuden kehitys ja transaktiot esiin noin pitkältä ajalta, jotta noita voisi verrata, mitä en kyllä pysty tekemään). Otin OP:lta säilytyksen tuottoluvut ylös ajalta alku-31.12.2019, jossa siis kuten mun päivityksiä tarkasti seuraaavat muistavat on peräkkäin yksi selvästi indeksiin nähden tappiollinen vuosi, ja yksi selvästi indeksiin nähden voitollinen vuosi (ainakin OP:n laskentamekaniikan mukaan), ja se näkyy tässä:

Jos näiden tuottolukujen mukaan laskee, niin Medifilmin salkku on tuottanut aikavälillä alku (n. 31.3.2009)-31.12.2019 n. 13,69% vuodessa, kun samaan aikaan indeksi (OMXHGI) on tuottanut n. 12,05% vuodessa. Nää luvut on aivan käsittämättömiä, ja ihan rehellisesti en vieläkään ihan käsitä miten Jaakko on tällaisen salkun onnistunut aikoinaan tekemään, joka beataa indeksin (OMXHGI) n. 1,64 prosentilla per annum, vielä minun n. kahden vuoden oppirahat mukaan lukien.

Keräsin tähän alle vielä lopulliset realisointihinnat (myyntikulujen kanssa) tuon salkun omistuksille, ja ne on lajiteltu tähän alle:

Cargotec B: 48,00€

Fortum: 19,53€

Konecranes: 32,70€

Neste: 45,8€ (splittiä edeltävän ajan hinta, ainoa kerta kun Inderesin pieleen mennyt myyntisuositus on osunut todella pahasti näpeille  )

)

Nokia Oyj: 4,78€

Nokian Renkaat: 31,85€

Nordea Bank FDR: 6,75€

Sampo A: 42,93€

Stora Enso A: 12,82€

Talvivaaran kaivososakeyhtiö: 0,00€ (konkurssi)

Tieto: 27,16€

Wärtsilä: 38,78€ (korjattuna splittiä edeltävään aikaan vastaamaan tuota alkup. säilytyksen kuvan tilannetta)

OP-Venäjä A: 270€

Oon kaivanut nää fifo-periaatteen mukaan ulos nää myyntihinnat, koska osassa on tapahtunut myös veivausta (= esim. lisäostoja tms.) tossa 2018-2019 ennen lopullista osuuden realisointia.

Tuo salkku siis kokonaisuudessaan näillä myyntihinnoilla kasvoi euroissa 95 194,25€ → 193 604,254€ + osingot hieman yli 8 v. ajalta

Ja prosenteissa tuottoa tuli n. +103,37% + osingot hieman yli 8 v. ajalta, eli ihan käsittämättömät prosentit on kyseessä ainakin omasta mielestäni.

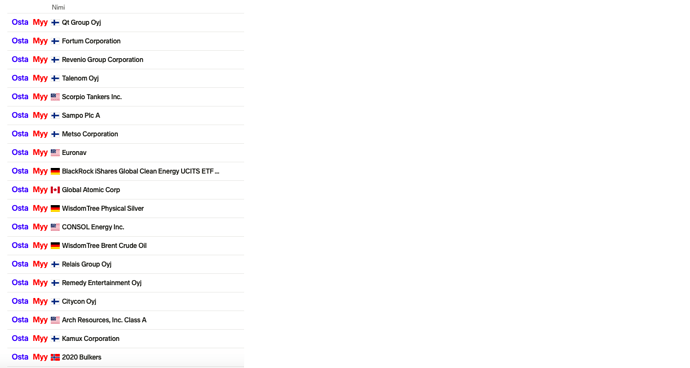

Tässä vaiheessa minun on aika kunnialla hyvästellä tämä OP:n säilytys, ja siirtyä uuteen aikaan Nordnetin säilytyksessä, jota saatte nyt seurata reaaliajassa tästä linkistä (Shareville) Sharevillessä, sitten kun vaan systeemi nyt päivittää salkun näkyviin varmaankin huomenna! Toivon todella, että pystyn jatkamaan samanlaisia tuottoprosentteja kuin mihin Jaakko onnistui tuolla buy and hold -salkulla aikoinaan, mutta tiedostan, että se tulee olemaan todella vaikeaa, mutta parhaani yritän!

Loppuun vielä: On sanomattakin selvää, että antaisin vaikka koko omaisuuteni, jos Jaakko saataisiin tähän maailmaan takaisin, mutta aivan vähin mitä voin tehdä on jatkaa Medifilmin perintöä sellaisella arvokkuudella jota hän kantoi viedessään Medifilmin liiketoimintaa eteenpäin.

Rakas iskä, toivottavasti olet ylpeä pojastasi, missä lienee nyt oletkaan

Johannes S. CEO, Medifilm Oy

E: Tuottoprosentit korjattu, kiitos @Diameter huomiosta, alun perin virheellisesti tein noi laskelmat vahingossa!

E2: Tuottoprosentit korjattu toisen kerran.