Moikka foorumilaiset!

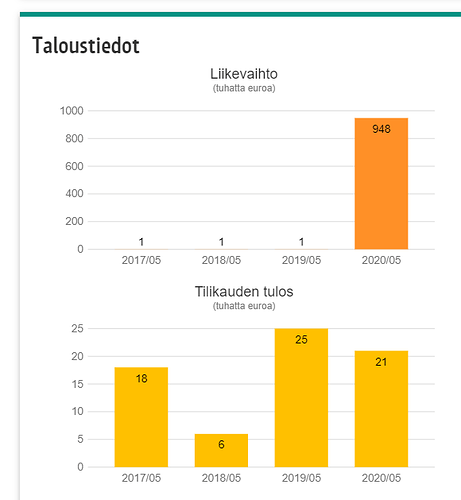

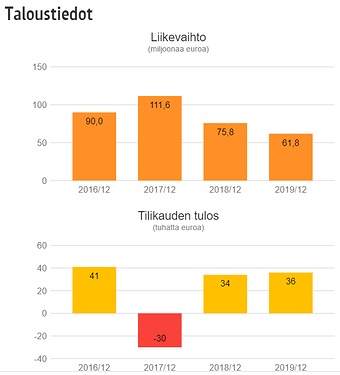

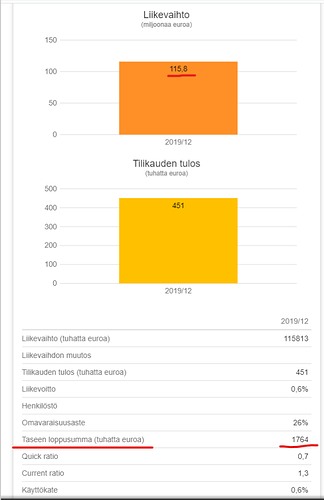

Vihdoinkin kauan odotettua salkun tuottotilanteen, ja samalla strategian päivitystä. Ennen näitä käyn kuitenkin läpi perustavanlaatuiset luvut Medifilmin viime tilikaudelta, jotka voitte myös itse käydä lukemassa seuraavista linkeistä: Medifilm Oy - taloustiedot, Y-tunnus ja päättäjät - Finder.fi Medifilm Oy - Taloustiedot | Suomen Asiakastieto Oy

Viime tilikausi (1.6.2019-31.5.2020) oli Medifilmille verrattain hyvä, jokseenkin liikevoitto oli huomattavasti tilikauden tulosta pienempi kun viime tilikautta edeltävältä tilikaudelta saatiin verrattain suuri veronpalautus (suuruus n. 5K€). Liikevoittoa rasitti tuloslaskelman puolella yksi poikkeuksellisen suuri pysyvien vastaavien alaskirjaus, joka aiheutui tytäryhtiön osakepääoman alaskirjaamisesta. Jostain selittämättömästä syystä Medifilmin taseessa oli ollut tytäryhtiö Suomen Videokeskus Oy:n osakepääoma tuplana, jolloin luonnollisesti osakepääoma piti alaskirjata puoleen aikaisemmasta (eli tehtiin pysyvien vastaavien alaskirjaus). Alaskirjauksen suuruus oli n. 3,3K€, jolloin tulosvaikutus oli em. luku negatiivisena. ROE tältä tilikaudelta oli em. alaskirjauksesta huolimatta oikein hyvä, eli n. 10,5%. Taseen loppusumma kasvoi tilikaudella n. 200K€:sta n. 220K€:oon.

Strategiapäivitys:

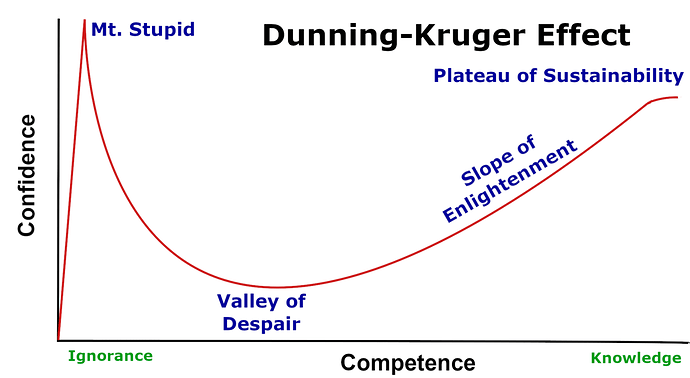

Kuten Twitterissä huhtikuun alkupuolella kerkesin päivittää, on salkun allokaatiossa tehty suuri muutos. Aikaisemmin treidien osuus salkusta saattoi olla jopa 50% koko salkusta, mutta käytyäni pitkän keskustelun @DayTraderXL:n kanssa riskienhallinnasta päädyin pienentämään treideihin allokoitua pääoman määrää huomattavasti. Uudella allokaatiolla treidien osuus salkusta on nyt aluksi 20K€, mutta tämä voidaan kasvattaa 40K€ asti mikäli track alkaa olla sen veroinen, että se on kannattavaa tehdä. Toisin sanoen, aluksi allokaatio longien ja treidien välillä on likimain 90/10, mutta se voidaan kasvattaa myös 80/20 asti. Tätä strategiaa edeltävistä seikkailuista selvittiin loppupeleissä hyvin vähällä: ennen tätä strategiaa tehdyistä treideistä jäätiin Medifilmin puolella suuntaa antavalla laskelmalla joitain tuhansia euroja plussalle! Olisi voinut käydä paljon huonomminkin noilla riskeillä - varmasti monet muistavat esimerkiksi käsittämättömän riskisen Nokia-positioni, joka oli n. 80K€ suuruudeltaan - jota onneksi en pitänyt Q3 yli, olisi voinut käydä tuolloin todella huonosti. Aikaisemmasta strategiasta jäi käteen hyviä oppeja siitä miten oma pää kestää erittäin korkeita riskejä, ja toisaalta stop lossien tärkeys treideissä - ilman stop losseja olisi useassa treidissä voinut käydä köpelösti. Tässä välillä - vaikka treidejä ei ole tullut paljon - on tietoa teknisestä analyysistä kartutettu huomattavasti. Koen Dunning Kruger -efektin mukaisen Mt. Stupidin olevan ohitettu, ja mahdollisesti ollaan pienimuotoisen Valley of Despairin jälkeen matkalla Slope of Enlightmentia pitkin kohti kestävää tiedon ja itsevarmuuden yhdistelmää TA:n ja treidaamisen saralla.

(kuvan lähde

The Dunning-Kruger Effect – Agile-Mercurial)

Medifilmin pitkän aikavälin taloudelliset tavoitteet:

Tähän väliin saadaan myös erittäin hyvä kohta, jossa voin käydä läpi Medifilmin pitkän aikavälin taloudellisia tavoitteita, joita olen ajan kanssa ehtinyt pohtia. Tavoitteet on lueteltu tuossa alla. Tärkein ja kunnianhimoisin noista on luonnollisesti tuo taseen oman pääoman 1 MEUR tavoite 2032 mennessä.

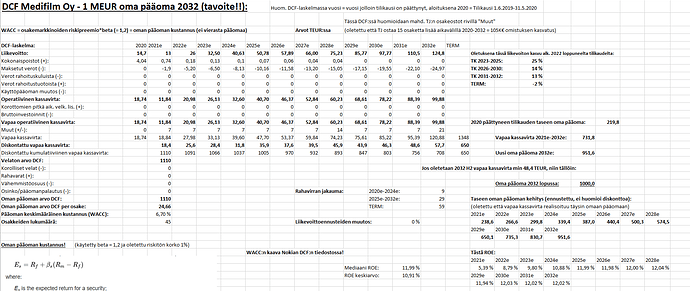

Tähän kohtaan paljastan myös oman DCF-laskelmani Medifilmille, vaikka itse diskonttaus ei ole laskelmassa niinkään se olennainen osa - vaan pikemminkin pitää asettaa tavoitteita vapaalle kassavirralle.

Excel on tuossa aika täynnä, mutta kaikista oleellisimpia kohtia tässä laskelmassa on liikevoiton, vapaan kassavirran, taseen oman pääoman loppusumman, ja ROE:n kehitys. On pantava merkille, että luonnollisesti aion kasvattaa omistustani Medifilmissä nykyisestä 50% omistuksesta osakeantien kautta. Medifilmhän voi tässä toimia minulle loistavana säästökohteena - säästän sinne täsmälleen samalla tavalla kuin tekisin muutenkin esim. henkilökohtaiselle AOT:lle/OST:lle, mutta käytännössä en voi tuosta vaan ottaa rahoja millään pikkuisen tekaistulla syyllä ulos  Tein tämän DCF:n (tai ennemminkin oheen vapaan kassavirran laskelman) ikään kuin tavoitteeksi: Tässä kuvatut liikevoitot on saavutettava ko. tilikausina mikäli halutaan saavuttaa 1 MEUR taseen oma pääoma vuoden 2032 lopussa. Kuka tahansa huomaa, että tavoite on erittäin haastava - muutamana tilikautena vaaditaan jopa n. 12% ROE. Tätä kohti kuitenkin pyritään - ihan vaan senkin takia, että jos tavoitteisiin päästään, niin palkinto on huikea. Sijoittamisessa on muutenkin jatkuvasti muistettava kehittää itseään - joten miksi ei tekisi sitä muutaman tavoitteen kautta! Tavoite vaatii lisäksi siinä mielessä paljon kurinalaisuutta, että EBIT:n pitäminen halutulla tasolla tarkoittaa sitä, että mm. henkilöstökulut on pidettävä minimissä (= voittoja ei makseta missään muodossa ulos, vaan niiden avulla kumuloidaan systemaattisesti lisäarvoa korkoa korolle -efektin kautta).

Tein tämän DCF:n (tai ennemminkin oheen vapaan kassavirran laskelman) ikään kuin tavoitteeksi: Tässä kuvatut liikevoitot on saavutettava ko. tilikausina mikäli halutaan saavuttaa 1 MEUR taseen oma pääoma vuoden 2032 lopussa. Kuka tahansa huomaa, että tavoite on erittäin haastava - muutamana tilikautena vaaditaan jopa n. 12% ROE. Tätä kohti kuitenkin pyritään - ihan vaan senkin takia, että jos tavoitteisiin päästään, niin palkinto on huikea. Sijoittamisessa on muutenkin jatkuvasti muistettava kehittää itseään - joten miksi ei tekisi sitä muutaman tavoitteen kautta! Tavoite vaatii lisäksi siinä mielessä paljon kurinalaisuutta, että EBIT:n pitäminen halutulla tasolla tarkoittaa sitä, että mm. henkilöstökulut on pidettävä minimissä (= voittoja ei makseta missään muodossa ulos, vaan niiden avulla kumuloidaan systemaattisesti lisäarvoa korkoa korolle -efektin kautta).

Jotkut saattavat kysyä, että mistä vuosi 2032 tulee. Noh, olen tämän vuosiluvun aivan törkeästi napannut tarkastelupisteeksi inspiroituneena @Taloudellinen_Ajatte blogin 10-vuotistavoitteen optimistisesta skenaariosta (Miten saavutan 10-vuotistavoitteeni? - Taloudellinen Ajattelu)  Olisin itse tuolloin juuri täyttänyt 32, joten Medifilm olisi miljoonan nettovarallisuudessa reilusti ennen nelikymppisiäni, mikä olisi kaikin puolin mielestäni hyvä ja toivottava suoritus.

Olisin itse tuolloin juuri täyttänyt 32, joten Medifilm olisi miljoonan nettovarallisuudessa reilusti ennen nelikymppisiäni, mikä olisi kaikin puolin mielestäni hyvä ja toivottava suoritus.

Salkun tuottotilanne tällä hetkellä:

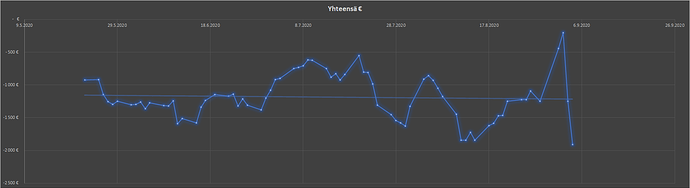

Salkun tuottotilanteen päivittämisestä on hetki aikaa, ja välittäjäkin on ehtinyt välissä vaihtua. Foorumia pidemmän aikaa seuranneet muistaa mun hyvin karhumaisen allokaation alkamisen jo Q4:llä 2019 - olin melkein 70% käteispainossa jo silloin. Koronakriisiin mentäessä käteispainoni oli samaa luokkaa - rehellisesti sanottuna täysin tuurilla. On hyvin harvinaista, että onnistuu positioimaan itsensä suuresti käteisen puolelle ennen isoa kriisiä, mutta tällä kertaa se onnistui. Koronakriisi osui valitettavasti suoraan ylioppilaskirjoitusteni päälle, ja kaikista helpoin osuus tuli mokattua: koronakriisin aikana tiesin, että jonkunlainen pomppu varmasti tullaan saamaan, mutta osakepainon merkittävä kasvattaminen jäi tästä huolimatta tekemättä. Tämä oli todella iso moka. Salkun osakepaino kävi n. 60% paikkeilla, eli jotain sain kyllä poimittua läheltä pohjia, mutta aivan liian vähän isossa kuvassa. Tämän ison mokan takia salkun tuotto ei tällä hetkellä ole kymmeniä prosentteja kuten useilla, mutta vertailuindeksiä ollaan toistaiseksi selvästi kuitenkin voittamassa (tuotto tällä hetkellä YTD 8,89% vs. OMXHGI 5,17% YTD). Pääoman onnistunut allokaatio ennen koronakriisiä pelasti kyllä todella paljon, mutta tuo iso allokaatiomoka koronakriisin aikana taasen tuhosi omistaja-arvoa huomattavasti vaihtoehtoiskustannuksen muodossa. Nyt loppuvuonna on tarkoitus viedä taistelu vertailuindeksiä vastaan voitollisena maaliin - ja sinetöidä ensimmäinen oman pääoman tuotolla mitattuna selvästi ylituottoa tehnyt vuosi vertailuindeksiä vastaan (edellistä vuotta en laske tähän, koska OP:n tuottolaskurin laskutapa on minulle hiukan epäselvä, enkä voi siten verifioida järkevästi oman pääoman tuottoa vertailuindeksiä vastaan vuonna 2019).

Näillä sanoilla toivotan foorumilaisille menestyksekästä loppuvuotta 2020 - olkaa varovaisia, ja tehkää hyviä osakepoimintoja ja treidejä!

Johannes S. CEO, Medifilm Oy

Edit (4.10.2020): Korjattu DCF:ssä virheelliset ROE:t (viittaus vahingossa EBIT-riviin…) ja muutettu terminaalikasvu -3% → -2%, päivitettty myös WACC 5,70% → 6,70% nostamalla riskitöntä korkoa 0%:sta 1%:iin