Kun omistus alittaa 10%, on 12 kuukautta aikaa myydä loput ilman veroseuraamuksia. Siinäpä tuo kaikessa yksinkertaisuudessaan ![]()

Ei ollenkaan viilausta! Hyvä tarkennus, näissä pitäisi itse olla tarkempi ![]()

Sitten asia on yksinkertainen ja muistin väärin aikamääreen, kiitoksia!

Miten olette arvioineet koronaboostin katoamisen vaikuttavan (ainakin osittain) ifin liikevoittoon, n.3% yhdistetty kulusuhde boosti on kuitenkin hyvin merkittävä? 2022 maksutulo kasvaa mutta liikevoitto laskee verrattuna 2021, johtuuko tämä kyseisestä asiasta vai jostain muusta tekijästä? @Sauli_Vilen

Ps. Sampo ei ole tainnut avata koronan vaikutusta maksutuloon, vaan ainoastaan Y-KL, onko tästä jotain näkemystä missä rangessa mahdollisesti liikutaan?

@Mirko_Sampo_IR voi korjata jos vaikutusta maksutuloonkin on avattu.

Ei olla arvioitu vaikutusta maksutuloon kuin sanallisesti. Koko Ifin tasolla vaikutukset eivät ole koko korona-aikana olleet merkittäviä.

Yksittäisissä vakuutustuotteissa toki on eroja. Esimerkiksi matkavakuutuksia ei luonnollisesti hirveästi myydä silloin, kun ei matkusteta. Yritytysasiakaspuolella negatiivinen vaikutus on ollut havaittavissa Suomessa työtapaturmavakuutuksissa, joissa maksutulo perustuu yritysten palkkasummiin.

Pidemmällä aikavälillä maksutulon kasvu kulkee aina enemmän tai vähemmän käsi kädessä yleisen talouskehityksen kanssa, mutta vaikutukset tulevat yleensä viiveellä (koska sopimukset uusitaan tavallisesti kerran vuodessa, eivätkä vakuutukset muutenkaan ole yleensä se ensimmäinen säästökohde, jos vyötä täytyy alkaa kiristää). Koronan vaikutus talouteen oli iso, mutta lopulta hyvin lyhytaikainen.

Sekä Q1- että Q2-konferenssipuhelussa kerroimme, että Ifillä ei ole ollut ongelmia tarkistaa hintoja vähintään korvauskuluinflaation mukaisesti missään segmentissä.

Suosittelen lukemaan ketjua huolellisesti ja lisäksi tämän Inderesin analyytikkojen tuoreen kommentin viime viikolta. Oletuksena siis on, että Sampo jakaisi vielä tämän vuoden puolella 1,80 e lisäosingon, mutta tämä on spekulaatiota, kunnes Sampo itse vahvistaa asian ja siinä yhteydessä antaa päivämäärät osingon irtoamisesta ja maksuun tulosta:

Lisäys: Tavallisen osingon edellisen vuoden tuloksesta Sampo maksaa yleensä keväällä toukokuussa.

Kuten Mirko tuossa kirjoittikin, niin koronalla ei ainakaan meidän papereissa ole suoraa vaikutusta maksutuluun. Tuloksen lasku 2022 johtuu puhtaasti tästä, kun koronan myötätuuli poistuu. Tämä Ifin tulostaso 2022 on yksi isoimpia epävarmuuksia Sampoon liittyen. Maailman normalisoituminen nakertaa yhdistettyä kulusuhdetta luonnollisesti jonkin verran, mutta hinnoitteluympäristön vaikutus on vielä täysi kysymysmerkki. Pahimmillaan tulos voi laskea jonkin verran ennusteitamme enemmän (luokkaa -10% nykyennusteisiin) ja parhaillaan tulos voisi olla flat (kasvua tosi vaikea nähdä ilman sijoitustuottojen vetoapua).

Tämä Saulin viesti onkin hyvä aasinsilta tänään julkaistuun historiikkiin Sammon liikemerkistä. Kalevalastahan se lähti - ja Turusta. https://www.sampo.com/liikemerkki/

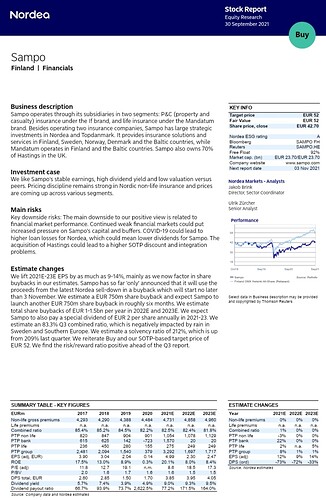

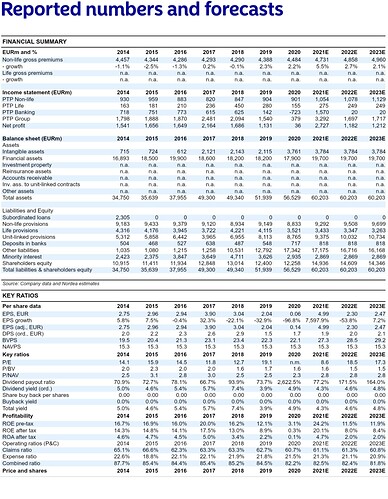

Nordea julkaisi päivitetyn Sampo-analyysinsä. Suositus (OSTA) ja tavoitehinta (52 €) pysyvät ennallaan.

Jos jollain access tuohon analyysiin niin olisin edelleen kiinnostunut kuulemaan mistä tuo 52e tulee. Oma excel ja osien summa ei oikein tahdo noin ylös taipua ![]()

En tiedä Sauli kommentoitko yleensä toisten analyytikoiden ennusteita, mutta olisi mielenkiintoista kuulla kommentti sinulta näihin Nordean Sampoa koskeviin tulevien vuosien ennusteisiin ja tavoitehintaan.

Koitetaan vähän spekuloida ja ymmärtää kollegan analyysiä. HUOM! Tässä ei ole tarkoitus mollata tai muuten syytellä kollega-analyytikon työtä, hänen case voi olla ihan yhtä hyvin oikeassa kun minun ja on aika ajoin tosi tervettä haastaa omia ajatuksia/näkemyksiä.

Ennusteissa ei näyttäisi olevan suurempia eroja (Sammossa yleisesti konsensuksen hajonta on tosi pientä), eli ero tulee kertoimista. Koska Nordea ja Top saadaan pörssistä ja taseessa oleva raha/velka on helppo laskea, niin kysymys on siitä, että millä kertoimilla If, Hastings, Mandatum ja PE-sijoitukset hinnoitellaan. Tavoitehinnoissa on 6e/osake eroa, eli karkeasti 3,3mrd ja tämä pitäisi saada kaivettua noista.

Meidän papereissa If hinnoitellaan 15,5mrd ja jos tämä koko 3,3mrd lyötäisi tähän olisi Ifin hinta 18,8mrd ja kertoimet Elliottin toivomma preemiotasolla (+P/E 23x, osinko alle 4%). Tämä olisi mielestäni venytystä, mutta kyllä tuosta 3,3mrd voisi helpostikkin lohkaista 1mrd lisää Ifin valuaatioon, varsinkin jos tuo tulostaso ei dyykkaa koronan myötätuulen poistuessa.

Mandatum on meillä 2mrd, mielestäni tälle on tosi vaikea perustella esim. 3mrd valuaatiota, mutta kyllä tuonne voisi kanssa 0,5mrd löydä valuaatioon lisää.

Sitten olisi 1,8mrd jäljellä, Hastingsin arvo on meillä 1,5mrd (ostohinta 1,3mrd). Yhtiö on kehittynyt hyvin ja synergiat Ifin kanssa ovat ihan merkittävät. Kyllä Hastingsille voisi mielestäni perustella luokkaa 2,0mrd valuaation, eli 0,5mrd saataisi työnnettyä sinne.

Sitten meillä olisi jäljellä 1,3mrd ja tämä pitäisi saada ängettyä kokonaan PE-sijoituksiin. Käytännössä tämä tarkoittaisi, että niiden arvo on yli kaksinkertaistunut. Voiko tämä olla mahdollista? Kyllä voi, mutta kaiken pitää mennä nappiin. Sijoitukset ovat menneet pääosin hyvin ja jos irtaantumisissa onnistutaan, niin niistä voitaisi teoriassa saada tuo tarvittava summa. Todennäköisesti jäädään kuitenkin tuon alle. Itse ollaan varovasti nosteltu tuota arvoa, koska nähdään että Sampo saa suurella todennäköisyydellä yli tasearvon niistä. Tarkka arviointi on kuitenkin tosi vaikeaa ja tuplahintaa en uskaltaisi lyödä sisään ![]()

Eli summa summarum, kyllä tuon 3,3mrd pystyy perustelemaan, mutta Ifin osuus siitä pitää olla merkittävä. Kyllä tuo 52e targari vaatisi vahvaa luottamusta siihen, että If hinnoitellaan jonkinlaisella preemiolla tästä eteenpäin. Jäädään jännittämään miten hinnoittelu kehittyy seuraavan 12kk aikana ![]()

Jos kyseessä on 12kk tavoitehinta, niin eikö voida olettaa kurssiin kehittyvän esimerkiksi tuotto-odotuksen verran tämän vuoden aikana, jolloin markkina-arvo pitäisi prolongoida (liekö oikea sana (?), en: compounding) 12kk päähän?

Markkinaltahan saa päivän hinnan, mutta jos mietitään tilannetta vuoden päästä. Toki tämä olisi spekulointia. Jos hinta jakautuu jokseenkin normaalijakauman mukaisesti, niin eihän tällöin oletus siitä, että sijoituksen arvo kasvaa vuodessa, ole täysin perusteeton, ja tuotto-odotusta voisi perustellusti käyttää laskemaan hintaa vuoden päähän?

Osto-ohjelmassa Sammon A-osakkeiden hankintaan käytettävä kokonaissumma on korkeintaan 750 miljoonaa euroa. Sammon A-osakkeita voidaan ostaa korkeintaan 20 000 000 kappaletta, joka on 3,6 prosenttia kaikista Sammon osakkeista.

Osakkeiden takaisinostot alkavat aikaisintaan 4.10.2021 ja päättyvät 18.5.2022.

Takaisinostot toteutetaan ns. suojasatamamenettelyllä EU:n markkinoiden väärinkäyttöasetuksen 5 artiklan mukaisesti. Osakkeet hankitaan Nasdaq Helsingin, CBOE:n, Turquoisen ja Aquisin julkisessa kaupankäynnissä. Sampo on nimittänyt Exane BNP Paribas’n osakkeiden takaisinosto-ohjelman pääjärjestäjäksi. Pääjärjestäjä tekee kaupankäyntipäätökset itsenäisesti Sammosta riippumatta ilmoitettujen rajojen mukaisesti.

Omien osakkeiden takaisinosto-ohjelman tarkoituksena on palauttaa osakkeenomistajille ylimääräistä pääomaa alentamalla Sampo Oyj:n osakepääomaa, sillä takaisinostetut osakkeet mitätöidään. Omien osakkeiden hankinta alentaa yhtiön voitonjakokelpoisia varoja.

IR-blogissa lisää takaisinostoista ![]()

Esimerkillistä sijoittajaviestintää! Kerrankin uskottava taho perustelee kansantajuisesti, miksi omien osakkeiden ostamisessa ON järkeä. On järkeä siis siitäkin huolimatta, että Nokia osti omia osakkeitaan kalliilla joskus edellisessä elämässä. Ja silloinkin siinä oli järkeä, kuten FAQ:ssa todetaan:

Takaisinostot antavat osakkeenomistajalle mahdollisuuden valita, haluavatko he saada käteistä myymällä osakkeitaan vai kasvattaa omistustaan yhtiössä pitämällä osakkeensa.

Mä en ole koskaan välittänyt siitä, että Sampo on korostanut olevansa osinko-osake. Itse haluan pitkällä aikavälillä lisätä Sammon osuutta salkussa ja osingot tekevät siitä piirun verran kalliimpaa verojen takia. Onneksi Sampolla on ymmärrystä myös piensijoittajan vero-optimoinnista. Toivottavasti jatkossakin uskaltavat rohkeasti jakaa pääomia omien ostoilla osinkojen sijaan tai ohella. Esim. joka vuosi suhteessa 50/50.

Analyytikon kommentti omien osakkeiden osto-ohjelmaan liittyen. ![]()

kerrankin on kunnon hanska alla, kun huolia on alkanut kertymään taivaalle. tase pitäisi olla aina kunnossa ja osto-ohjelma päällä. voin vakuuttaa, että kurssilaskuharmitus on kannibaali yhtiöissä pienempi, kun oma osuutesi firmasta nousee päivittäin.

Nalle tankkaa…