Olen lukenut eri paikoista aika monta harmittelua siitä että Sammon kurssi ei ole viimeisen reilun vuoden aikana noussut enempää. Esimerkiksi maineikas pokerinpelaaja ja sijoittaja Jens Kyllönen osti vuosi sitten keväällä Sampoa Mallisalkun peesissä, ja harmitteli muutamaa kuukautta myöhemmin ettei se ole noussut riiitävän nopeasti. Tämä antoi aiheen pohtia hieman, millaisille sijoittajille Sampo sopii, millaisille taas ei niin hyvin. Tarkoituksena ei ole päätyä mihinkään sellaiseen, että Sampo sopii ”paremmille ihmisille”, vaan erilaisia sijoitustyylejä on monia ja menestyä voi hyvin eri tavoilla.

Sampohan on nyt muuntautumassa Wahlroosin ja Stadighin aivoitusten varassa olevasta, eri omaisuuseriä puhtaan opportunistisesti siirtelevästä yritysryppäästä helpommin hahmotettavaksi ja ennustettavaksi vakuutusyhtiöksi. Hyvä vakuutustoiminta jos mikä on umpitylsää ja ennakoitavaa jauhantaa, ellei sitten jokin ihan poikkeuksellinen katastrofi osu kohdalle.

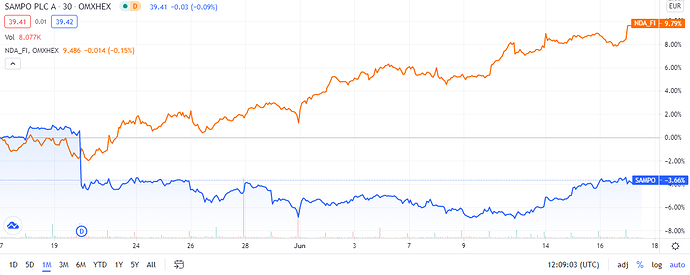

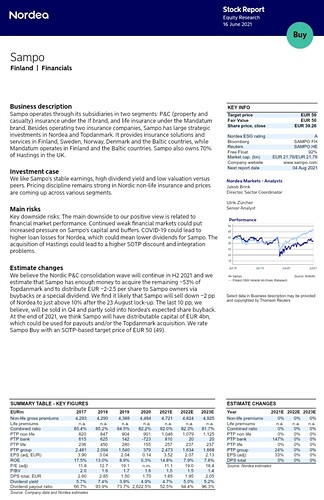

Ennakoitavuudessa on se hyvä puoli, että Sammon kohdalla on keskimääräistä helpompaa yrittää haarukoida, paljonko se tulee tienaamaan omistajilleen rahaa tulevina vuosikymmeniä, ja sitä kautta arvioida yhtiön todellista arvoa. Käsittääkseni fair valuen haarukan keskikohta osuu jonnekin hieman yli 40 euron tietämille, vähän arvioijasta riippuen. Yhtiö on siis edelleen jonkin verran aliarvostettu. Joitakin sijoittajia tämä turhauttaa, toisia ei. Pitkäaikaisena omistajana olisin itse toivonut, että kurssi olisi kehittynyt heikommin, ja jatkossa toivon, että kurssi kehittyisi heikosti suhteessa liiketoiminnan kehitykseen.

Sampo nimittäin sopii hyvin sellaisille, jotka suhtautuvat sijoittamiseen kuin omistamiseen. Kun ostan Sammon osakkeita, ei minulla ole aikeita myydä niitä pois, vaan haluan saada tuottoa yhtiöltä itseltään. Koska olen vielä vuosikymmeniä osakemarkkinoilla netto-ostajana, toivon tietysti saavani jatkossa sijoittamilleni rahoille hyvää tuottoa yhtiöiltä, mikä johtaa luonnostaan siihen, että toivon voivani ostaa jatkossa halvalla. Minulla on viime vuoden tapaan osto-ohjelma vireillä 30 eurosta alaspäin (vähintään 25% turvamarginaali fair valueen nähden), ja toivon että joskus tulisi taas yleinen sekasorto joka saisi ulkomaalaiset ulostamaan Samponsa tuollaisilla pilkkahinnoilla muiden periferiaosakkeidensa pesuveden mukana.

Koska Sammon kehitys tulee jatkossa olemaan ennakoitavaa, se ei sovi hyvin sellaisille, jotka haluavat isommalla riskillä tavoitella nopeita, voimakkaita kurssinousuja. Tällaisten sijoittajien kannattaa Sammon sijasta katsella sellaisia kasvuyhtiöitä, joiden arvostus pohjaa mahdollisimman vahvasti kaukana tulevaisuudessa mahdollisesti odottaviin isoihin voittoihin, jolloin pienetkin muutokset sijoittajien mielialoissa saattavat heilutella kurssia voimakkaasti, toivottavasti ylöspäin ostohetkestä.