Strategiani on seuraavat 12kk vain uudelleensijoittaa osingot rahastoon (NN puolella Spiltan Investmentbolagiin ja OP:n puolella Maailma-indeksiin), kun pistän kaikki paukut ASP-tilille säästämiseen. Vuoden päästä toivottavasti asunto ostettuna ja sitten taas rahaan pörssiin ![]()

Voittoa tekeviin, liikevaihtoaan sekä tulostaan joka vuosi kasvattaviin yhtiöihin, jotka maksavat kasvavaa osinkoa joka vuosi.

Aloitin sijoittamisen tasan kuukausi sitten, noin viikko sen jälkeen, kun täytin 18 v. Olen aloittanut innokkaasti (hieman liiankin), mutta yritän kuitenkin seurata suunnitelmaani.

- Tarkoituksena on pitää lähes kaikki ostamani osakkeet vähintään 10v, ellei suuria muutoksia tapahdu yrityksessä.

- Hajautan sijoituksiani eri aloille.

- Noin 60% osakkeissa, 30% indeksirahastoissa, 10% kryptovaluutoissa.

- En myy tappiolla (jos uskon, että yritys voi kasvaa 10v tähtäimellä), enkä myy jos ei ole tarvetta myydä.

- Ostan enimmäkseen osinkoa jakavia yrityksiä.

- Yritän olla ostamatta osakkeita yrityksistä, joiden liiketoimintaa en ymmärrä.

Tällä hetkellä olen rikkonut noin puolet suunnitelmani kohdista, mutta oppiminen vie aikaa (ja rahaa) ![]() .

.

Jatkossa yritän opetella käsieni päällä istumista, sillä olen huomannut kuinka helposti ostan jotain vaan, koska se on halpaa tai koska muutkin ostaa. Huom. vielä että strategiani varmasti muuttuu ajan myötä, kun olen oppinut lisää, mutta näillä lähdetään liikkeelle.

No ensinnäkin hajautus ei ole mikään itseisarvo tehdä jollain tietyllä tavalla vaikka se startegiassa onkin hyvä pohtia.

Omat vinkkini muutaman vuosikymmenen sijoituskokemuksen perusteella ovat:

-

Kun valitset yhtiöitä salkkuusi, älä mieti yhtään yhtiön pörssikurssia tai osakkeen absoluuttista hintaa vaan pelkästään sitä, onko yhtiö laadukas pitkän tähtäimen sijoitukseksi. Yhtiön tarkka analyysi karsii nopeasti monet tähdenlennnot, jotka vaikuttavat laadukkailta, pois ostoslistalta. Toisin sanoen valintatilanne selkiytyy.

-

Maantieteellinen hajauttaminen on merkittävästi parempi tapa, kuin toimialakohtainen hajauttaminen vaikka kumpaakin tarvitaan. Eri pörssit käyttäytyvät eri tavoin niiden yhtiörakenteesta ja kulttuurista johtuen, mikä tasaa salkun käyttäytymistä.

-

Viitaten edelliseen, hajauta toimialakohtaisesti. Monen sijoittajan perusongelma on, että osakkeet ovat liian samanlaisia ja samojen markkina-ajureiden ohjaamia, jolloin salkun volatiliteetti saattaa olla hyvinkin voimakasta. Kun yksi nousee tai syöksyy, niin kaikki tekee samaa. Inderesin mallisalkku on hyvä esimerkki siitä, miten salkkua ei pidä rakentaa.

-

Salkkua on syytä hajauttaa myös potentiaalisen riskin (= tuotto-odotus) näkökulmasta. Eli kivijalaksi matalan riskin ja korkeiden osinkojen yhtiöitä, tuottojuhdiksi varman tuoton laatuyhtiöitä osingosta riippumatta ja kirsikaksi kakun päälle potentiaalisia korkean tuotto-odotuksen yhtiöitä. Näiden suhde on tietysti omasta riskinsietokyvystä riippuvaisia. Itselläni ei ole salkussa yhtään korkean riskitason yhtiötä.

Ja bonuksena vielä sanoisin, että kannattaisi hajautuksessa huomioida yhtiöiden syklisyys ja oma suhtautuminen oman salkun elämiseen syklien mukaan. Esimerkiksi Helsingin ja Norjan pörssit ovat varsin syklisiä niiden suppeasta yhtiörakenteesta johtuen. Syklisyys saattaa aiheuttaa salkussa kymmenien prosenttien elämisen, jota monen vatsahapot eivät kestä. Ja tämä taas johtaa helposti myynti- ja ostokierteeseen, mikä heikentää korkoa korolle -efektin vaikutusta tuottojen generoinnissa.

Sitten salkussa olevien yhtiöiden määrästä ja niiden osuudesta salkussa.

Tärkein sääntö on, että älä silppua salkkuasi lukemattomiin yhtiöihin, joiden tietoja ja tilannetta et kuitenkaan pysty hallitsemaan.

Toinen realiteetti on, minkä arvoinen salkkusi on. On eri asia operoida 1000 tai 5000 euron salkkua kuin 100 000 euron salkkua. Tämä vaikuttaa myös melkein aina salkussa olevien yhtiöiden määrään.

Itselläni on kahdessa varsin isossa salkussani yhtiöitä 10-20 välillä, useinmiten 10-15 välillä. Minun tapani hajauttaa ja myös pitää yhtiöitä pitkään, johtaa pääosin noin 15 yhtiön omistamiseen.

Tällä hetkellä salkuissani on kummassakin 13 yhtiötä. Olen hajauttanut rahoitukseen, terveydenhoitoon, teknologiaan, teollisuuteen ja sykliseen kulutukseen ja näiden eri sektoreihin. Yhtiöitä omistan USA:sta, Hollannista, Saksasta, Tanskasta, Ruotsista ja Suomestakin pari.

En tiedä kuuluuko oikeaan ketjuun, mutta kaipailisi hajautusideoita? Salkkuna viiden osakkeen keskitetty salkku suurehkoja laatuyhtiöitä 10–20 tonnia per yhtiö. Muutama plussalla ja muutama vähän miinuksella. Tarkoitus ei ole näitä myydä vaan pitää tukijalkana. Eli “ongelma”, että nyt kun alkaa hajauttamaan, niin uudet kohteet ovat jotain pikkumurusia ja edelleen ongelma säilyy, ellei jaksa vuosia uusiin kohteisiin työntää rahaa.

Itsekin olisin indeksirahastojen kannalla. Alkuperäisessä viestissä ei mainittu mistä jo salkusta löytyvät yhtiöt ovat, mutta jos esim. Suomesta niin silloin Suomi-rahasto on hieman huono veto hajautuksen kannalta. Sama toki pätee muihinkin indekseihin, jos päällekkäisyyksiä tarkoitus välttää. Oma valintani yhdeksi indeksiksi 10 vuoden aikajänteellä olisi Nasdaq; vuoden sisään voi hyvinkin kyykätä enemmän kuin joku muu, mutta ajattelen maailmassa riittävän teknologialle kysyntää hamaan tulevaisuuteen. Riskinsä tietysti kaikella ja jokainen tekee omat valintansa.

Jos yhtiöt ovat Suomesta, niin tosiaan esim. Indeksirahasto Suomi ei välttämättä ole järkevä. Osingot ovat varmasti tuolla salkulla sen verran suuria, että ETF:t ovat myös vaihtoehdot.

Esimerkiksi S&P500: iShares Core S&P 500 UCITS ETF USD (Acc) – vertaa ja osta pörssinoteerattuja rahastoja | Nordnet

Tai sitten maailmanlaajuinen, toki löytyy myös vastaavilla kuluilla indeksirahastoja, joissa ei merkintäpalkkioita: iShares Core MSCI World UCITS ETF USD (Acc) – vertaa ja osta pörssinoteerattuja rahastoja | Nordnet

Kiitos vastauksista. Yksi Yhdysvallat ja neljä Suomesta on nyt salkussa. Olette varmasti kaikki oikeassa ja indexi olisi paras vaihtoehto. Itseä on vaan motivoinut sijoittaminen suoraan yhtiöihin, eli tunne omistaa jotain vaikka tiedän tilastojen valossa ja kokemuksestani, että indexiä en todennäköisesti voita, mutta suorissa osakesijoituksissa ”voitan”, että se motivoi sijoittamaan. Miten B vaihtoehtona, että laajentaa vaan salkun yhtiötä, eli alkaa vaan ostamaan, vaikka alkuun tasapainotus salkussa mitätön?**

Yksittäisistä osakkeista esim. Berkshire Hathaway (Yhdysvallat), Investor (Ruotsi) puolestaan omistavat myös monia muita pörssiyhtiöitä, jolloin tietyllä tapaa saa hajautusta ja hoitavat “osakepoiminnan” puolestasi. Toki muitakin vastaavia yhtiöitä löytyy,

Moikka!

Olkaapa varoisia ettette anna suoraa sijoitusneuvontaa. ![]()

Poistin yhden viestin, kun siinä suoraa kehotetaan ostamaan tiettyä juttua. Tuskin kirjoittaja varsinaisesti suoraan on näin ajatellut, mutta näin sen voi helposti kyllä tulkita.

Voi tietysti aina keskustella, mutta ei suoraa neuvontaa, mitä toisen esimerkiksi pitäisi ostaa.

Toivottavasti ymmärrätte ja mukavaa päivän jatkoa! ![]()

Menee se näinkin, mutta kestää kauemmin. Osakesektoreita on jo pelkästään 11. Jos huomioi lisäksi vaikka alueellisen ja valuuttahajautuksen, niin hommaa riittää. Kannattaa lähteä ulkomaille, esim. Suomessa terveydenhuoltosektorilla ei juuri ole valinnanvaraa. Itsellä tämä tyyli on toiminut. Aloitin pontevammin n. 5 vuotta sitten ja pidän erityisesti siitä, että osinkoja tulee vuoden jokainen viikko. Nyt ajankohta näyttää vielä siltä, että lisäostojen tekeminen voisi olla hyvä idea.

Itselläni ei pää kestäisi noin keskitettyä salkkua. Jos uusi sijoitettava raha on vain murusia verrattuna nykyisen salkun kokoon etkä aio nykyomistuksiasi vähentää, niin strategian liikkumavara hajautuksen suhteen on kovin vähäinen. No varmasti se jossain määrin paranee jos seuraavan vuosikymmenen lisäilee pelkkiä indeksirahastoja.

Jatkan harrastussalkkuni ja strategiani analysointia. Mistä menneet (yli-) tuotot on peräisin? Monien muiden tapaan taidan olla tällä hetkellä vähän hukassa strategian kanssa. Ehkä tästä tulee jotain oivalluksia.

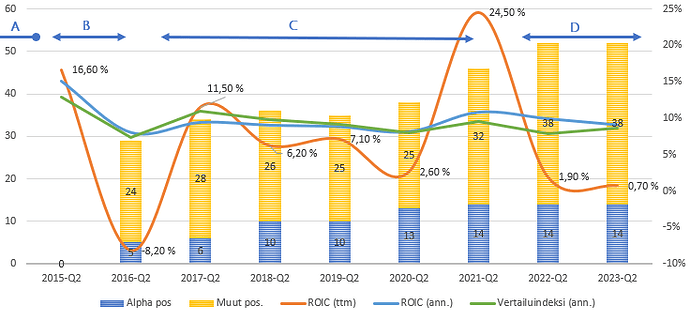

Kuvan siniset pylväät kertoo niiden salkkupositioiden lukumäärän 2015-2023, jotka ovat tuoneet alfaa. Vastaavasti keltainen pylväs kertoo mörnijäpositioiden lukumäärän ajanhetkellä.

Hyvin tuosta näkee, että jos osaisi osakepoiminnan jalon taidon, niin optimaalinen salkun koko voisi olla max. 14 positiota. Valitsisi vain voittajat salkkuun. Koska tässä en usko onnistuvani - ja olisihan se työlästäkin - salkkuun tulee myös vakaita mörnijöitä.

Toisaalta riskienhallinta on toiminut ja isoja menetyksiä ei ole päässyt syntymään, pienempiä toki.

Kuvaan on eritelty eri ”strategiakaudet” seuraavasti:

Alussa kaikki helppoa

A: Alkuvaiheessa 2013-2015 positiokoot oli pieniä, ja tuntui helpolta valita ”parhaita” ideoita markkinoilta, kun tyhjästä lähti liikkeelle. Sijoitin mm USAn aristokraatteihin. makrotilanne suosi ostoja.

Osinkoja vivulla

B: Tylsistyin näennäiseen helppouteen. Sain käyttöön superluoton ja osingot alkoivat houkuttaa. Sijoitin vivulla esim OHI, Ventas, ym. Aika pian aloin kuitenkin jäädä vertailuindeksistä jälkeen ja sijoitustoiminta ajautui kriisiin. Markkinaturbulenssissa pienensin salkkua ja vipua merkittävästi, ja aloin ajatella uutta strategiaa systemaattisemmin.

Uuteen kasvuun

C: Siirryin painottamaan kasvustrategiaa ja aloin sijoittamaan yhtiöihin jotka jakoivat osinkoa mutta joiden sustainable growth rate oli myös korkea. Esimerkkinä vaikkapa Abbvie, Novo Nordisk, AO Smith, Talenom. Mukaan tuli myös Qt vaikka ei osinkoa jaakaan.

Tällä jaksolla salkku alko kuukausi kuukaudelta performoimaan vertailuindeksiä hieman paremmin, ja sitä jatkui vuosia! Kuten kuvasta näkyy, annualisoitu ROIC (sininen viiva) lähestyi vuosi vuodelta vertailuindeksiä (vihreä viiva) ja lopulta ylitti sen. Tämä on vaatimattoman sijoitusurani paras saavutus, sanoisin. Jakso vieläpä päättyi räjähtävään kasvuyhtiökuplaan - jolloin en myynyt mitään koska ei kuulunut strategiaan ![]()

Kuplan puhjettua

D: Kasvuyhtiökuplan puhjettua on nyt ollut aika tyhjä olo. Mutta eräänlainen torjuntavoitto on, että salkun annualisoitu tuotto pysyttelee edelleen yli 9% ja on hieman edellä vertailuindeksiä, joskin trendi on nyt kaakkoon.

Olen lisäillyt ”kassavirtaa” tuottaviin arvoyhtiöihin kuten Nokia, Nordea, Nokian renkaat. Uutena kasvuyhtiönä salkussa on Teleperformance, josta toistaiseksi pieni aloituspositio.

Salkun koko ja osinkovirta on sitä luokkaa että olen monet sijoitusuran tavoitteet saavuttanut, joten ei tässä sillä tavalla ole enää tarvetta ottaa kovin isoa riskiä. Harmittaisi silti jos annualisoitu tuotto jatkossa valuu alle indeksin ja - gulp - jopa alle inflaation!

Fight Clubissa ensimmäinen sääntö oli, ettei Fight Clubista saa puhua ja toinen sääntö, ettei Fight Clubista saa puhua. Omassa sijoitusstrategiassani ensimmäinen sääntö on, ettei strategiaan saa kerralla tehdä isoja muutoksia ja toinen sääntö, ettei strategiaan saa kerralla tehdä isoja muutoksia.

Sijoittaminen vaatii pitkäjänteisyyttä ja haluan ensin nähdä pidemmän aikavälin tuloksia ennen kuin vedän johtopäätöksiä osakepoimintojeni onnistumisesta. Tämän vuoksi strategiani kolmas sääntö on jakaa sijoituksieni allokaatio 50% osakkeisiin ja 50% indeksirahastoihin / ETF:iin. Ajan saatossa voin tätä muokata suuntaan tai toiseen, kun näen olenko onnistunut voittamaan indeksituoton vai en. Ensimmäisinä vuosina tuurilla voi vielä olla isokin merkitys, mutta ajan saatossa tuurin merkitys pienenee. Jos vielä 5-10 vuodenkin päästä olen indeksituottoa edellä, suon itselleni mahdollisuuden lisätä osakepainoa allokaatiossa. Sitä ennen olen valmis tinkimään tuotoista tasoittaakseni riskiä.

Indeksituottoon vertaamisesta luonnollisesti seuraa kysymys: mihin indeksiin pitäisi verrata? Olen tämän suhteen päättänyt valita sen indeksin (relevanteista vaihtoehdoista), mikä onkaan tuottanut parhaiten kullakin tarkasteluajanjaksolla. Jos Nasdaq 100 on tuottanut eniten esim 3v tai 5v aikajänteellä, vertaan siihen. Jos taas S&P 500 tai tai OMXHGI niin vertaan niihin. Olen tämän suhteen aika armoton itselleni, mutta koen että muutoin saattaisin liian herkästi huijata itseäni ja kuvitella voittavani indeksin.

Toisaalta vaakakupissa painaa myös mielenkiinto osakepoimintaan verrattuna tylsiin indeksirahastoihin. Jos jossain vaiheessa tulevaisuutta huomaan, että häviän indeksituotoille, en silti haluaisi luopua osakepoiminnasta ainakaan kokonaan. Sen verran paljon merkityksellisyyttä se tuohon tähän harrastukseen ja pitää mielenkiinnon yllä. Kuten eräs Masse aikoinaan totesi, sijoittaminen on harrastus, josta joutuu välillä maksamaan.

Jätän vielä tällä kertaa avaamatta lähestymistäni osakevalintojen kriteereihin, mutta tässä lyhykäisyydessään sijoitusstrategiani ensimmäiset kolme sääntöä. Mukavaa viikonloppua foorumilaisille! ![]()

Upea teksti, josta otan itsekin oppia!

Voisiko kuitenkin ajatella, että ottaisit vertailukohdaksi joidenkin valitsemiesi indeksien keskiarvotuoton? Minua huolestuttaa, ettet noin skarpilla ja tinkimättömällä mind setillä pääse harrastamaan riittävästi tuota joskus maksullista mutta ah-niin-mukavaa osakepoimintaa!

Kiitos paljon! ![]()

Tuo on itse asiassa oikein hyvä idea! Täytyy ehdottomasti sulatella tätä ajatusta vertailuindeksien keskiarvosta. Tavallaan se toisi selkeyden siihen, että mihin on relevanttia verrata milloinkin.

Ja älä huoli, osakepoiminta on niin rakas harrastus, että kokonaan en siitä luopuisi missään nimessä vaikka vertailuindeksille joskus häviäisinkin. ![]() Koen kuitenkin jo 50% allokaation osakkeisiin tuovan todella paljon mielenkiintoa tähän harrastukseen, niin varmasti voisin elää myös pienemmänkin allokaation kanssa.

Koen kuitenkin jo 50% allokaation osakkeisiin tuovan todella paljon mielenkiintoa tähän harrastukseen, niin varmasti voisin elää myös pienemmänkin allokaation kanssa.

Hyvältä kuulostaa!

Jos portfoliosta puolet on osakkeissa ja puolet indeksissä niin eikö olisi loogista tai selkeää verrata poimintojen kehitystä siihen indeksiin, mihin olet itse sijoittanut? Vai sijoitatko vain yhteen vai useampaan indeksiin?

Ehdottomasti olisi! Monimutkaisemman tästä tekee se, että tällä hetkellä rahastosalkussani on melkoinen sekametelisoppa ETF:iä ja indeksirahastoja. ![]() Ajan mittaan tätä on kyllä tarkoitus selkiyttää ja keskittyä vain muutamiin pääindekseihin. Hajautusta on kuitenkin nykyisellään jo ehkä vähän liikaakin. Täytyy avata joskus tarkemmin mitä salkustani löytyy.

Ajan mittaan tätä on kyllä tarkoitus selkiyttää ja keskittyä vain muutamiin pääindekseihin. Hajautusta on kuitenkin nykyisellään jo ehkä vähän liikaakin. Täytyy avata joskus tarkemmin mitä salkustani löytyy.

Oma strategiani perustuu seitsemän kohdan listaan. Listan mukaan ylhäältä alas. Mitä alemmas mennään sen epätodennäköisempää, on hankinta. Paino kohdilla 1-3. Lisäksi yhtiöitä, joista osinkoa saa on noin 18. Tämä takaa useamman osinkopäivän kuukaudessa. Pelkkä yksi kohta riittää minulle. Toki plussaa on, jos vaikka kohdat 1-3 olisi kaikki yhdessä. Miten uusi osake valikoituu, on monimutkaisempi prosessi ja tulee vasta ajankohtaiseksi, kun yksi alla olevista kohdista täyttyy.

Sijoituksen tulee vähintään yhden kohdan sisällä alla olevasta listasta :

- Osinkoaristokraatti/kuningas

- Todella korkea osinko (7% +)

- Maksaa kuukausittaista tai useamman kerran vuodessa osinkoa. Lisäksi tulee olla sellainen yhtiö, jonka palveluja käytän vähintään joskus.

- Osinkoa maksamaton/maksava rahasto, johon tulisin tekemään kuukausisäätöjä.

- Osinkoa maksamaton rahasto, joka sijoittaa alueelle, johon muuten en sijoita.

- Sijoitusten yhteismäärä tulee olla sellaisen määrään verran, jota kykenen seuramaan. (29 tai alle tällä hetkellä.)

- Urheiluseura, jota seuraan ja syystä toisesta haluan omistaa. Voi maksaa osinkoa tai olla maksamatta.

Mikäli sijoitus muuttuu siten, että en ymmärrä sen perustoimintaa tai arvo karkaa sellaisiin lukemiin, että sitä ei voi perustella markkinoiden käyttäytymisellä myyn kyseisen sijoituksen pois. Lisäksi osakkeiden jakautuessa kahteen osakkeeseen tai osinkoina saadut toisen firman osakkeet myyn todennäköisesti pois heti. Toki, joskus on jäänyt muutaman vuoden ajaksi ennen myyntiä roikkumaan tarkkailuun. Tavoitteena on saada sellainen taloudellinen riippumattomuus, että palkkatuloista ei olisi enää yhtään riippuvainen ja kaikki hupikulutkin saisi osinkotuloilla kuitattua. Osittain jo saavutettu, mutta tuohon täyteen vielä matkaa. Lisäksi haluan saada jatkossa osinkoni juuri Osinkoaristokraateista, mutta nyt alkuvaiheessa nuo korkeamman riskin ja tuoton osakkeet auttavat sinne pääsyä. Loppuvaiheessa niiden osuus saisi olla 15-20% max.

E: Osta ja pidä. Älä myy, ellei ole pakko yllä olevan ajatuksen mukaan. Tätä noudatan.

Itse sijoitan maailmanlaajuisesti, joten vertaan tuottojani tähän.

SPDR MSCI ACWI IMI UCITS ETF – vertaa ja osta pörssinoteerattuja rahastoja | Nordnet

Kustannustehokkain ACWI indeksiä jäljittelevä tuote, johon voin sijoittaa. Eli se kaikkein näkemyksettömin nobrainer vaihtoehto. Tuohon vertaaminen paljastaa suoraan onko kaikessa siinä härväämisessä, jota sijoittamiseksi kutsun, mitään järkeä vai kannattaisiko siirtyä täysin indeksisijoittajaksi.

Kyseinen ETF on euroissa toisin kuin suurin osa indekseistä, joten myös vertaaminen on helpompaa.