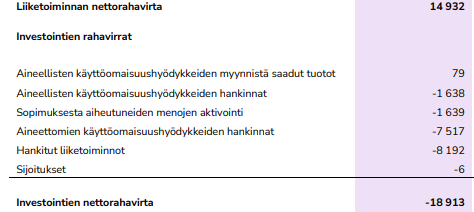

Hyviä viestejä yllä, Talenomin “oikean” tuloskunnon mallintaminen on perin haastavaa. Jos katsotaan vuosia 2019-2022, niin firman investoinnit aineettomiin käyttöomaisuushyödykkeisiin oli 2019 “vain” 5,5Me, mutta sen jälkeen tasoa 10-12 Me. Melko jatkuvia kulujahan nuo näyttäisivät olevan ja pitää siten capexiin laskea. Aineellisten käyttöomaisuushyödykkeiden hankinnat ovat melko samassa linjassa pysyneet tasolla 0,7-1,0 Me / vuosi.

Liiketoiminnan rahavirta on ollut 18.4 Me (2019), 23.4 Me, 25.6 Me, 27.5 Me. Jos lasketaan Capex yllä olevalla tavalla ja FCF = liiketoiminnan rahavirta - capex, niin vapaat kassavirrat ovat olleet 11.6 Me (2019), 12 Me, 13 Me, 14,5 Me. Markkina-arvo on juuri nyt noin 244 Me eli P/FCF on luokkaa 17. Luvut hyvin karkeita päässä laskettuja joten varmasti heittävät vähän suuntaan tai toiseen, mutta suuruusluokka lienee oikea.

Talenomin lyhyen aikavälin (0-24kk) kehityksessä on hyvin olennaista miten markkinan uskoma narratiivi kehittyy loppuvuoden aikana. Edellisessä katsauksessa johto on luottanut siihen, että kannattavuusparannus tulee ja siten ohjeistukseen päästäisiin. Markkinat epäilevät tätä ainakin osittain ja jos firma tähän pystyisi, niin narratiivi voisi muuttua taas siihen että luottoa löytyy isoonkin tarinaan enemmän. Tämä voi näkyä nopeasti hinnassakin.

Mikäli taas ohjeistusta joudutaan laskemaan koska johdon mainitsemaa kannattavuusparannusta ei tule, niin markkinan usko pitkään aikaväliin laskee varmasti merkittävästi. Tällöin nähdäkseni vaaditaan jo pidemmältä aikaväliltä sitten näyttöä, että markkinan narratiivi merkittävästi kääntyisi positiivsemmaksi.

Vedenjakajalla mielestäni ollaan lyhyen aikavälin (0-24kk) kehityksen kannalta.

EDIT: Jotkuhan mieltää nuo ostetut liiketoiminnotkin capexin kaltaisena investointina, mutta itse en oikein tätä mieltä ole. Talenom pystyisi koska tahansa lopettamaan uusien yritysten ostamisen ja keskittymään nykyisiin. Sen sijaan noita aitoja capex-kuluja ei vaan voi lopettaa, vaan ne ovat välttämättömiä nykyisten liiketoimintojen jatkamiseksi. Mielestäni nuo M&A-kulut ovat siis ihan puhtaasti pääoman allokoinnin työkalu, eikä capex-kulu. Inderesin DCF-mallissa nuo taitaa olla kuitenkin sisällytetty noihin bruttoinvestointeihin (@Juha_Kinnunen )?