@Sijoittaja-Hessu, ei se ole mitään kiertelyä, vaan fakta, että markkinat on maksaneet Hoivakiinteistöjen portfoliomyynneistä enemmän, kuin arvioitsija on niiden arvoksi laskenut. Viimeksi joulukuussa. Arvioitsija tehnyt työnsä siis huonosti? Hieman ihmettelen, miksi et sitten kritisoi näitä isompia ulkomaisia toimijoita, joiden arvioimia kiinteistöjä on jouduttu myymään halvemmalla.

Titanium Baltian salkunhoitajan kuulumisia

15.12.2023 tiedotettu ja palstallakin käsitelty päiväkotikiinteistöjen kauppa on nyt viety maaliin aikataulussa.

Kuten tässä aiemmin mainittuna, niin tuo on ehkä sijoittajasuojan kannalta vähän kyseenalaista, että Titaniumin kiinteistöjen arvioitsijana on muutaman sadan tuhannen euron liikevaihtoa pyörittävä yhtiö - jolle oletettavasti samalla Titanium on yksi tärkeimmistä, ellei tärkein yksittäinen asiakas.

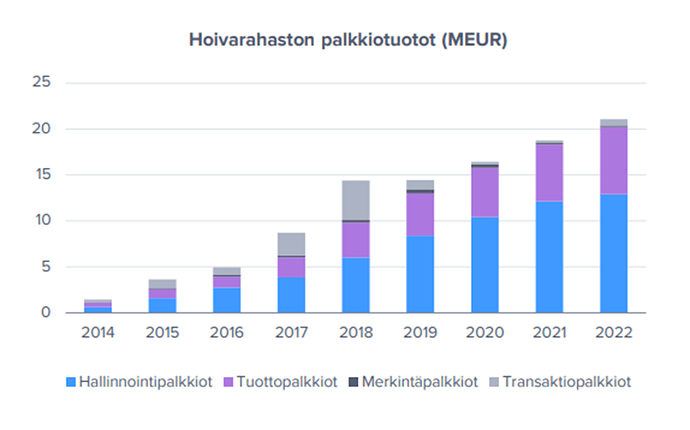

On selvää, että Titaniumilla on vahva tahtotila saada Hoivan tuottokehitys näyttämään mahdollisimman hyvälle, koska siitä vuosittain realisoituvat tuottosidonnaiset palkkiot ovat yhtiölle merkittävä osa yhtiön liikevaihdosta että etenkin yhtiön kannattavuudesta (viime vuosina liiketuloksesta se on muodostanut noin puolet). Vuodelta 2021 Hoivan tuottosidonnaiset palkkiot ovat olleet 1,38 % rahaston arvosta (päälle 6 miljoonaa euroa rahassa) ja vuodelta 2022 Hoivan tuottosidonnaiset palkkiot ovat olleet 1,48 % rahaston arvosta (rahassa 7-8 miljoonaa euroa). Ja nyt kun vuoden 2023 tuotto on +4,1 % ja huomioiden se tapa miten Hoivassa tuottosidonnainen lasketaan, niin lienee mahdollista, että sieltä on tulossa jälleen se 7-8 miljoonan euron osuus tuottosidonnaisia palkkioita yhtiölle. Tlinpäätöstiedoissaan Titanium ei suoraan näitä perimiään tuottosidonnaisia palkkioita jostain syystä avaa (en ainakaan itse löytänyt), vaikka alan toimijat ne yleisesti kyllä avaavat. Perityn tuottosidonnaisen prosentuaalinen osuus sekä laskentatapa löytyy kuitenkin rahaston Avaintietoasiakirjasta.

Tähän liittyen on varsin mielenkiintoista, että toimitusjohtajan puheissa (Vilenin ketjuun laittama video) puhutaan puolen miljoonan kustannuksista sille, että arvioitaisiinkin objektiivisemmin kiinteistöomaisuuden arvostuksia, ja että tämä toimenpide olisi vähän liian kallista. Toki kalliiksi se yhtiön omistajille sitten voi tullakin, jos arvostusperiaatteita muutetaan ja se vaikuttaisi näihin perittyihin valtaviin palkkiovirtoihin. Nyt puheissa videolla kerrotaan, että kiinteistökohteita arvioidaan heillä yksitellen eikä kokonaisuuksina. Miten kirjavaa voi alan käytäntö tällaisessa toiminnassa olla?

Vuodelta 2023 eQ:n yhteiskuntakiinteistörahasto (joka lienee vertailukelpoinen rahasto Hoivalle) tuotti -13,8 % ja samalla Titanium tuotti +4,1 % (ja tästä on lisäksi vähennetty oletettu tuottosidonnaisen osuus eli mikäli se peritään taas entiseen malliin niin rahaston kehitys olisi ollut lähempänä +6 %). Näin ollen tuottoero näiden kahden vastaavantyyppisen rahaston välillä olisi peräti noin 20 %-yksikköä.

Mielestäni Titanium olisi sijoittajasuojan kannalta huomattavasti paljon paremmin sekä objektiivisemmin arvioitavissa oleva sijoituskohde sijoittajalle, mikäli sen kiinteistöarvioinneissa käytettäisiin alan vakiintuneita ja suuria toiimijoita, kuten muutoinkin alalla toimitaan. Kuitenkin alla oleva kiinteistösijoitusmassa on Titaniumilla merkittävää tasoa.

Mitä mieltä yhtiön varmasti parhaiten tunteva, eli analyytikko Vilen, on tästä asiasta ja myös realisoituneesta tuottoerosta eQ:n rahastoon? Tärkeää olisi myös kuulla analyytikolta lisää Hoivasta perittävän tuottosidonnaisen palkkion laskentatavasta (kun sitä tuottoa lasketaan rahaston alusta lukien), eli missä kohtaa siinä nyt mennään tämän laskentayhtälön kanssa ja kyetäänkö näitä isoja tuottosidonnaisia perimään myös hyvin maltillisen tuottokehityksen ympäristössä? Perittävät palkkiosummat ovat nyt suuria vs. minkä kokoinen rahasto on alkuvaiheessaan ollut, jolloin historiallisesti kovimpia tuottojakin on alettu rahastoon kirjaamaan. Eli onko Hoiva tuottamassa yhtiölle jälleen 7-8 miljoonaa euroa tuottosidonnaista palkkiota? Tåmä tulisi olla aika avoimesti laskettavissa.

Vielä kääntäen ajateltuna - olisiko siis nyt rahastosijoittajana loogista kääntää omia varojaan Hoivasta pois sen laskentaknisesti korkealla tasolla ja kääntää varat suoraan eQ:n vastaavantyyppiseen rahastoon, joka vaikuttaa ulospäin olevan arvotettu nyt selvästi edullisemmalla hinnoittelumekanismilla… jos siis sijoittajana haluaa tässä teemassa edelleen olla varoineen mukana.

Pakko sivusta kommentoida kun viestissäsi annetaan vahvasti ymmärtää että titaniumin arvioitsijat tekisivät tällä hetkellä huomattavasti vähemmän objektiivista arviota kuin isot tahot eq:lle.

Se mitä tällä hetkellä tiedämme yllä olevasta asiasta:

- eq:n arvot tulleet alas enemmän

- kiinteistömassa aika erilaista (ks. aikaisemmat viestit mitä tiloja rahastossa on)

- molemmat rahastot myyneet pinene blokin loppuvuodesta.

- titanium myi omansa yli senhetkisten käypien arvojen (eli yli sen mitä tämä pieni toimija on arvioinut)

Onko jotain muita tosiseikkoja tiedossa?

Puhtaasti noiden perusteella en näe kuvaamaasi logiikkaa perustelluksi, mutta jos saamme lisää faktaa niin muutan mielelläni näkemystä. Kohta saadaa raportteja luettavaksi ja toivottavasti kättä pidempää.

Kyllä tässä kahden rahaston tuottovertaulussa pitäisi mielestäni tarkastella pidempää periodia kuin yhtä vuotta (2023). Tasearvoltaan ns. yliarvostetumpi rahasto on varmasti herkempi tulemaan alaspäin. Kun katsoo silmämääräisesti aikaisempien vuosien tuottoja, ovat ne olleet kovempia Eq:n rahastossa - siten kenties todennäköisempää että tällainen rahasto, johon on tehty mahdollisesti enemmän arvonkorotuksia jne. tulisi myöhemmin herkemmin alas. Ei siis voi ajatella, että vuoden 2022 lopun rahaston arvot olisivat olleet molemmissa rahastoissa samoin objektiivisin periaattein ja parametrein “oikein” arvostettu, ja sitten vuonna 2023 olisi tapahtunut yhtäkkiä jotain erikoista tuottoeroa näiden kahden rahaston välillä.

Miten tuo uusi arvioitsija maksaisi “miljoonan”, kun nykyinen tekee työtä muutamalla sadalla tuhannella?

Lisäksi mikäli Titaniumin ja eq-rahaston ajatellaan korreloivan toisiaan, niin onhan arvostus ollut jommalla kummalla pielessä jo alunperin tai sitten viimeistään nyt.

Tässä onkin hyvä nimenomaan tarkastella pidempiä tuottosarjoja näiden kahden rahaston välillä. Jos katsotaan esimerkiksi 7 vuoden historiaa välillä 2016-2022 niin vuosituotot eroavat 0,1 - 1,5 %-yksikön välillä näissä rahastoissa. Nämä siis juoksevien kulujen jälkeisiä tuottoja. Avaintietoasiakirjioissa eQ ilmoittaa 5 vuoden periodin ajalle vuositason kuluikseen 3,5 % ja Titanium vastaavasti vuosittaisiksi rahaston kuluiksi 5 %. Eli karkeasti Titanium on 1-1,5 % vuodessa rahastosijoittajalle kalliimpi rahasto kuin eQ:n vastaava. Se selittänee osaltaan tuota eQ:n systemaattisesti hieman parempaa tuottohistoriaa kyseisellä ajanjaksolla.

Mutta sitten yhtäkkiä vuodelle 2023 tuottoero rahastojen välillä on suorastaan järisyttävä.

Sitten jos tähän peilaten katsotaan näiden rahastojen ilmoittamia kiinteistöjen nettovuokratuottoja (eli omistamiseen liittyvien eri kulujen jälkeisiä vuokratuottoja). Sekä eQ että Titanium ilmoittavat sen olevan vuoden 2023 päätteeksi yhtäläisesti 5,9 %. Vuoden 2022 päätteeksi eQ ilmoitti sen olevan 5,5 % ja Titanium puolestaan 5,77 %. Lisäksi aiempina vuosina tämä luku on rahastojen välillä ollut hyvin lähellä toisiaan (heittäen 0,1-0,2 %-yksikköä toisistaan).

Molemmilla rahastoilla näyttäisi lisäksi olevan noin kolmannes kiinteistöjen arvosta rahoitettuna velkavivulla.

Eli nyt kun eQ on joutunut kirjaamaan muuttuneessa markkinaympäristössä kiinteistöjen arvoa roimasti alaspäin ja samaan aikaan muut omistamisen eri kustannukset on inflaation mukana nousseet (toki varmasti myös perittyjen vuokrien tasot) niin lopputulemana nettotuottoprosentti on noussut tasolta 5,5 tasolle 5,9.

Titaniumin osalta sen sijaan kiinteistöjen arvoihin ei näytetty juuri koskeneen, ellei sitten nostettu ylöspäin, koska rahaston vuosituotto on kaikkien perittyjen kulujen (4-5 % p.a.) jälkeen noinkin hyvä ja juuri mikään ei näytä heillä muuttuneen edelliseen vuoteen nähden ja ilmoitettu nettotuottoprosentti on noussut tasolta 5,77 tasolle 5,9.

Tämä on kyllä hämmästyttävä yhtälö kun sitä näin vertaa. Aiempina vuosina on menty liki käsi kädessä ja nyt äärimmäisen vaikeana kiinteisösijoitusvuotena ja selvästi nousseen korkotason aikana toisen omistusten arvoja lasketaan merkittävästi alaspäin ja toisen ilmeisesti - rahastotuotosta päätellen - nostetaan ylöspäin.

Varmasti yhtiötä seuraava analyytikko osaa avata tätä yhtälöä parhaiten ja myös sen mahdollista linkitystä noihin valtaviin tuottosidonnaisiin palkkiohin. Hoiva on kuitenkin yhtiölle ylivoimaisesti tärkein liikevaihdon ajuri eli jos yhtiö on vuonna 2022 tuottanut 27,7 miljoonaa euroa liikevaihtoa ja Hoivan juoksevat vuosikulut ovat yhtiön ilmoittamat noin 5 % (sisältäen viime vuosien noin 1,5 % tuottosidonnaisen palkkion osuuden) niin vaikuttaisi siltä, että Hoiva tuottaa ainakin 3/4 osaa yhtiön kaikesta liiketoiminnasta, ellei enemmänkin (olettaen rahastolle noin 500 miljoonan euron pääoman rahastosijoittajien varoja).

Miten tuo uusi arvioitsija maksaisi “miljoonan”, kun nykyinen tekee työtä muutamalla sadalla tuhannella?

On kyllä ihan höpöhöpöä, että uusi arvioitsija maksaisi miljoonan. Olen itse ollut mukana kilpailuttamassa isohkon kiinteistöpotin (~100 kiinteistöä) arviointia, eikä todellakaan oltu edes lähellä miljoonaa. Tuo muutama satatuhatta on lähempänä totuutta.

Omistan Titaniumia, ja montaa muutakin kiinteistöfirmaa ja valitettavasti näihin kuuluu SBB. Kun katsoo esimerkiksi SBB:n kiinteistöjen arvonmäärityksen historiaa niin käy selväksi että näihin yhtiöiden kertomiin arvostuslukuihin ei voi eikä kannata luottaa. SBB on vain yksi oppitunti ja valitettavasti on muitakin.

En sano että Titaniumin luvut ovat väärin vaan sanon yleisesti ottaen, läksyn lompakon kautta oppineena, että ei kannata ottaa niitä täysin tosissaan eikä perustaa investointipäätöstä niihin.

Se millä on väliä onko ne yleensäkään vuokrattu, millä vuokratasolla, miten pitkillä vuokrasopimuksilla, onko inflaatiokorotuksia tms, kenelle ne on vuokrattu ja tärkein kaikista: miten niihin kytketty velka on strukturoitu (fixed/floating, debt ladder, kovenantit).

Iltaa! Ohessa vastauksia noihin Hoivan kysymyksiin:

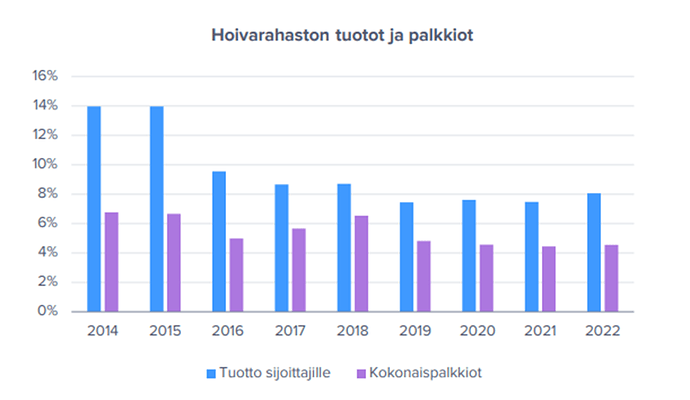

Ensimmäinen kysymys liittyi Hoivan palkkioihin. Ohessa syksyn laajasta kuva:

Kyllä, palkkiot ovat olleet keskimäärin yli 5% (2,95% kiinteä + tuottikset + transaktiopalkkiot).

Tässä on samasta raportista Hoivan palkkiot rahastoyhtiölle:

Koko analyysi luettavissa: Fokus jälleen kiinteistörahastojen myynnissä - Inderes

Sitten oli kysymys tuosta Hoivan tuottiksen laskennasta. Kyllä, se tuottis lasketaan kumulatiivisesti rahaston perustamisesta asti ja tämän johdosta rahasto saa edelleen tuottiksia vaikka tuotto jää aitakoron alle. Arviomme mukaan 2023 tuottis on edelleen hyvällä tasolla absoluuttisesti ja sen ei pitäisi oleellisesti laskea 2022 tasolta. Laskelmiemme mukaan rahaston tuottoero vs. vertailuindeksi on edelleen varsin leveä ja sen johdosta tuottopalkkiota saadaan vielä vuosia, vaikka tuotto ei yltäisi tuohon 7 %:n tasoon. Toki tämä ero supistuu nopeammin mitä alhaisemmaksi tuotto jää. Tähän on pakko sanoa disclaimeriksi, että näkyvyys näihin numeroihin on tosi heikko ja meidän laskelma nojaa aika moniin epävarmoihin oletuksiin. Tämän johdosta ollaan otettu Hoivan tuottiksiin aina tosi varovainen lähestymistapa (laskevat vuosittain suht reippaalla kulmakertoimella).

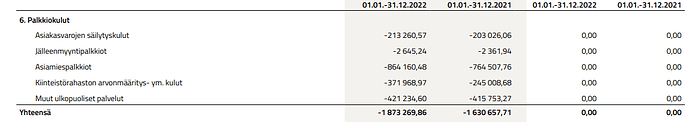

Titanium maksaa muistaakseni itse nuo kiinteistörahastojen arvonmääritykset ja tilinpäätöksen liitteissä löytyy kustannukset (en toki tiedä näkyykö tuolla rivillä kaikki kulut noihin liittyen).

https://www.titanium.fi/wp-content/uploads/2023/02/titanium-tilinpaatos-ja-toimintakertomus-2022.pdf sivu 22

Sitten tuohon Titaniumin ja eQ:n rahastojen hurjaan tuottoeroon 2023 osalta. Ulkopuolisena on tosi vaikea arvioida tätä, sillä minulla ei ole pääsyä rahaston tarkempiin datoihin, vaan joudumme tyytymään ylätason tietoihin. Tarkemman arvion tekeminen vaatisi melkein pääsyä näkemään minkälaisia kohdekohtaiset sopparit ovat (mm. korotus- ja irtisanomisehdot, onko soppareita mitkä hyvinvointialueet voi irtisanoa yms).

Nyt kun täällä käy keskustelu vilkkaana, niin käytän tilaisuuden hyväksi ja muistutan, että Titanium pitää suurella todennäköisyydellä taas tulosinfon ensi viikon torstaina tuloksen yhteydessä (kutsua ei vielä ole tullut, mutta tuskimpa ovat näitä nyt yht äkkiä lopettaneet). Ainakin aiemmin tulosinfossa ollut avoin Q&A-osio ja suosittelen laittamaan kysymyksiä myös sinne ![]()

Tuo on mielenkiintoinen nosto Saulilta, että rahasto perii tuottosidonnaisia palkkioita jatkossakin, vaikka rahasto ei juuri varsinaista tuottoa sijoittajille tekisikään. Tämä asia siis perustuu rahaston alkupään korkeisiin kirjattuihin tuottoihin, jolloin rahaston koko on ollut hyvin pieni. Näin ollen nykyiset ja mahdolliset uudet / tuoreet rahastosijoittajat joutuvat taloudellisesti kärsimään tästä historiasta ja luopumaan osasta tuottoaan, vaikka itse rahasto ei paljoa tuottaisikaan. Tiedostavatko rahastosijoittajat tämän? Kyseinen tuottosidonnaisen laskentamekanismi vaikuttaa sen verran monimutkaiselta (kun ei yhtiöanalyytikkokaan sitä täysin tiedä), että olisi reilua avata sen mekanismi kirjaimellisesti sekä rahastosijoittajan että yhtiön osakesijoittajan edun turvaamiseksi. Hoivasta peritty tuottosidonnainen kun on tuottanut noin puolet yhtiön liiketuloksesta viimeisten vuosien aikana ja sillä on merkittävä rooli koko yhtiön arvonmäärityksessä.

Karkeasti voisi siis arvioida, että jos rahaston ilmoitettu nettovuokratuotto (5,9 %) pitäisi paikkansa vuonna 2024 ja yhtiön kiinteistöomaisuuden arvostukseen ei tulisi mitään muutoksia, niin kassavirrat voisi mennä jotakuinkin seuraavasti: 40,5M nettovuokratuottoja, josta vähennetään noin 15M hallinnointipalkkioita ja 7-8M tuottosidonnaisia palkkioita ja lisärasitteena 182M velan kustannus jolle oletetaan vaikka 4 % korko joka tarkoittaa 7M vähennystä. Näin ollen tuosta 40,5M nettotulosta jää jäljelle 10,5-11,5M. Tämä tarkoittaisi rahastosijoittajalle 1-2 % vuositason tuottoa (rahaston koko 686M).

Tässä ketjussa nostettu velan kustannus ja profilointi on myös kiinnostava asia ja siitä olisi hyvä tietää lisää. Eli mikä on tuon rahaston 182M velan keskimääräinen korko, maturiteetti ja ylipäätään millainen rahoitusriski siinä tällä hetkellä on? Kuitenkin pari prosenttia suuntaan ja toiseen on noin 3,5M rahassa.

Nyt jos tarkastelee vielä vuoden 2023 rahastotuottoa niin tuo yllä oleva laskelmaesimerkki on sille ihan pätevä referenssi (olettaen, että Saulinkin mukaan nuo suuret tuottosidonnaiset peritään kuten ennen). Lisäksi nettovuokratuotto vuoden 2023 alussa oli liki sama eli 5,77 %. Rahaston raportoitu vuosituotto oli 4,1 %, joka tarkoittaisi sitä, että kiinteistöomaisuuden arvoa on joillakin prosenteilla vuoden 2023 aikana nostettu. Mikäli näin todellakin on, niin perusteet tälle olisi mielenkiintoista kuulla?

Tässä tullaankin jälleen kiinteistöarvioitsijan rooliin. Yhtiön kiinteistöjen arvottaja Kiinteistötaito Peltola näyttäisi vuonna 2022 tehneen noin 325 000 euron liikevaihdon ja Saulin liittämän kuvan mukaan Titaniumin kiinteistöarvioinnin vuosikulut vuonna 2022 olivat 372 000 euroa. Näin ollen voisi olettaa, että Titanium on hyvin merkittävä asiakas Kiinteistötaito Peltolalle (jonka henkilöstömäärä näyttäisi olevan 2 ihmistä). Näihin asioihin peilaten Titaniumin uskottavuuden ja samalla sijoittajansuojan kannata olisi nykytilanteessa kriittistä toteuttaa mahdollisimman objektiivinen ja ammattimainen arvonmääritys koko kiinteistöomaisuudelle ja tehdä se mahdollisimman nopeasti. Kuvittelisin, että yhtiötä seuraava analyytikkokaan ei ole tästä eri mieltä.

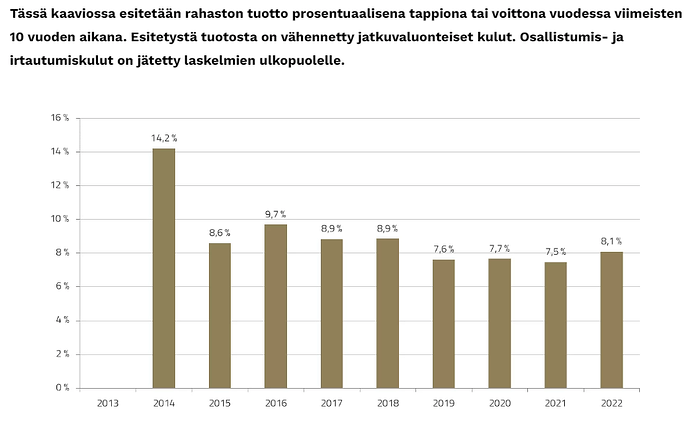

Seuraavassa alla eriteltynä Hoivan ja eQ yhteiskuntakiinteistön viimeisen 10 vuoden tuottohistoria (hyvä huomioida että Hoivassa on ollut 1-1,5 % korkeampi vuotuinen palkkiorakenne).

Saulin liittämässä kuvassa Hoivan tuotto näyttää olevan 14 % vuonna 2015, mutta yhtiön kotisivulla se näyttää silloin olleen 8,6 %, joten luotetaan ennemmin siihen lähteeseen. Viimeisen 10 vuoden aikana Hoiva on tuottanut 126 % (eli 8,5 % p.a.) ja eQ:n rahasto on tuottanut 82,4 % (eli 6,2 % p.a.). Tuottoeroa olisi näin syntynyt kalliimmalla rahastorakenteella +44 %-yksikköä Hoivan hyväksi.

Hoiva / eQ yk / tuottoero

2023 4,1 % -13,8 % +17,9 %

2022 8,1 % 8,2 % -0,1 %

2021 7,5 % 8,2 % -0,7 %

2020 7.7 % 9,0 % -1,3 %

2019 7,6 % 9,1 % -1,5 %

2018 8,9 % 9,2 % -0,3 %

2017 8,9 % 10,1 % -1,3 %

2016 9,7 % 9,8 % -0,1 %

2015 8,6 % 8,2 % +0,4 %

2014 14,2 % 6,4 % +7,8 %

Olet unohtanut laskelmistasi vuotuiset vuokrien korotukset. Viime vuodenvaihteessa +4,7%. Suhteessa vuokratuottoon kannan arvo laskee, kun nettovuokratuotto nousee.

Tarkemman arvion tekeminen vaatisi melkein pääsyä näkemään minkälaisia kohdekohtaiset sopparit ovat (mm. korotus- ja irtisanomisehdot, onko soppareita mitkä hyvinvointialueet voi irtisanoa yms).

Kannattaa perehtyä hieman myös näihin sopimuksiin (sillä tasolla kun tietoja on saatavilla), joista Sauli mainitsi viestissään.

Jos EQ:n rahastossa on näitä pitkäaikaisia vuokrasopimuksia, joita hyvnvointialueet voivat ns. rajoituslain nojalla irtisanoa ennen aikaisesti päättymään, niin pitäähän niiden arvoja jo varovaisuuuden periaatteen mukaisesti laskea. Hyvinvointialueet hakevat nyt kaikesta säästöjä. Titaniumilla ei ole yhtään tällaista kiinteistöä, joissa olisi ennen aikainen purkuoikeus. EQ:n rahaston osalta en vastaavaa tietoa löytänyt, kait olisivat sitä mainostaneet jos tällaisia ennen aikaisia purkuoikeuksia ei olisi.

Kyllä vuokrankorotukset näkyvät tuossa ilmoitetussa nettovuokratuotossa ja hyvä muistaa, että se pitää sisällään samalla myös kustannusten nousut. Kuten jokainen kiinteistösijoittaja tietää, niin kustannukset ovat samaan aikaan nyt nousseet kun/jos vuokria on kyetty korottamaan. Ja vastaavasti itse kiinteistön arvot ovat loogisesti tässä markkinaympäristössä laskeneet, paikoin rajustikin. Tältä osin tosin Titaniumin kiinteistöt näyttävät lukujen valossa olevan merkillinen poikkeus.

Eli Titanium ilmoittaa nyt nettovuokratuoton olevan 5,9 % ja jos kiinteistömassan markkina-arvoksi lasketaan 686M niin se tarkoittaa, että nettovuokratuottoa rahassa olisi nykyisellään tulossa tuo mainittu 40,5M ja tästä luvusta voi sitten alkaa vähentämään niitä rahaston eri kuluja ja katsoa mihin rahastosijoittajan tuotossa voi lopulta päätyä.

Jos monet kustannukset ovatkin nousseet, niin niitä on kuitenkin jo vähennetty nettovuokratuotosta.

Nettovuokratuotto on vuokraustoiminnan kannattavuuden tunnusluku, joka mittaa tuottoa ylläpito- ja korjauskulujen vähentämisen jälkeen.

Nettovuokratuotto = bruttovuokratuotto - ylläpitokulut - korjauskulut

Löytyy esim. tästä linkistä https://asuntosalkku.fi/wp-content/uploads/2022/11/Asuntosalkku_Oyj_laskentakaavat.pdf

Voi tarkastella kiinteistöjen absoluuttista arvostusta tai arvostusta suhteessa vuokratuottoihin.

Jätät analyysisi ulkopuolelle kokonaan viime aikoina toteutuneet kauppatransaktiot, joka on yksi tärkein mittari sille, kuinka oikeita arviot ovat. Voi niitä kiinteistöjä arvioida eri arvioitsijat kaikinlaisin eri kriteerein, mutta viime kädessä vasta todelliset kaupat kertovat, minkä arvoisesta kiinteistöstä on kyse sillä hetkellä. Toki Titaniumin rahasto ei tule myymään kaikkia kiinteistöjään, joten koko kannan arvoa ei millään ilveellä päästä sillä tavalla toteamaan. Jos Titanium vaihtaa arvioitsijansa vaikka eQ:n vastaavaan, niin saatujen näyttöjen perusteella en olisi ihan varma, että mennään laadullisesti parempaan suuntaan.

Tämä. Jos se näyttää, haisee ja maistuu jollekin, niin yleensä se on sitä.

No joo, mutta jos Titaniumin hoiva luopuisi Kiinteistötaito Peltolasta ja käyttäisi vaikka samaa arvonmäärittäjää kuin eQ, niin olisihan tuossa todella iso riski vastaavalle isolle kertaluontoiselle miinusmerkkiselle vuosituotolle kuin eQ:n rahastossa vuonna 2023. Tämä johtaisi luultavasti lunastusaaltoon, vaarantaisi tuottopalkkiot ja puolittaisi osakekurssin, koska hoiva on kaikki kaikessa Titaniumille. Veikkaanpa tilanteen olevan se, että tuo kahden hengen firma elää täysin Titaniumin varassa ja Titanium vastaavasti hyötyy nykytilanteesta, eikä ole kiinnostunut muutoksista.

Kyllä, tuo nettovuokratuotto nimenomaan on relevantti luku tarkastella koska se pitää sisällään mahdolliset vuokrien nostot sekä mahdolliset kustannusten nousut. Siten tuo ilmoitettu 5,9 % on hyvä luku tarkastella kassavirtoja rahastopääomalle ja arvioida rahastosijoittajan tuottopotentiaalia. Toki en osaa sanoa paljonko rahastosta mahdollisesti on käteisenä, mutta näissä oletuksissa on ollut, että se 5,9 % tuottaisi koko pääomalle (686M).

Titaniumin osalta nostaisin kuitenkin tikunnokkaan kiinteistöarvioitsijan lisäksi nuo tuottosidonnaiset palkkiot Hoivassa. Tätä voisi avata esimerkin avulla. Normaalistihan tuottosidonnainen peritään ns. high water mark periaatteella ja niitä on mahdollisuus periä vain silloin, kun rahasto on huipussaan ja tekee vertailutuottoa paremman vuosituoton. Titanium ilmoittaa Hoivan vertailutuotoksi 7 % p.a. ja tuottosidonnaiseksi 20 % vertailutuoton ylittävältä osalta. Nyt jos oletetaan, että Hoiva tuottaisi nykyiselle noin 700M rahastopääomalle esimerkiksi komeat 10 % kiinteiden hallinnointipalkkioiden jälkeen (eli oikea tuotto pitäisi olla selvästi korkeampi). Tällöin rahasto tuottaisi 3 %-yksikköä päälle vertailutuoton, joka on rahassa 21M. Tästä summasta 20 % on noin 4M, joka olisi silloin se tuottosidonnaisen osuus. Se olisi noin 0,6 % koko rahaston tuotosta pois ja noin 0,8 % rahastosijoittajien omista varoista pois (koska ne varat nyt noin 500M). Huomiona, että tällaisia 10 %+ tuottovuosia ei edes ole ollut viime vuosina pitkään aikaan. Lisäksi rahaston koko on ollut selvästi pienempi (esim. joulukuussa 2019 koko 540M ja rahastosijoittajien varat 349M).

Nyt puolestaan on tiedossa, että Titanium on perinyt systemaattisesti 1,3-1,5 % osuutta rahastosijoittajien varoista tuottosidonnaista vuosittain ja ilmeisesti tämä lysti jatkuu myös vuoden 2023 osalta, niin yhtälö on kieltämättä hämmentävä. Saulin laittamasta kuvasta arvioituna tuottosidonnaisia on Hoivan osuudenomistajilta peritty vuosien 2018-2022 välillä noin 27-28 miljoonaa euroa. Tähän päälle sitten mahdollinen 7 miljoonaa lisää viime vuodelta niin lukema on luokkaa 35 miljoonaa euroa jaettuna 6 vuodelle. Miten tämä yhtälö on edes selitettävissä? Tässä puhutaan todella isoista summista osuudenomistajien varoja. Voisiko yhtiöanalyytikko @Sauli_Vilen avata tätä näkökulmaa ja laskelmia? Yksinkertaisella matematiikalla nykykokoisen rahaston tulisi tuottaa juoksevien kulujen jälkeen 12-13 %, jotta tuo 7-8 miljoonan tuottosidonnainen olisi oikeutettu.

Titaniumin olisi uskottavuuden kannalta erittäin tärkeää tehdä ammattimainen koko kannan kiinteistöarviointi alan vakiintuneen osaajan kanssa. Lisäksi tuo tuottosidonnaisen laskentamalli ja siihen liittyvät perityt palkkiot tulisi avata avoimeksi miten nuo rajut euromäärät on saatu mahdollisiksi.

Saulin housuissa kiinnostavia kysymyksiä yhtiölle olisi mm

Onko Hoivan kiinteistöjen arvoja nostettu vuonna 2023 ja jos kyllä niin kuinka paljon ja mihin tämä on perustunut?

Miksi yhtiö ei tuota riippumatonta kiinteistöarviointia alan kokeneen ja vakiintuneen osaajan kanssa? Kuluasia ei ole oikea syy, kun puhutaan kymmenien miljoonien kassavirroista.

Mistä luvuista Hoivan tuottosidonnainen on viime vuodelta laskettu? Ja mikä on sen suuruus`?

Mikä on rahaston velkapääoman keskimääräinen kustannus ja millainen rahoitusriski siinä on lähivuosille?

En tiedä mikä on tarpeesi epäillä Titaniumin Keskuskauppakamarin hyväksymää kiinteistöarvioitsijaa? Myyntitilanteessa arvot oli laskettu hyvin konservatiivisesti ja niistä saatu korvaus oli suurempi kuin sille laskettu arvo.

Muutenkaan EQ vertaaminen Titaniumiin ei ole relevanttia koska portfolio on hyvinkin erilainen.

Samanlailla voin vähän kyseenalaistaa että kirjoittaja joka liittynyt Eq tuloksen julkistukseen aikoihin foorumille tulee heittämään hiukan kyseenalaisia epäilyjä laillistetusta kiinteistön arvioitsijasta tai ylipäätänsä “hiekoittamaan” yhtiöketjua…

Tietenkin epäilyjäkin saa olla jos ne on perusteltuja. Titaniumissa pääomistajat ovat olleet hyvin sitoutuneita yritykseen niin työpanoksellaan kuin omistajuudellaan. En nää mitään perustetta etteikö kiinteistöt ole arvioitu relevantisti. Jos tällaisessa asiassa jotenkin “huijattaisiin” niin eiköhän se kolahtaisi aika lailla nilkoille niin omistajilla kuin arvioitsijalla. Mielestäni täysin perusteetonta epäilyä nyt sinulla.

Kulurakenteesta: Titaniumillahan rahastetaan merkinnästä, lunastuksesta sen mukaan mikä on sijoitusaika, hallinnointipalkkio n. 2.95% sijoituksen arvosta vuosittain (todelliset kulut…), transaktiokulut kiinteistöjen ostoista ja myynneistä (n.0.4%(enintään 2%)), tuottosidonnainen palkkio joka on enintään 20% referenssituoton ylityksestä. mm. vuonna 2022 tuottis oli n1.5%. Sinänsä ovela systeemi että lunastuskulut pienenevät mitä pidempään omistaa. Tämä luo pitkäjänteisyyttä rahastoon.

Titanium myös rakennuttaa ja muokkaa kohteitaan soveltuvaksi omiin/ vuokralaisten tarpeisiin. Itse en nää tarpeelliseksi mitään ylimääräisiä arvonlaskentoja ja uskon että tältä osin kohteet on validisti arvioitu. Titaniumin velkavipu on myös korkosuojattu käsittääkseni.

Perityt kustannukset eivät ole sinänsä mitään osuudenomistajien varoja. Rahastot itse määrittelevät sen mitkä ovat sen ehdot ja kulut ja jokaisen ne präntit tulee lukea ennenkuin päätökset tekee. Sinänsä en usko että rahaston omistajilla on ollut suurempaa valittamista yhtiön tarjomista tasaisista tuotoista. Alla hoivan historialliset tuottoprosentit:

“Rahastoyhtiölle maksetaan lisäksi tuottosidonnaista palkkiota, joka on

enintään 20 prosenttia referenssituoton ylitteestä. Referenssituottona

käytetään seitsemää (7) prosenttia NAV-arvosta vuodessa Rahaston

alusta lukien. Referenssituotto lasketaan ja palkkio vähennetään

Rahaston varojen nettoarvosta (NAV) arvonlaskennassa.

Tuottosidonnainen palkkio lasketaan Rahaston varojen nettoarvosta

(NAV) hallinnointipalkkion vähentämisen jälkeen huomioiden

Rahastosta rahasto-osuudenomistajille maksettu tuotonjako.

Tuottosidonnainen palkkio maksetaan Rahastoyhtiölle kuukausittain

jälkikäteen. Tuottosidonnaista palkkiota voidaan veloittaa vain siitä

osasta Rahaston arvonnousua, joka ylittää edellisen tuottosidonnaisen

veloituksen mukaisen Rahaston arvon (ns. high-water-mark –arvo).

High-water-mark –arvosta vähennetään toteutuneet tuotonjaot.”