Saulilta ja Kasperilta laaja rapsa ulos:

Hyvä rapsa, mutta kaikkein tärkeintähän tässä oli että legendaarinen negatiivisten suositusten sarja säilyi eheänä ![]()

Vähän jo ehti pelottaa että sieltä tulee 15€ lisää!

Saulilta ja Kasperilta laaja rapsa ulos:

Hyvä rapsa, mutta kaikkein tärkeintähän tässä oli että legendaarinen negatiivisten suositusten sarja säilyi eheänä ![]()

Vähän jo ehti pelottaa että sieltä tulee 15€ lisää!

![]() Eikös Sauli jo viime syksynä(?) myöntänyt, että näkemys on ollut johdonmukaisesti pielessä?

Eikös Sauli jo viime syksynä(?) myöntänyt, että näkemys on ollut johdonmukaisesti pielessä? ![]() Tai ainakin liian varovainen/konservatiivinen.

Tai ainakin liian varovainen/konservatiivinen.

Propsit kuitenkin Saulille ja Inderekselle erinomaisista analyyseistä.

En kuitenkaan niinkään perusta suosituksista tai tavoitehinnoista, tekeminen ratkaisee ja se on ollut UB:lla vahvalla tasolla.

Hyvää kasvua ja oikeita, harkittuja strategisia liikkeitä. Ja mukavaa kassavirtaa osinkojen muodossa.

Ymmärrän, jos jollekin UB on hajuton ja väritön, mutta itselleni juuri tällainen yhtiö sopii paremmin kuin hyvin. Nukun yöni erinomaisesti UB:n osakkeet salkussani.

Olen ollut mukana listautumisesta lähtien ja lisännyt mahdollisuuksien mukaan.

Kyllähän meillä on suositus ollut UB:ssä pääosin negatiivinen. Mielestäni tämä oli isossa kuvassa oikea call välillä 2014-2019, sillä tuo väli oli yhtiölle suhteellisen hankala. Transformaatio transaktioliiketoiminnasta rahastopohjaiseen varainhoitoon oli kesken, tuloskehitys oli hyvin riippuvainen markkinasta, ennustettavuus oli tosi heikko eikä yhtiö tuolla aikavälillä oleellisesti luonut arvoa (tuloksessa ei selkeää trendiä ylöspäin ja osakkeen tuotto vaisu H2’19 asti).

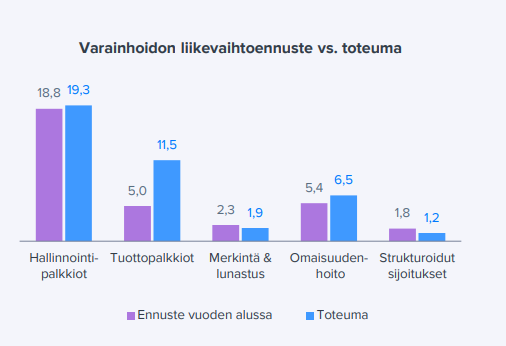

Mutta se virhe tapahtui vuosina 2020-2021. 2019 alkoi näkyä selkeitä merkkejä siitä, että yhtiö olisi siirtymässä kestävämpään tuloskasvuun (uudet tuotteet, hyvin vetävä uusmyynti, SPL-integraation onnistuminen, strategiassa selkeämpi fokus yms.), mutta me oltiin näiden merkkien suhteen liian konservatiivisia ja yhtiön oma tekeminen on ylittänyt meidän ennusteet jatkuvasti. Lisäksi tuo markkina on antanut odotuksia enemmän vetoapua, mikä on pahentanut tätä ongelmaa. Ehkä pienenä puolustuksena voin todeta, että tuo 2021 ylitys tuli pitkälti tuottiksista minkä ennustaminen on ihan super vaikeaa:

Lähde: https://www.inderes.fi/fi/epavarma-markkina-pitaa-meidat-varovaisena

Mutta joo, yhtiö on tosiaan pyyhkinyt meidän ennusteilla lattiaa 2020-2021 ja samalla yhtiön hyväksyttävä arvostustaso on kivunnut ylöspäin hyvän suorittamisen johdosta. Yhtiön osakehan onkin kahden vuoden aikana tuplannut, samoin kuin yhtiön käypä arvo. Tämä ralli me ollaan missattu, mikä totta kai harmittaa kun työn kuvaan kuuluu oikeassa oleminen näissä asioissa. Tässä on se aiempi video missä ruoditaan tätä meidän väärässä olemista:

Uusin vähän pidempi video löytyy tästä: United Bankers: Suorittaminen uudella tasolla | Inderes: Osakeanalyysit, mallisalkku, osakevertailu & aamukatsaus

Kuten @Kasarmikadun_Korva totesi, niin UB on jäänyt aika pahasti valokeilan ulkopuolelle verrattuna sektorin muihin yhtiöihin. UB on kuitenkin parantanut juoksuaan ihan hurjasti 2v aikana ja mielestäni yhtiö on noussut siihen joukkoon, ketkä ovat kiistatta toimialan voittajia myös pitkällä aikavälillä (ei ollut tätä vielä 3v sitten). Tässä mielessä UB kyllä kannattaa lisätä sektorista kiinnostuneiden tarkkailulistalle ![]()

@Sauli_Vilen

Nyt kun tuo metsärahasto vetää hullunlailla ja rahaa tulee ovista ja ikkunoista.

Onko mahdollista, että rahastossa syntyy tarve tai paine ostaa väkisin metsiä ja näin metsistä tarjottavat hinnat nousevat liian korkeiksi ja tulevat tuotot syödään osto vaiheessa.

Oma kohtaisen kokemuksen kautta tämä riski olisi olemassa.

Metsämarkkina on mielestäni tällä hetkellä hieman kuumentunut ja monet alan ammattilaiset ovat samaa mieltä. Oletuksissa on, että hinnat tasaantuvat ja ehkä lähtisivät hieman laskemaan jollain aikavälillä. Tähän tietenkin kuuluu laaja määrä kysymyksiä, kuten sellukapasiteetin kasvu jne.

En tähän muuten olisi kiinnittänyt, mutta rahaston koko alkaa olemaan hyvää luokkaa ja on tehnyt kuulemma melko paljon kauppaa.

Tämä koskee tietenkin muitakin toimijoita.

Ydin kysymys on miten pidetään jäitä hatussa, kun rahaa tulee liikaa sisään siihen nähden mitä markkinoihin on mahdollista järkevästi sijoittaa? Miten saavat hallittua ahneuden kasvattaa rahastoa rahan ylitarjonta tilanteessa? Rahastoon otettiin sisään 60 milj.€ ja 2021 metsäkaupanarvo oli ~235 milj.€ (yli 10 ha tilat). Tuota summaa ei voi vuodessa järkevästi työnnetä markkinoille?

Kiinnostuin UB:stä (ei veljeskunnasta vaan tämän langan varainhoitotalosta), koska työni pohjalta olen huomannut valtavan kasvun vaihtoehtoisten sijoituskohteiden kysynnässä. Ihan loogistakin, että kun korkosijoitukset tuottaa suht heikosti (eikä edes hirveän tasaisesti!) ja osakemarkkinalla volatiliteetti on suurta, virtaa “maltilliseksi” itsensä määrittelevien sijoittajien varat metsärahastoihin ja muihin “inflaatiosuojatuiksi” miellettyihin sijoituksiin.

UB:llahan on laaja jakauma erilaisia vaihtoehtoisia tuotteita.

Alan nyt vasta paneutumaan yritykseen tarkemmin, mutta olisi kiva saada mielipidettä yrityksestä @Pohjolan_Eka lta tai muulta yritykseen sijoittaneelta/paneutuneelta.

Hakisin tällä omaan salkkuun vakaata yritystä, joka melkein hyötyy epävarmuudesta osakemarkkinoilla, kun raha alkaa virrata vaihtoehtoisiin kohteisiin. Toki kertokaa, jos mutuanalyysini on täysin puskassa.

Noh, nyt vasta alkaa tarkempi paneutuminen ja tiedän, että “mutuanalyysi” ja liiketoimintaan paneutumisen lopputulos harvoin kohtaa. ![]()

Ps. samalla olisi mukavaa herätellä eloon tätä hieman hiljaista UB-ketjua!

Edit. Typot ja kuva

Moi!

Olet täysin oikeassa havaintosi kanssa ja olen itse pitkälti samoilla linjoilla. Metsämarkkinan tilanne on Suomessa ylikuumentunut ja hinnat ovat paikoin karanneet käsistä (ainakin perinteisin arvostus-/tulonmuodostusmenetelmin). Yksi markkinan tasapainoon viimevuosina vaikuttanut tekijä ovat olleet juuri metsärahastot, joita operoi Suomessa useita. Nämä tekijät ovat tuoneet markkinalle paljon uutta pääomaa, mikä on ollut omiaan ajamaan hintoja ylös. Luonnollisesti myös nollakoroilla on ollut metsän hintaan nostava vaikutus.

UB:hän on avoimesti myöntänyt tämän ongelman ja yhtiö on kamppaillut tämän kanssa jo vuosia. UB Metsähän oli välissä pidemmän aikaa kiinni ja nyt tuon 60 MEUR:n jälkeen se laitettiin jälleen kiinni. Veikkaan, että rahastoa tuskin avataan vielä ensi vuonna (pitää olla iso osa tuosta 60 MEUR sijoitettuna). Lisäksi UB on suljetuissa Nordic Forest Fund rahastoissa kääntänyt katseensa Suomen ulkopuolelle (mm. Baltiaan).

Managerillahan on tässä ihan selvä lyhyen ja pitkän aikavälin intressiristiriita. Lyhyellä aikavälillä houkuttaisi ottaa niin paljon fyrkkaa sisään kuin mahdollista (hallinnointipalkkiot kasvaa lyhyellä aikavälillä), mutta tämä jouduttaisi tekemään asiakkaiden tuottojen kustannuksella (negatiivinen vaikutus pidemmässä pelissä). Mielestäni UB:llä on kestänyt maltti metsän osalta ihan kohtuullisen hyvin mistä osoituksena tuo rahaston pitäminen kiinni.

UB on tosiaan todella hankalassa paikassa, koska yhtiö on niin vahvasti erikoistunut reaaliomaisuuteen ja tämä ei vaikuta olevan kovin houkutteleva aika omistaa palanen ylikuumentunutta metsämarkkinaa tai kärsivää kiinteistömarkkinaa. Fuusio jonkun toisen varainhoitofirman kanssa olisi hyvinkin järkevää, mutta omistajat eivät vaikuta olevan kovinkaan innostuneita ajatuksesta, vaan näyttävät tyytyvän omistamaan omaa työpaikkaansa ja nostamaan osinkoja. Vaihto on äärimmäisen pientä ja osaketta on hirveän vaikea ostaa/myydä ja ala on sinänsä syklinen, joten aika hankalaa tätä on turvasatama-osinkokoneeksikaan määritellä.

Uskoisin siis että vahvaa mutta lievästi laskusuuntaista mörnintää pienellä osinkotuotolla on tiedossa jatkossakin ![]()

UB:ltä reipas tulosylitys.

Ylitys tuli täysin tuottopalkkioista jotka olivat 6,9 MEUR (meidän ennuste 3,5m).

Hallinnointipalkkiot olivat hieman odotuksia paremmat. Muilla ei erityisen merkityksellisillä riveillä (mm. pääomamarkkinapalvelut, omaisuudenhoito, konsernitoiminnan tuotot) liikevaihto oli pehmeä. Kulut olivat myös odotuksia korkeammat. All in all olihan tuo tosi hyvä suoritus vaikeassa markkinassa, vaikka ylitys tulikin täysimääräisesti kertatuotoista.

@Kasper_Mellas ja @Sauli_Vilen taiteilivat meille tuoreen yhtiöraportin. ![]()

“H1-tulos ylitti selvästi odotuksemme tuottopalkkioiden siivittämänä. Olemme tehneet ennusteisiimme pieniä tarkennuksia ylöspäin ja odotamme yhtiöltä edelleen hyvää tuloskehitystä haastavasta markkinatilanteesta huolimatta.”

Rapsasta kopsattua:

“2022 kertoimet ovat näkemyksemme mukaan neutraalilla tasolla, mutta eteenpäin katsoessa alkaa näissä olla jo asteittain nousuvaraa, varsinkin jos tähtäintä siirretään pidemmälle (2025e P/E 11x). Kokonaisuutena kertoimien kautta tarkasteltuna arvostus on mielestämme suhteellisen neutraali ja tukee arviotamme osakkeen oikeinhinnoittelusta.”

“Suhteessa DCF-malliin osakkeen nykyinen arvostustaso ei näytä erityisen haastavalta, mutta UB:n

tuottopalkkioiden heikko näkyvyys ja siten tuloksen laatuun liittyvä epävarmuus pitää meidät edelleen

varovaisella kannalla.”

https://www.inderes.fi/fi/system/files/company-reports/yhtiopaivitys_united_bankers_280822.pdf

Laitetaan tähän rauhalliseen ketjuun tämä @Sauli_Vilen:in tekemä toimitusjohtajan haastis. ![]()

Aiheet:

00:00 Alkuvuoden kehitys

01:16 Tuottosidonnaiset palkkiot

03:39 Henkilöstömäärä

04:38 Metsäteollisuus vaihtoehtorahasto

06:07 Keski-Eurooppa

07:41 Reaaliomaisuustuotteet

08:58 Vaihtoehtoisten tuotteiden kehitys

11:06 Avoin metsärahasto

13:43 Markkinanäkemykset

UB ei näköjään laittanut tästä ollenkaan suomenkielistä tiedotetta, mutta tämä on kiinnostava päänavaus mihin myös Patrick viittasi H1-haastiksessa: Declaration Non-U.S. Person | United Bankers

Mallihan on muilta kotimaisilta varainhoitajilta tuttu ns. “agenttimalli” (mm. Evli ja Aktia), eli paikallinen kumppani myy tiettyjä tuotteitasi/avaa sinulle ovia paikallisiin sijoittajiin. Tämä on mallina hyvin kustannustehokas, sillä se ei vaadi sinulta juurikaan kiinteitä kuluja ja kumppanin palkkiot ovat täysin provisiopohjaisia. Mielenkiintoista nähdä miten myynti lähtee kehittymään (muistakaa että myyntisyklit ovat yleensä pitkiä näissä kv-asiakkuuksissa ja toisaalta myös merkinnät voivat olla huomattavankin kokoisia) ![]()

UB on näköjään saanut Metsärahaston jälleen auki United Bankers | UB Metsä

Tämä on positiivinen yllätys, sillä kesällä yhtiö otti rahastoon valtavasti pääomia (60m / Sijoitusrahastojen kesäkuun nettomerkinnät pysyivät edelliskuukausien tapaan pakkasella | Inderes: Osakeanalyysit, mallisalkku, osakevertailu & aamukatsaus) ja emme uskoneet, että pääomia saadaan näin nopeasti töihin. Nyt ei varmasti nähdä kesän tapaista pääomavyöryä rahastoon, kun rahasto ei ehtinyt olla kiinni kuin 6kk ja “jonoa” ei ole ehtinyt syntyä samalla tavalla kuin aiemmin. Kuitenkin ihan realistista odottaa 20-30m tasoista pääomien kasvua Q4:llä.

Tässä on Salkunrakentajan juttu United Bankersista ja sen tulosvaroituksesta. ![]()

Alustavien laskelmien perusteella yhtiö arvioi vuoden 2022 operatiivisen liikevoiton kasvavan noin 15 prosenttia edellisvuodesta. Aiemmin arvioitua vahvempaan kehitykseen ovat vaikuttaneet erityisesti metsärahastojen ennustettua korkeammat tuottopalkkiot vuoden jälkimmäisellä puoliskolla.

United Bankersin Q4-haastattelua olkaa hyvät!

UB markkinanäkemyksiä myös Kauppalehdessä. Historiassa Patrick ollut ihan hyvin hajulla pörssin/markkinan suunnasta: Sijoittajilla on takanaan kauhujen vuosi – ”Nyt alkaa näyttää jo paljon paremmalta”, maalailee näkymiä pankkiiri | Kauppalehti

Maanantaina ROAST! ![]() Yleisökysymykset ovat tervetulleita.

Yleisökysymykset ovat tervetulleita.

Pitänee kysyä miksi UB ei tunnu kiinnostavan sijoittajia. ![]()

Tällä toimialalla pörssissä on useita vaihtoehtoja. Mun mutulistalla ainakin kolme muuta yhtiötä menee UB:n edelle. Niissä riittää seurattavaa.

Syy sille lienee selvä, nimittäin yhtiön omistus on erittäin keskittynyttä (top 10 omistaa yli 50%) ja osakkeen likviditeetti matala. Koska yhtiö on käytännössä tuloksen ulos sylkevä osinkolinko, niin ensimmäinen kysymys on että miksi yhtiö ylipäätään on pörssissä? Eikö toimiminen olisi heille helpompaa jos olisivat yksityinen yhtiö?

UB on ollut pitkäjänteinen toimija sektorilla jossa synergiaedut fuusioissa ja yritysostoissa ovat poikkeuksellisen selkeitä. Miksei osingonjakoa keskeytetä muutamaksi vuodeksi, ja aleta nurkkaamaan kilpailijoita tai alkaa keräämään sotakassaa isompaan yritysostoon? Aikooko UB ylipäätään koskaan pyrkiä yhdeksi sektorin suurista, vai jääkö firma varainhoitoyhtiöiden pudotuspelissä häviäjien joukkoon?

UB:lla on ollut vahva fokus ns. reaaliomaisuuteen ja erityisesti metsärahastot ovat tuoneet suuria tuottopalkkioita. Mitäs sitten tehdään, kun korkeat korot alkavat syömään rankasti reaaliomaisuuden arvoa? Onko seitsemän lihavan vuoden jälkeen nyt vuorossa seitsemän laihaa vuotta, erityisesti kun tuloksesta suuri osa on ollut tuottosidonnaisia palkkioita?

Nyt kun tehdään ennätystulosta, niin eikö olisi poikkeuksellisen loistava hetki myydä tai fuusioida UB toisen varainhoitosektorin toimijan kanssa? Onko suurin este tälle johdon ylpeys vai se ettei saada henkilökemioita toimimaan kenenkään muun varainhoitosektorin toimijan kanssa?

Kyllä kaikki aina kiinnostaa.

On vain hankala muodostaa mitään särmikästä kysyttävää roastiin mitä ei uskoisi roastaajan itsensä jo pistäneen paperille ![]()

Voin mä muutaman yrittää.

’Miten aiotte päästä [aika reteisiin] 2028 tavoitteisiinne? Selitä tämä suunnitelma tuotekohtaisesti ja niin että 5-vuotiaskin ymmärtää, Hapzu on kuulolla.’

’Miten EU:n ilmastopolitiikka mahdollisesti vaikuttaa metsärahastojen tuottoihin?’

’Mahdollisesti pitempäänkin koholla pysyvien korkojen vaikutus kiinteistörahastojen tuottoihin?’

’Korkotason heilahtelun, inflaation ja talouden tilan vaikutus suunnitteilla oleviin tuotteisiin?’

Pahoittelut jos olen missannut jotain keskustelua näistä ja ovatkin jo muille selviä kuin pläkki ![]()