Oikaisuja taisi olla 200k€, niin minkälaisia vuokrasoppareita on purettu ja toimitiloja yhdistelty kun on noin paljon mennyt rahaa? Kuulostaa.äkkiseltään aika isolta summalta.

Kiitokset @Atte_Riikola taas päivityksestä, ja etenkin taannoisesta laajasta raportista. Se oli erinomainen kattaus.

Mutta olenko ainoa, jolla tämä aina osuu vähän silmään:

Eikös se varsinainen arvonluonti tapahdu kun ostetaan edullisesti kassavirtoja ja uudelleenallokoidaan näitä takaisin yritysostoihin hyvällä tuotto-odotuksella?

Kyllä, Aallon Groupilla on ollut ostokohteitaan korkeammat kertoimet, ja kyllä, osana Aallon Groupia uudet ostokohteet saavat nämä samat kertoimet per heti. Jos nyt niin kävisi, että Aallonin kertoimet lähtisivät venymään oikein kunnolla, niin luotaisiinko silloin siis enemmän arvoa kun “kerroinarbitraasiakin” olisi enemmän? Voisiko tuolloin siis ostokohteista alkaa maksamaan hieman hövelimmin kun sitä arbitraasia riittää?

Ei ole tarkoitus näsäviisastella, mutta jos avaat mitä tällä on haettu kun se tuolla on aina mukana, voi olla että en ymmärrä jotain?

Tuo ensimmäinen mainitsemasi arvonluonnin komponentti istuu tuonne “yritysostovetoinen kasvu” -bulletin alle. Voisi kyllä seuraavaan rapsaan hieman monipuolistaa viestiä tuon osalta ![]() Tuo kerroinarbitraasi (hirveä sana) on sitten ajateltu ikään kuin toisena komponenttina, kun paperillahan siinä luodaan arvoa, jos matalemmilla kertoimilla ostettua tulosta aletaan hinnoitella pörsissä korkeammilla kertoimilla. Käytäntö tämän osalta on toki monesti teoriaa monitulkintaisempi.

Tuo kerroinarbitraasi (hirveä sana) on sitten ajateltu ikään kuin toisena komponenttina, kun paperillahan siinä luodaan arvoa, jos matalemmilla kertoimilla ostettua tulosta aletaan hinnoitella pörsissä korkeammilla kertoimilla. Käytäntö tämän osalta on toki monesti teoriaa monitulkintaisempi.

@Karhu_Hylje Minulla ei ole tarkkaa näkyvyyttä, että mitä toimitiloja on yhdistelty, mutta viimeisimpien yritysostojen perusteella sekä etelässä että pohjoisessa varmasti näiden osalta synergioita on saatavissa. Ei tuo nyt isossa kuvassa omaan silmään mikään kovin merkittävä summa ole, kun sitä kokonaisuuteen suhteuttaa. Ja jotain muuta pienempääkin tuonne kertaeriin sisältyy (mm. lahjoitus Ukrainaan).

Ok, kiitos selvennyksestä. En ehkä edelleenkään ihan osta, että tuossa jotain “arvoa” luotaisiin tällä mekanismilla. ![]()

Ostan sen oppikirjanselityksen arvonluonnista, että ROIC+kasvu on se millä näitä pitäisi mitata jos jollain. Ja silloinkin vain kuin ROIC > WACC vähänkään pidemmällä sihdillä.

Toiseen asiaan. Vaikka yritysostoja ei väkisin koittaisi mallintaa mukaan ennusteisiin, niin voisiko olla hyvä idea hahmotella tulevissa raporteissa “käyvän arvon” kasvuvauhtia muutamassa eri skenaariossa? Tuo 5x käyttökate yritysostojen hinnaksi varmaan ihan hyvä hiha-arvaus jatkossakin, ja nämä kai kääntyy oletuksena aika mukavalla kassavirralla kotiin. Isoin liikkuja ts. kuinka ison osan yhtiö vapaista kassavirroistaan yritysostoihin onnistuu laittamaan?

Tästä päästään tuohon osinkoon. Osakkeenomistajien palkitsemisessa ei mitään vikaa, mutta kun Suomesta kuulemma se 4000 tilitoimistoa löytyy, joista useampi sata potentiaalisia yritysostokohteita Aallonille, niin jotenkin kuvittelisin, että ainakin niin kauan kuin näitä voi napsia 5x käyttökate tai sinne päin, niin ei hirveästi omistajille kannattaisi osinkoja jaella? Onko tästä haastettu johtoa esim. yhtiökokouksissa? Oletko Atte sparraillut pääoman allokoinnin suhteen heitä? Upealla tahdillahan Aallon Group on näitä suorittanut, ja jos organisaatio tekee jo näitä maksimitahdilla, niin toki voi ylimääräiset hillot palauttaa.

Luulen, että omistusrakenne on syy optimoinnin puutteeseen. Johto+johtoryhmä taitaa omistaa reilu 30% osakkeista, siihen vielä henkilökunnan omistukset päälle. Ihan ymmärrettävää, että he haluavat osinkoja ettei pidä aina spekuloida mökkiremonteilla kun joku luopuu osakkeistaan.

Aallonhan voisi vivullakin hankkia tilitoimistoja jos absoluuttista tehokkuutta haettaisiin. Itse kuitenkin tässä maailmantilanteessa pidän tästä konservatiivisesta lähetysmistavasta liiketoiminnan kehittämisessä. Kaiken kaikkiaan tästä casesta jää mielikuva, että töitä tehdään pitkän aikavälin kehityksen eteen. Ei ostella summamutikassa liian kalliita tai kulttuuriltaan erilaisia yrityksiä.

Tästäkin tulee Talenom mieleen joka maksaa järkyttäviä kertoimia, että saa jalansijan uudesta maasta. Voihan sekin toimia, mutta lähestymistavat yritysostoihin näillä on kuin yö ja päivä.

Pienemmissä yhtiöissä, jossa omistus on yhtiön perustajilla ja mikäli perustajilla ei ole muuta omistuksia, niin on ihan ymmärrettävää, että voitto jaetaan osittain osinkona.

En ymmärrä tätä osinkojen vihaamista, mitä näkyy aika usein. Aina se ei ole fiksua, mutta tuntuu, että jengi ajattelee, että ne yritysostot tai muu laajentaminen on aina 100% varma keino tuottaa omistaja-arvoa. No voin kertoa, että näin ei ole. Suurin osa yritysostoista on tutkimusten mukaan heikkoja.

Näin voi olla. Tosin luulisi heidänkin etunsa olla ajattelematta palkintoa nyt ja heti, vaan leipoa siitä tulevaisuuden kakusta mahdollisimman iso. Sitten kelpaa nostella massiivisia osinkoja kun markkina alkaa saturoitua.

Joo, pidän myös konservatiivisesta ja pitkäjänteisestä lähestymistavasta, ja olen saanut saman mielikuvan tästä keissistä. Ei sitä velkavipuakaan ei tarvitsisi isommin ottaa, mutta kun näin herkullista markkinaa konsolidoi niin osingonjako vain yksinkertaisesti tuntuu epärationaaliselta pääoman allokoinnilta.

Tässä tapauksessa ainakaan ei ole kysymys mistään osinkojen vihaamisesta. Ne eivät ole mikään mustavalkoinen asia. Jokaisella yhtiöllä on oma tilanteensa, ja sen mukaan pääoman allokointitarpeita kannattaa tarkastella. Toisten kannattaa palauttaa kaikki ylimääräiset omistajille kun riittävän tuotto-odotuksen investointimahdollisuuksia ei ole.

On myös kovin eri asia tehdä massiivisia yritysostoja kilpailijasta isolla preemiolla ja laskea onnistuminen synergioiden varaan kuin ostella säännönmukaisesti samalla sapluunalla defensiivisiä kassavirtoja hyvin maltillisin arvostuskertoimin.

Juurikin näin, ja toki tähän linkki myös löytyy ![]()

Joudun olemaan eri mieltä toiminnan ymmärrettävyyden suhteen, sillä pääoma-allokaation epäoptimaalinen toteuttaminen yhden omistajaryhmän etujen valvomiseksi pienomistajien kustannuksella on osakeyhtiölain vastaista.

Jep, tutkitusti (jos sallitte en etsi nyt lähdettä tähän, muistaakseni McKinseyn tutkimuksia ![]() ) systemaattisesti pienehköä ostoja tekevät firmat tekee hyviä ostoja eli ne luovat omistaja-arvoa (ROIC>WACC heh heh

) systemaattisesti pienehköä ostoja tekevät firmat tekee hyviä ostoja eli ne luovat omistaja-arvoa (ROIC>WACC heh heh ![]() ). Yksittäisen oston virhe on myös vähemmän dramaattinen, kun kokoluokat on pieniä.

). Yksittäisen oston virhe on myös vähemmän dramaattinen, kun kokoluokat on pieniä.

Sen sijaan suuret, epäsäännölliset yritysostot menevät useimmiten eeppisesti pieleen ja arvo valuu myyvälle osapuolelle. Sinänsä yritysostot on hyvin kannattavia usein, ei vain sille ostavalle vaan myyvälle osapuolelle, joka saa preemion takia korvauksen tulevista synergioista joita ei ehkä edes oikeasti saavuteta.

Aallonillahan ostettavien kohteidet liikevaihdot saattavat liikkua muutamissa sadoissa tuhansissa ja muutamissa työntekijöissä. ![]()

Tähän pakko tarkentaa, että Talenom makselee pääosin ihan vastaavia, osin jopa alhaisempia, kertoimia ulkomailta kuin Aallon Suomesta. Ensimmäisistä kunkin maan jalansijaostoksista, joiden yhteydessä ostetaan käytännössä myös uuden maan ydinhenkilöstö, on tosiaan maksettu enemmän, kuten omasta mielestäni loogista on jos haluaa kriittiset henkilöt saada sitoutettua. Sillä ei ole mitään merkitystä maksaako Talenom näistä ihmisistä 0,5m€ enemmän vai vähemmän, kunhan se eka ostos vain osuisi kohdalleen.

Talenom on muuten myös sanonut, että Suomessa arvostukset tilitoimistokaupoissa ovat nousseet liian korkeiksi ja etenkin Ruotsista saa paremman vastineen rahoilleen. Tikonin käytöstä poistuminen loi väliaikaisesti ison yrityskauppa-aallon Suomeen ja tätähän myös Talenom hyödynsi kovasti, mutta sen jälkeen eivät ole Suomesta tehneet yhtään huomioimisen arvoisen kokoista ostosta.

Suomessahan on monta aktiivista ja aggressiivista kasvua hakevaa toimijaa ostelemassa, muissa maissa vastaavaa konsolidoitumista ei ole vielä nähty ymmärtääkseni ollenkaan vastaavassa mittakaavassa. On siis hyvin luonnollista, että Suomessa kilpailu yrityskauppamarkkinalla on kovempaa, etenkin yhtään isomman liikevaihdon toimistoista.

Huolimatta kovasta kilpailusta Aallon on kuitenkin onnistunut tekemään ostoksia edelleen järkevillä arvostuksilla. Selvästi löytyy se segmentti yrittäjiä, jotka oikeasti arvostavat Aallonin “pehmeää” integraatiolähestymistapaa, ja ovat valmiita myymään Aallonille vaikka toiset tarjoaisivat enemmän. Se porukka joka hakee maksimimyyntihintaa, myy tällä hetkellä sitten noille pääomasijoittajaomisteisille firmoille (Accountor, Rantalainen, jne).

Eli tosiaan Aallonilla näyttää kyllä olevan ihan hyvä resepti kasassa. Järisyttävää skaalautuvaa kasvua on turha odottaa tällä strategialla, mutta niin kauan kuin arvovalinnan pohjalta myyviä yrittäjiä löytyy niin homma kertautuu silti varsin mukavasti. Vielä kun saisivat orgaanista kasvuakin aikaiseksi, missä onnistumisessa Talenom on ollut todellinen poikkeus tällä alalla, niin sittenhän tässä voisi olla aineksia todella hyväksikin keissiksi.

Itse olen seuraillut Aallonia pitkään, välillä olin omistajanakin, mutta orgaanisen kasvun puute on mietityttänyt kovasti yhdessä yrityksen kokoluokkaan suhteutettuna tosi aktiivisen yritysostoaktiviteetin kanssa. Nyt kun kuitenkin alkaa olemaan jo toteutunutta dataa siitä, että nuo yritysostot tulevat todella läpi myös tulokseen asti eikä organisaatio vain paisu kuin pullataikina, niin pitää alkaa tosissaan miettimään ostoja. Toimiala on tullut tutuksi Talenomin oltua salkussa pian 8 vuotta, ja vaikka näen Talenomin edelleen yrityksenä ihan eri tasoisena kuin Aallonin (Talenomilla on kestäviä kilpailuetuja, Aallonilla ei), niin arvostustasoeron takia Aallonin osakkeen ostaminen kiinnostaa paljon enemmän kuin Talenomin.

Osingot kilahti tänään tilille ja sitten vielä käyty kaupoilla!

"Ostetusta toiminnasta Aallon Groupille siirtyy liikevaihtoa vuositasolla noin 0,27 miljoonaa euroa. "

Ei mikään iso kaupankohde kummiskaan.

Noin 0,8% liikevaihtoon lisää, näitähän Aallon on nakuttanut jo toista kymmentä tässä muutamien vuosien varrella.

Huomattavasti edullisempia ostaa kuin isommat tekijät ja saa integroitua omiin toimistoihin.

0,65% liikevaihtoon lisää ![]()

Small steps

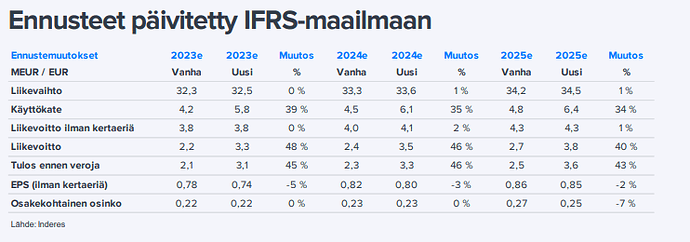

Aallon siirtyy IFRS-standardiin. Viime vuoden osakekohtainen tuloskin kohentuu merkittävästi ![]()

![]()

Osinkopolitiikkaan myös päivitys.

Pieni ostos, hankittu liikevaihto vain 0,33M€/vuosi. Mutta kaikki kasvu kelpaa.

Aallon Groupin talousjohtaja jättää tehtäväns viimeistään 30.9. Ei maksumuuria.

EDIT:

Virallinen tiedote unohtui:

Tuo on hyvin erikoinen aika jättää pörssitiedote. Perjantai iltana… Pistää miettimään että miksi juuri tähän aikaan ilmoitus?

“AALLON GROUP OYJ Yhtiötiedote 30.6.2023 klo 23.15”

Juttelin eilen toimitusjohtajan kanssa tuoreimmasta yritysostosta ja Aallonillakin oltiin pikku hiljaa virittäytymässä kesälomatunnelmiin nyt heinäkuun taitteessa. Veikkaisin siis, että heti tiedon tultua haluttiin vielä tiedottaa, jotta ei jää asia roikkumaan kesälomille.

ps. maanantain aamariin luvassa Aallonista pieni päivitys IFRS-siirtymän ja tuoreimman yritysoston myötä.

Tässäpä tuoretta päivitystä: https://www.inderes.fi/fi/ifrs-siirtyma-ja-tuorein-pieni-yritysosto-ennusteisiin

Ja aamarikommentti:

Aallonin tapauksessa näkyy hyvin, miten voimakkaasti FAS:n ja IFRS:n erilainen kohtelu liikearvolle vaikuttaa raportoituihin tuloslukuihin. Oikaistun liikevoiton (EBITA) tasolla ennusteet lähes ennallaan, kun aiemmin FAS:issa jo oikaistiin nuo yritysostojen liikearvopoistot paremman vertailukelpoisuuden saamiseksi.