Osinko positiivinen yllätys. Onkohan missään lausuttu mitään mahdollisesta vakuutuskorvauksesta liittyen Tanskan ostoksen vkp-virheeseen vai onko asia jo rauennut?

Ei ollut tästä uutta kerrottavaa, kestää varmaan pitkään että asiaan saadaan lopullista varmuutta.

Toimitusjohtaja Jacek Pastuszka ja talousjohtaja Sigmund Toth @Rauli_Juva :n haastattelussa! ![]()

Tuore Anora raportti. Tässä on sellainen erikoisuus, että vaikka yhtiön oik. EBITDA ohjeistus oli odotustemme mukainen, eikä siinä juuri ennuste muuttunut, niin Q4:llä tehty alaskirjaus laskee yhtiön poistotasoa selvästi jatkossa. Tarkkaa arviota tästä ei firmalta saatu, mutta tämän myötä liikevoitto- ja sen alapuolella olevat tulosennusteet nousivat aika reippaasti. Tämä ei vaikuta kassavirtaan, mutta näkyy tietysti matalampina kertoimina, joten päivitetyillä ennusteilla Anoran P/E tälle vuodelle on jo varsin maltillinen 10x.

Näkemys sinällään kuitenkin aika ennallaan, mutta saa nähdä iskeekö sekä todellisen tuloskasvun että tuon teknisen muutoksen takia tälle vuodelle selvästi laskevat kertoimet sijoittajien silmään…

Ok, kiitos vastauksestasi

Terv. Antero

Lähetetty iPadista

Tuo muutos ihan järkevä kun ajattelee, että Anoran tapauksessa poistot ovat systemaattisesti olleet pitkän aikavälin investointi tasoa korkeampia. Liiketulos ja siten P/E-luku ei ole antanut oikeaa kuvaa yhtiön todellisesta ansaintavoimasta. Nyt nettotulos ja vapaa rahavirta pitkällä aikavälillä pitäisi ainakin teoriassa olla lähempänä toisiaan.

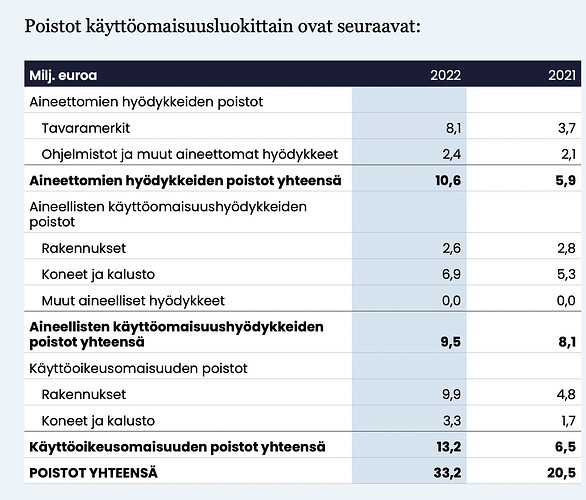

Anora on tehnyt poistoja esim. aineettomista hyödykkeistä tavaramerkkeihin 8 milj vuodessa. (syntyneet yrityskaupoissa ja yhdistymisissä) Tuohon vastakirjaus investointipuolella on todellisuudessa lähellä 0 euroa. Yhtiö toki pitää huolta tavaramerkeistään, mutta ne menevät normaalien kulujen puolelta (esim. markkinointi yms kulut).

Tuohan vaikuttaa myös siten, että osingon maksu pitäisi helpottua, koska samalla jakosuhteella saadaan nyt enemmän osinkoa. Nykyisen johdon listalla kannattavuuden parannus ja nouseva osinko tärkeitä elementtejä. 0,50e EPS Anoran omasta mielestä pitäisi jakaa samalla jakosuhteella kuin esim. Elisa niin yhtiön todellinen arvo saataisiin kuorittua nopeasti. Anoran ei kannata allokoida pääomia yritysostoihin, koska oma kerroin on matala ja siten lisäarvon tuottaminen hyvin haastavaa niillä.

Juuri näin, yhtiön liiketoiminta sitoo varsin vähän aineellista pääomaa.

Käytännössä yritysfuusioiden myötä syntyneet aineettomien erien poistot tulisi oikaista nettotuloksesta, jotta yhtiön todellinen kannattavuus ilmenisi. Tämä pätee kaikkiin IFRS:n mukaan raportoviin yhtiöihin, jotka ovat tehneet yritysostoja. Yhtiön mukaan investoinnit ovat noin 2-3 % liikevaihdosta. Tätä suuremmat poistot peittävät yhtiön todellista kannattavuutta.

Tulee myös huomata, että vuonna 2024 leasing-velkojen poistot laskevat merkittävästi raportoidun alaskirjauksen myötä. Tämä ei kuitenkaan tarkoita, etteikö yhtiö joudu maksamaan vuokria aivan yhtä paljon kuin ennen. Käytännössä lähes koko vuokramäärä näkyy rahavirtalaskelmassa. Kuitenkin alaskirjauksien jälkeen nettotuloksen ja vapaan kassavirran pitäisi olla lähempänä toisiaan tulevina vuosina, pois lukien käyttöpääomanmuutokset.

Loman takia pienellä viiveellä taas Wine-segmentin verrokin Vivan kuulumisia, joka raportoi viime torstaina:

- Viva kasvoi monopolimarkkinoilla (Suomi, Ruotsi, Norja) edelleen vahvasti (orgaanisesti vajaa 7 % vs. Anora noin 0 %) ja otti markkinaosuuksia, siirtyen myös Suomessa markkinajohtajaksi omien sanojensa mukaan (eli ohi Anoran)

- Kannattavuus oli sen sijaan yllättävän heikko, sillä kausiluonteisesti vahvimman kvartaalin tulos (oik. EBITA) jäi Q2-Q3 tasoon ja marginaali heikentyi. Viva pisti tämän edelleen heikkojen valuuttojen (SEK ja NOK) ja valuuttasuojauksen piikkiin, joka aiheuttaa pienen viiveen valuuttojen tasaantumisen vaikutuksen näkymisessä. Siltikin mielestäni yllättävän pehmeä.

- Näkymistä yhtiö kommentoi Q1 olevan edelleen marginaalien suhteen haastava valuuttatilanteen takia, mutta Q2 jälkeen tilanne pitäisi olla jo normaalimpi, jota toki myös jatkuvat hinnankorotukset tukevan. Tällöin oik. EBITA marginaalin pitäisi lähestyä tai olla 10-12 % tavoitehaarukassa, kun viime vuodelta Nordic-segmentti teki noin 7 %. Myynnin suhteen yhtiö oli edelleen optimistinen, odottaen markkinaosuuksien voittamisen jatkuvan.

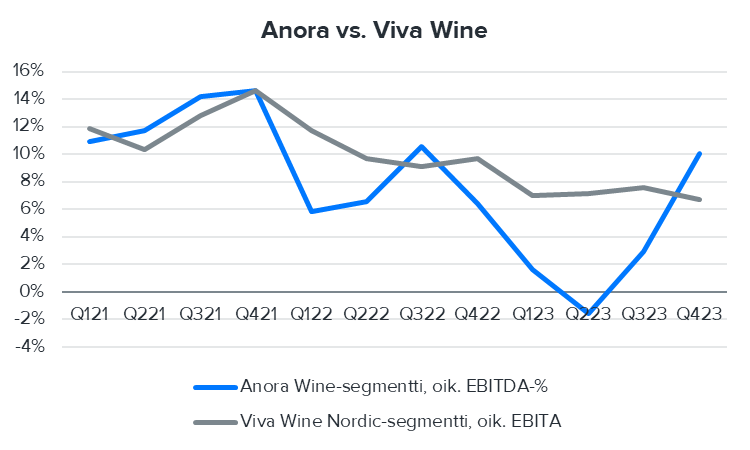

Viva siis jatkaa markkinaosuusmielessä vahvasti ja marginaalien pitäisi toipua selväsi tänä vuonna, kuten odotamme myös Anoran Wine-segmentille ja siten koko Anoralle. Yhtiöt harvoin myöntävät ottavansa hinnan kustannuksella markkinaosuutta, mutta ainakin Q4-tuloksesta ja kommenteista näkyy että Viva ehkä saattaa hieman siihen suuntaan toimia, kun taas Anoran CEO sanoi suoraan haastattelussamme, että fokus on nyt kannattavuudessa eikä markkinaosuuksissa. Ao. kuva kertoo, että siinä Q4 myös onnistuttiin.

Kuvassa hyvä huomioida että Vivalla on oik. EBITA ja Anoralla oik. EBITDA, joten luvut eivät suoraan ole vertailukelpoiset, vaan kertovat lähinnä kehityksestä, joka Anoralla ollut paljon heiluvampaa 2023. Kuvasta on myös hyvä muistaa, että 2021 taso oli koronan aiheuttaman kovan kysynnän myötä molemmilla poikkeuksellisen korkea.

OP:n analyytikot positiivisia Anoran suhteen

Maksumuurin takana, täältä näkee paremmin OP:n parhaat osakeideat: https://www.op-mediapankki.fi/l/vtPzXXZQ8DXk

Löysivät sitten suhteellisen nopealla aikataululla uuden talousjohtajan, vahvaa Orkla-taustaa, joten tuttu mies norjalaiselle omistajasuvulle, viimeisin työpaikka toki XXL, jolla ei niin hyvin ole mennyt: https://www.kauppalehti.fi/porssitiedotteet/muutos-anora-groupin-johtoryhmassa-stein-eriksen-nimitetty-anoran-talousjohtajaksi/70e6fcab-e49d-5c95-82e2-67b62780d6b8

Stein Eriksen on viimeksi toiminut talousjohtajana norjalaisessa pörssilistatussa XXL ASA:ssa, joka on Pohjoismaiden suurin urheiluliikeketju. Hän on toiminut myös yhdistetyssä roolissa XXL ASA:n väliaikaisena toimitusjohtajana ja talousjohtajana. Tätä ennen Stein on tehnyt pitkän uran Orklalla, arvostetussa norjalaisessa listayhtiössä, joka on yksi johtavista brändeihin ja kuluttajayhtiöihin keskittyvistä teollisista sijoitusyhtiöistä. Orklalla Stein on viimeksi toiminut Orkla Caren talousjohtajana ja Orkla ASA:n SVP Finance -tehtävässä. Hän on myös toiminut useissa muissa talousjohtajan, controllerin ja talouspäällikön tehtävissä Orkla Brands Nordicilla (Lilleborg, KiMs, Nidar) ja RIMI:llä (ICA). Steinilla on lisäksi kokemusta hallitustehtävistä useista XXL- ja Orkla-konserneihin kuuluvista yhtiöistä. Hän aloitti uransa tilintarkastajana ja konsulttina Arthur Andersenilla Oslossa ja Barcelonassa.

Tarkempi CV: https://mb.cision.com/Public/3171/3943225/8c6d43bc3f2a9766.pdf

Alkoholijuomatalo Anora on valmistautunut alkoholilainsäädännön muutokseen jo pidemmän aikaa ja aikoo tuoda kauppoihin 8-prosenttisina useita tuttuja tuotemerkkejä, kuten Chill Out-, Expedition-, I.L.O-, Lindeman’s- ja Two Oceans -viinit.

Voi juoda enemmän päihtymättä, ollee hyvä Anoralle…

Rauli on julkaissut pidemmän kommentin Anoran pääkilpailijasta Pohjoismaiden markkinoilla:

Viva Wine tosiaan suoriutunut ainakin vuodet 22-23 selvästi Anoran viinejä paremmin. Vivalla myynnistä peräti 75% menee monopolien kautta ( vuosikertomus 22, 23 vuoden ei vielä saatavilla) Vähän alle viidesosa on tällähetkellä tappiollista eCom liiketoimintaa saksassa. Loput todennäköisesti vähäistä horeca myyntiä.

Vivan liikevoitto laski vuoden 23 aikana noin 25% joka ei varmasti ole heille tyydyttävä taso. Myös loppuvuoden kannattavuus oli vertailujaksoon nähden heikkoa ja siten markkinaosuutta otettu osittain myös pehmeän hinnoittelun turvin. Epäilen, että markkinaosuus ei kasva iloisesti maailman tappiin jos ja kun yhtiö nostaa hintoja ja siten kannattavuuden sinne missä tavoitetaso on.

Anoran jonkinlaiseksi eduksi viineissä voi laskea mahdollisuuden omaan tuotantoon ja pullotukseen, koska esim. glögien valmistus vaatii suhteellisen pitkää kypsytysaikaa. Lisäksi potentiaalinen viinien vapautus vähittäiskauppaan voisi avata mahdollisuuksia yhtiölle jolla on kapasiteettia esim. viinien täyttöön.

Onko tilanne ollut sitten niin, että Anora raskaammalla rakenteella tuotantolaitoksineen on ottanut enemmän hittiä kovemman inflaation aikana vivutettuna vielä valuutta haasteilla. Kevyemmällä taseella ja bisnesmallilla mennyt Viva on pärjännyt paremmin, mutta nyt kun tilanne normalisoitunut Anora pärjännee suhteellisesti paremmin johtuen heikosta lähtötasosta (viineissä).

systembolagetin myydyimmät glögit, jotka tokin edustaa vain pientä osaa viinimarkkinaa. Anoralla siinä melko vahva asema.

Pidän tästä alasta tai no… sen tuotteista ainakin. ![]() Tässä olisi Raulin sunnuntaitöinään tekemä yhtiöraportti Anorasta.

Tässä olisi Raulin sunnuntaitöinään tekemä yhtiöraportti Anorasta. ![]()

![]()

Anoran osake on noussut yli 20 % edellisen päivityksemme jälkeen. Yhtiön Q1 on käsityksemme mukaan sujunut suunnilleen meidän ja yhtiön odotusten mukaan, joten emme ole muuttaneet ennusteita tässä raportissa.

EDIT:

Tässä ois vielä kommentit:

Alkon myynti nousi 4% maaliskuussa vuoden takaiseen nähden. Viinien myynti kasvanut, väkevien laskenut. Alkon maaliskuun myyntitiedote – myynti nousi neljä prosenttia | Alko Oy

Toimitusjohtaja Jacek Pastuszkan katsaus tämän päivän yhtiökokouksesta! ![]()

2024 maaliskuussa yksi viikonloppu enemmän kuin maaliskuussa 2023. Pääsiäinen myös sattui 2024 maaliskuulle kun 2023 se oli huhtikuussa.

Samoista syistä johtuen huhtikuun 2024 myynti tulee laskemaan vuoden takaisesta.

Jos muuten joku muukin kuin minä kuuntelee mieluummin Jacekia englanniksi kuin tuon käännöksen niin se löytyy inderes.se puolelta.

Jacek puhui guidance rangen alalaidasta yhden miljoonan ylös kun sanoi että odottavat tuloksen paranevan sekä 2022 että 2023 tasolta. 2022 se oli 76 MEUR, kun guidance tälle vuodelle 75-85 MEUR. Tietysti vuoden alussa on loogista että yhtiön odotus on tuossa rangen keskellä.

Royal Unibrew, joka jonkinlainen verrokki Anoralle nosti ohjeistusta tälle tilikautta. Royalin marginaalit olleet myös aika kovassa paineessa viimeiset pari vuotta (yritysostojen, valuuttojen, inflaation vaikutuksesta), mutta nyt suunta näyttää kääntyneen.

Royal muuten esimerkki yhtiöstä joka muuttui hyvin keskinkertaisesta ja liian velkavivutetusta yhtiöstä erinomaiseksi yhtiöksi. Vuoden 2009 pohjalta - 2021 yhtiön arvo parhaimmillaan nousi lähes satakertaiseksi. Yhtiö pääsi marginaali tasoille joista kukaan analyytikko tai sijoittaja ei uskoltanut edes unelmoida (18-20% ebit marginaali). Kukapa olisi osannut ennustaa tuon.

Uskon edelleen, että monen juomayhtiön ennusteita joudutaan hinaamaan ylöspäin, koska niitä on prässätty parin vuoden aikana melkoisesti. Anoralla lähivuosien ennusteita on jo nostettu jos katsotaan analyytikoiden liikkeitä keskimäärin.