Aloitetaan kiitoksen sanalla Inderesin väelle!

Olette tehneet monta vuotta laadukasta analyysiä ja paljon työtä mm. piensijoittamisen eteen.

Inderes tuo esiin paljon tietoa, joka jäisi muuten piensijoittajan saavuttamattomiin. Ja tasapainottaa näin pelikenttää.

Sitten itse asiaan. Analyysi.

Viimeisen reilun vuoden, tai oikeastaan parin, hullunmylly pienyhtiö puolella on itselleni herättänyt tunteen siitä jotain puuttuu. itse analyysi on laadukasta, ja tuo esiin hyviä pointteja. Mutta jättää piensijoittajalle lopulta vähän mahdollisuutta omien aivojen käyttämiseen, esim skenaarioiden tutkimisessa.

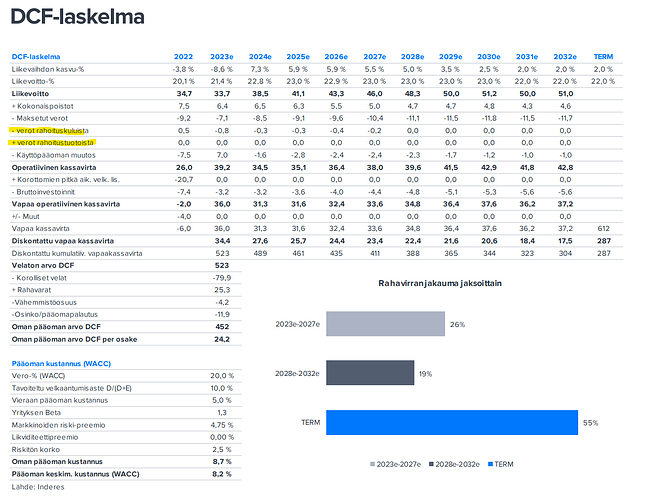

DCF mallit eivät ole muokattavissa tai saatavissa (ladattavissa), joten sijoittajan on vaikeampi hahmottaa yrityksen tai kurssikehityksen suuntaa jos suosituksista merkittävästi poiketaan.

Näin lähes 5v sijoittaneena DCF mallin pyörittely itseltäni jo onnistuu, kaikilla tähän ei ole aikaa tai osaamista. Näin ollen sijoittaja on analyytikon mielipiteen tai osaamisen varassa.

(Joo, pelkän analyysin pohjalta ei kannattaisi sijoittaa mutta ihmiset tekevät näin.)

Jälki voi olla rumaa, jos liiketoiminta lähtee kehittymään “väärään suuntaan”.

Reaktiot kurssissa voivat olla merkittäviä, kaikki inderesiä seuraavat sijoittajat eivät ymmärrä tätä.

Esimerkkinä lienee case harvia, Kamux. Joissa kannattavuus otti isoa osumaa. Inderesin analyysin skenaario oli lopulta kaukana toteutuneesta.

Monelle esim kamuxiin yli 10€ sijoittaneena tuli varmasti yllätyksenä kuinka paljon osake lopulta laski, ja se että “pohjaa” ei heti löytynytkään. Tästä syytetään helposti analyytikkoja, osin syyttä.

Analyytikon täytyy aina luoda näkemys tulevasta ja ottaa mielipidettä.

Tämä näkemys on merkittävässä osin roolissa, se dominoi analyysiä.

Niin rivien määrässä analyysissä, kuin suositushinnassa. Tämä on osittain hyvä asia.

Inderes pyrkii tuomaan esiin riskejä, mutta ne jäävät helposti piiloon eivätkä realisoidu sijoittajalle.

Miten analyysiä voisi parantaa?

Mielestäni paras tapa parantaa inderesin analyysiä olisi lisätä skenaario analyysiä raportteihin.

Skenaario analyysillä sijoittaja voisi käyttää analyysiä hyväkseen ja luoda helpommin oman mielipiteen inderesin analyysiin ja dataan perustuen. Vähentäen kuitenkin nojaamista inderesin.

Näin inderes toisi lisää dataa ja arvoa analyysillään käyttäjilleen.

Miten tämä toteutettaisiin?

Toivoisin inderesille analyysiä joka sisältäisi kolme skenaariota.

Bear-Neutral-Bull

Bear: Analyytikon näkemys yrityksen arvosta jos osa tai kaikki yhtiötä koskevista riskeistä realisoituisi.

Mikä olisi yhtiön DCF tai “reilu arvo” tässä tilanteessa? Mitkä olisivat ajurit jotka tähän tilanteeseen johtaisivat.

Neutral: Yhtiö jatkaa tasaista tahtia, törmää välillä pieniin ongelmiin. Välillä positiivisiin yllätyksiin.

Mikä olisi yhtiön reilu-arvo? Mitkä olisivat ajurit jotka johtaisivat tähän tilanteeseen.

Bull: Yhtiö jatkaa kehittymistään, liiketoiminta kehittyy hyvin, yhtiö ei törmää merkittäviin haasteisiin. Voitot kasvavat ( tai käyttöpääomat vapautuvat  ) Miten tämä vaikuttaa yhtiön käypään arvoon.

) Miten tämä vaikuttaa yhtiön käypään arvoon.

Edellä mainitut osaatte kyllä varmasti määritellä itse  tärkeintä olisi edes parilla rivillä tuoda esiin ne haasteet tai tilanteet missä yhtiö kyseiseen “fair valueen” päätyisi. Tämäkin fair value voi olla range.

tärkeintä olisi edes parilla rivillä tuoda esiin ne haasteet tai tilanteet missä yhtiö kyseiseen “fair valueen” päätyisi. Tämäkin fair value voi olla range.

Miten analyytikon mielipide muuttuisi?

Ei välttämättä mitenkään. Tähänkin on kuitenkin pari ideaa, esim:

Analyytikko voisi esittää “suositus” hintansa esim skenaarioiden painotetun KA kautta.

Analyytikko voisi nämä kertoimet päättää itse.

Näin ollen analyytikko toisi esiin yhä oman mielipiteensä!

Mutta sijoittajalle syntyisi myös mahdollisuus ottaa erilaisia fair value rangeja helpommin, esimerkiksi muuttamalla painotusta!

Analyytikon ei myöskään täytyisi päivittää kaikkia “caseja” yhtä aktiivisesti. Suuntaa antava, riittäisi joissakin tapauksissa. Yksi vaihtoehto olisi myös se että analyytikon case “liukuisi” Bear-Bull casen välillä. Siten että se sisältäisi analyytikon nykyisen mallisen analyysin. Tällöin mm. painottamista ei tarvittaisi.

Muutos saattaisi toteutustavasta työllistämään analyytikkoja lisää, mutta inderesin analyytikot tekevät jo osittain skenaario analyysiä, ja analyytikon tulisi muutenkin hahmottaa näiden skenaarioiden vaikutus. Työmäärä ei ole mahdoton, sillä itse isomman tason skenaario analyysit eivät juurikaan nopeasti muutu.

Tärkeää olisi mielestäni jotenkin lisätä arvoa sijoittajalle myös tilanteessa jossa analyysin kanssa ollaan eri mieltä. Tämä loisi mielestäni tätä arvoa. Myös WACC jne huutelut vähenesivät. Sillä sijoittaja voisi ottaa omaa kantaa niiden osalta.

Miksi tämä muutos tulisi toteuttaa?

- Skenaarioanalyysit luovat arvoa kokeneille sijoittajille → Kassavirta

- Näkyvyyden ja riskien aukaiseminen sijoittajalle eri skenaarioissa → Skenaariot “realisoivat” riskit

- Skenaario mallinnus pakottaa analyytikon ajattelemaan eri skenaarioiden vaikutusta yhtiön kehitykseen —> parempi laatu?

- Luo mahdollisuuden sijoittajalle helpommin hahmottaa skenaarioiden ja niiden välimuotojen “arvovälit” —> mahdollisuuksia markknoilla?

- Luo sijoittajille mahdollisuuden ottaa itse mielipidettä —> arvoa niille jotka osaa mutta joilla ei ole aikaa tehdä syvällistä pohjatyötä.

- Vähennetään ”puskista” tulevia muutoksia tai riskejä sijoittajille. —> Vähemmän surullisia tarinoita kun ymmärretään paremmin riskit.

- Säästämme suomalaista luontoa kun harvempi sijoittaja kokee tarvetta “ristiinnaulita” viattomia analyytikkoja.

Juttelen aiheesta mielelläni lisää, ja voin avata “näkemystäni” enemmän jos sillä koetaan olevan arvoa. Tarvittaessa piipahtaa vaikka toimiston kautta, sinne ei ole kuin pari korttelia.

( Ja olen siellä jo incognito käynyt  )

)

Hyvää kesää!

Terveisin.

Henri aka “Glarin”