Moro @KalleH

Kyllähän minä vastailen kun minulta kysytään ja muistetaan tägätä

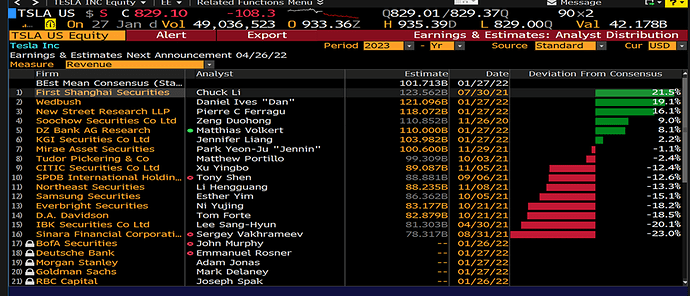

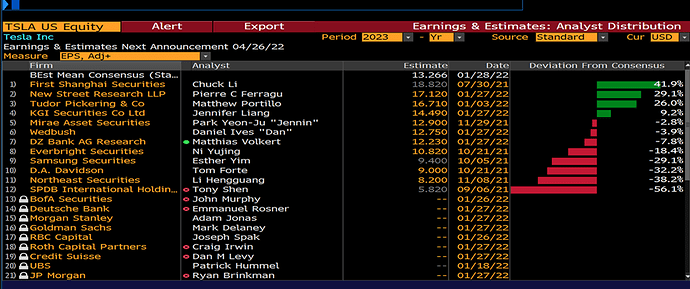

Jos lähdetään miettimään mistä tavoitehinta muodostuu, niin yksinkertaistettuna siinä on kysymys ennusteista sekä arvonmäärityksestä. Ennusteiden osalta analyytikoiden ennusteet ovat yleensä suhteellisen hyvin samalla pallokentällä. Toki poikkeuksiakin on esimerkiksi alla olevat Teslan ennusteet. 2023 liikevaihto- ja tuloshaarukat ovat melko hurjia. Tätä toki selittää se, että Teslasta voi piirtää hyvin erilaisia skenaarioita ja sen ennustaminen on äärimmäisen vaikeaa.

Vastaavasti taas Marimekolla 2022 liikevaihtoennusteiden haarukka neljällä analyytikolla on 157-162 MEUR ja EBIT 28-32 MEUR, eli käytännössä kaikkien neljän ennusteet ovat identtiset. Mutta pääsääntöisesti ennusteet ovat kuitenkin saman pallokentän sisällä.

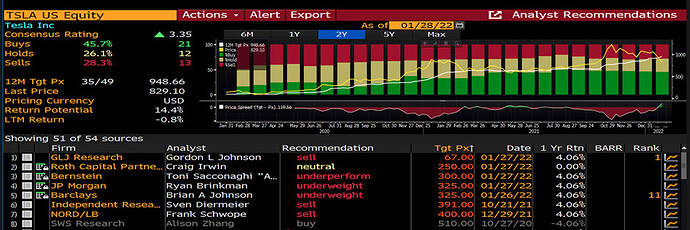

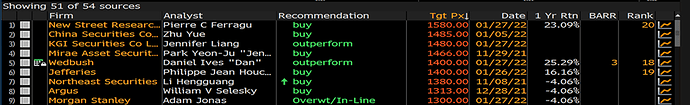

Arvonmääritys onkin sitten asia erikseen. Vaikka arvonmääritystyökalut ovatkin analyytikoilla pitkälti samat (DCF, verrokit, DDM, absoluuttiset/historialliset kertoimet etc.), niin analyytikot voivat päästä hyvinkin eri lopputuloksiin näkemyksissään. Tesla on varmasti yksi pahimpia ääriesimerkkejä. Tavoitehintojen haitari on 67$ - 1580$! Eli siis toisen analyytikon mukaan osake on arvoton ja toisen mukaan maailman kolmanneksi(?) arvokkain yritys. Huomatkaa, että vaikka tuo 67$ on selkeästi omalla pallokentällään, niin usealla analyytikolla tavoitehinta on vain murto-osa nykykurssista.

Sitten jos katsotaan kotipörssiä ja aiemmin esimerkissä mukana ollutta Marimekkoa, niin kyllä täälläkin samoilla ennusteilla saadaan aika eri tulkintoja. Matalin tavoitehinta on 60e ja korkein 95e. Koska ennusteet vaikuttaisivat olevan pitkälti samat, tulee tämä ero pääosin arvonmäärityksestä.

Olen varma että kyllä meilläkin tapahtuisi tavoitehinnoissa sekä näkemyksissä aika isojakin muutoksia, jos hypoteettisesti sekoittaisimme seurantasalkut täysin uuteen asentoon (meikälle konepaja, Antille finanssi, Ekille IT-palvelut etc.). Tämä on ihan luonnollista, sillä ennusteissa tapahtuisi todennäköisesti muutoksia ja myös arvonmäärityksiä tarkasteltaisi eri tavalla. Toisen mielestä taas preemio verrokkeihin perusteltu, toisen mielestä ei yms. Toisen mielestä sopiva tuottovaatimus yhtiölle X on 7 % ja toisen mielestä 8 %. Tällä prosentin muutoksella on DCF-malliin ihan älytön vaikutus, varsinkin firmoissa missä valuaatiot nojaavat pitkiin kassavirtoihin. Pitää muistaa, että tuottovaatimus kuvastaa lopulta yhtiön riskitasoa ja riskin arviointi on hirveän subjektiivista. Miten luottavainen olet lähivuosien kasvun realisoitumiseen, minkälaiset kilpailu-uhat yhtiöllä on, miten alla oleva markkina (ei osakemarkkina vaan se operatiivinen markkina) kehittyy, onko maariskejä, onko johto ajan tasalla, minkälainen taseriski yhtiössä on ja miljoona muuta subjektiivista riskiä.

Tärkeä muistaa, että analyysien teko (ja varsinkin arvonmääritys) eivät todellakaan ole eksaktia tiedettä. Tämä on huomattavasti lähempänä uskontoa kuin matematiikkaa. Lisäksi se mikä unohtuu helposti on, että markkinan tuottovaatimukset eivät ole staattinen asia ja me emme tätä kontrolloi. Tässä keskeisenä muuttujana on luonnollisesti markkinan korkotaso/korko-odotukset. Toinen keskeinen tekijä ovat riskilisät jotka vaihtelevat aina taloustilanteen mukaan (koronakriisin pohjilla tuottovaatimukset olivat hurjan korkealla ja tuossa 6kk sitten tuottovaatimukset olivat toooosi alhaiset). Eli sen lisäksi, että analyytikot voivat nähdä yhtiön arvon eri tavalla, niin myös ulkopuolisilla tekijöillä on vaikutusta arvonmääritykseen.

Meidän on tarkoitus tehdä tästä aiheesta @Juha_Kinnunen kanssa podi parin viikon päästä ja ruotia tätä aihetta tarkemmin läpi

Tästä puhuttiin btw myös Heikkilän kanssa aikanaan videolla: Heikkilä&Vilén Osa 57: Miten saada eniten irti analyysistä? | Inderes: Osakeanalyysit, mallisalkku, osakevertailu & aamukatsaus

EDIT: kuvat eivät tulleet ekalla yrityksellä mukaan, nyt kuvat näkyvissä