Tässä itse nyt kun oon kipeenä neljättä päivää (ei korona, vaan normaali flunssa), niin aattelin lähteä herättelemään tätä ketjua, ja kirjotella vähän syntilistaa pieleen menneistä suosituksista toistaseks. Aloitetaan sanomalla ihan suoraan, että toistaiseks tää vuos ei oo todellakaan mennyt putkeen Mallisalkun, eikä analyysitiimin osalta tietyissä isommissa caseissa - ja tällaisesta vuodesta toivottavasti opitaan jotain.

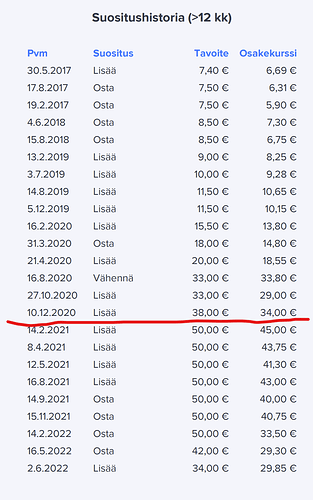

Aloitetaan vaikka Remedystä.

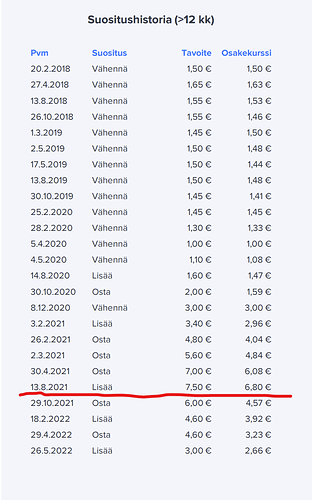

Merkkasin punaisella viivalla kohdan, jossa suositus on alkanut mennä metsään. Itsessään Remedyn epäonnistumista

@Atte_Riikola on jo puinut hyvin

tällä videolla, eli siltä osin tilanne on käyty hyvin läpi

Se ei kuitenkaan valitettavast poista sitä faktaa, että tuolla Osta-suositusten sarjalla on tehty valtavaa alituottoa sijoittajille.

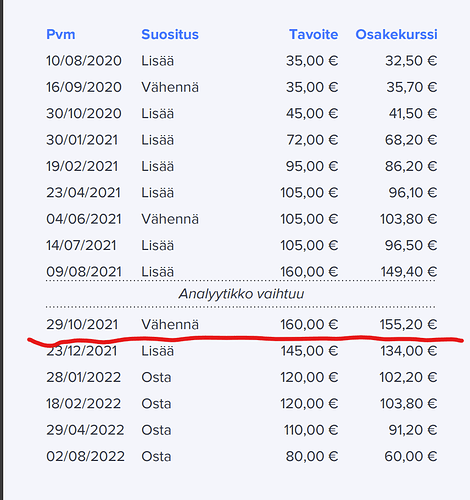

Seuraavaksi Qt vastaavalla tavalla (@Antti_Luiro)

Qt:n kohdalla tuntuu, että kyse oli hyvin yksinkertaisesta virheestä: ei otettu huomioon riittävästi arvostuskertoimien supistumisen mahdollisuutta korkoympäristön muutoksen myötä. Toisaalta yksi selvä virhe analyysissä oli muutenkin se, että esimerkiksi negari tuli niin pahasti yllätyksenä kuin se tulikin. Tästä toki on ollut jo keskustelua viime päivinä. Toki yhden näkökulman haluaisin nostaa tähän. En oo nyt satavarma oliko

@Verneri_Pulkkinen asialla kun on puhuttu Qt:n raporteissa mainittujen riskien realisoitumisesta, mutta tuli yleisesti mieleen, että kun sanotaan että analyysissä on painotettu/nostettu esiin jotain riskejä X, Y ja Z, niin esimerkiksi Qt:n kohdalla tässä vaiheessa voidaan aidosti ihmetellä, että miksi esimerkiksi verrokkien arvostustasoilla, tai korkoympäristön muutoksella ole ollut isompaa painoa analyysissä, joka olisi ehkä näkynyt varovaisempana näkemyksenä, koska downside-riskit olivat selvästi koholla. Valitettavasti suositusten tasolla sijoittajille ei tehdä ylituottoa vaan kirjoittamalla riskit ylös

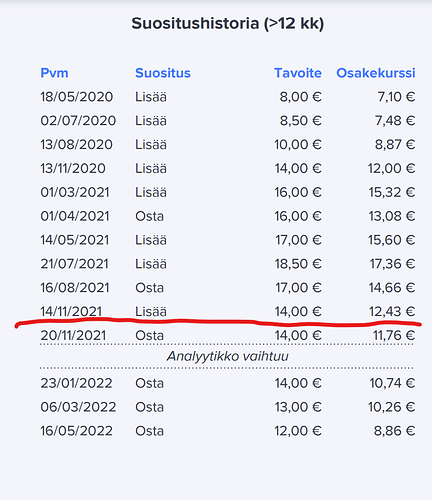

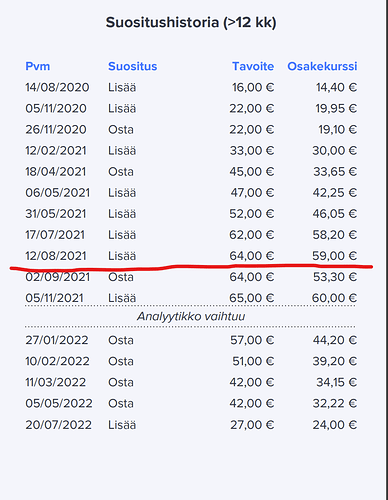

Seuraavaksi tulee kaksi yhtiötä, joita mielestäni molempia yhdistää sama tekijä - markkinan heikkous on tullut analyytiko(i)lle (@Thomas_Westerholm, @Atte_Riikola) yllätyksenä. Kamux ja Harvia.

Kamuxin suositushistoria (punaisella viivalla arvioitu, että mistä alkaen suurimmat virheet ovat alkaneet):

Harvian suositushistoria (kuten yllä):

Molemmissa yhtiöissä on käynyt niin, että on arvioitu markkinatilanteen tuoma heikkous pahasti väärin, vaikka ilman tätä Osta-suositus olisi ainakin allekirjoittaneen mielipiteen mukaan ollut täysin oikea ratkaisu. Kun heikentynyt markkinatilanne molemmissa yhtiöissä on lyönyt odotuksia pahemmin näpeille, niin tulos näyttää tuon mukaiselta.

Sitten vielä yksi ehkä isompi kokonaisuus. IT-palvelusektori, josta nyt löytyy yksi selkeä epäonnistuminen, eli Solteq, jonka suositushistoria on tässä alla.

Solteqissa itsessään virhe oli vaan se, että ollaan oltu Osta-puolella kaksi kertaa heikkoon tulokseen, tai negariin. Mutta ehkä mielestäni paljon tärkeämpi kokonaisuus käsitellä on IT-palvelusektori kokonaisuudessaan. Tähän keskusteluun hyvin mielellään voi liittyä

@Joni_Gronqvist mukaan jos haluaa, tai vaikka videolla kommentoida asiaa. En itse vieläkään ole oikein ymmärtänyt miksi IT-palvelusektori on aliperformoinut kokonaisuudessaan suhteellisen pahasti kokonaisuudessaan markkinaa vastaan, Tiedon viimeaikaista nousua lukuun ottamatta. En keski enää oikein mitään muuta järkevää selitystä tälle kuin sen, että koko sektorin valuoimisessa tai riskiprofiilissa on jotain pielessä.

@Joni_Gronqvist on kuitenkin mielestäni erittäin validein perustein puhunut sektorista pörssin yhtenä kuumimmista sektoreista, jossa kasvuajurit ovat kunnossa. Siihen peilaten on hyvin hankalaa ymmärtää miksi esimerkiksi 12kk forward P/E on hyvin usein lähempänä kymppiä kuin esimerkiksi viittätoista (tämä nyt kirjoitushetkellä esimerkiksi Siilillä, Solteqilla, Tietoevryllä, Innofactorilla, Digialla jne.), jos nyt käytetään hihavakiona sitä arviota, että sektorin yhtiöiden pitäisi keskimäärin olla huomattavasti paremmassa asemassa liikevaihdon kasvun ja tuloskasvun puolesta kuin keskimääräisen Helsingin pörssin yhtiön. Ja ennen kuin

@Verneri_Pulkkinen tulee huutamaan P/E:n käytöstä, niin tämä yksinkertaistaa asian tarkastelua mielestäni riittävästi. Täysin samaan suuntaan indikaatiota nähdään esim. EV/EBITA:n, (reverse) DCF-mallin ja joissain tapauksissa jopa osien summan kautta (Solteq). Onko kyse siis siitä, että koko sektorin valuaatiossa on ymmärretty jotain väärin, ja todellisuudessa sektorin riskiprofiili on paljon nykyisiä ja aikaisempia arvioita korkeampi? Itse en tähän nykyisellään usko, mutta tämä kysymys on pakko tässä vaiheessa kysyä, koska markkinan mielipide vaikuttaa eroavan niin suurella tavalla minun mielipiteestäni, ja

@Joni_Gronqvist:n suosituksista (ja käsittääkseni myös muutenkin näkemyksestä sektorin fundasta

).

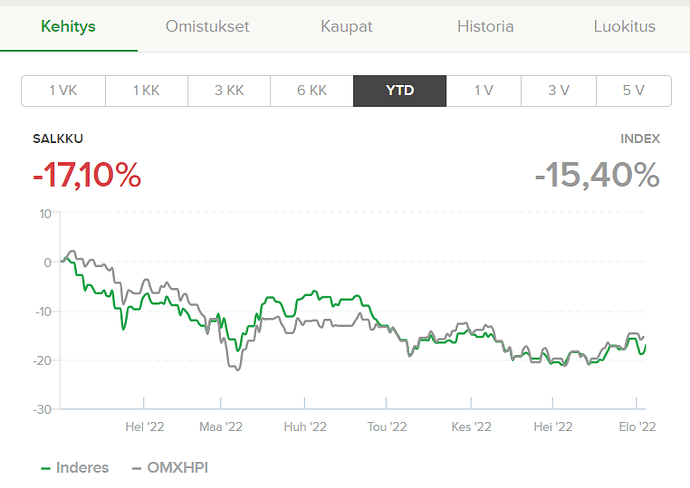

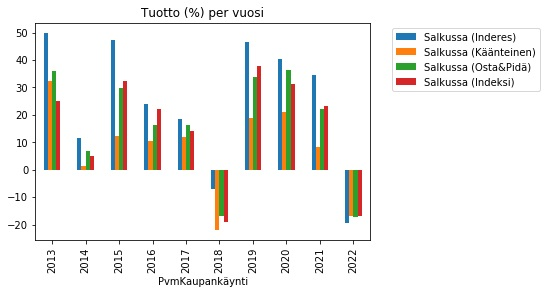

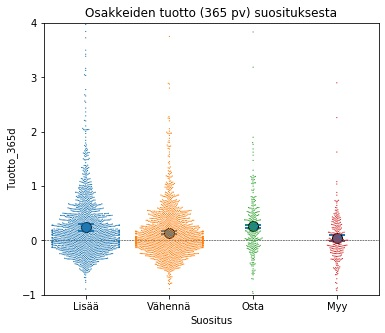

Tässä nyt muutama ajatus mitä jaksoin kipeänä kirjoitella. Eräs hemmetin viisas analyytikko ( ) on muuten sanonut, että analyytikon tehtävä on olla oikeassa. Mielestäni sekä Mallisalkun tuottohistoriasta tänä vuonna, että yo. suositushistorioista nähdään, että tässä tehtävässä on joku mennyt pahasti metsään näissä hyvinkin seuratuissa yhtiöissä - jopa terminaaliyhtiöiden vuoden 2021 mokan jälkeen, kun suositukset eivät reagoineet tietyissä paikoissa kuplassa oleviin arvostuksiin. Tämä herättää allekirjoittaneessa ja varmasti muissakin tiettyä huolta lyhyellä aikavälillä. Pitkän aikavälin track record puhuu vielä puolestaan pitkäänkin varmasti, mutta lyhyellä aikavälillä analyysin performanssi ei mielestäni ole ollut odotusten mukaista. Olen tarkoituksella myös ehkä hiukan raa’alla asenteella liikeellä, koska haluan herättää keskustelua aiheesta

) on muuten sanonut, että analyytikon tehtävä on olla oikeassa. Mielestäni sekä Mallisalkun tuottohistoriasta tänä vuonna, että yo. suositushistorioista nähdään, että tässä tehtävässä on joku mennyt pahasti metsään näissä hyvinkin seuratuissa yhtiöissä - jopa terminaaliyhtiöiden vuoden 2021 mokan jälkeen, kun suositukset eivät reagoineet tietyissä paikoissa kuplassa oleviin arvostuksiin. Tämä herättää allekirjoittaneessa ja varmasti muissakin tiettyä huolta lyhyellä aikavälillä. Pitkän aikavälin track record puhuu vielä puolestaan pitkäänkin varmasti, mutta lyhyellä aikavälillä analyysin performanssi ei mielestäni ole ollut odotusten mukaista. Olen tarkoituksella myös ehkä hiukan raa’alla asenteella liikeellä, koska haluan herättää keskustelua aiheesta

Edit: Ainiin, hemmetti. Meinasi unohtua mainita positiot firmoissa, jotka kirjoituksessa mainitsin, tässä ne

![]()