Vuoden viimeisen päivityksen aika. Salkku onkin muuttunut melko paljon edellisestä päivityksestä.

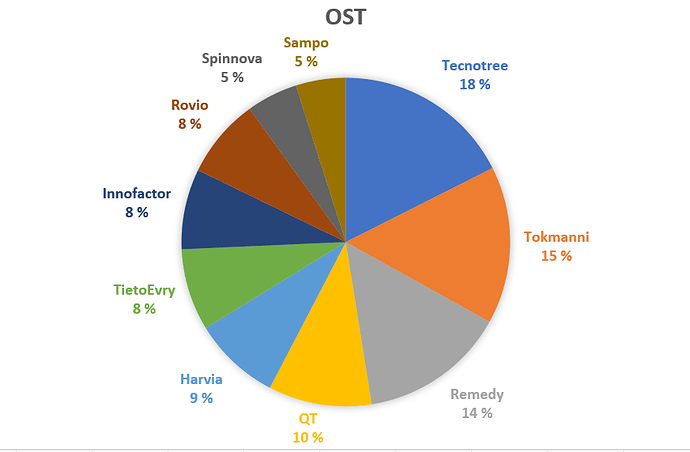

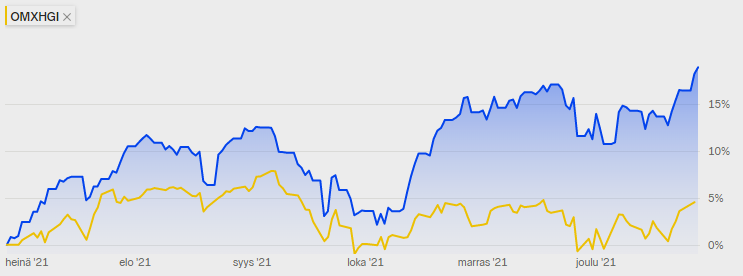

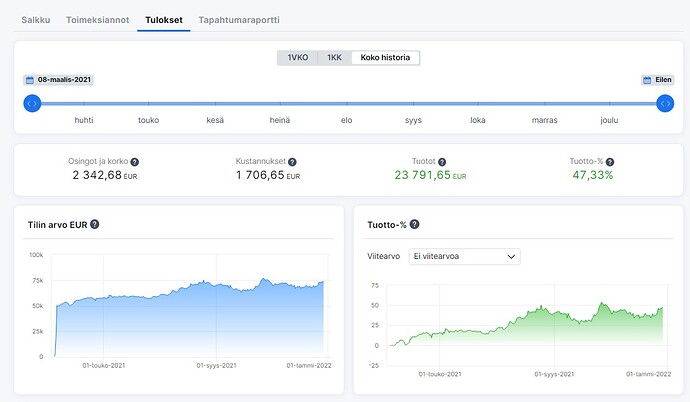

Edellinen päivitys osui OST:n ATH-hetkeen, ja lokakuun huippulukemista (72 %) on tultu kohtuullisen paljon alaspäin. Suurimpana syynä laskuun oli QT:n kurssilasku. Näin muutama päivä ennen vuoden loppua YTD salkulle 58,24 %. Edelleen olen tulokseen tietysti erittäin tyytyväinen.

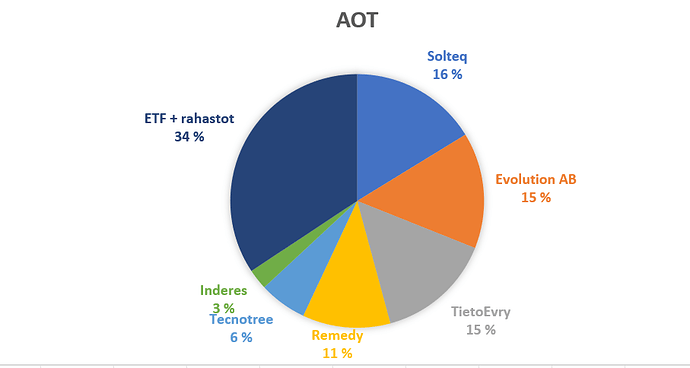

AOT:n puolella tilanne on päinvastainen, siinä missä edellisessä päivityksessä YTD oli kaksi prosenttia, on pohjilta noustu 17,3 prosenttiin. Nousu oli pitkälti Nvidian, Hyzonin ja Ethereumin ansiota, näistä irtauduin ennen loppuvuoden alamäkeä.

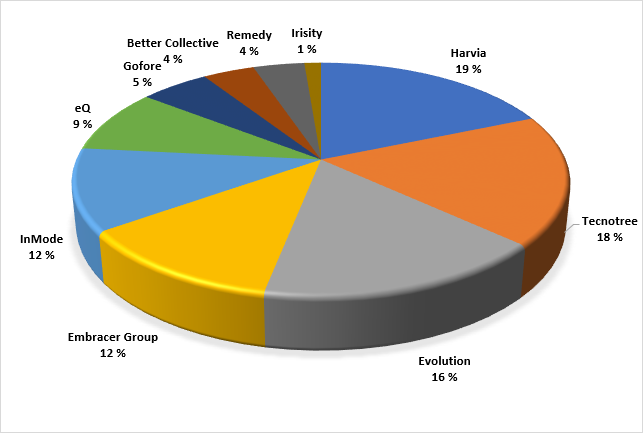

Evolution olisi tarjonnut mahdollisuudet salkun tuloksen huomattavaan parannukseen, sillä tankkasin suurella kädellä alle 1000 SEK hinnoista, mutta valitettavasti omat paperikädet pettivät laskun jatkuessa ja myin osan pienellä tappiolla. Näin Evolution-seikkailu jäi pitkälti ±0-tulokseen.

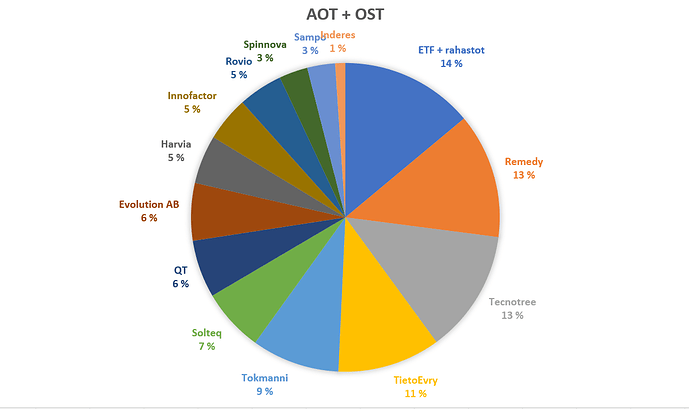

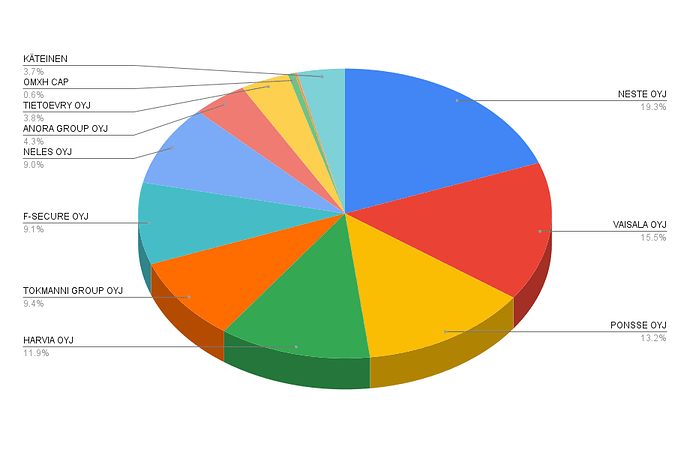

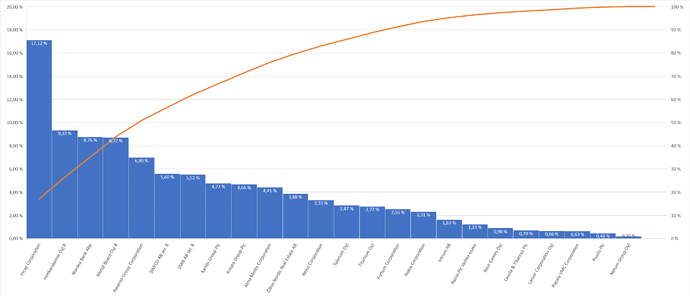

Yhteenlaskettu AOT + OST näyttää seuraavalta, ja yhteenlaskettu YTD on 24,84 %. Näin Helsingin indeksin kanssa on kuljettu aika käsi kädessä. Näiden lisäksi on vielä noin 5 % siivu kuukausisäästettäviä osta ja unohda -indeksi-ETF:iä toisessa pankissa, mitä en tuonut tähän kaavioon mukaan.

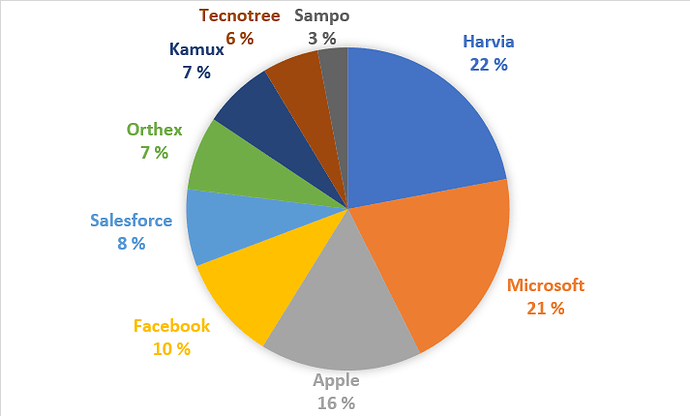

Kuten kokonaiskaaviosta huomaa, on hevosia vaihdettu edelliseen salkkupäivitykseen verrattuna aika runsaalla kädellä. Loppuvuonna siirsin salkun painopistettä myrskykestävään suuntaan painottamalla TietoEvryn ja Tokmannin kaltaisia alhaisen / kohtuullisen PE:n osingonmaksajia. Molemmat ovat osakkeita joilla näen pohjan tulevan vastaan mahdollisessa laskumarkkinassa aika nopeasti, mutta toisaalta joilla on myös kasvupotentiaalia. Tecnotree on tullut alas huipuistaan, mutta uskoisin kurssin korjaavan takaisin ylöspäin, ja pidän arvostustasoja edelleen matalina.

Harviaa kevensin huomattavasti 58 euron tuntumassa, tuottotavoitteen tullessa lyhyellä tähtäimellä täyteen. QT:n osuus puolestaan laski kurssilaskun ja keventämisen myötä, kun korkea PE-kerroin alkoi jännittää liikaa. Sampoa kevensin (kenties hieman turhankin suurella kädellä), kun halusin salkkuun myrskyn keskellä käteistä.

Remedy on yritys jonka kanssa myönnän olevani hieman vaaleanpunaiset lasit silmillä ja tuotteiden suuri fani. Usko yritykseen ja sen johtoon on kuitenkin omalla kohdalla hyvin korkea ja Remedyn tankkauspaikkaa olin odotellut koko vuoden. Edelleen korkeahkosta arvostuksesta huolimatta nappasin kiinni loppuvuoden alennusmyynnistä, joskin hieman liian aikaisin, halvemmallakin olisi saanut. Mikäli nousee tässä lähitulevaisuudessa vielä yli 40 euroon, kevennän nykyisestä positiosta hieman pois.

Solteqissa, Evolutionissa, Innofactorissa, Roviossa, Spinnovassa ja Inderesissä on sisällä swingipositiot. Nämä kaikki ovat osakkeita, jotka ovat kokeneet viime aikoina kovat kurssilaskut, ilman että yrityksessä on mikään kovin pahasti pielessä. Näiden odotan nousevan takaisin ylemmäs jos markkinasentimentti kääntyy takaisin positiiviseksi.

Tällä hetkellä salkussa on taas 100 % osakepaino sisällä. Uskoisin, että markkinasentimentti on nyt jälleen ainakin hetken myönteinen ja tammiralli voi hyvinkin koittaa. Siitä huolimatta lähden vuodeen 2022 kokonaisuudessaan varovaisen karhuisissa tunnelmissa.

![]()