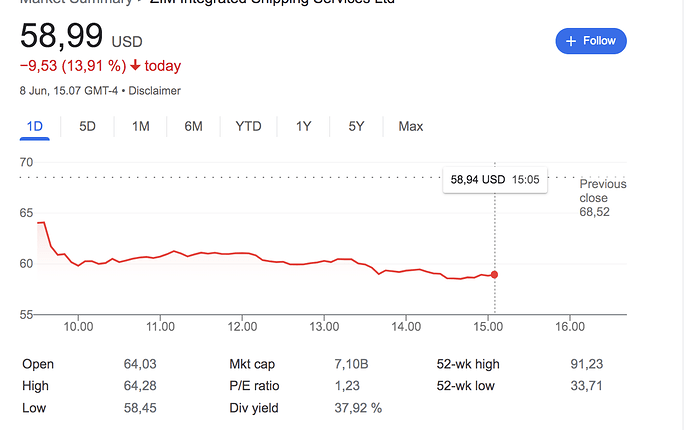

Case ZIM.

Market cap 7$ jaardia.

Kassassa rahaa Q1 lopussa: 4.8$ jaardia

Q2 melkein lopussa ja mennyt kovilla rateilla. Mitä kassassa voisi olla Q2 jälkeen? 5,5 jaardia?

En ymmärrä tämän lapun arvostusta.

Edit: harmittaa etten tunne koko tankkerisektoria riittävästi. Muuten olisin tässä huomattavasti nykyistä isommalla positiolla. Nyt vaan tuntuu siltä, että tässä on jotain mitä en ymmärrä.

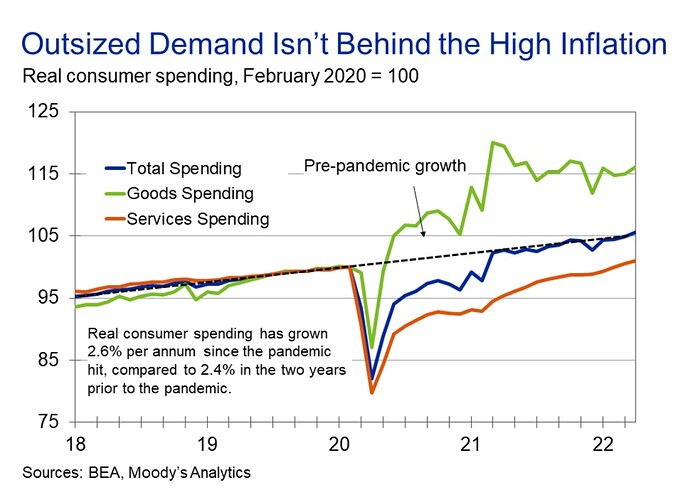

Konttisektori. Tankkerit on vaan ölpälle. Mutta joo lyhyesti konttisektori on erittäin hapan. Vähittäiskaupat paukuttaa negareita, taantuma rokottaa kulutustavaraa, zimillä kasa leasing soppareita maksettavana ja kun samalla aletaan paukuttaa pajalta laivoja -23 niin se tärkein eli S/D ratio on shipping segmenteistä kehnoin ja aika selkeitä huipun merkkejä. Myöskään mitään divejä tms ei kannata laskeskella ennalta kun shippingpomot niin rottia ja muutenkin maksat niistä lähdeveron Israeliin. En sano etteikö tolla rahaa voi tehdä mutta kyllä syklin taisteleminen on sama kuin Fediä vastaan painiminen. En toki sano ettenkö vähän tänään katsellut isoon dippiin mutta ei ainakaan vielä ole itsellä kiinnostusta. Todennäköisesti odottelen kesäkuun ajan mahdollista drybulk luisua ja isken sinne.

Tankkeripuolella etenkin crude fundan puolesta hintavampaa mutta ihan eri vaiheessa sykliä ja tilauskirjat tyhjinä. Drybulkissa seasonaldroppi menossa mutta jossei taantuma tule liian kovaa päälle ja Kiina jatkaa noita stimuja niin elokuulle voi olla taas pirteämpää liikettä. Supply on tiukimpia juuri koskaan.

#Containers #ZIM

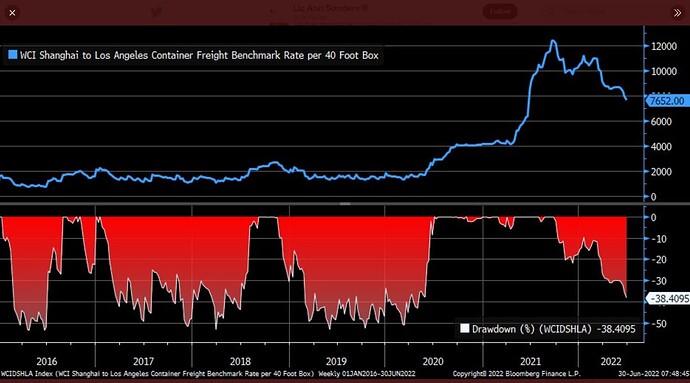

Konttilaivauspuolen rahti-indeksejä katsellessä näyttää siltä, että ensi viikolla spot-ratet viimein alittanevat viime vuoden vastaavan ajan ennätystasot. Tämän hetken noteeraukset: Freightos $7261 per 40ft, Drewry $7579 per 40ft ja SCFI $4200 per 20ft. Kaikki edelleen erittäin korkealla tasolla. Ei uskoisi, kun katselee uutisia “hintojen romahtamisesta”. Spot-hintojen pohjalta rahtareiden Q2 (joka käytännössä on jo paketissa) tulee olemaan jälleen erittäin hyvä. Mielenkiintoista seurata, mitä syksyllä tapahtuu ja realisoituuko hintojen normalisoituminen vihdoin vai ei.

ZIM julkisti toukokuussa Q1-rapostissaan tulosta hulppeat $14.19 per osake kuten palstalla jo käytiinkin läpi. Tärkeintä Q1-julkaisussa oli mielestäni katsaus pitkiin sopimuksiin:

“The average rate of our long-term contract, which took effect starting about two weeks ago in May 1st, reflect a rate increase in excess of 100%, in other words, more than double as compared to 2021”.

Huomioiden, että 2021-tasotkin olivat ennätystasoja, niin tuo on erittäin positiivista. Vuosisopimusten paino kuljetuskapasiteetista kasvoi tulevana vuonna (05/22 - 05/23) hieman yli puoleen eli spot-kuljetusten paino tulee olemaan vastaavana aikana hieman alle puolet. Siten vaikka loppuvuoden spot-hinnat romahtaisivatkin (mikä saattaa tapahtua, mutta ei ole varmaa), niin ZIM:n Q3-Q4/22 sekä myös Q1-Q2/23 tulevat vuosisopimusten myötä olemaan vähintään siedettävällä tasolla.

Avasin alkuviikosta long-position ZIM:ssä. Alle $50 hinnoilla risk/reward on mielestäni osakkeessa kohdallaan, vaikka en konttisektoria pitkällä aikavälillä houkuttelevimpana pidäkään.

#Product tankers

Hyvä makroartikkeli James Catliniltä product-puolen supply/demand -tilanteesta:

@Pavel Kysyn tällä puolen, koska kysymys liittyy enemmän tähän ketjuun: Eli kirjoitit tuolla raaka-aine ketjussa pari hyvää postausta ja auttavat hahmottamaan tuon öljyn tuotannon haasteita Raaka-aineet & luonnonvarat - Talouden primaarisektori - #213 by Pavel . Kysymys liittyyn tuohon jalostamopuolen kapasiteettiin, minkä olet nostanut noissa parissa viimeisessä postauksessa yhdeksi ongelmaksi. Eli miten paljon jalostamot kykenevät työstämään öljyä bbl/day tasolla ja pystytkö avaamaan miten jalostamokapasiteetti maantieteellisesti hajaantunut?

Haen nyt tällä ensisijaisesti hahmotusta siihen miksi tankkerimarkkinat eivät pääse hyötymään rahtihinnoissa tästä öljyn hinnan noususta. Eli onko niin että ei vain ole kuljetettavaa riittävästi nykyiselle fleetille, koska jalostamoja ajettiin alas 2020? Kysymys siis ei ole pelkästään mitä saadaan maasta porattua, vaan johonkin se pitäisi myös pystyä siirtämään tämän jälkeen. Eli onko OPEC hitaus ollut osittain sitä että tuota downstream kysyntää ei ole? Ja tämän takia jalostamomarginaalit ovat nyt nousussa?

Jos sinulla olisi jotain lukuja heittää vaikka tuosta jalostamopuolen tilanteesta pre-2020 vs. nyt, niin tämä saattaisi auttaa hahmottamaan tätä kentää. Löysin tämän artikkelin, jossa puhutaan globaalisti 2Mbbl/d jalostamokapasiteetin poistumisesta vs. 2020 - tuo ei kuulosta suurelta, mutta varmaan laaduillakin on oma lusikkansa tässä sopassa.

Tuo @sopuli2 linkkaama James Catlinin artikkeli auttaa hahmottamaan miksi tuotepuolella tilanne hivenen parempi kuin raakakuljetuksissa (jalostamojen sulkeminen itsessään tuo lisää tonnimaileja tuotteille).

Yritäin vain hahmottaa tilannetta kun alkanut tutustuä näihin kunnolla vasta markkinoiden turbulenttisimmassa vaiheessa ja tämän takia ei oikein ole päässyt jyvälle miksi tankkeri puoli on ollut niin aneemista.

Käsittääkseni cleantanker ratet on ath luvuissa? Tai LR ja MR aivan liekeissä. Ongelma on crude puolella. Sinällään kyse ei liene niinkään volyymeista vaan tonnimaileista. Muualta kuin Venäjältä on hieman pitkä matka Eurooppaan.

Eli siis tonnimailit kasvanut reilusti product tankkereilla ja voidaan ihan hyvin olla tilanteessa missä tavara loppuu kesken. Tai siis Euroopassa on jo loppunut joiltain pikkuhuoltamoilta jalosteet ja tiedä mennäänkö isompaan säännöstelyyn. Pyrin jatkamaan tähän kun löytyy aikaa, mutta siis joo product tankkerien osakkeiden raketointi johtuu ihan raketoivista rateista. Jos Jenkit tekisi esim export bannia niin noihan menis taas ihan bazookas (en kyllä usko että poliittisesti natomaana tekevät).

Sinälläänhän näissä pitää myös aina nähdä inventaariot. Eli se ei ole vain suoraan vaikka kulutus vaan se että jos inventaariot on tyhjänä niin jostainhan se pitää sitten kuskailla.

Edit. @KohtiVapautta joo oikeastaan olisi parempi etten liikaa spekuloi mitään ![]() koska kyllähän tässä on tällä hetkellä kaikki mahdollinen ilmassa aina lamasta Kiina-Taiwan sotaan. Kunhan ajoittain päivittelen jotain opec käppyröitä ja kirjoitan muutaman sanasen. Your guess is as good as mine. Mutta niinhän se sanonta menee että tankkerit on paras sotahedge.

koska kyllähän tässä on tällä hetkellä kaikki mahdollinen ilmassa aina lamasta Kiina-Taiwan sotaan. Kunhan ajoittain päivittelen jotain opec käppyröitä ja kirjoitan muutaman sanasen. Your guess is as good as mine. Mutta niinhän se sanonta menee että tankkerit on paras sotahedge.

Kiitos jään odottelemaan. Tuota tuotepuolta en ole juurikaan seurannut ja muutenkin jäänyt seuraaminen hivenen kevyemmällä viime aikoina.

40-50k/d ei kuulosta vielä kovinkaan kummoiselta (heh) kun vertaa konttilaivoihin. Samalla tasolla, mutta vielä >20v aluksella (2000TEU on kuitenkin uppoumaltaan pienempi kiulu).

Toki tuo tuotepuolen pidemmän aikavälin kehitys kiinnostaa, etenkin jos tulisi jokin hetkellinen pudotus noihin lappuihin (krhm. taisit tuota mahdollisuutta juuri spekuloida toisessa ketjussa).

Keventelin kanssa aiemmin $ship korkeammalta ja nyt pitäisi palailla ostojen pariin. Taas tosin ollut liikaa muuta tekemista, joten en ihan ole ytimessä kaikista tapahtumista.

Joo niin paljon muualla itsellä peliä että taidan odotella dryssa selkeää käännöstä ensin rateissa. Markkina on niin pelokas että tuskin tuolla mitään hirveäati fronttaillaan.

Itse otin kiinni Mintzmyerin ideasta - DAC on järkevämpi betti kuin ZIM tässä kohtaa. Omat laskelmat oli samansuuntaisia, mutta ollaan kyllä lasketeltu. En tee kuin yhden lisäyksen ja jos siinä kohtaa ei suunta muutu, poistun kokonaan. Tappio jää pieneksi.

- @sopuli2 En muistanut tarkentaa, että tämä nimenomaan on veivi/treidi max 6kk. Silloin noilla osingoilla ei ole niin suurta merkitystä (jos lainkaan) itselleni, vaan haen puhtaasti kurssinousua. En ole halukas tankkeripuolella ylipäätään hakea enää mitään supersykliä.

Pelkkien lukujen valossa (katsoi sitten tulos-, kassavirta- tai NAV-pohjaisia lukuja) DAC:n arvostus ($67) näyttää myös omasta mielestäni ZIM:ä ($50) halvemmalta. Pitkät, kiinteähintaiset sopparit tuovat DAC:n tulokseen myös varmuutta useiksi vuosiksi eteenpäin siinä missä ZIM on alttiimpi hintamuutoksille. DAC:ssa on mielestäni kuitenkin riski, jonka mm. nimimerkki @Pavel mainitsi aiemmin ketjussa:

Eli nousukauden voitot investoidaan valtaosin uuteen kalustoon ja osakkeenomistajille jaetaan tähteet, laskukaudella jälleen dilutoidaan - yleinen perisynti laivuriyhtiöissä historiallisesti. Kaikki laivurisijoitukseni kohdistuvat juuri tuon historian vuoksi firmoihin, jotka ovat sitoutuneet maksamaan osinkona tietyn osuuden voitoistaan. “Tasaisesti nousevat osingot” kuuluvat mielestäni tasaisempiin aloihin, eivät ultrasyklisiin laivureihin. Mielipideasia, saa olla eri mieltä. Mutta tuon vuoksi olen siis valinnut ZIM:n, enkä DAC:a - painotan eri riskejä (corporate governance) kuin Mintzmyer (operatiiviset / hintariskit). Onnea DAC-veiviin tästä huolimatta!

Ratet tulee lujaa alas:

Selittäkää joku minulle tämä $ZIM PE joka on alle yhden? Tuleeko konttihinnat täysin tonttiin ja tämäkin firma alkaa tekemään turskaa ja lopettaa osingon maksun tämän tai viimeistään ensi vuoden aikana?

Taitaa olla pelko siitä, että Zim vuokraa itselleen laivaston lähivuosiksi melko kallilla nykyhinnalla, mutta konttihinnat taas jatkaisivat alaspäin, jolloin lopputuloksena Zimillä jäisi käteen korkeat leasing-kustannukset ja matalat tuotot.

Juuri katselin tuon, kaikki herrat varsin positiivisella mielellä sen suhteen että product ratet voisivat olla kestävällä pohjalla pidempäänkin. Sanojensa tueksi mm. Bugbee ostellut reilulla 8$ miljoonalla Scorppareiden osakkeita kesäkuussa.

Tähän liittyen, tänään, n. 2.5kk hakemuksen lähettämisen jälkeen, ylimaksetut ZIMin osingon lähdeverot näkyivät tulleen tilille (huom, tulee pankkitilille, ei arvo-osuustilille). Suolainen $20 ulkomaalaisen pankin kulu vähennetty summasta enkä ole aivan varma tuliko sieltä ihan oikeaa summaa (olisi kai pitänyt tulla $297.50 mutta tuli $267.50), mutta rahaa anyways tuli.