Puolet tuosta 32 sentistä. Tein juuri 20kk sähkösopparin (5,80 snt/kWh päivä, 4,50 snt yö). Tähän energian hintaan kun lisätään muut kulut päälle, niin päästään hyvin lähelle 16 snt/kWh.

Lueskelin tuossa aikani kuluksi tuota suomenkielistä opusta kirjasta “A Walking Down Wall Street” eli Sattumankauppaa Wall Streetillä. Ajattelin sittten huvikseni liittää tähän kolme kuvaa tuosta kirjasta liittyen pörssin (indeksitason pohdintaa siis) pitkän aikavälin kehitykseen. @musa_2 varmasti myös tykkää aiheesta ![]() Ei mitään uutta varsinaisesti siis luvassa.

Ei mitään uutta varsinaisesti siis luvassa.

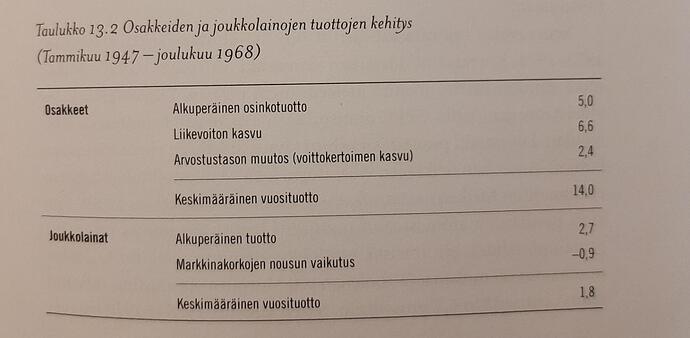

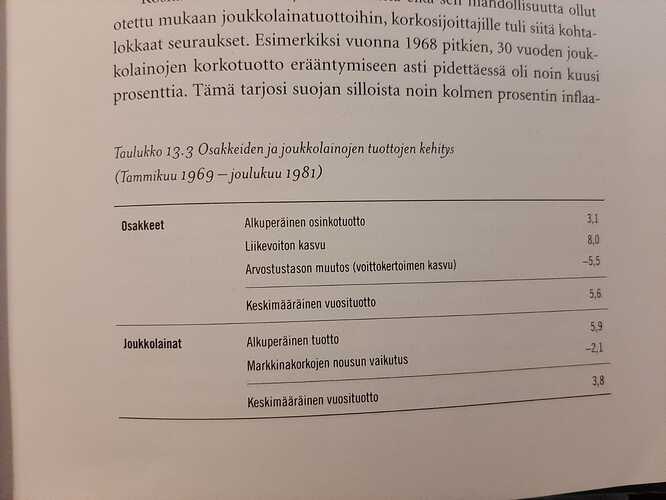

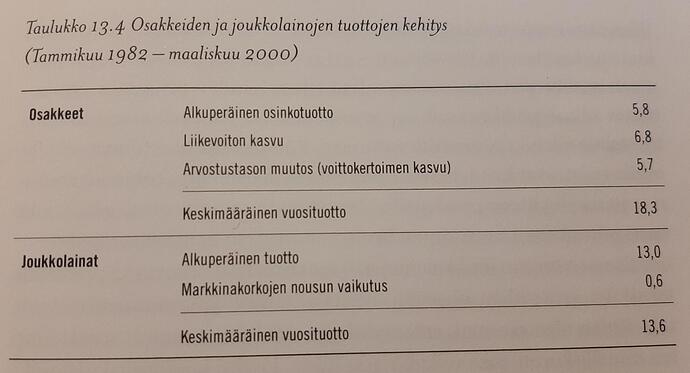

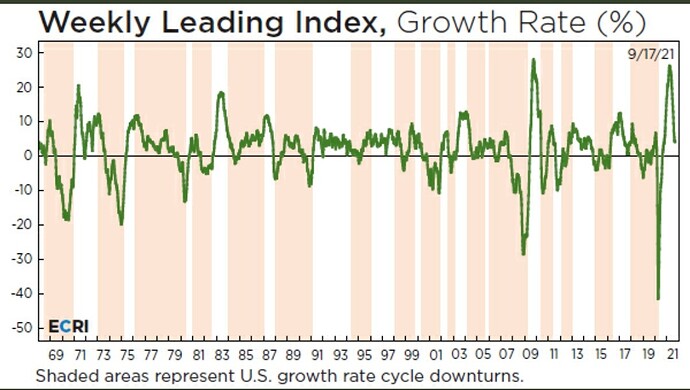

Tuottohan koostuu kolmesta komponentista: osinkotuotosta, tuloskasvusta sekä arvostuskertoimien muutoksista. Nyt on käytännössä vedetty paria lyhyttä 0-3v kriisiä lukuun ottamatta vuodesat 1981 saakka aikamoista nousukiitoa tuottomielessä tähän hetkeen 2021 saakka.

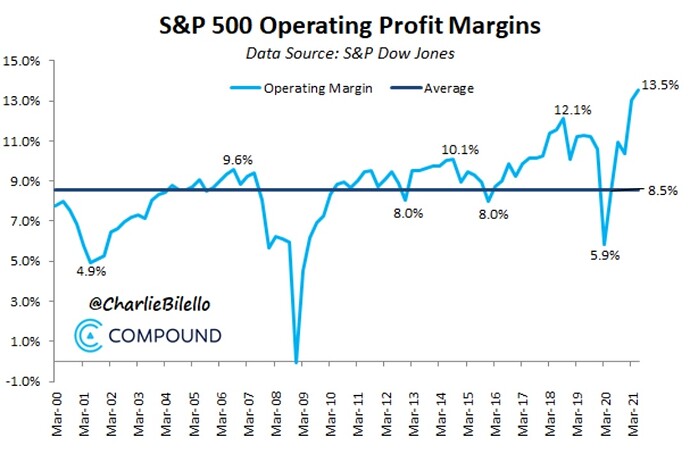

Osinkotuotto tällä hetkellä indeksitasolla taitaa olla ihan äärimmäisen matala. Onkohan se suunnilleen jotain tasoa 1-2,5 % riippuen vähän indeksistä? Tuloskasvua varmasti saadaan jatkossakin ihan ok-tahtiin tai jopa hieman paremmin 2020-luvulla ottaen huomioon isot murrokset teknologisessa kehityksessä. Kuitenkin nuo arvostuskertoimet laittaa aika huolella kapuloita rattaisiin niinkuin useasti tässäkin ketjussa on puhuttu.

Arvostuskertoimet voi edelleen venyä, koska varsinaista “kattoahan” noille ei ole. Eikä ole olemassa mitään “neutraalia” tasoa jolla nuo kuuluisivat olla. On vain historiallisia keskiarvoja. On hyvin mahdollista, että nykyisessä maailmassa tuloskertoimet voivat olla pitkää historiaa jonkin verran korkeammalla tasolla useistakin eri syistä joita tässäkin ketjussa on käyty läpi. Mutta varmaa se ei ole, joten jonkinlaista hyvää riskienhallintaa olisi mielestäni olettaa että ne kuitenkin palaavat lähemmäs historiallista keskitasoa.

Tuo aikakausi 1969-1981 oli melkoista myrkkyä osake- ja joukkovelkakirjamarkkinoilla. Kova inflaatio nakersi reaalituotot jopa negatiivisiksi. Nimellistuottokin jäi suhteellisen vaatimattomaksi, vaikka tuloskasvu oli ihan linjassa noihin kahteen muuhun kauteen, jolloin osakkeet tuottivat ihan törkeän hyvin.

Tulevien vuosien pörssien suunnan suhtaan nähdäkseni tuleva tuloskasvu indeksitasolla on jopa toissijaista. Eiköhän nuo yritykset tuota jatkuvasti paremmin tulosta. Sijoittajan näkökulmasta pihvi on tosiaan

- Syökö tulevien vuosien tuottoja massiivisesti arvostuskertoimien palaaminen lähemmäs historiallisia keskiarvoja?

- Tuleeko pitkäkestoisempaa inflaatiota? Jos tulee, niin kohta 1 toteutuu aika varmasti. Korkea inflaatio kertoo epävarmuudesta ja -vakaudesta, joten silloin osakkeiden riskipreemion täytyy olla korkeampi → arvostustasojen täytyy laskea.

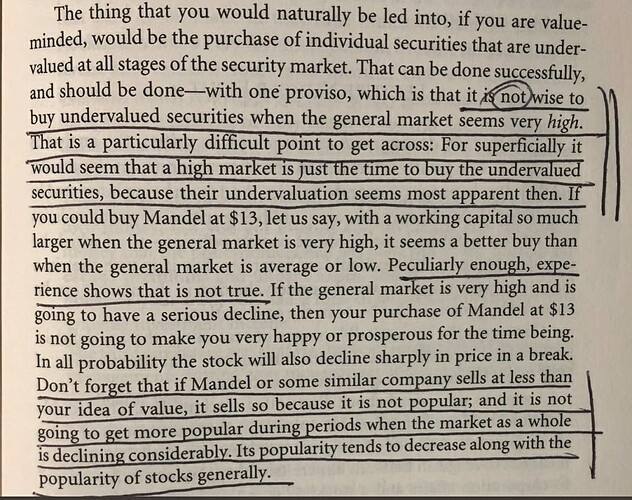

Onneksi osakepoimijalle on aina olemassa mahdollisuuksia, mutta riskipreemion hinnoittelussa ostohintaan saa olla suhteellisen tarkkana etenkin lähitulevaisuudessa.

Pahoittelut, keskimmäisen kuvan rajaus näköjään jäänyt tekemättä ja näyttää nyt suoraan sanottuna aika rumalta nuo kuvat.

Viesti poistettu turhana.

Tokihan tuottavuuden nopeutuva kasvu olisi elementti joka erilleen ottaen kaikesta muusta parantaisi yritysten kannattavuutta. Mutta kannattavuuteen vaikuttaa niin moni eri asia, että epävarmat arvailut tulevasta teknologian kehittymisestä eivät ole kovin hyödyllisiä.

Tämän asian suhteen täytyy ehdottomasti olla tosi nöyrä. Tulevat arvostuskertoimet eivät ole sillä tavalla haarukoitavissa että täällä voitaisiin päästä johonkin järkevään tulokseen aiheesta.

Alla kontrausta itse Ben Grahamilta. Oma asenteeni on tälle foorumille tyypillisen yksilötaidon äärimmäisen korostamisen ja Benin nuivan asenteen välimaastossa kun on puhe osakepoiminnasta korkeiden arvostustasojen vallitessa ![]()

EDIT:

Sitten taas välillä lyhyemmän tähtäimen asiaa.

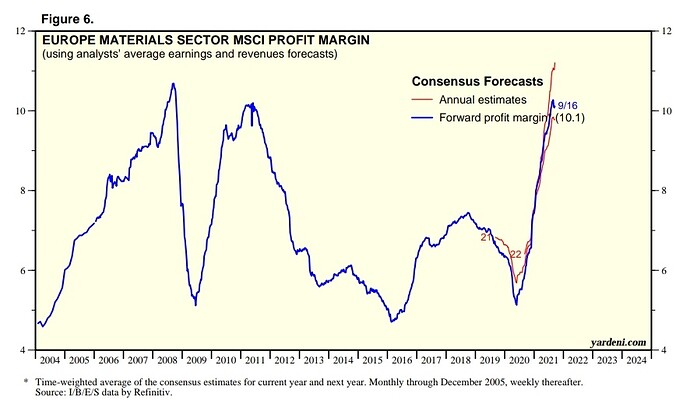

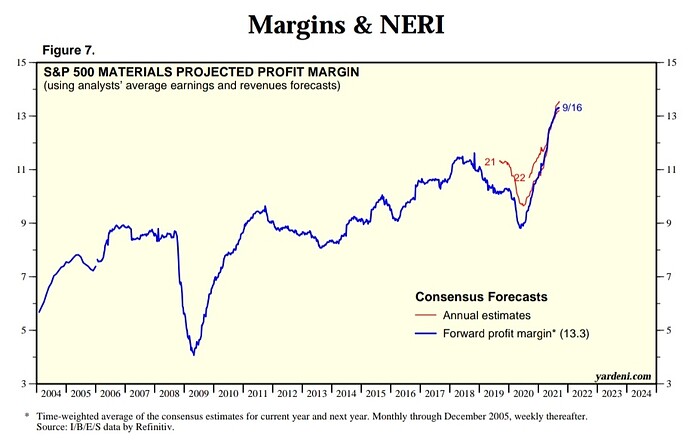

Materials-sektori on paras ilmapuntari siihen millainen on analyytikoiden suhdanneoptimismin taso. Se optimismi on nyt äärimmäistä.

Jos äärimmäinen optimismi saattuisi kohtaamaan nihkeämmän todellisuuden, se tuo mielenkiintoiset vaiheet mukanaan.

@Verneri_Pulkkinen graafitietäjänä ![]() , voisitko valaista tietämätöntä, että ovatko nämä luvut oikeasti suhteessa aiempiin nousukausiin “näinkin ‘paljon’ korkeammalla”? Liittynee Helmikuussa nostamaasi “joko kaikki on kyydissä” aiheeseen.

, voisitko valaista tietämätöntä, että ovatko nämä luvut oikeasti suhteessa aiempiin nousukausiin “näinkin ‘paljon’ korkeammalla”? Liittynee Helmikuussa nostamaasi “joko kaikki on kyydissä” aiheeseen.

Tuo ok-tuloskasvun kehitys myös heikommassa talousympäristössä/korkeassa inflaatio ympäristössä perustui lähinnä historialliseen dataan. Historiallisesti myös silloin kun pörssissä on mennyt huonommin (esim. tuo 1969-1981), niin tuloskasvuhan on ollut tuolloinkin yllättävän hyvää, ongelma on ollut vain se, että inflaatio ja arvostustasojen lasku syönyt tuotot jopa negatiivisiksi reaalisena.

En siis spekuloi omassa sijoitusstrategiassa että talouskasvu olisi mitenkään poikkeuksellista, vaan lähinnä että varmasti kehitys jatkuu suunnilleen historian viitoittamalla tiellä. Tosin mielestäni aineksia on vähän parempaankin lähiaikoina, sillä mm. viime vuosikymmen taisi olla historiallisessa perspektiivissä jopa poikkeuksellisen nihkeää, tuotto tuli aika pitkälti kertoimia venyttämällä.

Jep. Hyvää riskienhallintaa on nykyisessä markkinatilanteessa mielestäni se, että riskipreemion hinnoittelee niin, että on valmis ottamaan vastaan tuon arvostuskertoimien sulamisen. Optio lyhyellä tähtäimellä on toki edelleen että nuo venyy, mutta mitään ei kannata sen varaan pelata.

Joo on kyllä ihan selvää että kaikki ottavat hittiä jos tuollainen ilmiö sattuisi tapahtumaan että arvostuskertoimet lähtevät valumaan alaspäin. Riskipreemion hinnoittelulla en tarkoittanut pelkästään sitä, että ostaa “halpoja” yhtiöitä kertoimien valossa, vaan että huomioi siinä myös liiketoiminnallisia asioita. Miten yhtiö kestää inflaation (hinnoitteluvoimaa?), miten infaaltio vaikuttaa kustannuksiin ja siten voittoihin jne. Lyhyellä aikavälillä voidaan näistä huolimatta sukeltaa muiden mukana, mutta toipuminen on nähdäkseni selvästi todennäköisempää kun sen riskipreemion on ottanut huomioon.

Vernerillä aina tosi hyvää makrosettiä. Ennen ajattelin että ehkä hänessä hieman cheerleaderin vikaa mutta nykyään jo suosittelen varauksetta!

EDIT:

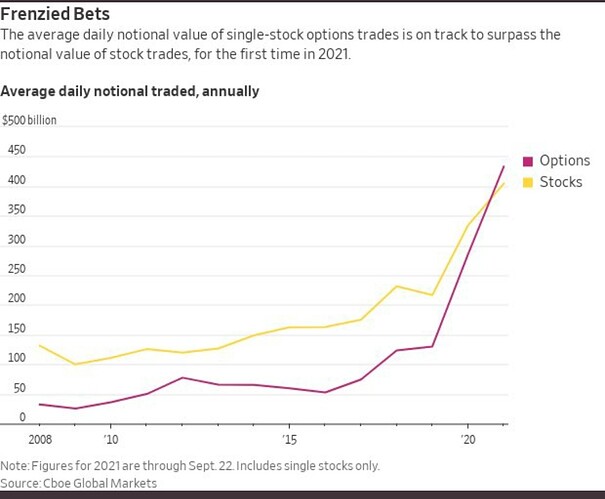

Tää menee taas viihdeosastolle mutta mielestäni USA:ssa on pikkuisen syys–lokakuun 1929 kaikuja.

Loka–marraskuun 1929 konsulttikielellä haasteet tulivat siitä että oli extreme complacency sen suhteen että dipit varmasti ikuisesti ostetaan ja siitä että suhdanne oli hieman (ei vielä pahasti) pehmenemässä.

Extreme complacency.

Valtavaa härkämarkkkinan jatkumista odottaville sijoittajille ikävä uutinen on, että vastaus on kyllä!

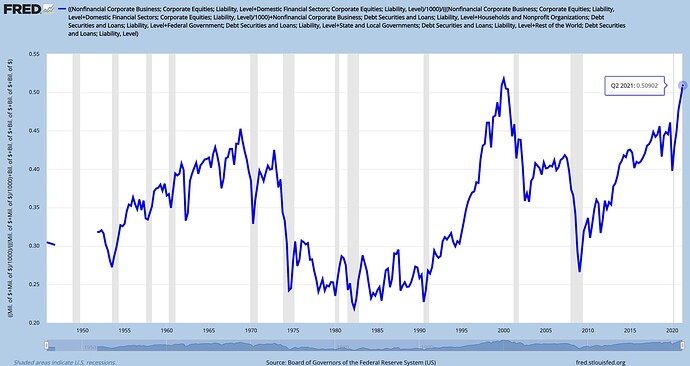

Allokaatio osakkeisiin alkaa Yhdysvalloissa olemaan ennätyskorkealla.

Samaa kieltä puhuu myös tämä pseudonymi Jesse Livermoren mittari. Luulen, että tämä kaappaa jotain muutakin mukaan koska allokaatio on vieläkin korkeampi, 50 %.

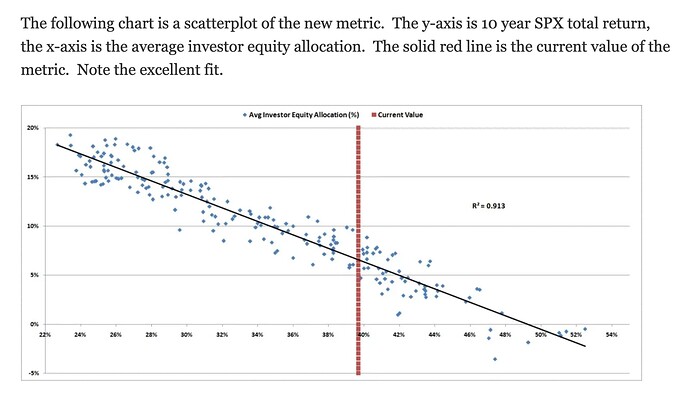

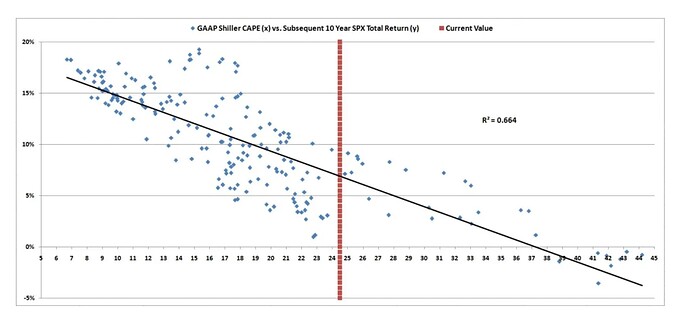

Kuten kävin keväällä videolla läpi, tällä allokaatiomittarilla on ollut toistaiseksi parhaat näytöt tulevien tuottojen ennakoinnissa. (Kts. esim. tämä blogi.)

Allokaatio. Huom. blogi on vuosia vanha, nyt ollaan 50 %:ssa eli tuolla oikealla laidassa. ![]() Mittari ennakoi siis negatiivisia tuottoja seuraavalle 10 vuodelle pörssissä jos aiempaan on nojaaminen.

Mittari ennakoi siis negatiivisia tuottoja seuraavalle 10 vuodelle pörssissä jos aiempaan on nojaaminen.

Esim. Shillerin P/E:

Se on siinä mielessä elegantti, ettei se ota suoranaisesti kantaa pörssin arvostukseen vaan ainoastaan siihen, kuinka suosittu omaisuuslaji osakkeet on kotitalouksien* kokonaisvarallisuudessa. Tietysti yleensä kun niiden osuus on korkea niin myös arvostustasot (P/E:llä tai millä vaan perinteisellä mittarilla mitattuna) on koholla.

Tämä on hyvä pitää mielessä, että aiemmat huiput johtivat hyytäviin ja pitkiin laskumarkkinoihin kun osakkeet menettivätkin suosionsa. Voihan nytkin yrittää heiluttaa nollakorkokorttia ja muuta, mutta pingottuneelta tuo näyttää yhtä kaikki.

Jos olisin ultrakarhu niin todnäk. rakentaisin argmumentointini kulmakiven juuri näiden käppyröiden varaan.

Loppuun on hyvä muistuttaa, että ) mikään indikaattori ei ole täydellinen ja b) meillä on aineistoa vain jenkeistä, sillä muualla tällaista ei olla vaivauduttu rakentamaan. ![]()

Tulevaisuus on aina arvaamaton. Jos esimerkiksi velan (ihan sama oli se yritysten, kotitalouksien tai valtion), eli varallisuuden, määrä jatkaisi voimakkaassa kasvussa sanotaan 10 % vuosi ja sijoittajat haluaisivat pitää allokaation osakkeisiin ennallaan, niin osakemarkkina voisi jatkaa tukevalla tuottouralla. Kts. nuo komponentit mistä mittari on rakennettu.

*Lisäys: tässä kontekstissa kotitaloudet viittaa siis kaikkiin ihmisiin, koska pääasiassa kaiken omistaa viime kädessä kotitaloudet vaikkakin usein rahastojen tai yritysten välityksellä.

Eikäs se allokaatio nouse kun kurssit nousisivat vaikka ei ostaisi yhtään lisää osakkeita.

Jos vaikkapa minulla olisi miljoona osakkeissa ja kassassa 200k euroa ja osakkeet nousisivat 50%, niin silloinhan minun osake allokaatio kaikista varoista olisi noussut merkittävästi? vaikka kassa olisi rahassa täsmälleen saman kokoinen?

Eikö tällöin allokaation pitäminen saman vaatisi keventämistä nouseviin kursseihin?

Luvut ovat hypoteettisiä, minulla ne on eri.

Samaan aikaan kun katsotaan eurooppalaisia osakkeita, eurostoxx50 yms… niin eipä 5 vuoden nousu ole hääppöinen… tähän tietenkin on varmasti syynsä.

Vaikka osakkeet on pääsääntöisesti kalliita niin maantieteellisesti löytyy edelleen edullisia osakkeita salkkuun

Bloombergillä oli John Authersin juttu siitä miten roaring twenties -narratiivi on keväästä alkaen “lempeän tasaisesti” murentunut.

Mutta TINA on edelleen ihan täysin voimissaan.

TINA:an liittyen oma huomioni: U.S. korkoympäristö muistuttaa kesää 2016 jolloin S&P 500 p/s-arvostus oli 1,8x, joka tälle vuodelle ennustetulla sales per sharella 1600 vastaisi S&P 500 pistelukua 2900.

Tiedämme, sinulle nuo summat on hieman pieniä. ![]()

Yksilötasolla voi käydä noin, ja monelle käykin etenkin jos kurssit nousee nopeasti: uusien säästöjen rooli jää pieneksi kokonaisallokaation kannalta, eikä edes tarvitse ostella lisää ja silti osakepaino kohoaa.

Tottakai kokonaisuuden tasolla, jotta kurssit nousisi, pitää pörssissä käydä kauppaa.

Jos ajattelee asiaa allokaatiomittarin kannalta, on sekin aktiivinen teko sijoittajien osalta mikäli he “eivät tee mitään” ja antavat allokaation nousta.

Tuo mittaa osakkeiden osuutta koko finanssivarallisuudesta. Muuta finanssivarallisuutta on velka. Yksityissijoittajan vinkkelistä se voi tarkoittaa esimerkiksi korkorahastoja. Olen valitettavasti itse nollakorkosukupolvea ollut aikuisiän, joten tunnen mm. pankkien korkotuotteita huonosti mutta käsittääkseni vanhemmalla polvella on kaikenlaisia ihme vakuutushimmeleitä ja matalakorkoisia tuotteita paljon. ![]()

Jos velan (=varallisuuden) määrä paisuu mutta osakkeet ei liiku, niin osakkeiden allokaatio% pienenee keskimääräisessä sijoittajan salkussa. Jos osakkeet laukkaa nopeammin tai niiden tarjonta pörssissä lisääntyy (enemmän IPOja, koko pörssin markkina-arvo paisuu) kuin muu finanssivarallisuus, niin allokaatio % kasvaa. Näiden kahden suhdetta tässä tavallaan katsotaan. Velka on luonnollisesti matalampi riskistä, osakkeet taas volatiileja. Tämä kertoo siis myös riskinottohalukkuudesta.

Pointti onkin siinä, että aiempaan verraten allokaatio näyttää hyvin korkealta ja yli ajan tuo allokaatio on vaihdellut rajusti. Aiemmin näin äärimmäiset lukemat ovat pyyhkiytyneet pois rajuissa laskumarkkinoissa, kun osakekultti on vaihtunut osakkeiden vihaamiseen.

1980-luvun alussa oli vuorostaan toinen ääripää, kun osakkeita pidettiin kuolleena omaisuusluokkana ja allokaatio niihin oli suorastaan vihamielisen alhainen. ![]()

Jos nyt sijoittajien kollektiivi haluaisikin paljon aiempaa vähemmän aggressiivisen kokonaisportfolion missä on enemmän korkopapereita (siis velkaa) ja vähemmän osakkeita (osuuksia yhtiöistä ja oikeus niiden tulevaisuuden kassavirtoihin), niin liike allokaatiomuutoksessa voi näkyä rajuna laskuna pörssissä kunnes uusi tasapaino on saavutettu.

Sijoittajan on hyvä tiedostaa, että ainakin maailman isoimmalla markkinalla ollaan nyt ennätyshimokkaita osakkeiden suhteen. Voi olla että tämä on “uusi normaali” ja nollakorkojen ansiosta allokaatio pysyy tuollaisena. On myös helppo maalata toisenlaisia kehityskulkuja.

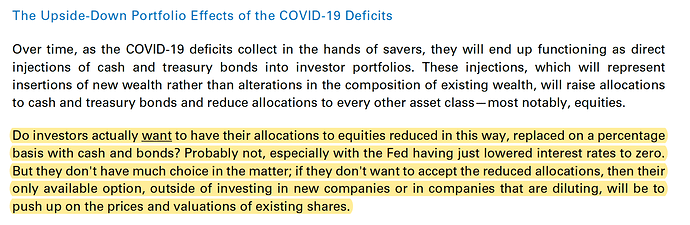

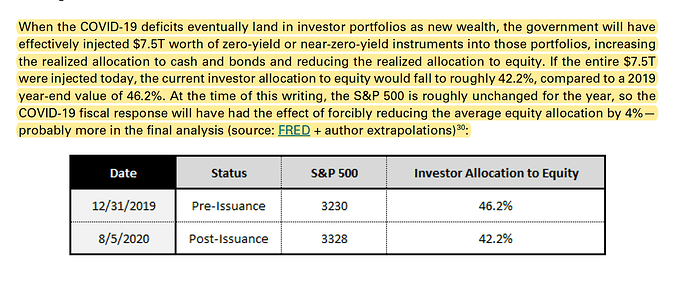

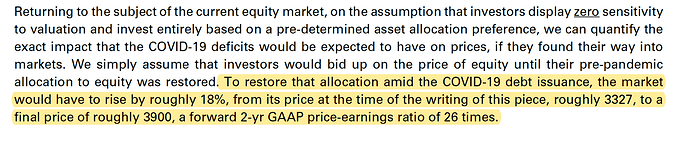

Lisäys: mainostin viime vuonna täällä paljon Livermoren paperia Upside Down markets. Myös tämän pikku PDF:n lopussa aprikoitiin SP500:sen tasoja, jos sijoittajat haluaisivat korjata koronakriisin syövereissä laskeneen osakeallokaationsa.

Ei hullummin mennyt loppukesällä 2020 uumoilut siitä, mihin SP500:sen pitäisi nousta jotta allokaatio korjaantuisi huomioiden paisunut finanssivarallisuus.

Toki nyt SP500 on ampunut jo yli tuon 3900 pisteen reilusti, mutta loppukesällä 2020 melko hieno ennuste sen hetken tiedoilla.

Stagflaatiota pukkaa. Ei sille voi mitään, jos ei jotakin uutta halpaa runsasta ja päästötöntä energiaa keksitä nopealla aikataululla.

Vaikuttaa aivan kaikkeen.

Britteissä bensa ja diesel loppu asemilta. Sama edessä ehkäpä myös muissa tuoteryhmissä, kun massat havaitsee puutetta. Hyvänä esimerkkinä muutaman vuoden takainen voipula kotosuomessa😂 Hamstraus alkaa heti kun jostakin tulee puute, vaikka todellista tarvetta tuotteelle ei olisikaan.

Varmaan kannattaa käyttää pientä lähdekritiikkiä kun noita artikkeleita lukee…

Zero Hedge (or ZeroHedge) is a far-right libertarian financial blog, presenting staff-written articles and aggregating news and opinions from external sources. Zero Hedge, per its motto, is bearish in its investment outlook and analysis, often deriving from its adherence to the Austrian School of economics and credit cycles. While often labeled as a financial permabear, Zero Hedge has also been described as a source of “cutting-edge news, rumors and gossip in the financial industry”

https://en.wikipedia.org/wiki/Zero_Hedge

Näyttävät vaivihkaa amurikanserkulle miten riippuvainen tämä on Kiinasta… ![]()

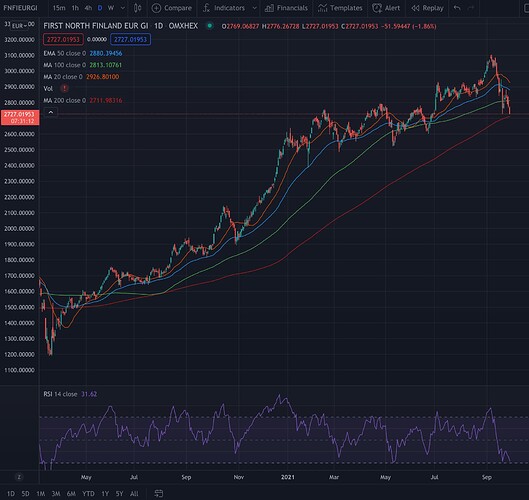

Pienyhtiöitä on tosiaan myyty kovasti syyskuussa. Tätä kuvaa hyvin se, että First North Finland on tulossa MA200selle. Edellinen kosketus oli koronakeväänä kun käytiinkin sitten oikeain reilusti sen alapuolella.

Öljy ja öljy-yhtiöt kovassa nousussa tutkan alla ties monetta päivää jo…

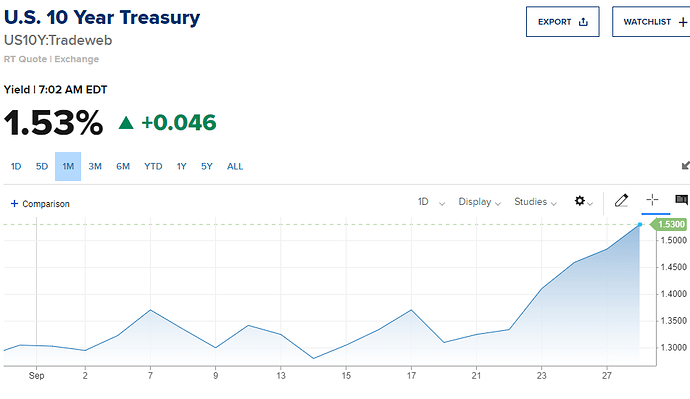

“transitory” inflaatio alkaa nostaa jänkkikorkoja. ja samalla kiinan talous hidastuu. not good. tosin huomenna kaikki voi olla jo toisin.

Hurjan nopeaa nousua tosiaan koroissa ja teknot tippuu myös. IMO tämä on hyvä ostopaikka Nasdaqin pääosin velattomiin ja kassarikkaisiin yhtiöihin ja korkojen nousu yleensä kertoo myös vahvistuneista kasvunäkymistä.

Tajuan tosin ottavani tässä kantaa niin ison rahan takana oleviin asioihin, että parempi kuitenkin seurata tulevaa nöyränä. Mutta silti… ostan tänään illasta todennäköisesti lisää teknoja ![]()

Fed’s Powell: "Still A Relationship Between Inflation And Employment, But Weaker Than In Past

- Inflation Is High, And Unemployment Rate Is High."

Tähän vielä päälle odotuksia heikommat tulokset Q3:lle ja Q4:ole niin voimme todeta ainakin USA:n olevan stagflaatiossa.