Tai sitten inflaatio on muutenkin jo huipun ohittanut ja Biden patsastelee kuinka korjaa asian. Voi sitten kerätä aplodit sopivasti vaalien alla kun inflaatio on hellittänyt. Ja sen toimittajan kysymys joka yrittää selvittää että mitä Biden teki kun näin hyvin meni jätetään sopivasti välistä ![]()

Tuo kryptojen tuominen mukaan tähän keskusteluun on mielenkiintoinen pointti. Voisiko olla mahdollista nämä viime päivien sinnittelyt olla kryptopuolelta tulleita varoja? Kenties @Skyman malleissaan näkee tätä puolta, eli miten raha virtaa tällä hetkellä?

Pystyn hyvinkin kuvittelemaan joidenkin käyttävän nyt niitä viimeisiä oljenkorsia pysyäkseen pinnalla ennen kuin alkaa mahdolliset realiteetit (margin call tai rahan tarve elämiseen) lopulta upottamaan unelmia Neptun ohjuksen tavalla.

Niin ja eihän tässä olla vielä nähty kuin vajaita 3% pudotuksia päivässä (5.5. oli isompi, mutta tätä edelsi 4.5 hyppy ylös, eli siten ei aivan vastaava pudotus).

Edit: @Skyman miten ajattelet viskositeettia tässä yhteydessä ja onko sinulla jokin turbulenssi elementti mukana mallinnuksessa?

Ennen kuin Skyman lyö faktat pöytään mallillaan hosun väliin vähän. ![]() Ehkä yksittäisissä lapuissa, jotka ovat saman kryptoporukan sijoituskohteita voi nähdä vekslailua puolelta toiselle.

Ehkä yksittäisissä lapuissa, jotka ovat saman kryptoporukan sijoituskohteita voi nähdä vekslailua puolelta toiselle.

Iso kuva: kryptojen markkina-arvo yhteensä taitaa olla alle biljoona dollaria tätä nykyä? Osakemarkkina on pelkästään SP500:sta katsoen ehkäpä 35 biljoonaa ja globaalisti 100 biljoonan hujakoilla. Velkakirjamarkkina on reilu satkun myös. Globaali kiinteistömarkkina… Huh huh useita satoja biljoonia.

Eli isossa kuvassa liikkeet noin pienestä sektorista on vain laineiden pikku lipsutusta.

Investing.com tietää kertoa:

All Cryptocurrencies

Number of Cryptocurrencies: 10,298

Total Cryptocurrency Market Cap: $1.32T

Bitcoin yksinään $581.66B

Talvella 2020-2021 Yhä musa soi tykitti kaikki markkinakommentit minulle Whatsappilla. Katsoin silmämääräisesti että ARK olisi piikannut 12.2.2021. Piti mennä nostalgiasyistä katsomaan, mitä murinoita tuli juuri sinä päivänä. Aika normipäivä, 30 pörssiviestiä ja yhtä monta kuvakaappausta twiiteistä, kommenteista, käppyröistä jne ![]()

-

Iso juttu on nyt optioilla treidaaminen. Niissä on tosi merkittävästi isommat spreadit kuin osakkeissa. Rankasti miinussummapeliä sijoittajille ja kultakaivos välittäjille.

-

Osakkeen pieni yksikköhinta on perinteisesti imagohaitta ja USAssa alle 10 dollarin yksikköhinta jo epämiellyttävä. On helppo nähdä miten heikkotaseiset pienyhtiöt ovat raketoineet. Kokeneet sijoittajat ja varsinkin ammattisalkunhoitajat ovat mukana sitä epätodennäköisemmin mitä pienempi yhtiö ja mitä pienempi yksikköhinta. Uusimmat sijoittajat etsivät eniten nopeaa kurssinousupotentiaalia pienten yksikköhintojen osakkeista. Yksikköhinta on pieni koska huono bisnes ja kurssi valunut ja voi olla kierteessä että tappiot heikentävät tasetta.

-

Russell Micro Cap noussut 175 % maaliskuun pohjilta.

-

Vastaa 25 vuoden normaalia nimellistä kurssinousua ja 50 vuoden reaalista kurssinousua.

-

Osaako nuori polvi ajatella että kurssinousu tuli tosi etupainotteisesti ja jatkossa tuottoa puristetaan sitten kärsivällisesti osinkoja uudelleen sijoittamalla?

-

NASDAQ ille laitan upsideä 20 % ja downsidea 75 %

-

Tää kaikki on melkein varmasti ohi ennen ensi talvea. Mitä pidemmälle ennen tuota takarajaa eskaloituu sitä isompi sotku siivottavana. Laitan siis takarajaksi marraskuun lopun.

-

2000-02 vähitellen kaikki alkeelliset psykologiset suojautumiskeinot ja toimintamallit jauhettiin tomuksi.

-

Halutaanko että syksyyn mennessä mahdollisimman kaikki vastaa NASDAQia maaliskuun alussa 2000?

-

Jos suurempi osa sijoittajista olis tunteettomia analyysikoneita, 2000–2002 oli ostolaidalle tullut porukkaa nopeammin ja enemmän. Olisivat todenneet että korkotasot vaihtelee mutta kyllä näin merkittävä pudotus koroissa oikeuttaa konservatiivisenkin sijoittajan diskonttaamaan teknojen tulevaisuuden potentiaalin jonkin verran alemmalla korolla kuin 2000 asetelmissa

-

Mutta tunnelmien vaihtelut vie kaikkea muuta aina 6–0.

-

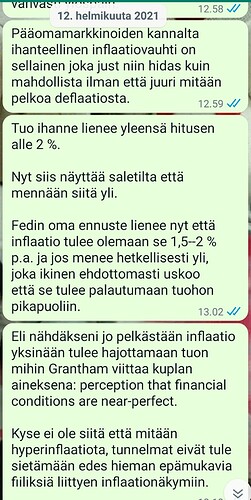

Nyt Fedin ympärillä on sellainen kultti, sokea usko sen jumalallisen mahtiin. Mutta keisarilla ei ole vaatteita. Varsinkin jos tunnelmien happaneminen liittyy talouden ylikuumenemiseen, Fedin keinot tosipaikan tullen tukea sijoittajien fiiliksiä on hyvin lähellä nollaa

-

Japanin taloushistorialla viimeisten 25 vuoden ajalta on äärimmäisen voimakas vaikutus Fedin mielenmaisemaan. Deflaatio on kauhea peikko Fedille. Katsotaan niin että deflaatiokierre voi alkaa vain sillä että mennään ensin nollainflaatioon ja homma kärjistyy ja kroonistuu sitten vuosien mittaan. USAssa inflaatio-odotukset romahtivat maaliskuussa ja Fed päätti että se itse tekee mitä tahansa inflaation kiihdyttämiseksi ja yrittää taivutella jatkuvasti finanssipoliitikkaa samaan kelkkaan.

-

USAssa on voinut ja voi edelleen koronan takia jättää vuokria maksamatta ilman häätöuhkaa. Tämä on sotkenut viralliset knflaatioluvut koska ne katsovat kerättyjä vuokria eikä pyydettyjä.

-

Oikeasti inflaatio on ilmeisesti jo vähintään 2000-luvun normaalivauhdissa ja suunta vahvasti ylöspäin.

-

Pääomamarkkinoiden kannalta ihanteellinen inflaatiovauhti on sellainen joka just niin hidas kuin mahdollista ilman että juuri mitään pelkoa deflaatiosta.

-

Tuo ihanne lienee yleensä hitusen alle 2 %. Nyt siis näyttää saletilta että mennään siitä yli. Fedin oma ennuste lienee nyt että inflaatio tulee olemaan se 1,5–2 % p.a. ja jos menee hetkellisesti yli, joka ikinen ehdottomasti uskoo että se tulee palautumaan tuohon pikapuoliin.

-

Eli nähdäkseni jo pelkästään inflaatio yksinään tulee hajottamaan tuon mihin Grantham viittaa kuplan aineksena: perception that financial conditions are near-perfect. Kyse ei ole siitä että mitään hyperinflaatiota, tunnelmat eivät tule sietämään edes hieman epämukavia fiiliksiä liittyen inflaationäkymiin.

-

Ja sitten nää kaikki joista osa liittyy inflaatioon ja osa muuten vain epämiellyttävää ja epävakauttavaa:

- spekulatiiviset kuplat

- riskin hinnoittelun loppuminen

- pääoman väärin allokoituminen

- dislokaatiot tarjontapuolella

- dislokaatiot kysyntäpuolella

- velkaantuminen ja rahan painaminen

- pullonkaulat ja vaikeudet toimitusketjuissa

- muuntovirukset vs. suurin osa maailman ihmisistä rokottamattomia vielä pitkään

jne.

-

- kapasiteetin puute vs. ylikapasiteetti eri sektoreilla kun ei olla täysin palaamassa entisiin kuvioihin

-

Kysymys johon saadaan paremmin perspektiiviä vuoden–kahden kuluessa: Kuinka paljon vähemmän rahan painamista ja elvytystä olis riittänyt siihen että inflaatio-odotukset ei olisi menneet maaliskuun 2020 jälkeisessä osassa korona-aikaa epämiellyttävän lähelle nollaa?

-

Veikkaan että todetaan sitten että paljon vähemmän elvytystä olis riittänyt pitämään inflaatio-odotukset riittävän paljon nollan yläpuolella.

-

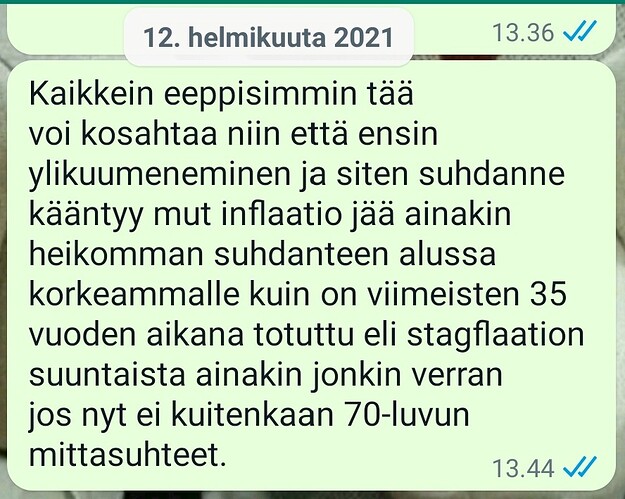

Kaikkein eeppisimmin tää voi kosahtaa niin että ensin ylikuumeneminen ja siten suhdanne kääntyy mut inflaatio jää ainakin heikomman suhdanteen alussa korkeammalle kuin on viimeisten 35 vuoden aikana totuttu eli stagflaation suuntaista ainakin jonkin verran jos nyt ei kuitenkaan 70-luvun mittasuhteet.

-

Tänään kymppivuotinen jo 1,20 %

-

Jos osti viime elokuun alussa salkun pullolleen heinäkuussa 2030 erääntyviä 10 v. treasury bondeja, salkku turskalla -56 %. Ostaa negatiivisella turvamarginaalilla ja siitä voi olla seurauksia

-

Sijoittajat eivät näe että isoa riskiä muissa kuin meemiosakkeissa

-

Kuplat tuhoavat paljon hyvinvointia, taloudellista ja henkistä.

-

Kuplista selviytyvät voittajina lähinnä ne jotka muutenkin vaurastuvat trendinomaisesti joten ne ylimääräiset kuplavoitot eivät paljoa hyvinvointia edistä.

-

Yhteiskunta kärsii tuottavuuden tuhoutumisen ja jäkiselvittelyjen laskujen myötä.

PS. Viestissä 25 täytyy olla typo prosenttilukemassa, eihän se nyt -56% voi olla.

Tää taisi olla se makrotriumfi joka säkällä kaikille kerran elämässä osuu kohdalle? Putinin sielunmaailmasta mulla ei ollut mitään hajua; se tullut sattumanvaraisesti korostamaan mun skenaariota.

Eräs juttu jonka Pipsa arvioi tuona talvena väärin oli, miten sijoittajapsykologia tulee kestämään mahdollista inflaatiota siinä vaiheessa kun sitä alkaa kunnolla ilmaantua. 2.12.2020:

-

Ai niin, mites osakkeiden tarjoama inflaatiosuoja. Pitkällä tähtäimellä joo tarjoavat suojaa. Mutta lyhyellä aikavälillä jos yhtäkkiä sijoittajat tajuavat että inflaatio on ihan puskista nousemassakin 4 prosentin vauhtiin, korkealle arvostettu osakemarkkina laskee hyvin helposti 20 %. Sen romahduksen aikana inflaatio ehti syödä käteisen ostovoimaa mikroskooppisesti, tyyliin 0,5 % jos se kurssilasku tapahtui kuukaudessa

-

Maailmalla sadat miljoonat sijoittajat ovat nyt sitä mieltä että kaikkien rahojen pitää olla osakkeissa. 19.3.2020 hirveän paljon harvempi oli sitä mieltä.

-

Nyt on hyvä hetki pitää ihan kaikki rahat osakkeissa koska korkotaso on matala ja markkinoilla on vastustamaton nousumomentum?

-

Luulisin että USAssa on isommat inflaatioriskit kuin Euroopassa vuoden tähtäimellä. Ihan turha yrittää sanoa mitään siitä kuinka suuri mahdollisuus mutta ymmärrät varmaan että puskista tuleva 4 % inflaatio aiheuttaisi paniikin.

-

Olisi aika outoa väittää ettei mitään mahdollisuutta tuohon

-

On patoutunutta kysyntää ja ylemmällä keskiluokalla on subjektiivinen tunne omasta vauraudesta ja ostovoimasta korkeammalla kuin ennen taantumaa. Siihen lisää rahan painamista, raaka-aineiden spekulattiivistakin hinnannousua ja pelastus- ja elvytyspaketteja ja kattaus valmis.

-

Keskivertosijoittaja näkee niin että yllättävän ja epämiellyttävän inflaation todennäköisyys on nolla. Väittäisin että se on yli nolla mutta ihan turha sanoa sen kummemmin asiasta enempää. Nää on niin mahdottoman vaikeita.

Tuolloin siis inflaatiosta ei ollut vielä tietoakaan. Vuosi tuon jälkeen inflaatio oli jo 7%. Ja S&P 500 oli silti 25% korkeammalla!!

Ihan totta, tuo meni metsään ![]()

EDIT: Siis eeppisesti pieleen tuo joulukuu 2020 ![]() Taas hyvä esimerkki siitä että on yksi asia olla kartalla jostain mistä valtavirta ei ole ja ihan toinen asia tehdä sillä pörssissä ylimääräisiä tuottoja.

Taas hyvä esimerkki siitä että on yksi asia olla kartalla jostain mistä valtavirta ei ole ja ihan toinen asia tehdä sillä pörssissä ylimääräisiä tuottoja.

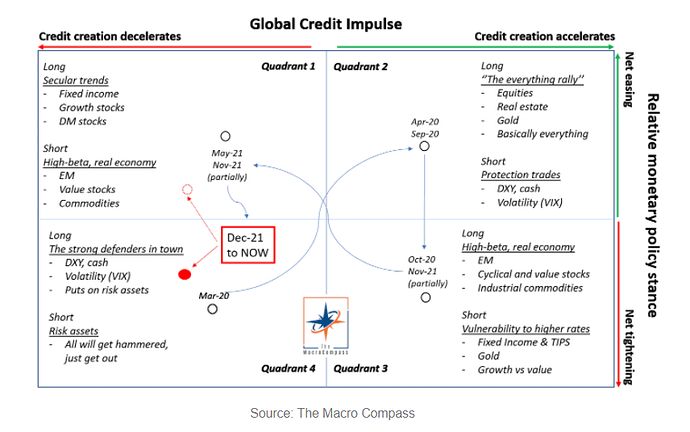

Monista asioista voidaan kehitellä nelikenttämalleja. Tässä olisi ainakin yksi versio sijoitusallokaatiosta, varmasti muitakin versiota löytyy. Pitäisi olla jokin tarkempi malli sitten noiden eri sektorien rotaatiota varten.

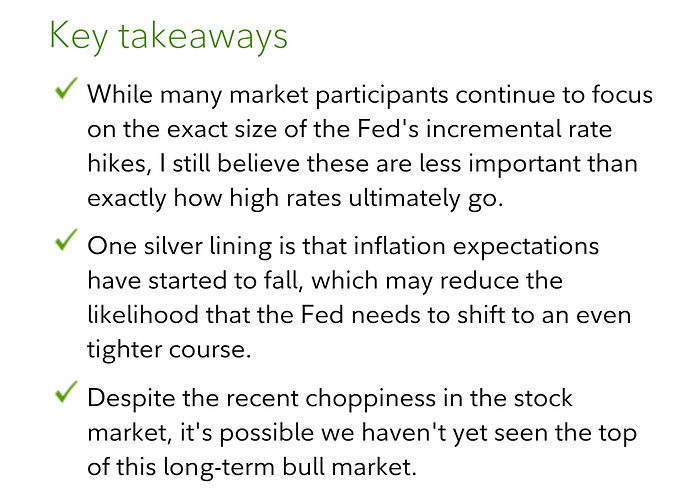

Aamuluettavaa by Fidelity.

https://www.fidelity.com/learning-center/trading-investing/silver-linings

Meillä on nyt käsillä teknokuplan puhkeaminen, mutta samaan aikaan on vielä cryptojen ja asuntojen kuplassa havaittavissa halkeamia.

KL:

ja

Nyt sitten seurataan pysyykö raaka-aineissa inflatorinen vauhti päällä vai tuleeko niin kova hard landing että nekin sulavat lopulta.

Vaihteeksi klassikkojen klassikko eli trailing p/e.

S&P 500 ttm p/e jossa mukana Q1.2022:

3935 / 214 = 18,4.

Toki yksittäisen 12 kk tuloksilla lasketulla p/e:llä on vain viihdearvoa.

Oikeasta ta:sta en tiedä mitään. Mutta köyhän miehen ta:lla onhan tuo nyt ylimyyty. Nasdaq vielä enemmän ylimyyty. Rajun rekyylin mahdollisuus kohollaan. Netto-ostaja kiinnostuu osakkeista enemmän kun arvostustasot laskevat ja toteuttaa osto-ohjelmia jos saa hyviä yhtiöitä ostaa järkeviin hintoihin.

Tämä kohta erityisesti on sellainen, joka jokaisen sijoittajan tulisi oppia tästä “kriisistä”. Kun talous on matkalla taantumaan inflaation ollessa korkea, niin keskuspankilla ei juuri ole työkaluja käytössään. Pallo siirtyy pitkälti rahapolitiikasta finanssipolitiikkaan. Rakenteelliset uudistukset ovat nyt ne keinot korjata ongelmia. Ne loistavat poissaolollaan. 1930-luvulla tehtiin uudistuksia. 1970-luvulla tehtiin uudistuksia. Vuodesta 2008 lähtien uudistukset ovat unohdettu ja on vain luotettu keskuspankkien pyhään voimaan. Eurokriisi hoidettiin käytännössä potkimalla tölkkiä eteenpäin ja vaadittiin Kreikalta pikemminkin leikkauksia – ei niinkään uudistuksia.

Rahan holtiton jakaminen oli aivan käsittämätöntä. EU:n ja USA:n talous ovat kutakuinkin samankokoisia. EU jakoi elpymispakettinsa kautta n. 800 miljardia. Yhdysvallat jakoi noin kuusinkertaisesti saman summan. Velassa ei ole mitään pahaa, jos se menee tuottavaan käyttöön. Nyt niin ei ole käynyt. Ei se aivan sattumaakaan ole, että Yhdysvaltojen kysyntä käy ylikierroksilla ja inflaatio on korkeampaa, vaikka EU kärsii huomattavasti enemmän Venäjän vastaisista pakotteista.

Tuo vapaiden vuokra-asuntojen määrä ja vuokrien lasku on ollut jossain määrin tavoiteltuakin pk-seudulla. Asuntoja on noussut kuin sieniä sateella ja kasvava määrä niistä on myyty sijoitusasuntoina. Joitakin projekteja on markkinoitu pelkästään sijoittajille. Mm. kojamo julkaisi lukunsa tänään: taloudellinen vuokrausaste 94,9 % => 91,9 % viime vuodesta.

Tiedän useampia hyvätuloisia perheitä, joissa vanhemmat ovat ostaneet velaksi uuden sijoitusasunnon, jonka ovat vuokranneet lapselleen opiskelun ajaksi. He saavat vähennettyä rahoitusvastikkeen sekä yhtiövastikkeen täysin verotuksessa. Vanhemmat saavat mitä parhaimman vuokralaisen. Lapsi (lue veronmaksajat) maksavat vuokran pitkälti asumistuella. Raha kiertää takaisin vanhemmille ja lopulta lapselle itselleen perinnön muodossa.

Jos asunto on vapaana pitkään ja velkamäärä on sellainen, että tarvii joka kuussa ne vuokratulot, niin joillakin sijoittajilla voi tehdä tiukkaa suoriutua maksuistaan.

Joitakin asuntoja on myyty vielä lyhennysvapaalla. Esimerkiksi vasta 4 vuoden jälkeen kiinteistön valmistumisesta on täytynyt alkaa maksaa rahoitusvastiketta tai sen määrä on noussut merkittävästi.

Tietyssä mielessä kiinteistömarkkinalla on samanlaiset ajat edessä kuin osakemarkkinoillakin. Voitot pienenevät kustannuksien noustessa ja tarjonnan kasvaessa, mikä sitten johtaa hintojen mörnimiseen tai jopa laskuun. Varsinkin jos yhtiövastikkeet nousevat ja vuokrat eivät nouse, niin onhan se myrkkyä tuotoille.

Minua on aina ihmetyttänyt osakemarkkinoiden reagoiminen milloin mihinkin uutiseen ja tilanteeseen.Kaipa sitä pitäisi itsekin väliin panikoida ja taas malttaa myydä aikanaan.Aika löllösti kuitenkin tulee seurailtua näitä markkinoita,eiköhän aika paranna haavat kurssilaskujen jälkeen.Tulee katseltua tuonne eteenpäin tulevaisuuteen ja uskoisin että vaikka nyt näyttää kohtuu negatiiviselta niin muutaman hetken päästä tilanne jo paljon valoisampi.Mitään pikavoittoja en jaksa tavoitella vaan luotan siihen että mikä menee alas tulee joskus ylöskin.Muutaman arpalipun heittänyt kehiin,muuten yrittänyt katsella "perusvarmoja"osakkeita niin ei tunnu niin epätoivoiselta.Vanha viisaus että ahneella on paskainen loppu pätenee vieläkin ![]()

Ettei kukaan unohda, Kiinan asuntomarkkinat eivät edelleenkään ole kunnossa.

Evergrande on saanut 6kk:n jatko-ajan yuan-määräisen 3 miljardin dollarin arvoiseen lainaan ja pisti 2000 asuntoa myyntiin vappu-viikoksi, joka on ilmeisesti ollut “golden week for property sales”:

Noh, nyt on tullut ilmi, että viime vuoteen verrattuna, tuona vappu-viikkona on myyty 33% vähemmän asuntoja:

https://www.bloomberg.com/news/articles/2022-05-09/new-china-home-sales-tumble-33-over-holidays-evergrande-update

Tämän lisäksi myös vahvemmat kiinalaiset firmat ovat alkaneet defaulttamaan, mm. Sunac, joka alla olevan linkin takaa löytyvällä videolla sanotaan olleen immuuni näille defaulteille.

Positiivisempaa inflaatiodataa tuottajahintojen puolelta. Ja työttömyyskin hieman noussut. Orastavia merkkejä tilanteen vakautumisesta? Nouseva työttömyys siis viittaisi että palkkojen nousupaine vähän hellittäisi koska työvoimaa olis taas paremmin tarjolla kortistossa…

Ei oikeastaan ole kryptoja mukana😬 Seuraan kyllä sivusta osana varallisuusarvojen kehitystä mutta kiinnostavin alue on viime vuodet ollut osakkeiden lisäksi kiinteistöt. Omassa muistissa on vielä erittäin hyvin subprimekatastrofi ja nyt on hyvä aika vertailla v.2007-2008 olosuhteita tähän päivään.