Taitaa pankkien uudempien lainojen ehdoissa nykyään aina lukea, että negatiivisia euriboreja ei huomioida, vaan vähintään marginaali pitää maksaa.

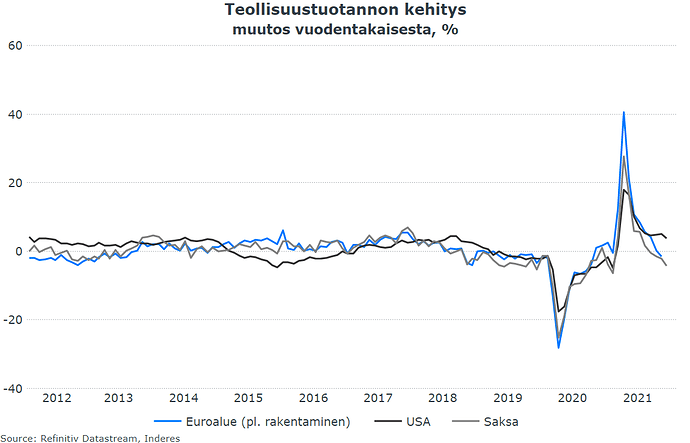

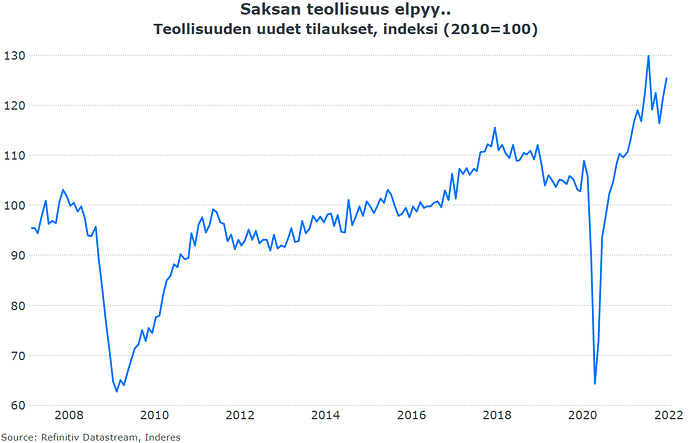

Tänään aamulla julkaistiin muuten lukuja Saksan teollisuudesta. Tuotanto lässähti joulukuussa ja tippui 0,3 % marraskuusta vastoin odotuksia. Tuotanto-ongelmat vaivaavat edelleen saksalaisyrityksiä. Tilaukset ovat kuitenkin vahvalla tolalla, mikä selittää positiivisia ostopäällikköiden mielialoja taannoin julkaistuissa tammikuun indekseissä.

Jos meillä inflaatio 3% ja EU:ssa 5%, eikö se ole yhtä kuin reaalinen -2% deflaatio muita EU maita vasten? Eli mutkat oikoen: tämä on se sisäinen devalvaatio mitä jo Sipiläkin aikanaan yritti suhteellisen kilpailukyvyn parantamiseksi.

Inflaatiopeikosta joka korkoja nostaa ja mikä osakkeiden DFC:n arvoja laskee / tarjoaa jonkinlaista (vaihtoehtoista) tuottoa korkosijoituksille / firmojen nostaa rahoituskuluja, sekä syö kuluttajien ostovoimaa

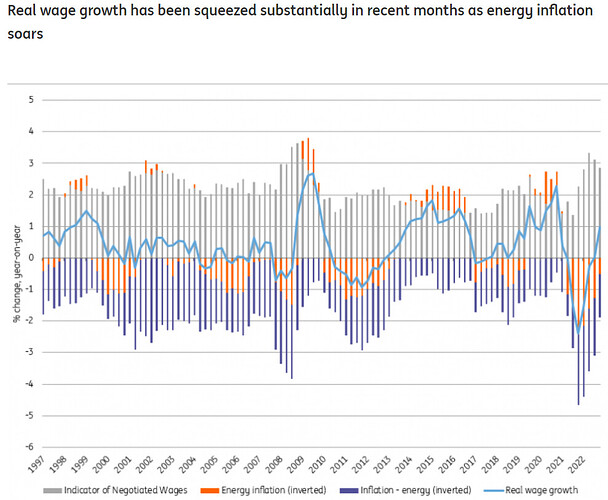

ING hahmottelee inflaatiosta ja kuluttajien ostovoimasta ao kuvan mukaisesti

-kukin pylväs edustaa kvartteria, ja ilmeisesti 4 viimeistä ovat 2022 kvartteriarviot

-oranssi tolppa on energiainflaatio ja tumman sininen muuta inflaatiota

-harmaa on palkkakehitystä

-vaalean sininen käyrä kuvaa kuluttajan ostovoiman kehitystä palkkakehityksen ja kokonaisinflaation jälkeen

Tuon arvion mukaan 4Q2021 oli sekä inflaatiohuippu (y-o-y, year-on-year) noin 4,8%, ja palkkojen noustua noin 1,3% ostovoima laski noin 2,3%

1Q2022 kokonaisinflaatio pysyy vielä melkein 4Q2021 tasolla, mutta palkkanousun n 2,3% jälkeen ostovoiman lasku pienenee noin 1,7% tasoon

3Q2022 on käännekohta siinä mielessä, että kokonaisinflaatio 3% ja palkkanousu 3% tasaavat toisensa ja ostovoima on y-o-y0%

4Q2022: inflation is transitionary. Eli inflaatio palaa 2% tasoon kun y-o-y nousu on pureksittu. Vajaan 3% palkkanousu merkitsee em yhdistettynä että ostovoima on noussut noin 1% y-o-y

Kuten huomataan, oranssipylväs eli energian hintojen vaikutus on suuressa roolissa niin inflaation nousussa kuin sen laskussakin.

-tilapäinen energiaverojen tai energian alv:n lasku tasaisi inflaatiota ja ostovoiman kehitystä

-“transitionary” luonne mielestäni puolustaa jotain em nopeaa ratkaisua kuin Suomessa esiintuotua alueellista ja sosiaalisesti oikeuden mukaista himmeliä uutena ratkaisuna oikeastaan muutamastakin syystä: 1) kuka oikeasti tietää miten ja keneen nousut osuvat 2) kaikenlainen himmelöinti tuppaa kestämään sekä jäämään ja sekoittamaan asioita iskuisesti 3) ongelma on tilapäinen ja jos asiaan haluaa vaikuttaa niin nopeus on valttia

Toivottavasti poliitikot myös kykenevät näkemään oman roolinsa inflaation lietsonnassa, on se sitten myötävaikuttavaa kuten EU:n päästökauppa vähenevine kiintiöineen (ml Suomi), Saksan hyppääminen ydinvoimasta Venäjän kaasuun tai myötävaikuttavaa kuten vaikka kotimaisen tuulivoiman rakennusluvituksen nopeus

ING on myös havainnut, että energiainflaation noustessa mm Suomessa lisätään kulutuksen sijaan vaatetusta?

Only consumers in Belgium, Finland and Slovakia see a negative correlation between prices and the share of spending on energy, essentially they’d rather put on an additional sweater.

Sen verran vielä tuosta ING:n arviosta, että jos todellakin skenaario pitäisi kutinsa, ja inflaatio asettuisi 4Q2022 2% tasolle, sehän tarkottaisi EKP:lle rajallista tarvetta nostaa korkoa.

Kuljetusalalla on vuositason inflaatio n. 7 % ja palkankorotukset tulee vielä päälle. Kun nämä kustannusnousut viedään kaikkien myytävien tarvikkeiden kuljetuskustannuksiin, niin inflaation´on paljon enemmän kuin tuo 3 %.

Itse ajattelen sisäistä devalvaatiota palkkakustannusten kautta, ja ne olivat Suomessa Q3:lla (uusin tieto Eurostatilta) euroalueen keskiarvoa korkeammat. Suomessa työvoimakustannusten kasvu oli 3,8 % vuodentakaisesta, kun euroalueen keskiarvo oli 2,5 %.Tässä mielessä sisäinen devalvaatio ei ole toteutunut.

Reaalipalkkojen kehityksestä ja heijastumisesta kuluttajakysyntään on tänään juttua makrokatsauksessa. Mikäli kuluttajakysyntää halutaan kasvattaa, tarvitaan tuloja tai niiden (reaalitulojen) puuttuessa säästöjä/velkaa. Pohdin katsauksessa näiden tekijöiden tilannetta ja sitä, miten tämän vuoden ennusteissa on jälleen laskuvaraa.

Tämä on ihan hauska pointti. Yleensä markkinalle viljellään pankkien toimesta hyvin optimistisia näkemyksiä. Siihen on hyviä ja vähemmän hyviä syitä: yleensä osakkeet nousee isomman osan ajasta, eli olemalla optimisti on enemmän oikeassa, kuin väärässä.

Toisaalta, esimerkiksi osakerahastojen myynnille tai osakevälitykselle pelon lietsonta ei välttämättä sovi hyvin.

(Tämähän on teema mitä on nostettu täällä esille tämän tästä.)

Kieltämättä nykyistä tilannetta on vaikea pedata osakkeille mitenkään ultrapositiiviseksi ainakaan.

Joko inflaatio rusentaa kysyntää ja taloutta, tai keskuspankit tekee sen rahapolitiikkaa kiristämällä.

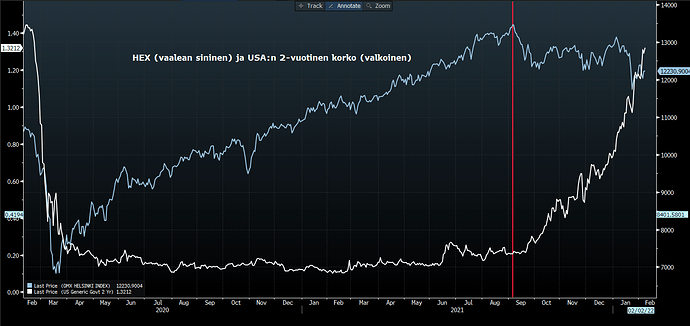

Foorumin roolia ilmapuntarina ei voi väheksyä. Aika nätisti spekulatiivisin henki foorumilla osui pohjoismaisten osakkeiden osalta tuohon kesäkuun puolivälin ja syyskuun ekan viikon väliin.

JP Morgan kertoo että lähes varma indikaattori nousun povaamisessa on antanut signaalin

buy signal is triggered when the Cboe Volatility Index (VIX) rises by more than 50% of its 1-month moving average, which it last did Jan. 25

Data show the VIX signal has been triggered 21 times since 1990, with the S&P 500 Index gaining an average 9% in the six months afterwards

“JPMorgan Strategists See Sure-Fire Sign It’s Time to Buy Stocks”

Tom Lee (yksi harvoja CNBCn puhuvia päitä, jolla on mielestäni ollut hyviä näkemyksiä viime aikoina) on myös ennustellut helmikuulle ”violent rallya” sentimentin kääntymisen myötä:

Vastaavanlaisia kommentteja on näkynyt nyt viime päivinä paljon, taas saa pähkäillä sitä että toteutuuko se jos kaikki ovat sitä mieltä. ![]()

Itsellänikin ollut vähän fibat että nyt ovat tulleet ainakin kasvuosakkeet niin paljon tonttiin, että nousuhdanne on todennäköinen niiden suhteen. Tosin, Putinin liikkeet Ukrainassa voivat heilauttaa suuntaa mihin hyvänsä, ainakin väliaikaisesti. Lisäksi, mitään selvyyttä ei ole vielä mitä Kiinassa tapahtuu (Evergrande ja muu rakennussektori korviaan myöten veloissa joita eivät kykene maksamaan, hallituksen crackdown suurille teknoille, talouskasvun hidastuminen ja sen keinotekoinen pumppaaminen velanotolla, mahdollinen invaasio Taiwaniin, jne.). Näistä ehkä akuutein on Venäjän toimet ja pidemmällä aikavälillä Kiina on merkittävämpi suunnannäyttäjä maailman talouden suhteen.

Eli, ei mitään uutta auringon alla. Ennustan, että pörssit voivat nousta, tai sitten eivät… ![]()

Tässä muutamia poimintoja aamun Vartista, joka jää valitettavasti viikon ainoaksi tuloskausi kiireiden takia.

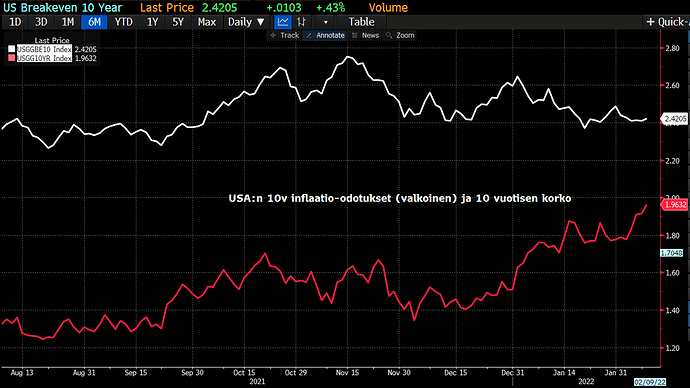

Korkomarkkinan teenlehtien tulkinta on todellakin teenlehtien lukemista, mutta käsittäkseni, jos odotuksiin on luottaminen, korkojen nousu viime aikoina on reflektoinut enemmän odotuksia kireästä rahapolitiikasta. Inflaatio-odotukset ovat laskeneet marraskuusta alkaen.

Huomenna tulee lisää inflaatiodataa mikä on todnäk. tulikuumaa (odotukset 7,3 % y/y), mutta osakkeet ovat pitkän aikavälin “ässettei” joten koen mielekkääksi pitkän aikavälin inflaatio-odotusten tuijottamisen. Monien sijoittajien huomio menee herkästi liikaa päivätason uutisiin, kun pallo pitäisi olla jo 1,5 vuoden päässä vähintään.

Helsingin pörssin, ja muidenkin pössien nousu taittui mörnimiseksi lähes heti kun odotukset koronnostoista lähtivät lentoon. Kuvaajassa jenkkilän kaksivuotisen velkakirjan korko joka liikkuu näiden koronnosto-odotusten tempaisemana.

Tiedän, että monella osakesijoittajalla ei ole helppoa mutta silti meillä on varmasti varaa antaa myötätuntoa korkosijoittajia kohtaan. Heidän maailmansa uppoaa parhaillaan. Korkojen nousuhan tuhoaa pitkien velkakirjojen arvoa. ![]() Negatiivisen koron velkamassa supistuu nopeaa tahtia.

Negatiivisen koron velkamassa supistuu nopeaa tahtia.

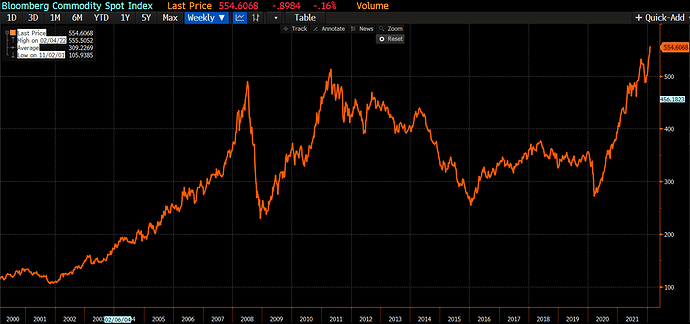

Raaka-aineiden spotti-indeksi on tapissaan ja “kaikesta on pulaa” kommentoi GS:n kokenut treidaaja Blummalla. Iso ajuri tuolla on ollut öljy. On hyvä huomata, että nyt nämä iskee sinne tänne kannattavuuksiin ja inflaatioon mutkien kautta.

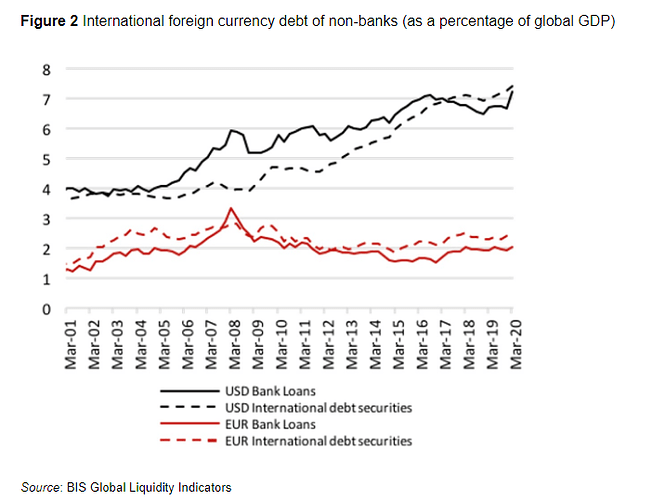

Ihmisillä on tapana tuijottaa omaa napaa ja unohtaa globaali näkökulma. Koronnostot meillä länsimaissa (Yhdysvallat, ehkä euroalue seuraa pian perässä) iskevät itseasiassa pahiten kehittyviin talouksiin.

Eli juuri niihin maihin, joita kaikki rahastomyyjät markkinoi kasvutalouksina ja tulevaisuuden lupauksina! ![]()

Monet kehittyvät taloudet lainaavat dollareissa tai euroissa, kun ei muulla valuutalla lainaa saa. Nyt kun dollareista on tulossa taas niukkuutta, maat ovat pulassa.

Huomatkaa myös, että kotipörssimme firmoista esimerkiksi Wärtsilä ja Merus Power myyvät energiaratkaisujaan tällaisiin maihin…

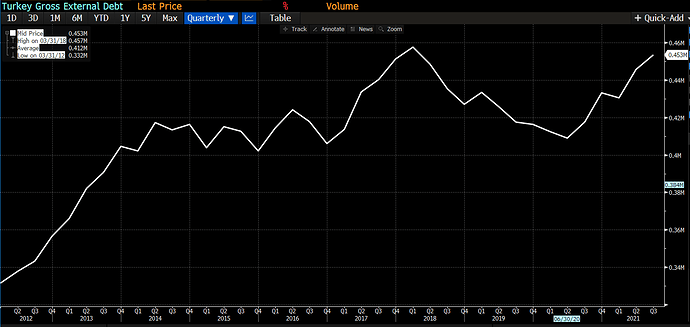

Turkilla on ulkoista velkaa melkein Lehman Brothersin taseen verran… Heh heh.

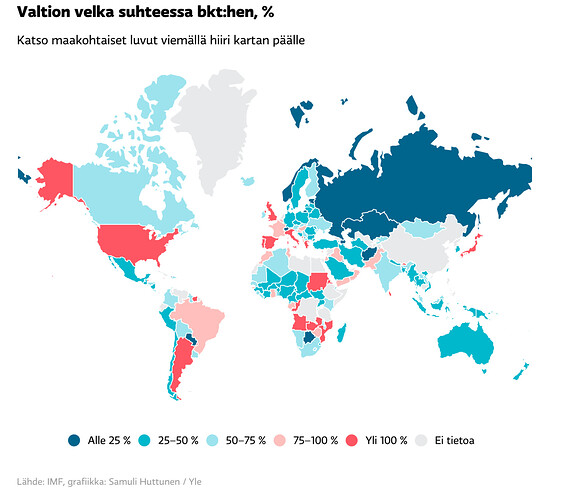

Tämä YLEn velkakartta on hieman hämmentävä, kun punainen implikoi vaikeampaa velkatasoa ja sininen rauhallista tilannetta.

Itseasiassa, maat joilla on syvät finanssimarkkinat ja vahvat instituutiot kuten USA tai Japani, ei ole mitään ongelmaa hoitaa isoja velkamassoja. Niille “defaulttaaminen” on poliittinen päätös, ei talouspoliittisten realiteettien sanelema pakko koska niillä on velat omassa valuutassa ja oma keskuspankki.

Sen sijaan monet siniset kehittyvät maat tuolla saattavat joutua pulaan jo pienenkin velkamäärän kanssa, kun ne ovat lyhytjänteisten pääomavirtojen vietävänä eikä dollareita saakaan enää mistään.

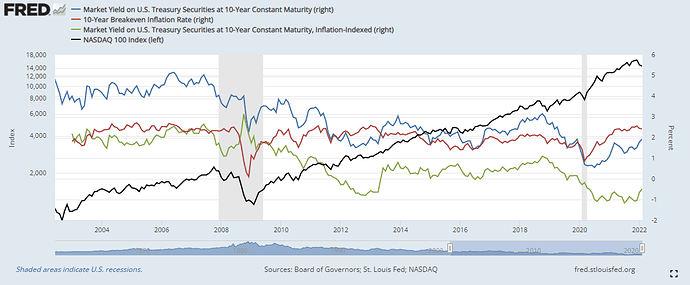

Totta tosiaan, nimellisen 10-vuotisen koron nousua on viime aikoina ajanut 10-vuotisen reaalikoron nousu - nousun veturi on vaihtunut viime vuoden pitkänajan inflaatio-odotuksista reaalikorkoon.

Mielenkiinnolla odotetaan, nähdäänkö samantyyppistä kehitystä kuin vuonna 2013, jolloin reaalikorko viimeksi aloitti palautumisensa kohti positiivista ja sitä, kuinka pitkälle reaalikoron nousussa lopulta päästään.

Kuvioon on vielä lisätty pakkaa sekoittamaan Nasdaq 100:n kehitys. Jokainen voi halutessaan viihdyttää itseään spekuloimalla, löytyykö jotain kiinnostavaa kehitystä historiasta, jota voisi peilailla nykyhetkeen.

Meta Platformsin (ent. Facebook) nimiin kirjattiin viime viikolla ennätys, jota se ei varmasti olisi halunnut tehdä. Yhtiön tulos ei yltänyt odotuksiin, näkymät olivat vaisut ja viimeisenä naulana arkkuun päivittäin aktiivisten Facebookin käyttäjien määrä laski ensimmäistä kertaa yhtiön historiassa. Sijoittajien tunnelmista tulosjulkistuksen jälkeen ei jäänyt epäselvyyttä, kun Metan markkina-arvosta höylättiin pois yli 250 miljardia dollaria vain yhden päivän aikana. Mitä mieltä Jukka ja Tuomas ovat tilanteesta – onko Zuckerbergin menestystarina päättymässä mahalaskuun vai onko käsillä vuosikymmenen ostopaikka? Katso Traders’ Club 124 ja ota selvää! 0:00 Intro 2:05 Markkinakatsaus 31:38 Tekninen analyysi 43:32 Salkkukatsaus

Ainakin tänään kasvu on ollut taas in. Vähän samoja ajatuksia, jos nyt kasvuosakkeet saavat taas mediahuomiota, niin suunta voi kääntyä voimakkaasti ylös, sillä niin moni on jo ravisteltu ulos kasvulapuista ison laskun aikana. Vaatisi ehkä inflaatio- ja korko -otsikoiden vähenemistä mediassa. Ukrainan tilanne on jo vähän rauhoittunut, eikä enää tunnu suuremmin huolettavan ennen kuin jotain uutta tapahtuu.

Miksi koet, että palkkakustannukset olisivat parempi mittari kuin inflaatio? Se toki on iso kuluerä, mutta ei ainoa (vientivetoisissa teollisuusyrityksissä raaka-aineet usein suurempia). Eikö inflaatio ottaisi huomioon kaikki kulut vai kärsiikö sitten jo tarkkuus?

Toki raaka-aineet liikkuu yleensä samassa suhteen niin suomalaiselle kuin esim. italialaiselle tehtaalle, mutta jos otetaan huomioon myös esim. rahtikulut, niin kontti komponentteja maksaa enemmän Kiinasta Suomeen kuin Italiaan.

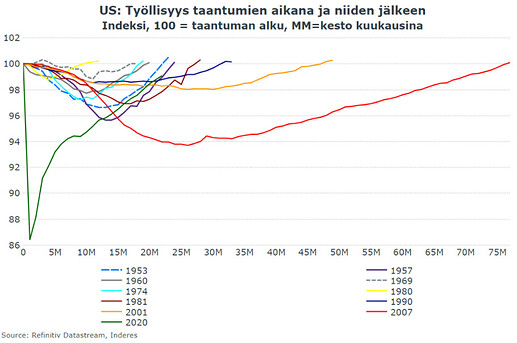

Asiasta toiseen. Alla ote sun makrokatsauksesta maanantailta. Työllisyys on parantunut hitaiten viidessä edellisessä taantumassa (joskin 2020 käppyrä ei ole vielä saavuttanut 100 pinnaa). Sattumaa vai voiko tähän olla jokin looginen selitys (keskuspankkipolitiikka, velkaantuminen, Bretton Woods tms)?

Tähän väliin hyvä huomio Andreakselta, miten inflaatiota mittaava kulutuskori on muuttunut ja miten se voi aluksi paisuttaa inflaatiota tänä vuonna, mutta sitten saada sen näyttämään vieläkin vaisummalta.

Kulutuskori päivitetään siis vuosittain, eli tämä on ihan normaali prosedyyri.

Esimerkiksi, nyt vuosien 2019–2020 datan perusteella hyödykkeiden paino on lisääntynyt, mutta oikeastihan tänä vuonna kulutuksen voisi olettaa painuvan takaisin kohti palveluita.

Otan tämän esiin varmaan seuraavassa Vartissa, mutta turha pantata hyvää tiedonjyvästä useita päiviä. ![]()

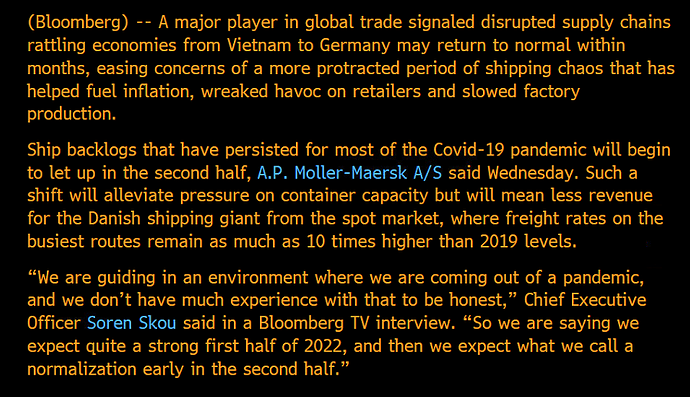

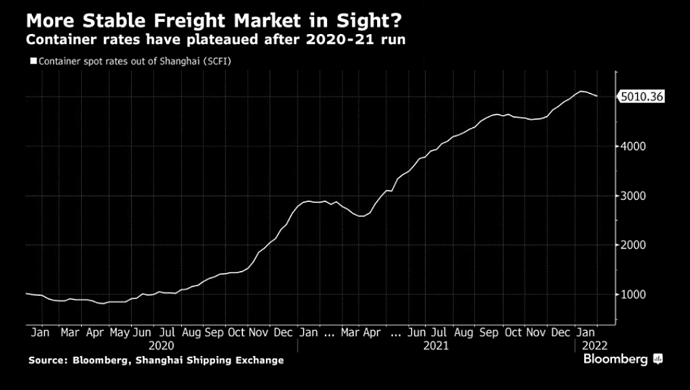

Maersk, maailman konttiliikenteen tanskalainen goljatti, sanoi tänään tulosjulkkarissa konttiliikenteen solmujen aukeavan vuoden puolivälin jälkeen.

Tottakai, näkyvyys on heikko ja tilanne poikkeuksellinen. Mitä jos pandemia pitkittyy? Mitä jos ihmiset jäävätkin vain himaan tilaamaan mikroaaltouuneja eivätkä lähde ulos kuluttamaan palveluita? Ei voi tietää, joskin ihmisluonteen tuntien voisi olettaa kansan marssivan riemulla ulos jahka pandemia väistää tai arkipäiväistyy…

Konttihinnat ovat hivuttautuneet ylöspäin, joskin viime viikkoina on ollut taas tasaisempaa…

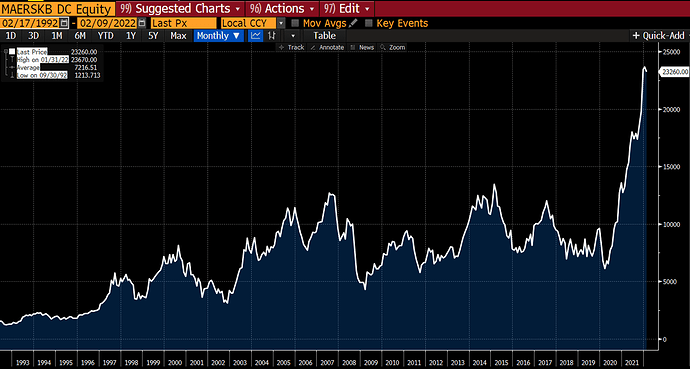

Noh, monesti markkinan kollektiiviset viisaat päät tietää paljon ja kurssissa on se informaatio. Katsoin Maerskin osaketta. Se ei ihan vielä odota sellaista konttisyklin käännettä, sanoisinko…

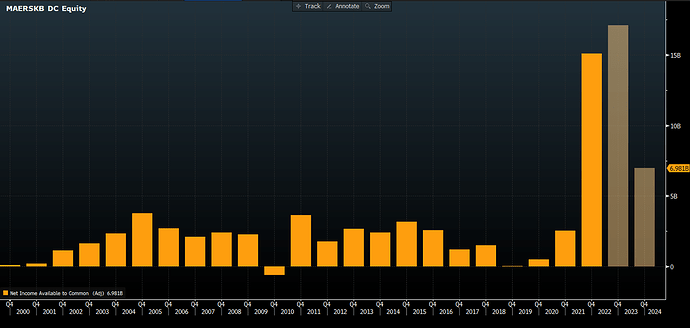

Aika stonks-meininkiä, ilmankos tanskalaiset ovat niin vauraita… ![]() Alan yhtiöthän tekevät massiivisia tuloksia kiitos tämän sotkun, vuosien kuivakauden jälkeen.

Alan yhtiöthän tekevät massiivisia tuloksia kiitos tämän sotkun, vuosien kuivakauden jälkeen.

Maerskin ohjeistus jäi vähän markkinan odotuksista. Lähivuosien konsensus odottaa, että paisuinut nettotulos rauhoittuu.

Nythän tuo tekee enemmän tulosta, kuin koko Helsingin pörssi yhteensä suunnilleen. ![]()

Zim tehnyt valtavaa tulosta samalla alalla ja muitakin löytyy! p/e oli vielä hetki sitten 1-2 ![]() ja osinko lähellä 25% vuodessa.

ja osinko lähellä 25% vuodessa.