Hyvää pohdintaa, @BoomDriver ! Olen täysin samaa mieltä siitä, että jos Fed ennustaisi inflaatioksi 15 %, eivät he todennäköisesti sitä kertoisi ulospäin, koska silloin inflaatio-odotusten ankkuroinnista tulisi mahdoton tehtävä ja ennustus lähtisi odotusten kautta toteuttamaan itseään. Siksi keskuspankkien ennustukset ovat tietynlaista tasapainottelua oman mandaatin ja talouden yleiskuvan välillä. Ja kyllähän ne ovat epäonnistuneetkin, kuten viime kuukausina on nähty. Ja otan huomioon myös entistä selvemmin tuon ennusteiden “arvioinnin”, kriittistä keskustelua ei ole koskaan liikaa.

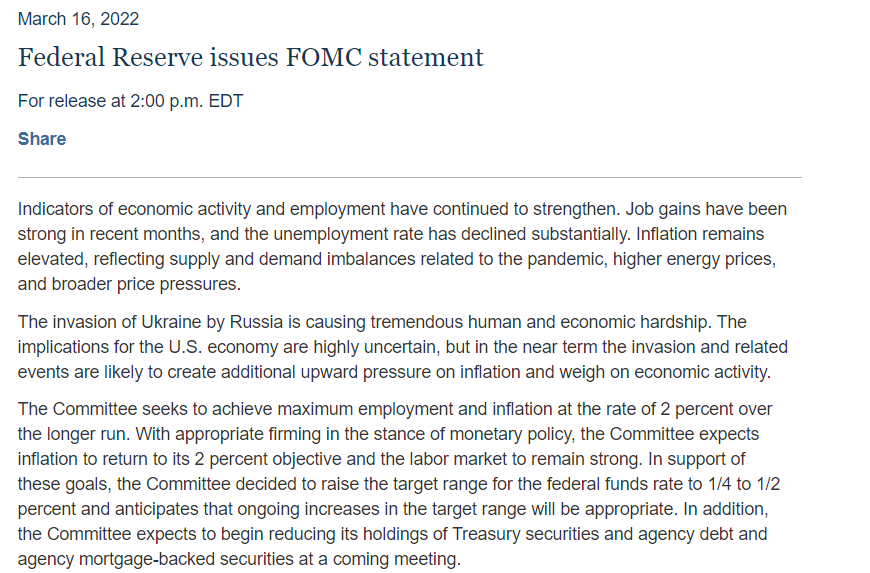

No niin saitten mennään. Koronosto (0,25 %-yksikköä) ja lisää tulee. Lisäksi QT alkaa seuraavassa kokouksessa:

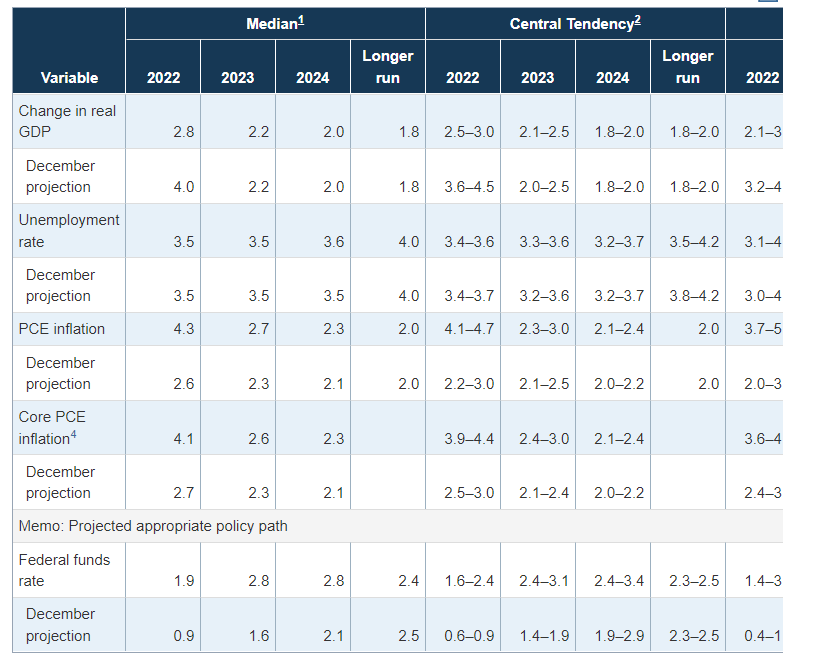

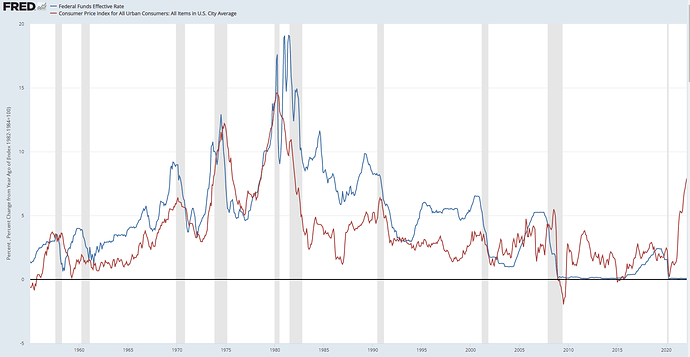

Komitea oli yksimielinen, mutta yksi jäsen, James Bullard, olisi ollut valmis nostamaan korkoa kertaheitolla 0,5 %-yksikköä. Sitten ennusteisiin: Talouskasvuennusteeseen lasku, kuten odotettiinkin (nyt 2,8 %, joulukuussa 4,0 %). Inflaatioennustettakin nostettiin vihdoin yli neljän prosentin kuluvalle vuodelle, nyt 4,3 % (joulukuussa 2,6 %). Ja korkoennustetta nostettiin kertaheitolla 1 %-yksikkö, nyt mediaani 1,9 %. Eli seitsemään nostoon aletaan uskoa jo avomarkkinakomiteassakin!

Kyllä tätä voi luonnehtia haukkamaiseksi keskuspankiksi. Inflaatio nähdään nyt selvänä ongelmana taloudelle ja siihen halutaan reagoida. Ensi vuonna ennusteissa olisi sitten neljä nostoa ja siinä sykli olisikin. Todella mielenkiintoista, että ennustetta pitkän aikavälin korkotasosta laskettiin (nyt 2,4 %, joulukuussa 2,5 %).

Tässä vielä ne kuuluisat piste-ennusteet. Huh huh, 7 jäsentä avomarkkinakomiteasta odottaisi ohjauskoron nousevan tänä vuonna yli kahteen prosenttiin. Bullard ei siis ole ainoa koronnostojen puolustaja.

Puolelta alkavasta lehdistötilaisuudesta on tulossa todella mielenkiintoinen. Etenkin janotaan tietoja siitä, missä kokoluokassa QT:ta tullaa aloittelemaan ja millä aikataululla. Rahapolitiikkaa kiristetään siis kahdelta suunnalta, meno on kyllä täysin erilaista kuin esimerkiksi EKP:ssa. Powellin on näiden ennusteiden valossa vaikea säilyttää toppuuttelevaa näkemystä rahapolitiikkaan.

Vielä ennusteista. Avomarkkinakomitean odotukset työllisyyskehityksestä eivät juuri muuttuneet joulukuusta, vaan työttömyysasteen odotetaan olevan 3,5-3,6 % vuosina 2022-2024. Rahapolitiikassa keskitytään siis nyt täydellä painolla kaksoismandaatin hintavakauspuoleen.

linkki liveen:

https://www.youtube.com/watch?v=0y4j2hBuK9E

Powell lehdistötilaisuudessa: Yhdysvaltain talous kukoistaa ja on tarpeeksi vahva kestämään kiristyvää rahapolitiikkaa.

Ukrainan tilanne on heijastunut jossain määrin talouskasvuennusteisiin. Powell kuitenkin korostaa, että 2,8 %:n kasvuennuste on edelleen korkea.

Ennen hyökkäystä Ukrainaan Federal Reservessä ennustettiin, että inflaatiopiikki nähtäisiin Q1:n lopulla. Nyt lyhyen aikavälin hintapaineet ovat selvästi nousseet. Odotuksissa kuitenkin on, että inflaatio hidastuu toisella vuosipuoliskolla.

Vihdoin joku kysyi QT:stä. Suunnitelmista sen osalta tehdään, ja toukokuussa (ensi kokous) ollaan sen osalta viisaampia. Mitään konkreettista Powell ei toimien osalta tarjoillut, mutta toimet ovat ripeämpiä kuin edellisessä syklissä.

Powell saa kaiken kuulostamaan niin helpolta: Fed yrittää toimillaan hillitä kysyntää, mutta vain sen verran, että se vastaa paremmin tarjontaan ja vähentää tätä kautta hintapaineita. Siitä kappale keskuspankkiirien käsikirjaan Hintavakaus-sanan kohdalle.

Yritin tässä vaiheessa koota ajatuksiani pikakommenttiin (inspiraationa tällä kertaa Queen), olkaa hyvät:

Lehdistötilaisuus loppui. Kuten kommentissa kuvailin, tilaisuudessa nähtiin Powell, joka oli päättäväinen hintavakauden puolustaja. Aika näyttää, riittävätkö keskuspankin toimet inflaation kitkemiseen, sillä viimeaikaiset hintapaineet ovat lähinnä ulkoisten tekijöiden tuomia. Sitä lienee aika pureksia tulevissa makrokommenteissa. Nyt, kiitos jälleen mukanaolosta ![]()

Kiitos @Marianne_Palmu jälleen huikeasta seurannasta ja informoivista viesteistä tänne foorumille! Markkinareaktio näyttää päätöksiin olleen positiivinen, mutta katsotaan mielenkiinnolla millainen avaus huomiselle saadaan.

Pörssit ottivat positiivisesti vastaan uutiset koron nostosta. Powell vakuutti talouden kestävän tämän mutta aika tosiaan näyttää pitääkö tämä paikkansa. Luulen FED:n strategiana olevan osittainen markkinoiden “hämääminen” eli todellinen tavoite ei ole ajaa inflaatiota mandaatin mukaiseen raamiin vaan antaa sen kellua 3-4 prosentin paikkeilla vuoden 2025 loppuun asti. Todellinen inflaation tappaminen vaatisi huomattavasti haukkamaisempia toimenpiteitä mutta se jää tosiaan nähtäväksi.

Ehkä tällä saadaan aikaiseksi se “pehmeä lasku”. Samalla sulatetaan valtion velkavuorta, pienennetään stagflaatioriskiä sekä pidetään markkinat tyytyväisinä. Powell saattaakin olla aika velho😄. Katsotaan mihin suuntaan bondimarkkina menee…

Puru Saxenan näkemyksiä markkinatilanteesta. Puru kyllä osasi nähdä erittäin hyvin kasvuosakkeiden teurastuksen, nyt onkin sitten jo ollut ostohousut jalassa. Hyvä video ylipäänsä missä kertoo mm. omasta portfoliostaan, miten tutkii yrityksiä jne.

Kirjoitit @Marianne_Palmu että…

“Keskuspankki nosti keskiviikkoillalla odotetusti ohjauskorkoaan 25 korkopisteellä 0,25-0,5 %:iin, mutta tarjosi lisäksi tuiman haukankatseen sijoittajille. Keskuspankki nimittäin laski talousennustettaan, mutta nosti samalla rutkasti inflaatio- ja korkoennusteitaan ja vieläpä ilmoitti QT:n aloituksesta seuraavassa kokouksessa. Rahapolitiikkaa kiristetään siis kahdelta suunnalta.”

“Yksittäisistä ennusteista kuulsi haukkamaisuus: seitsemän jäsentä avomarkkinakomiteasta odottaisi tälle vuodelle yli kahden prosentin korkotasoa.”

Miksi näet FED:in toimet ja kommentit niin haukkamaisina? Tai osaatko tarkemmin eritellä millä toimilla ja kommenteilla FED olisi sinun papereissasi ollut juuri ja juuri kyyhkymäinen (ts missä se raja menee)?

Kun toisaalta…

-

FED on toki paljon haukkamaisempi kuin puoli vuotta tai vuosi sitten, mutta eikö tässä pitäisi huomioida vallitsevat olosuhteet?

-

inflaatio laukkaa korkealla ja ei ole jäänyt niin väliaikaseksi, myös inflaatioennusteet jatkavat korkealla tasolla

-

eilinen koronnosto meni suunnilleen odotuksiin: positiivinen skenaario oli se että ei tule yllätyksiä eli nosto 0,25 ja negatiivinen se että nostetaankin 0,5, eli lievästi positiivista markkinoille

-

QT aloittaminen tämän koronnoston jälkeen oli jo tiedossa

-

FED signaloi jatkuvasti (niin eilen kuin helmikuun kokouksessa) että seuraavat tarkasti tilannetta, tunnistavat esim. sodan aiheuttamat riskit inflaatiolle sekä talouskasvulle ja ovat tietty valmiita reagoimaan / muuttamaan suunnitelmaa, jos tilanne sitä vaatii

Tässä muutama käppyrä aamun Vartista. Ainakaan itselläni inderes.fi ei pyöri tällä hetkellä, niin linkataan suoraan tubeen. ![]()

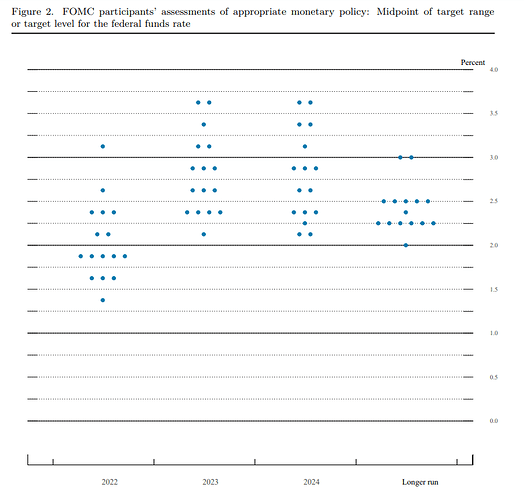

Markkina rallatteli eilen korkokouksen jälkeen, mutta osakkeille ja Fedille on heitetty eteen oikea haaste. Yleensä osakkeet nousevat vielä tovin koronnostojen jälkeen, koska koronnostot johtuvat usein vahvasta taloudesta mikä on osakkeille super. Mutta, harvoin Fed onnistuu taltuttamaan inflaation ilman taantumaa. Se riski on nytkin todellinen ja tätä esim. korkokäyrien kääntyminen tuntuu jo haistelevan vaikka tilanne ei ole mitenkään överi alarmistinen.

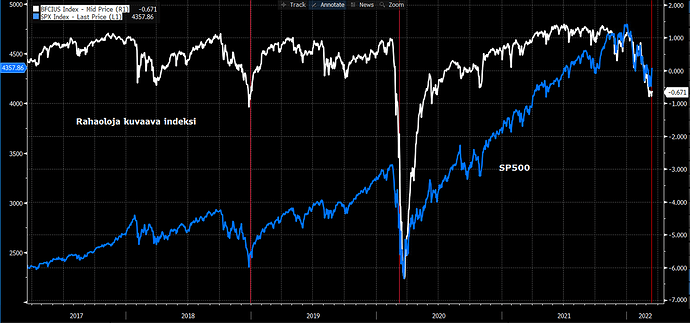

Kireät rahaolot = not stonks.

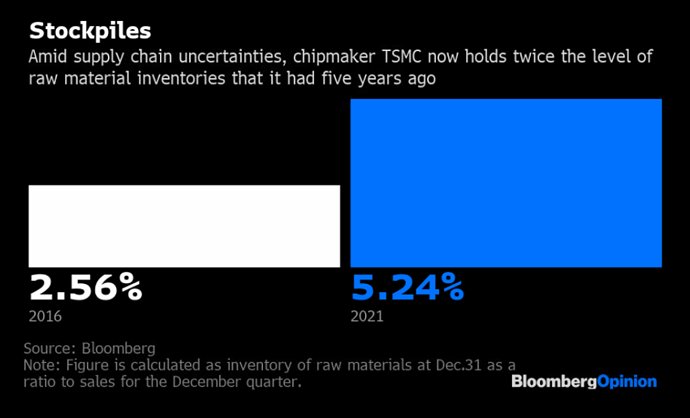

Monet ovat varmaan huomanneet miten Kiinassa menee säppiin miljoonakaupunkeja pandemian takia. Monet yritykset ovat hissukseen (asiasta ei pidetä meteliä kauheasti ettei kiinalaiset suuttuisi) hajauttaneet tuotantoa muualle kuten Intiaa. Myös varastoja on kasvatettu esim. TSMC:n ja monien muiden toimesta. Siten hitti taloudelle jäänee vähäisemmäksi.

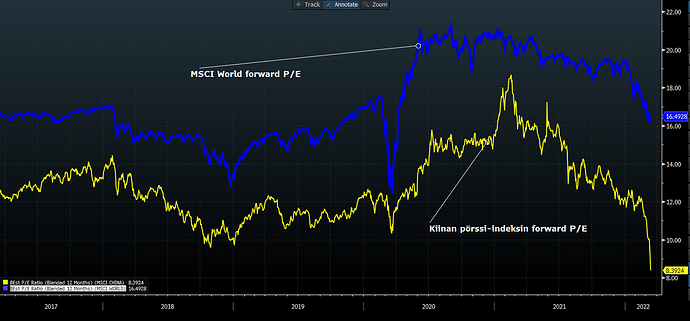

Kiina-osakkeet on halpoja, vai “halpoja”. Riippuu miten on valmis kantamaan poliittista riskiä.

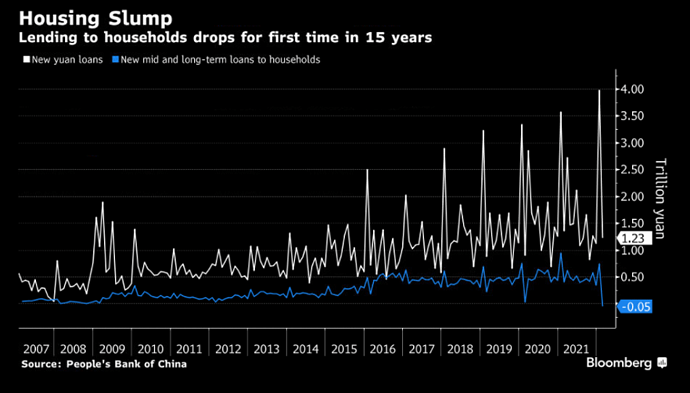

Kiinan kiinteistökriisi syvenee ja firmojen lainakorot menevät katosta läpi. Vaikka lainakriteerejä löystetään, ei kotitalouksille maistu asuntolainat!

Blummalla oli eri skenaarioita raaka-aineiden hinnoista riippuen miten sota kehittyy. Lisää siitä videolla.

Sijoittajilla menee iloisesti sekaisin mitä Fed osaa tehdä ja mitä se ei osaa tehdä.

Mitä Fed osaa tehdä:

Ensinnäkin Fed osaa siivota jälkiä sen jälkeen kun se ensin on jättänyt hillitsemättä tai suorastaan edistänyt kuplien syntymistä (jälkien siivoaminen: rahapoliittinen elvytys 2001–03 ja 2008–09).

Toiseksi Fedillä oli tärkeä rooli paniikin lopettamisessa maaliskuussa 2020. Tähän liittyen täytyy kuitenkin huomata että Fedin linjaukset olivat edistäneet sitä että riskejä ei pääomamarkkinoilla hinnoiteltu juuri ennen koronaa. Eli se miten sijoittajat olivat valmistautumattomia odottamattomaan negatiiviseen tapahtumaan oli joltain osin Fedin syytä. Mutta ilman muuta maaliskuusta 2020 Fed saa sulan hattuunsa.

Kolmanneksi Fed näyttää olevan taitava rajaamaan markkinoiden volaa silloin kun vola on alaspäin. Koska tämä volan rajaaminen perustuu paljon enemmän arvovaltaan kuin konkretiaan, on hirveän vaikea arvioida missä määrin homma toimii minäkin tulevaisuuden hetkenä. Kovan inflaation oloissa toimii oletusarvoisesti huonommin kuin hitaan inflaation aikana.

Mitä Fed ei osaa tehdä:

Fed ei osaa ennustaa suhdannekehitystä eikä inflaatiota. Näin ollen he eivät osaa hoitaa mandaattiaan: työllisyys ja hintavakaus.

Vaikutelmani on että moni joka näkee nuo kolme edellä mainittua kohtaa eeppisinä triumfeina, kokevat jonkinlaisen koko kehon läpi menevän hyvänolontunteen kun JPow sanoo että taantuma on epätodennäköinen.

Kun totean Fedillä ei ole minkäänlaista träkkiä että he osaisivat ennustaa suhdanteita ja inflaatiota, tarkoitukseni ei ole olla julma.

Käsittääkseni kukaan muukaan ei osaa ennustaa suhdannekehitystä ja inflaatiota. Korjatkaa jos olen väärässä.

Jos spesifimmin menneitä paria vuotta katsoo, Fedin urotyöt loppuivat huhtikuuhun 2020. Sen jälkeen he ovat lukeneet suhdanteen ja inflaation dynamiikkaa poikkeuksellisen pahasti pieleen.