Olen samoilla linjoilla Svenin kanssa. Tykkään myös tuosta “I could be wrong” -disclaimerista vs. hänen (toki erinomaisen viihdyttävällä tavalla) röyhkeä yleislinjansa.

Arvailua nämä makrojutut aina.

Olen samoilla linjoilla Svenin kanssa. Tykkään myös tuosta “I could be wrong” -disclaimerista vs. hänen (toki erinomaisen viihdyttävällä tavalla) röyhkeä yleislinjansa.

Arvailua nämä makrojutut aina.

Tänään tuli tuoreimmat luvuut Saksan kauppataseesta. Se on ottanut melkoista takapakkia. Saksan talouden ylijäämä ja säästöt on perinteisesti puskettu muualle euroalueelle. Pahin taitaa olla vielä edessä kun tuo kaasu-case alkaa hahmottua.

Miten en saa näistä halpoja millään?

Edit edelliseen. Lisäsin consumer discretionary.

Olen samaa mieltä kanssasi. Ei noissa arvostustasoissa ole kummemmin pessimismiä sisällä.

Tässä on @Antti_Jarvenpaa n mainio kirjoitus karhumarkkinoista tilastoissa. Sopii mun mielestä hyvin tähän ketjuun. ![]()

“Tilastot kertovat väistämättä enemmän menneestä kuin tulevasta. Helsingin pörssin sijoittavan kannattaa kuitenkin olla Yhdysvaltain pörssien nykykehityksestä kartalla, sillä oletettavasti karhumarkkinan kurssipohjat nähdään New Yorkin ja Helsingin pörsseissä suunnilleen samaan aikaan.”

Citi ei odota taantumaa, mutta “varoittelee” öljyn hinnan dramaattisesta laskusta, jos taantumaan päädytään ja kysyntä lamaantuu loppuvuoden aikana.

Kirjoittelin jo aiemmin foorumille 70-luvun energiakriisistä ja sen yhtäläisyyksistä nykytilanteeseen. Tavallaan mielenkiintoista, että elämme hyvin erilaisessa maailmassa, mutta tietyt lainalaisuudet näyttävät edelleen pitävän kutinsa. Syy- ja seuraussuhteet eivät näytä muuttuneen juuri lainkaan yli 50 vuodessa.

Tästä aiheesta vielä, WSJ:sta.

Alla oleva käppyrä äkkiseltään näyttää kivalta – kansalaisten muhkeammat käyttelytilien saldot tuovat kansantalouteen suhdannepuskuria?

Huono uutinen on että kun laitetaan esimerkkinä olevan J.P. Morganin asiakkaiden käyttelytilit suuruusjärjestykseen, mediaaniasiakkaan saldolla ei edelleenkään kuuhun mennä.

Cumulative excess savings vertaa tulojen ja kulutusmenojen kumulatiivista erotusta pandemiaa edeltänyt trendi vs. 3.2020 alkaen toteutunut. Tämä ei ota kantaa siihen missä muodossa ja kenellä säästöt ovat nyt, eli sikäli eri näkökulma kuin katsoa vaikkapa tilien saldoja.

Joka tapauksessa excess savings painottui massiivisesti ylimpään tulodesiiliin, mistä on melko turha odottaa apuja taantuman torjuntaan.

Kaiken kaikkiaan jos laittaa vastakkain nuo edellä mainitut yhtäältä ja tähän asti tapahtunut paperivarallisuuden haihtuminen osake-, bondi- ja kryptomarkkinoilla, nettona sanoisin että ei mitenkään erityisen hyvältä näytä reaalitalouden kannalta.

Suhdanteen ennustaminen on mielettömän vaikeaa, enkä tiedä onko näiden miettimisestä kenellekään hyötyä. Joka tapauksessa tuo excess savings on kiinnostava teema, ja tosi paljon bull-argumentoinnissa sitä näkee. Parin vuoden kuluttua olemme varmasti viisaampia sen suhteen mikä tuon rooli oli.

Säästäminen näyttää tosiaan unohtuneen sekä yksityishenkilöiltä että valtioilta. Vasemman laidan poliitikot näyttävät mielellään tuon kaltaista kuvaa perustellakseen epätasaista tulonjakoa. Ehkä näin, mutta eivät ne säästöt ole täällä tasaisen tulonjaon Suomessakaan kovin suuriksi päässeet korkean verotuksen vuoksi. Taustalla tuntuu vaikuttavan myös asutuksen voimakas keskittyminen ja siitä seuraava elinkustannusten nousu.

Kädestä suuhun eläminen näyttää olevan tämän päivän lifestyle. Yhdysvalloissa säästöjen puute on johtanut sosiaalisiin ongelmiin, Suomessa se on johtanut valtion velkaantumiseen. Jollain tavalla omien varojen ja luonnonvarojen yli eläminen on kenties tulossa tiensä päähän ja talous etsii uutta tasapainotilaa.

Käytiin taas miinuksen puolella 2y10y korkokäyrällä.

3m10y kääntynyt kovaan laskuun. Tässähän voi olla kesällä/syksyllä ihan tosipaikat edessä.

2 viestiä yhdistettiin ketjuun: Raaka-aineet & luonnonvarat - Talouden primaarisektori

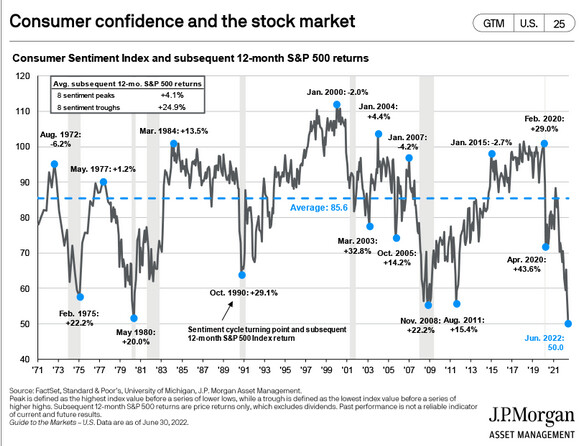

J.P.Morganin mukaan S&P500 on vuoden 1970 jälkeen tuottanut kuluttajaluottamuksen pohjaamista seuraavan 12 kk aikana keskimäärin 24,9% (min. 14,2% ja max. 43,6%) .

.

.

Lähde: Economic & Market Update | J.P. Morgan Asset Management

Kiintoisaa seurata, milloin pohjat löytyy. 15.7.2022 saadaan heinäkuun ennakkotieto. Tämän indeksin pohjaaminen ei välttämättä tarkoita SP500 pohjaamista, mutta 50 vuoden tilastoon luottaen voidaan olla lähellä hetkeä, joilloin seuraavan vuoden tuotto on selkeästi positiivinen.

USA kuluttajaluottamusta voi seurata täältä United States Michigan Consumer Sentiment - September 2022 Data - 1952-2021 Historical

Ennen finanssikriisiä markkina kuplautui. Ilmaisia lounaita ei ole.

Fed taas vaihteeksi julkisti muutaman viikon takaisen turinatuokion (FOMC) pöytäkirjoja.

Markkina näyttää alustavasti reagoivan vihreillä tolpilla, tosin tiedä näistä, ensireaktio on usein eri suuntaan kuin lopullinen reaktio. “heiluu heiluu” lienee varmaa.

Koko turinat täällä:

Markkinakorothan on pakitelleet aika paljon viime viikkojen aikana. Jenkkien 10 vuotinen kävi jo 3,5%:ssa ja treidaa nyt 2.9:ssä:

Tällä kertaa tämä melko merkittävä korkojen lasku ei tosin näkynyt osakekurssien nousuna, tai dollarin heikentymisenä, vaan päinvastoin. Viitannee siihen, että lasku johtuu taantumapeloista ja se taantuman haitallinen vaikutus osakkeisiin ja talouteen nähdään suurempana kuin mitä tuo korkojen lasku on auttanut.

FED pystynee nyt vaikuttamaan tuohon 10-vuotiseen lopulta yllättävän vähän. Kiristämällä se lisää entisestään taantumapelkoja ja löysäämällä taas inflaatiopelkoja. Tukiostoilla taas se heikentäisi dollaria joka osaltaan nostaisi taas inflaatiota. Nyt ollaan jo mahdollisesti siirrytty siihen tilanteeseen, että korkomarkkinat määrää tulevan tahdin ja keskuspankit ei voi muuta kuin seurata mitä tapahtuu. Ehkä hyvä niin ja asiat korjaa vaikeuksien kautta itsensä? Nyt itse commodity hinnatkin on jo pakitelleet oikein paljon mukaanlukien viimeisenä nousutrendissä pysynyt öljy.

Näin ollen päähuomio pörssien kehityksestä pois siitä mitä keskuspankit tekee ja takaisin olennaiseen eli kysymyksiin siitä mitä talouskasvulle ja yritysten tuloksille tapahtuu?

Toki FED voi valita noista pahoista sen pienimmän. Kaikki viittaa tällä hetkellä siihen, että taantuma on FED:lle se pienin paha. Siitä ei ole myöskään mitään varmuutta. Inflaatiosta taas on täysi varmuus, enkä usko FED:n lopettavan korkojen kiristämistä ennen kuin se saadaan taittumaan.

FEDin Powell on sanonut että nyt osakemarkkinoiden “vapaamatkustus” loppuu eli osakemarkkinoita pitää “rangaista” joten vastoin kaikkea järkeä korkoja tullaan nostamaan kunnes ollaan lamassa vuoden lopulla.

Raaka-aineet on jo monet laskenut puoleen huipusta eli inflaatio on taittumassa ilman keskuspankkien “kuritusta”.

Onhan se ihan selvää kun koronarajoitukset loppuu patoutunut kysyntä kasvaa ja hinnat nousee, kova inflaatio on todellakin vain väliaikaista mutta se “väliaikaisuus” on noin vuoden mittainen, inflaatio taittuu ellei core ole jo taittunutkin?

Ainoa kyssäri on toi Ukrainan sota joka voi heiluttaa öljyn, kaasun hintoja mutta arviot öljyn 380 dollarin hinnoista on lähinnä naurettavia!

Hyvää settiä Hussmanilta. Poiminta:

”The most reliable market valuation measures (based on their correlation with actual subsequent market returns) look more like price-to-revenue ratios than price-to-earnings multiples. That’s because profit margins have a strong cyclical component driven mainly by real unit labor costs, while longer-term competitive forces tend to normalize after-tax margins even though tax rates themselves have varied enormously. The worst thing investors can do – and they do it regularly at market tops – is to pay elevated P/E multiples on record earnings that benefit from elevated profit margins.”

Nuo käppyrät on päivitetty nyt kesä–heinäkuussa. Sininen USA, oranssi Eurooppa ilman Britanniaa.

USA:n osakemarkkinoiden CAPE noin 30x, Euroopan noin 20x.

Miten todennäköistä on että vaikkapa vuonna 2050 voimme todeta että juu, USA treidasi 50 % CAPE-preemiolla vs. Eurooppa mutta preemio oli täysin ansaittu?

Todennäköisyys tuolle on hyvin pieni. Luultavasti Eurooppa on aliarvostettu vs. USA eli pitkän aikavälin tuotto-odotus on Euroopassa selvästi korkeampi.

Tämänhetkiset tulosennusteet ovat nähdäkseni poikkeuksellisen absurdisti irrallaan reaalitodellisuudesta. Perusskenaariossani jossain kohtaa 2022–23 aikana 12m tulokset jäävät globaalin taantuman seurauksena monia kymmeniä prosentteja alle tämänhetkisen konsensusodotuksen.

En usko että sijoittajat jaksavat katsoa laakson yli niin että Euroopan markkinat pohjaavat näin korkealla CAPE:lla kuin 20x. Korkotasoon suhteutettuna ei todellakaan ole kallista mutta ei mielestäni myöskään erityisen edullista.

Mutta tämä on sellaista hyvin mahdollisesti tyhjänpäiväistä arvailua jonka pohjalta en tee kummemmin mitään. Lähinnä vaan latistaa intoa lähteä ostolaidalle.

Kun katsoo historiaa niin CAPE on ollut hyvin yhtenäinen Usa:lla ja Euroopalla. Nyt se on revennyt poikkeuksellisen suureksi. Aika varmasti jompi kumpi käyrä tulee lähenemään toista. 2010 eteenpäin ero ollut noin 5 ja on nyt revennyt lähes 10.