Samaa mieltä NeitiSiievasen kanssa, tämä foorumi on onnistunut erinomaisesti luomaan moniäänistä ja kunnioittavaa keskustelua! Huomaan jatkuvasti viestejä lukiessani, että oma ajatteluni on monin paikoin kovin kaavamaista ja mustavalkoista, ymmärrys paranee täällä jatkuvasti.

Vielä muutama poiminta tuosta Granthamin haastattelusta.

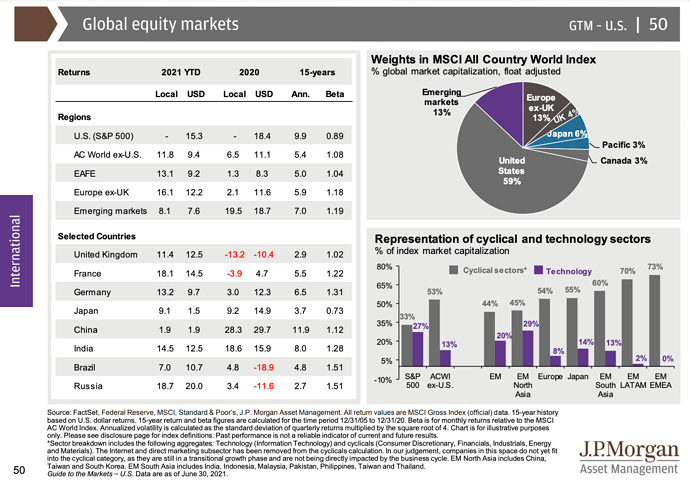

Grantham FAAMGista: Hän ei juuri Yhdysvaltoja silitä myötäkarvaan, vaan harmittelee että moni maan erityispiirre on viime vuosikymmeninä rapautunut, lähtien kansalaisten terveydestä ja eliniänodotteesta. Amerikkalainen pääomasijoituskoneisto on kuitenkin edelleen ainutlaatuinen. Riskejä otetaan, rahaa heitellään ennakkoluulottomasti hulluihinkin ideoihin (toisin kuin Euroopassa), ja kun tähän yhdistetään kaksi kolmasosaa maailman huippuyliopistoista, lopputuloksena on että nuo kaikki viime vuosikymmenten kiinnostavimmat firmat ovat amerikkalaisia. Grantham pitää uskomattomana, millaisella tahdilla nuo maailman arvokkaimmat yritykset kykenevät edelleen kasvattamaan liikevaihtojaan. Riskeinä hän näkee kasvavan globaalin vastustuksen Kiinassa, Euroopassa, jopa kotona Yhdysvalloissa. Säilyvätkö ne koskemattomina kovenevan paineen alla?

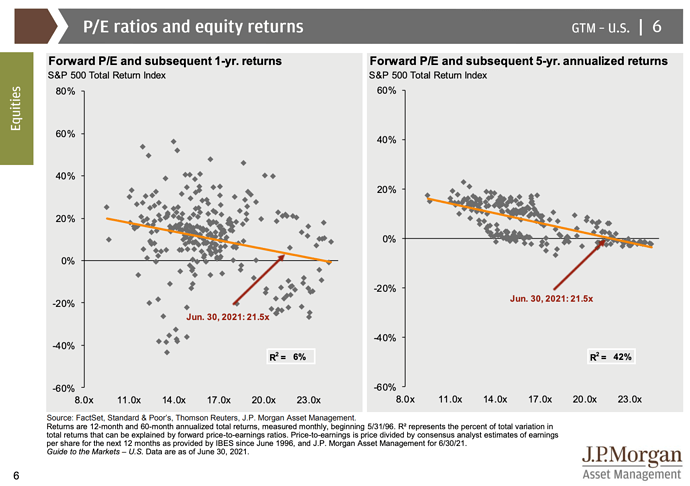

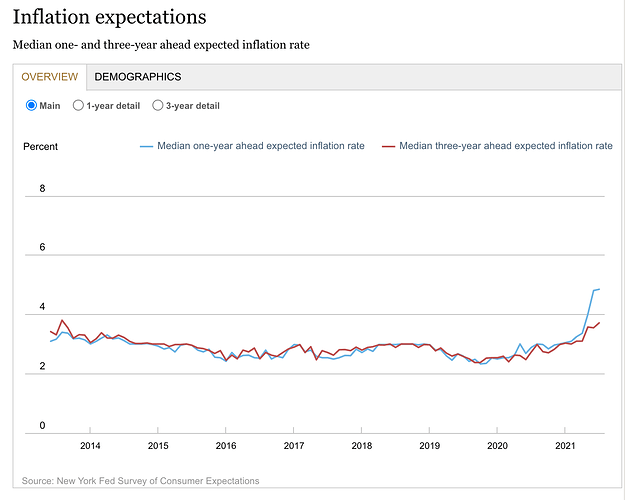

Grantham kuplan rakentumisen edellytyksistä Yhdysvalloissa: Kun hän katsoo historiaa, kuplien syntyyn tarvitaan aina muutama elementti: Pitkään vahvana jatkunut talous, jonka sijoittajat uskovat edelleen vahvistuvan. Lihonneet voittomarginaalit, joiden trendiä sijoittajat ekstrapoloivat hamaan tulevaisuuteen. Arvonnousulle myötämielinen löysän rahantarjonnan Fed. Kaikki elementit ovat nyt paikoillaan.

(Tässä kappaleessa jonkin verran materiaalia myös muista haastatteluista.) Grantham kritisoi rajusti Fedin toimintaa Greenspanin ajasta lähtien. Hän toi Fedin ajatteluun vahvasti ”wealth effect”-ajattelun, jonka mukaan osakkeiden voimakas arvonnousu Fedin tukena kasvattaa myös reaalitaloutta kohoavan ostovoiman vuoksi. Greenspanista alkaen Fed on käytännössä lopettanut ylikuumenemistilanteiden hillinnän. Greenspan oli keväällä 2000 liekeissä ”uudesta taloudesta”. Bernanke katsoi 2006 että kuuma asuntomarkkina on vain terve merkki vahvasta taloudesta. Fedin johtajat ovat ottaneet tavaksi ottaa kunniaa positiivisesta wealth effectistä kovassa nousussa, mutta eivät ota vastuuta negatiivisesta wealth effectistä sitä seuraavassa väistämättömässä pudotuksessa.

Grantham Yhdysvaltain osakemarkkinan tämänhetkisestä tilanteesta: Tammikuun alussa hän ei olisi uskonut, että hurmos kantaa näin pitkälle. Kaksi asiaa on yllättänyt hänet: rokotteiden teho sairaalahoitoa vaativien koronatapausten hillinnässä, sekä Bidenin valtavan tukipaketin teho ja voima kannatella optimismia. Grantham kuitenkin näkee huolestuttavia merkkejä riskiaversion kasvusta ja odottaa ”epäilyksen termiittien” nakertavan tiensä indeksitasolle vielä tämän vuoden puolella. Omana kommenttina toteaisin, että hänellä on mielestäni liikaa itseluottamusta kun yrittää aina arvata huipun ajankohtaa. Eihän sellaiseen kukaan voi pystyä. Ja toki pitää huomioida myös mahdollisuus, että vaikka termiitit tulevat nuo kovimmat ylilyönnit syömään, eihän se varmaa ole ulottuuko vaikutus lopulta indeksiin, ja jos ulottuu, kuinka pahasti.