Eikös tämä Seppo Saarion ”pörssiraamatun” mukaan ole selkeä merkki että ollaan noususyklin loppuvaiheissa? Kun mikään ei riitä enää.

Aika monta juttuahan siitä voisi poimia. Suuri määrä uusia markkinoille tulleita sijoittajia, suuret kurssihypyt ilman uutisia, siihen päälle ajatus position keventämisestä tai myymisestä jos osakkeen hinta on noussut sellaiseksi ettet enää sillä rahalla sitä itse ostaisi jne…

Olikos sinulla Wondadog Saarion opus? Itsekin olen joskus lukenut mutta en omista. Mitenkäs ne pörssisyklin vaiheet oli hänellä muotoiltu? Oliko niitä 9?

Eräällä toisella keskustelupalstalla avattiin toistakymmentä vuotta sitten ketju pörssisyklin vaiheista, löysin googlaamalla, ja pohdin että onkohan ne otettu suoraan Saarion kirjasta.

Äänikirjana kuunnellut koko kirjan pari kertaa, otan kuukaudeksi silloin tällöin jonkun palvelun.

Muistaakseni pörssisyklit oli jaettuna kuuteen vaiheeseen: laskukauden alku-, keski- ja loppuvaihe sekä nousukauden alku-, keski- ja loppuvaihe.

Olen kuunnellut useasti kirjan viimeisen osion “100 ikivihreää pörssisääntöä” (1h15min). Suosittelen lämpimästi.

Myös Peter Lynchin cocktail theory on hyvä. Tuossa jokin lähde, paremmin se oli esitetty kirjassaan one up on wallstreet.

First phase:

When the market has been falling for a long time and people do not expect anything from the financial markets. People do not talk or exchange of shares. In fact, in the first stage of a bull market, no one expected to rise again, people usually do not talk about the markets. At this stage, when someone asked Lynch what he did for a living and he replied: I run a stock mutual fund, they nodded politely and walked away. When not away then sought to change the subject and talk sports for example, the next election, or any subject that has nothing to do with finances. Lynch says that if people want to talk to the dentist about dentures before a fund manager actions, the market is likely to go up.

Second phase:

In the second phase, when the market has risen between 10 and 15%, very few people are aware of it. Lynch account that when he told people he had just met who was involved, they remained close a little longer than the first phase. Maybe just enough to say, how risky it is the business of the bag, before going to also talk with the dentist.

Third stage:

When the market is up about 30% from the lows, Lynch said that he was surrounded by enthusiastic investors asking for advice, and even the dentist seeking some financial advice. At this point, people ignore the dentist and had a separate Lynch to ask what actions should buy. Aim Lynch, who at this point, almost everyone is in the party has already invested money in those or other actions, and talk about it.

Fourth phase:

At this stage, the crowd surrounding Lynch, people are more enthusiastic and more numerous, but strangely this time not for advice, but they are close to giving it to him. And explain what actions should buy. Lynch says that even now reached the dentist has to give me some advice on investment, and it is likely that in the coming days as the actions recommended by the dentist and those of others around him at the party continue to rise. But Lynch says that when everyone tells you what to buy and he repents for not having been ignored, is the sign that the market has peaked, and the downturn is about to begin.

Ja sitten vielä tämä indeksisijoitushullutus. Kurssit kyllä nousee, kun porukat lapioi rahaa indekseihin, joten pakko on ostaa myös sysihuonoja firmoja, koska kuuluvat indeksiin.

2008-9 tilannetta ei Juurikki ylipäänsä noteerannut, kun ei silloin pätkääkään kiinnostanut. Mutta jotain tuttua tässä nyt eletään, ihan kuin sekä 90-luvun alun että vuosituhannen vaihteen fiiliksissä.

Vuosituhannen vaihteessa Juurikki otti rahat ja juoksi puoli vuotta liian aikaisin eli paras markkinakiima jäi kokematta. Ei sitten tullut romahdusta tarkasti seurattua, mutta sen vaiheittaisuuden hahmotti muutenkin vasta jälkikäteen.

Me ollaan jo nyt pörssiromahduksen ensivaiheet läpikäyty. Kyllä se siitä, kun vielä vähän aikaa odotellaan.

Kovasti piti siinä vuosituhannen teknohuumassa myöhäisheränneitä työkavereita varoitella. Ei auttanut. Heidän salkkujensa sulettua 30 - 70 % (raaka arvio, eivät paljon mainostaneet tappioitaan), heidän muistikuvansa jopa muuttuivat ja varottajasta tulikin yllyttäjä.

Viimeksi siis ulos pelistä puoli vuotta liian aikaisin. Tasapainon vuoksi tällä kertaa Juurikki on päättänyt myöhästyä puoli vuotta, siis vähintään.

Siilipuolustusasennossa olevan arvomörnijäsalkun P/E-lukua on kiva laskeskella hankintahinnan, ei osakkeen päivänarvon mukaan. Itsepetos on petoksista parhain. Mutta onko se edes itsensä huijaamista? KISS-metodilla voi testata sijoitustensa toimivuuden.

Olisi ehkä pitänyt kommentoida tällä palstalla jo aiemmin, mutta kyllä varsinkin vuosituhannen vaihteen tuleva kriisi tai ainakin sen uhka oli kaikilla tiedossa, jos yhtään sen ajan talouskeskustelua seurasi.

Pörssiaddiktit kuuntelevat varoituksia samalla tavalla, kuin nikotiini- ja sokeririippuvaiset kuuntelevat THL:n saarnaa. Tottahan se on, mutta ei koske minua. Mutta jos haluaisin, niin…

Jenkeissä se pörssinousu on koettu… Eurooppa on mörnijä edelleeen…

Harvian edellinen Daily HL oli 57.3, joka tehtiin 11pv aikaisemmin. Siitä noustiin putkeen 12%, mutta sitä ei kukaan ihmetellyt? - “Dont play the earnings” -

Kun Alma-media omisti internet-kuplan aikana kohtuullisen siivun Interaktiivisen sataman osakkeita, Alman omistamien Sataman osakkeiden pörssiarvo ylitti roimasti koko Alma-median pörssiarvon. Alma teki voittoa, Satama tappiota. Satamaa halusivat kaikki, koska Satama oli internettiä, vaikka kukaan ei tiennyt (ei edes Sataman johto), miten toiminta saataisiin voitolliseksi. Ei sellaiselle oikein ollut tarvettakaan, kun sijoittajien ja tuulipukusäästäjien rahaa tunki kaikkeen, missä luki internet. Ne oli kyllä ihania aikoja. En ostanut Satamaa.

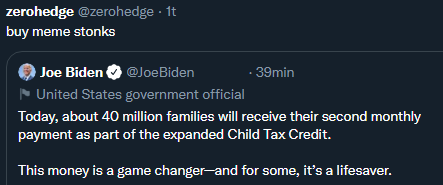

Ja rahaa virtaa osakkeisiin…

KL kirjoittaa 13.8.21

Wall Streetin osakkeet nousivat vahvojen tulosten siivittäminä: ”Sijoittajilla on tällä hetkellä useita syitä olla optimistisia”

New Yorkin pörssien pääindeksit nousivat ja merkittävimpiä amerikkalaisyrityksiä seuraava Dow Jones -indeksi nousi uuteen ennätykseensä vahvojen tulosten saattelemina perjantaina.

Pääindeksit ovat nousseet kesäkuukausina hyvien tulosten myötä, vaikka sijoittajat ovat olleet huolissaan myös koronaviruksen delta-variantin leviämisestä.

Esimerkiksi Walt Disney ja elintarvikeyhtiö Tyson Foods raportoivat vahvoista tuloksista tällä viikolla.

Tuloksistaan jo raportoineista laajan S&P 500 -indeksin yhtiöistä 86 prosenttia ovat ylittäneet tuloksillaan analyytikoiden ennusteet.

”Sijoittajilla on tällä hetkellä useita syitä olla optimistisia”, sijoitusjohtaja Chris Zaccarelli finanssiyhtiö Independent Advisor Alliancelta kommentoi The Wall Street Journalille.

"”Uskon, että osakemarkkina jatkaa nousuaan”, hän lisää.”

Bloombergillä tänään mielenkiintoinen artikkeli (maksumuurin takana):

Analyytikoiden optimismi ja euforia kasvaa, Wall Street härkämäisin sitten v.2002 - 56% SP500 yhtiöiden suosituksista on OSTA.

Edit. SP500 Average analyst price target lähenee 5000

Näinhän se on. Eli seuraavat makron ja kurssien keskinäiseen suhteeseen liittyvät kommentit eivät spesifisti sinulle koska tiedät nämä jo ennestään ![]()

Verneristä minulla on sellainen kuva että hän on realistinen ja uskottava makro-optimisti, näkee Euroopan ja maailman makrossa 2020-luvulla enemmän mahdollisuuksia kuin uhkia, lasi on yleensä puoliksi täynnä eikä puoliksi tyhjä.

Pienellä etsimisellä löytyisi varmaan jostain hänen vastakohtansa tältä osin: realistinen ja uskottava makro-pessimisti, näkee Euroopan ja maailman makrossa 2020-luvulla enemmän uhkia kuin mahdollisuuksia, lasi on yleensä puoliksi tyhjä eikä puoliksi täynnä.

Tiedossa on että se voi vaikuttaa markkinoiden hintaan tosi paljon jos Mr. Marketin yleistunnelma vaihtuu vaikkapa vain noiden kahden maltillisen perusnäkemyksen välillä (eikä siis edes enemmän ääripäästä toiseen).

Kuinka paljon tuo skaala Vernerin perusoptimistisen näkemyksen ja sen vastakohdan eli maltillisen peruspessimistisen välillä vaikuttaa markkinoiden arvoon? Ei juuri lainkaan.

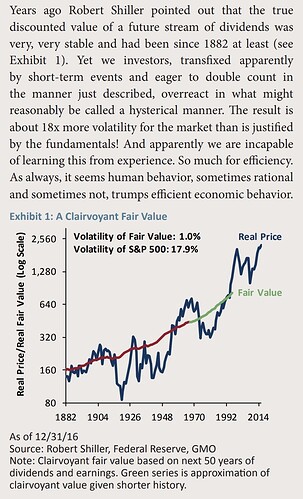

Markkinoita ajaa ylös- tai alaspäin melkein aina melkein pelkästään tuottovaatimusten vaihtelu, ei juurikaan se että paras arvio kaikista tulevista vapaista kassavirroista mainittavasti vaihtelisi.

Yksi ihan hyödyllinen harjoitus olisi se että jokainen joka uskoo että jonkin yhtiön arvo on hyvin äkkiä noussut 50 %, joutuisi aina saman tien kertomaan minkä yhtiön arvo on laskenut hyvin äkkiä 30 %. Markkinan tasollahan yhtiöiden arvot eivät nopeasti nouse kuin ehkä puoli prosenttia jos tapahtuu paljon kaikkia hyvää.

Kun tämän suhteuttaa siihen miten osakekurssit ovat parin viime vuoden aikana liikkuneet, edessä on jännittäviä aikoja.

Kehittelen alla tuon SijoitusSepon naulan kantaan olevan avauksen ajatusta eteenpäin.

Nähdäkseni suomalaiset piensijoittajat pelaavat venäläistä rulettia sillä yltääkö lyhyen tähtäimen talouskasvu odotuksiin. Väitteeni perustuu alla olevaan loogiseen ketjuun. Olen kernaasti väärässä tällaisessa pelottelussa. Kertokaahan siis missä kohtaa päättelyketju menee metsään ![]()

-

Globaalisti tyypillistä oli se että tammi–maaliskuussa 2020 kun tuli lockdownit, ihmiset järkyttyivät aluksi ja kulutus romahti hetkeksi. Mutta ehkä vain viikko tai kaksi siinä järkytyksessä meni ja sitten ruvettiin jo netistä katsomaan mitä sieltä tilaisi.

-

Piensijoittajat jotka ostivat osakkeita maaliskuussa 2020, pääsivät nopeasti omilleen ja plussalle kun Mr. Market alkoi haistella elvytyksen ryydittämää suhdanteen elpymistä kaikkialla muualla paitsi tietyillä palvelualoilla.

-

Piensijoittajilla on nyt hyvin voimakas kokemus että taitoa heillä selvästi on kun rajusti paranevat tulokset tuntuvat vahvistavan kaikki aikaisemmin tehdyt osakeostot fiksuiksi: “Näin tämän ennalta, hyvä minä.” Loistavaa tuloskehitystä ekstrapoloidaan eteenpäin poikkeuksellisella itsevarmuudella.

-

Maaliskuun 18. päivästä 2020 alkaen jokainen dippi on ollut ostopaikka. Usko dippiostamiseen on kasvanut koko ajan ja on saavuttanut ennennäkemättömät mittasuhteet.

Ja sitten se miksi nyt pelataan venäläistä rulettia:

Kasvava usko dippiostamiseen tekee seuraavankin dipin hyväksi ostopaikaksi. Ja onnistumiset ruokkivat tässä uskoa ja usko taas onnistumisia. Tämä toimii niin kauan kun jokaiseen uuteen dippiin saadaan ostolaidalle rekryttyä aina jokunen piensijoittaja lisää ja/tai jos mukana aikaisemminkin olleiden riskinottohalu ja -kyky kasvaa jatkuvasti.

Vaikka yleinen tunnelma osakesijoittamisen ympärillä säilyisi tosi hyvänä, joskus tulee vastaan sellainenkin dippi että uusia dippiostajia ei enää ole rekryttävissä.

Sitten taas dippi alkaa. Dippiostajat ilmoittautuvat palvelukseen. He saavat possansa täyteen. Myyjiä kuitenkin tulee lisää mutta buyer of the last resort ei ilmoittaudukaan.

Mitä tapahtuu seuraavaksi?

Epäilen että se riippuu siitä onko siinä kohtaa oikeasti rikkumaton usko kovaan noususuhdanteeseen. Jos tuo usko on, ostolaitaa alkaa löytyä jossain -15 – -20 % kohdalla.

Vaikka osake on salkunhoitajille siinä rajoilla onko turhan epälikvidi ja monen mielestä edelleen turhan kallis, jos usko suhdannenousuun on vahva, heitä tulee ostolaidalle.

Jos sen sijaan on seuraava tilanne:

- liiketoiminnaltaan melko pienen, viime aikoina loistavasti menestyneen mutta pidemmän aikavälin näyttöiltään ei yhtä vakuuttavan yhtiön melko epälikvidi osake

- ennen dippiä hurjat arvostuskertoimet

- kaikki mahdolliset piensijoittajat mukana viimeistään dipin alkuvaiheessa

- usko fundaan rapautunut edes hieman

… näissä ostolaita häviää eikä tule takaisin kuin jollain villisti alemmalla tasolla.

Näissä hyvä ostopaikka dippiin on sitten se kun kun osake on kuukausien tai ehkä parin vuodenkin mittaan laskenut huipustaan 70–80 %, elpynyt ja sitten dippaa kun markkinat ylireagoivat johonkin vaikka funda taas kehittyy hyvin. Silloin osta dippi!

Mutta kaipa jonkinlainen permanently high plateau näissä on mahdollinen jos joka ikinen hippunen nykyisestä suhdanneoptimismista toteutuu nyt loppuvuonna ja ensi vuonna.

Kannattaa kuitenkin huomata että se kuinka voimakas yksimielisyys suhdannekehityksestä vallitsee ei kerro mitään siitä millainen suhdanne tulee olemaan. Illuusio tulevan näkemisestä joskus olla voimakkaampi, joskus heikompi.

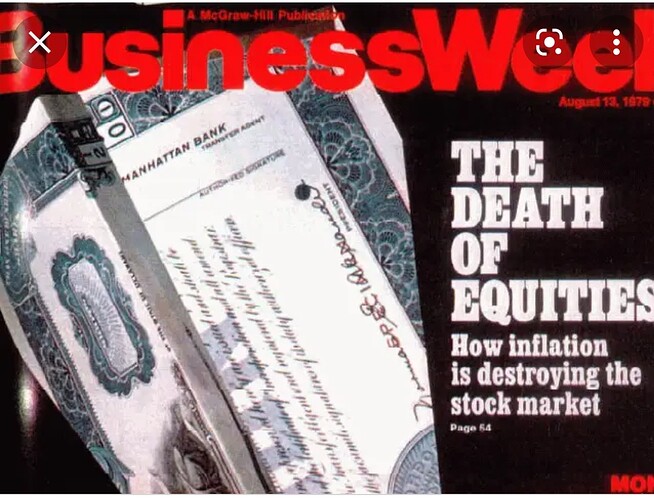

Eri aikakausien henkeä lehtien kansien kautta:

Sanoisin että ajan henki tulee olemaan näiden kahden puolivälissä kun pöly laskeutuu.

Tällaista laadukasta, realististä keskustelua olen kaivannut kovasti! Itsellänikin Seppo Saarion kirja meneillään. Loistava teos ilman muuta. Saarion kirjan mukaisen syklien määrittelyn mukaan alamme epäilemättä olla nousun lopulla. Lopun alkua.![]() Mutta. Kaikki tunnusmerkit ei vielä täyty. Esim inflaatio/korot mörnii yhä eikä niille vielä näy nousua.

Mutta. Kaikki tunnusmerkit ei vielä täyty. Esim inflaatio/korot mörnii yhä eikä niille vielä näy nousua.

Mutta oikein nauratti osa pointeista, kuten että mediassa putkahtaa esiin uusia osakemiljonäärejä. Nyt lisänä katukuvassa näkyvä kova “osta kryptoja helposti” markkinointi. Uusi normaali vai hölmö hype? Voi olla jotakin siltä väliltä. Sinänsä olisi tervetullut ilmiö että osake-/ indeksisäästämistä markkinoitaisiin edes pieni osa siitä mitä Veikkaus markkinoi.

Takaisin pörssien suuntaan.

Kun suurin osa (voimakkaan) laskun alkamisen tunnusmerkeistä on täynnä, voisiko pienempikin ulkoinen shokki riittää iskemään kurssit alas, vaikka esim korot/inflaatio olisi yhä matalalla.

Korona muunnoksineen ei liene enää yllätä markkinoita, mutta joku muu se voi olla. Vaikkapa Kiinan regulaatiohässäköistä kumuloituvat asiat…

Summa summarum, kiitos pohdinnoista kaikki osapuolet! Oma ajatukseni on että aion jossakin määrin yrittää ajoittaa markkinoita ja poistua pikkuhiljaa isolta osin odottamaan suurta rommausta ja palata kyhnyjeni kera poimimaan laatuyhtiötä halvalla ![]()

Pahoittelut ketjun pyhäspämmäyksestä. Mutta tässäpä vielä Saarion pörssiraamatusta vuoden 2005 painoksesta ne kohdat jotka nyt just resonoivat mulla eniten.

Lainausmerkkien kera olevat suoraan Sepolta, loput omaa kehitelmääni.

Riski

“Älä koskaan sijoita yhteen osakkeeseen enempää rahaa kuin sinulla on varaa hävitä.”

Kaikki varmasti noudattavat tätä?

Likviditeettiriski on osa kokonaisriskiä

Joskus vaan on niin että osakkeen viimeinen noteeraus ei kerro yhtään mitään siitä milloin ja mihin hintaan seuraava kauppa tehdään.

Ajoituksen merkitystä alennetaan hajauttamalla pörssikaupat pitkälle aikavälille.

Maailmalla ja Suomessa on tosi paljon porukkaa joka ei ole noudattanut tätä.

Keskity asioihin, jotka osaat. Älä sijoita sellaiseen, mitä et selkeästi ymmärrä.

Kun informaatiota, tasokastakin, on tarjolla enemmän kuin koskaan ennen, tulee illuusio siitä että osaa ja ymmärtää ylivoimaisella tavalla. Mutta kaupan vastapuolella on samat välineet hankkia infoa kuin sinulla.

Toinen juttu on se että spekulatiivisen kuplan huipulla ainoa informaatio joka ketään kiinnostaa liittyy tulevaisuuden mahdollisuuksiin. Ja kuitenkin suuret omaisuudet luodaan sillä tavalla että vältetään fanaattisesti permanent loss of capital ja sille betoniselle perustalle rakennetaan pitkän aikavälin korot korolle tarttumalla tilaisuuksiin silloin kun niitä on. Eli ei siis nyt elokuussa 2021.

Varmista selviytymisesi ennalta arvaamattomasta epäedullisesta tilanteesta.

Margin debt / gdp monin paikoin ennätyslukemissa ja systeemissä vivutusta myös piilossa. Volan shorttaaminen muodikasta.

Jyrkkää nousua seuraa jyrkkä lasku.

Jyrkkä nousu liittyy osakkeiden kysynnän ja tarjonnan hetkelliseen epätasapainotilaan.

Pörssi aavistaa talousuutisia ennen niiden tapahtumista.

Jos nykyinen superoptimistinen suhdanneodotus ei toteudu, pörssi aavistaa sen siinä kohtaa kuin yleinen talousoptimismi vielä lisääntyy. P/e-luvut laskevat ja luovat ansan optimisteille.

Tuon peilikuva eli ansa pessimisteille on silloin kun pörssi haistaa suhdannekäänteen siinä kohtaa kun yleinen talouspessimismi vielä hetken synkkenee.

Olet saanut merkittävän viestin jos markkinat eivät uutisen jälkeen käyttäydy odottamallasi tavalla.

Jos kurssi laskee hyvän osarin yhteydessä, jokaisen piensijoittajan oma arvio ylilyönnistä osuu aina oikeaan ja markkinat ovat väärässä siinä miten ne osariin suhtautuvat?

Pörssikurssit liioittelevat.

Edellisessä viestissä oli puhetta tästä.

Älä rakastu osakkeisiin.

Somefoorumit aiheuttavat sen että riski rakastua jonkin yhtiön osakkeeseen on pahempi kuin koskaan ennen. Yhtiöiden ympärille muodostuu faniyhteisöjä.

Kun kaikki mahdolliset sijoittajat ovat mukana, kurssit eivät enää nouse.

Edellisessä viestissä puhetta tästä.

Jos pörssikurssi on pudonnut puoleen, se ei tarkoita sitä että saat osakkeen nyt 50 prosentin alennuksella.

Klassinen ansa ankkuroitua menneeseen huippukurssiin. Kurssi voi laskea 50 % samalla kuin fundat vaivihkaa rapautuvat ja arvostus on edelleen tuplat vs. fair value.

Vähennä omistuksiasi pienissä yhtiöissä jo nousevan kurssikehityksen aikana.

Kello lienee tuhkimobileissä enää vähän vaille 12 yöllä.

Kun sisäpiiri myy, myy sinäkin.

Jos on rakastunut yhtiöön, aina keksii harmittomat syyt sille miksi sisäpiiri myy pää märkänä.

Menestyksen sokaisemana olet altis tekemään suurimmat virheet.

Globaalisti aika paljon assetteja ennätysvaluaatioilla. Peak confidence.

Kokemattoman sijoittajan yleisin virhe on vitkastelu.

Mennään nousumarkkinoille mukaan vasta spekulatiivisen kuplan aikana ja sitten pörssilamassa kapitulaatio lähellä pohjia.

Ilmeisesti se johtui kokemattomuudesta että pitkäjänteisenä sijoittajana eläkeylpeytemme Varma lasketteli 2007–08 osakemarkkinoilla ensin 50 % ja sen jälkeen painoi osakeriskit minimiin.

Tämä voi olla täysin turhaa pelonlietsontaa, mutta itse seuraan vähintäänkin huolestuneesti Afganistanin tilannetta. Ei sinällään kiinnosta mitä maassa tapahtuu, mutta voiko olla triggeri taas jollekkin suuremmalle joka voisi pörsseihinkin heijastua ns. mustana joutsenena. Olisi mielenkiintoista nähdä dataa, että miten pörssit ovat reagoineet kun jenkit lähtivät Vietnamista yms. muiden sotakonfliktien aikaan. Jäädään seuraamaan tilannetta.

Mietin tuota musan huomiota, että tuottovaatimuksien vaihtelut heittelehtivät markkinoita samalla kun markkinan bisnesarvo – tulevien vuosikymmenten osingot diskontattuna nykyhetkeen – pysyy aika vakaana ilman että dramaattisetkaan tapahtumat sitä juurikaan heilauttaisi.

Se että markkinan tuottovaatimus on paljon keskimääräistä alhaisempi – eli että arvostukset ovat korkealla – ei useimpien kriteereillä vielä yksinään riitä siihen että voitaisiin puhua kuplasta. Esimerkiksi bondipuolella se aito tuotto on niin kristallinkirkkaana edessä, esimerkiksi USAn kymppivuotisessa 1,3% vuodessa kunnes maturiteetti, että sitä on vaikea hetkeksikään unohtaa. Tuskin se ”smart money” kovin mehuissaan on tästä tuotosta. En ole varma voimmeko puhua ”bondikuplasta”, vaikka ne ennätyskalliita ovatkin.

Osakepuolella aidot tuotot ovat vuosikymmeniä jatkuvat osinkovirrat ilman maturiteettia ja näkymät näihin sumuisemmat, joten herkemmin käy niin, että vaikka riskikorjattu tuotto-odotus olisi inhottavan heikko, sijoittajat eivät kiinnitä siihen kauheasti huomiota, jos viimeisen vuoden kurssinousut ovat äärimmäisen houkuttelevan näköisiä. Minulla on epäilys, että uudet sijoittajat eivät ajattele näin: ”Tilillä olevien rahojeni reaalituotto on negatiivinen, sama homma bondeissa. Osakemarkkinoilla riskikorjattu reaalituotto saattaa pinnistää plussalle jos ostan nyt ja holdaan 20 vuotta. Harmillinen tilanne kaiken kaikkiaan, mutta ei auta itku markkinoilla.”

Mietin vielä (ehkä ontuvan) analogian kautta sitä ajatusta, että edeltävän vuosikymmenen yli 15% vuosituottojen jälkeen voisimme odotella sitä historiallisesti keskimääräistä 6-7% reaalituottoa tästä eteenpäin. Ajatellaan jotain kokenutta maratoonaria, joka juoksee yleensä 2:20-2:30, ennätys 2:17. Nyt hän on juossut ekan puolikkaan tasan tuntiin. Mitä skenaarioita on:

- Juoksee toisenkin puolikkaan tuntiin ja tekee maailmanennätyksen.

- Juoksee toisen puolikkaan 1:15 – keskimääräisen maratoninsa keskivauhtia hitaammin – mutta tekee silti ennätyksensä.

- Toinen puolikas 1:35, katkesi pahasti.

- Keskeyttää.

Ensimmäinen on fantasiaa, toinen teoriassa mahdollinen. Keskeytystä vastaisi osakemarkkinoilla tuo 1979, kun Sepe oli reaalisesti 50% alempana kuin 6-7 vuotta aiemmin, ja todettiin kuolleeksi. Onneksi markkina kuitenkin aina virkoaa hölkkäämään, ja realistiset optimistit lopulta perivät maan. Disclaimereiden perusteella sanoisin että myös yhä musa soi kuuluu pohjimmiltaan tähän joukkoon Vernerin kanssa – aina isolla painolla markkinoilla, tietäen tarkasti mitä tekevät.

Aivan, itse koen ylivoimaiseksi erottaa merkityksellisen ja käyttökelpoisen tiedon kohinasta.

Lainatun tekstin rivien välistä voi tulla mielikuva, että kaupankäynnissä on kyse muutaman osapuolen välisestä kilpailusta ja että siellä on voittajia ja häviäjiä, tai että nolla-summa pelissä olisi vaikea löytää voittajia. Kannattaa muistaa, että kaupankäynnille on monia muitakin syitä kuin yritys “voittaa vastutaja” tai edes saavuttaa indeksi. Itse olen myös lopettanut sentti-viilauksen ja ajoittamisen samoin koen arpapeliksi: pitkäaikaisessa säästämisessä oman salkun tuotto-%:n kannalta näillä ei ole merkitystä (osumiset ja ohilaukaukset ovat olleet puhdasta sattumaa tähän asti).

Ilmeisesti se johtui kokemattomuudesta että pitkäjänteisenä sijoittajana eläkeylpeytemme Varma lasketteli 2007–08 osakemarkkinoilla ensin 50 % ja sen jälkeen painoi osakeriskit minimiin.

Tuohon aikaa eläkeyhtiöiden sijoitustoimintaa rajoitti varsin vahvasti ns. kate-säännöstö. Käytännössä tuo tarkoitti tiukkoja rajoitteita sille, kuinka paljon sijoitusomaisuudesta sai laittaa mihinkin sijoitusluokkaan, mikä tosin ei suoraan pakottanut minimoimaan osakeriskiä.

Sen sijaan vakavaraisuussäännöstö pakotti. Vuoden 2008 lopulla kaikkien kotimaisten eläkeyhtiöiden vakavaraisuudet olivat “vaakalaudalla”, ts. lähestyivät ns. vakavaraisuusrajaa ja useahko myös alitti kyseisen rajan. Rajan alituksen johdosta mm. Fivan edeltäjälle tuli tehdä ylimääräistä raportointia ja periaatteessa tilanteen pitkittyessä tilanne olisi ollut eläkeyhtiöille hyvin hankala, mistä syystä eläkeyhtiöt halusivat vapaaehtoisesti minimoida riskejä. Silloisen säännöstön mukaan osakeriskiä vähentämällä tiettyyn rajaan asti sai pienennettyä riskejä helposti. Tilanne oli niin vakava, että lainsäädäntöä muutettiin kiirellisesti vuoden lopulla 2008, jotta eläkeyhtiöitä ei tarvitsisi tulkita konkurssiuhan alla oleviksi.

Eläkeyhtiöiden hallitukset, jotka päättivät omaisuuslajipainoista (allokaatioista), koostuivat muuten ihmisistä… Ihmisille on luonteenomaista paniikkiratkaisut, kun kaikki ympärillä kiljuvat “katastrofi, kaikki menee” yms. Hallituksien jäsenistöissä ei välttämättä ollut liikaa sijoitustoiminnan osaajia.

@musa_2 hyvää historiaan liittyvää pohdintaa ja laskumarkkinan anatomiaa. Yksi asia hieman mietityttää, kun tunnut aika vahvasti odottavan tätä laskumarkkinaa jo hyvin pian, kenties Q3/Q4 aikana. Mielestäni kaikki sijoittajat eivät ole vielä markkinoilla ja keskuspankkirahaa on myös pörssiin runsaasti tarjolla. Korot ja inflaatio eivät myöskään näytä nyt merkkejä isommin ylös.

Jos joku veikkaus pitäisi antaa, niin ennemmin 1-2v päästä laskua kun ensin on saatu loputkin rahat pörssiin, mitkä vielä odottavat asemalla. Arvostustasotkaan eivät vielä täysin kuplassa ole, kun korkotason huomioi. Mutta tämä siis vain veikkaus.