Kyllä. Noista toki vain Saxo ja Nordax listaamatomia (Nexi tosin omistusjärjestelyltään meille listaamaton), mutta PE on lyhyt termi, joten sen alle on mukava niputtaa varsinkin esityksiä pitäessä. Suomeksi puhuttu yleensä ihan vain finanssisijoituksista.

Tämähän näyttää suorastaan härkämäiseltä.

Onneksi Sampo löytyy itseltä tuolta OST:lta, niin saa nuo osingot verovapaasti käyttöön. Voi olla, että täytyy uudelleensijoittaa nämä osingot Sampoon seuraavina vuosina. Itselle suurin kysymysmerkki on tuo arvostus sen jälkeen kun Sammosta on tullut “puhdas vakuutusyhtiö”. Suurin kysymys juuri se, että saako vain osingot ilman osakkeen arvonnousua, vai kuinka suuri apu tuosta vakuutusyhtiön uudesta hinnoittelusta olisi. On erittäin huojentavaa lukea raportteja, jossa uskotaan osakkeen hinnan pysyvän vähintään nykyisellä tasolla huolimatta isoista osingoista.

My 2 cents:

I do really enjoy for example Nordeas bullish view of Sampo. But, I reality I do not think this is as straightforward as they suggest: 9 euro distributed and 9 euro gained.

I have the following thoughts on this:

-

I still think that the majority of the market (read USA) do not still ‘see’ or acknowledge the current transformation of Sampo towards becoming a pure insurance play → hence the ‘lagging’ development of the share price.

-

How do Sampo plan to distribute the extra capital? What is the best way forward? All in once, or spread across a couple of years? What is the best option for them to distribute? Only dividens? Or perhaps dividends and buy bucks timed to take advantage of a potentail (big) dividend dip? .

For example lets say Sampo decides to distrubute 9 euro, and the share trades at relative same level as know (43 euro), I would not mind Sampo buying back shares if there is a reasonable dip, as this would most likely speed up the recovery of the share to insurance multiples. And at the same time reduce the number of shares and thereby increase dividends per share going forward. This is of course not an exact science and they need to adapt.

As a Sampo owner, I do love dividends, but at the same time distibuting 9 euro in a lump sum, or spread across number of years, is perhaps not the best way for me from a taxation point of view. Perhaps a combination of dividends, small buybucks and buying Topdanmark is a better alternativ. And yes, Sampo cannot act as a value investor in acquiring Top anymore that train departed long time ago…

vaikea uskoa tosiaan, että kaikki jaetaan ulos. kyllä ostettavaakin löytyy ja Magnunssonista on vähän saanut sen käsityksen, että tykkää myös omien ostoista mitä osa suomalaisista sijoittajista vihaa.

Topdanmark on tällä hetkellä ylikapitalisoitunut. sen pajatso kannattaisi tyhjentää ja ostaa loppu pois ylpeys niellen.

Omat mietteeni ylimääräisestä pääoman palautuksesta:

-

En usko, että hirveän isoja yrityskauppoja nähdään ( luokkaa miljardi € + ) Topdanmark lukuun ottamatta. Sekään nyt ei ole kirkossa kuulutettua. Toppi ei ole halpa ja siihen vaaditaan vielä preemiot päälle. Toki ei ole kivaa, että IF + Topdanmark synergiat jäisivät saamatta. Tämän diilin toki voi tehdä seuraavassa rommauksessa velallakin.

-

Omien osakkeiden ostosta; Nallekin sanoi että osakkeenomistajat ovat tätä pyytäneet ( varsinkin ulkomaalaiset ) verotehokkuus syistä. Mitenkä paljon se sitten luo arvoa, kun näillä hinnoilla ostellaan omia osakkeita?

( Arvonluonti käytännössä nojaisi siihen, että Sammon arvostuskertoimet nousisi ) Toinen asia on osakkeen likviditeetti. Osakkeen vaihto on karkeasti 400K-1M kpl/pv. Ilman että hinta räikeästi nousee, on tämäkin erittäin hidas tapa jakaa pääomia omistajille.

( Arvonluonti käytännössä nojaisi siihen, että Sammon arvostuskertoimet nousisi ) Toinen asia on osakkeen likviditeetti. Osakkeen vaihto on karkeasti 400K-1M kpl/pv. Ilman että hinta räikeästi nousee, on tämäkin erittäin hidas tapa jakaa pääomia omistajille.

Mutu sanoo, että mennään sillä “turvallisimmalla” vaihtoehdolla eli extra osingoilla, jolloin omistajat saavat valita mitä tekevät rahalla.

- Oma preferenssini: Maltillinen sharebuyback, Topdanmark alottaisi omien ostot ( näin sammon osuus nousisi ‘automaattisesti’ ). Topin aiheuttama ‘kolhu’ osinkoon paikattaisii ylimääräisten palautusten kera seuraavien vuosien ajan, jonka jälkeen Sampo voisi tehdä ostotarjouksen Topin lopuista n. 40-45% osakkeista. Muutama bolt-on osto Hastingsiin?

Tämä alkaa olemaan nyt lähellä, ensi maanantai on jo 23.8. Mitä arvelette minä päivänä tai missä kuussa tulee suurempia uutisia Nordea-myynneistä, lisäosingoista, omien ostoista ja mitätöinneistä tai muusta vastaavasta?

“Sampo kertoi tiistaina sitoutuvansa myynnin yhteydessä olemaan myymättä Nordean osakkeita 23. elokuuta asti”

eiköhän sieltä paukatauteta 4% syyskuussa ulos. siitä on vuosi aikaa exitoitua kokonaan ilman veroseuraamuksia. veikkaan, että nordea ostaa noin miljardilla sammolta omia osakkeita. loppu mitä jää on varmaan kahdessa erässä blokkimyynti. noiden blokkimyyntien aikaväli on luokkaa 3kk.

Neuvotteluasemat hinnasta saattaisivat olla paremmat jos tuota vuoden määräaikaa ei triggeröi.

Scenaario 2024.

Nykykurssi 43,9€

Osingot 22-24: 13,2€

Vuosittainen tuotto-odotus P/En ja EPSn suhteen (indered 24e 2,28)

| P/E / EPS | 2 | 2.1 | 2.2 | 2.3 | 2.4 |

|---|---|---|---|---|---|

| 12 | -5 % | -4 % | -3 % | -2 % | -1 % |

| 13 | -4 % | -3 % | -2 % | -1 % | 0 % |

| 14 | -2 % | -1 % | 0 % | 1 % | 2 % |

| 15 | -1 % | 1 % | 2 % | 3 % | 4 % |

| 16 | 1 % | 2 % | 3 % | 4 % | 6 % |

| 17 | 2 % | 4 % | 5 % | 6 % | 7 % |

| 18 | 4 % | 5 % | 6 % | 8 % | 9 % |

| 19 | 5 % | 7 % | 8 % | 9 % | 10 % |

| 20 | 7 % | 8 % | 9 % | 10 % | 12 % |

| 21 | 8 % | 9 % | 11 % | 12 % | 13 % |

| 22 | 9 % | 11 % | 12 % | 13 % | 15 % |

Sampon tulospuoli tuskin tekee valtavia yllätyksiä, joten kiinnostavaa on millaisen P/E kertoimen markkinoiden tulisi hyväksyä Sampolle Nordea myyntien (ja osingonjaon) jälkeen

Lukujen perusteella alkaa näyttää, että markkina alkaa kallistua sopivan P/En lähenevän 20:ntä.

Vara Researchin keräämä, Q2-tuloksen jälkeen päivitetty konsensus saatavilla: Consensus Estimates | Sampo.com

Varmaan lukee täällä ketjussa jossain, mutta voisiko joku valistuneempi kertoa milloin Sammon myyntirajoitus koskien Nordean osakkeita päättyy? Muistaakseni ensi viikolla kuitenkin.

Myyntirajoitus päättyy 23.8.2021.

Kiitos paljon nopeasta vastauksesta.

If tiedottaa lisänneensä kestävän kehityksen periaatteet osaksi suuryritysasiakkaiden underwritingia

“Ifin yritysasiakkaille, joiden arvioidaan rikkovan yhtä tai useampaa YK:n Global Compact -periaatetta, ilmoitetaan asiasta ja pyydetään parantamaan toimintaansa. Jos yritys ei kuitenkaan halua tai pysty kehittämään toiminta- tai hallintotapaansa, asiakassuhde voidaan myös tarvittaessa päättää. Arvioinnin ensisijainen kohderyhmä ovat suuryritysasiakkaat, mutta uusi arviointiprosessi koskee Ifin yritysasiakkaita myös laajemmin.”

“Tähän mennessä pieni määrä Ifin yritysasiakkaita on jo saanut ilmoituksen, että heidän toimintansa saama arvio ei ole riittävä. Toistaiseksi asiakkuuksia ei ole vielä evätty vastuullisuuspuutteiden vuoksi.”

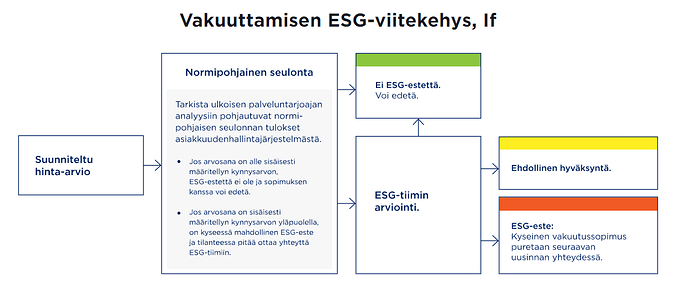

Sammon nettisivujen vastuullinen sijoittaminen-osiosta löytyy hieman tietoa Ifin uudesta ESG-viitekehyksestä.

Kuvan lähde: Vastuullinen vakuuttaminen | Sampo.com

Nordean viimeisimmässä Sampo analyysissä, jossa tavoitehinta oli nostettu 52 euroon oli Nordean osakkeiden myynnistä saatava euromäärä merkitty jaettavaksi ylimääräisinä osinkoina vuosilta 2021-2023. Tässä analyysissä haluttiin ehkä tuoda konkreettisesti esille miten paljon ylimääräisiä osinkoja voitaisiin jakaa, mutta toisaalta mikäli Sammolla ei olisi aikomusta kasvattaa omistustaan Topdanmarkissa tai Hastingissä eikö heillä olisi ”velvollisuus” palauttaa omistajille kaikki ylimääräiset varat, joita liiketoiminnassa ei tarvita nopeammalla aikataululla, kuin kolmen vuoden aikana? Tietysti rahaa on hyvä olla mikäli Topdanmarkin tai Hastingsin kurssit mahdollisessa markkinamyllerryksessä laskevat voimakkaasti ja hintatasot olisivat tämänhetkistä houkuttelevammalla tasolla. Onko kellään ajatuksia asian tiimoilta?

Sampo ei välttämättä saa myytyä kaikkia nordeoita tämän vuoden puolella. Väkisinkin Nordea osingot jakautuu useammalle vuodelle. Lisäksi Sauli on maininnut, että markkinoiden mielipide Hastings - liikkeeseen voi muuttua erittäin positiiviseksi ja haluaisivat Sammon laajentuvan voimakkaammin Britteihin, kunhan ensin näkevät hieman kehitystä sieltä pidemmältä aikaväliltä.

Lisäksi finanssi sijoitukset eivät ole niinkään Sammon kontrollissa, vaan Sampo on vähemmistö sijoittajana niissä mukana. Näin ollen Sampo ei voi itse määrittää exittiä niille, vaan niistä saadaan rahat sitten pidemmällä aikavälillä ( 2022-2024? )

Hastings ei ole enään listaattu yhtiö, vaan Sampo omistaa 70% ja RMI omistaa 30%. Näin ollen hinta ei tule liikkumaan muun pörssin mukana, niinkuin Topdanmarkin.

Kiitos hyvistä kommenteista ja jotenkin tässä on aina miettinyt, että osakkeet myydään Nordealle, mutta tämä ei tosiaan ole se ainoa vaihtoehto ja mikäli myydään erissä niin ostaja vaatii tietyn ajanjakson milloin osakkeita saa seuraavan kerran myydä. Nordeahan on hakenut lupaa EKP:ltä omien osakkeiden ostoon. Onkohan tämä asia, joka Nordean tulee julkisesti ilmoittaa päätöksen tultua?

If we place a financial context in relation to Sampos sale of Nordea shares I like to accentuate a few things I am reflecting on:

- I personally like the fact that Sampo acts like a contrarian in this market sentiment, a bit perhaps Berkshire in the way that Sampo sells off Nordea shares into a bullish market. Berkshire of course buys and sells all time, but both companies aspires to act like value oriented investors and are careful investors.

This is bit reflective of Sampo recent critisicm: one ot two years ago; why do Sampo own Nordea? It is a drag on Sampo. And now the current sentiment is, why do Sampo sell Nordea, when Nordea is producing the expected results and increasing dividends.

- Nobody can of course time the time the market, but as a Sampo owner, I do really hope that any future buy-back share activities are related to any possible opportunities created by returning excess capital to owners.

For example in a Nordic context (not to mentioned USA), many companies have launched or are carrying out large scaled buy back programs, in a market where shares are at or nearing a market time high. History repeats itself from a risk sentiment perspective.

From my view (value investor perspective) the last thing I would like to see is excessive and continues buy-back program at Sampo (I am not against buy-backs as such). I do not either expect a massive progarm, but as stated, small timed buy-backs I am more than ok with. I do like the fact that Sampo have left all the doors open on how to return excess capital.

The only company in the Nordics that can afford a large scaled buy back program (regardless of market sentiment) is Novo Nordisk, which is the best company in the Nordics (return on equity around 70% year in year out).