Positiivista uutista jälleen…

https://serviceware-se.com/ir-news/serviceware-se-gains-international-group-in-another-european-country-as-customer-in-the-field-of-it-cost-management

Tämä oli hieno diili! DACH-alueen ulkopuolelta. Tätä dach ulkopuolista kasvua on täällä negailtu ja tämä on hieno kauppa siltä saralta. Hyvä deal flow on parasta poltto-ainetta kasvuosakkeelle. Uudet maakohtaiset myyntitiimit ovat jo hetken generoineet kuluja, mutta nyt alkaa sitten tulemaan jotain tulojakin.

Jep, todella tärkeä diili, vaikka rahallisesti ei olisikaan vielä kovin merkittävä. Tämä DACH-alueen ulkopuolella tapahtuva kasvu kun on mielestäni ratkaisevaa koko keissin kannalta! DACH-alueen sisällä ei yksinkertaisesti ole enää paljoa varaa kasvaa.

Kyllä DACH alueella on vielä tilaa kasvaa, sehän käsittää Saksan lisäksi Sveitsin ja Itävallan, mutta Saksa alkaa olemaan melko hyvin paalutettu.

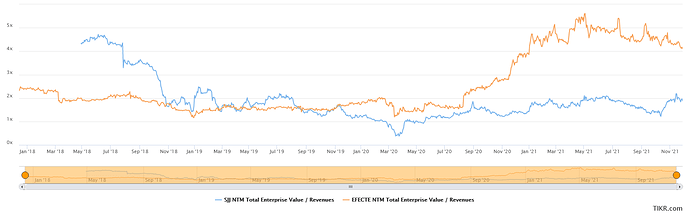

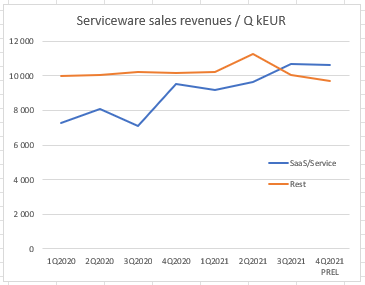

Vaikka nyt on tultu melko kovaa ylös lokakuun pohjista niin eihän tämä arvostus vieläkään huimaa päätä. Kuvassa on verrokkina Efecte. Näkisin, että tässä voisi hyvin käydä Efectet vuoden-kahden sisällä, eli arvostus korjaa suht nopeasti ylöspäin, kun sijoittajat huomaavat, että SaaS-transformaatio on edennyt kriittisen pisteen yli. Se voisi olla esim. kun SaaS/Services osuus nousee yli 60%:n (Q3 2021 51,5%), SaaS-kasvu jatkuu +20% vuosivauhdilla (LTM 27%) ja tulosriveillä alkaa näkymään skaalautumisen merkkejä.

Fair EV/Sales voisi olla mielestäni 3:n paikkeilla nykyisellä kasvulla vaikka yleinen markkinatilanne vähän synkentyisikin. Tähän olisi reilu 50% nousuvaraa tällä hetkellä, ja tähän päälle tämän hetkinen 13%:n orgaaninen kasvu, jossa on potentiaalia kiihtyä, kun SaaS/Services osuus liikevaihdosta nousee.

Itse pohdin, että osakkeen vähävaihtoisuus ja alhainen arvostus ovat myös yhteydessä toisiinsa. Onko niin että yhtiö ei yksinkertaisesti kiinnosta vai onko omistajarakenne sellainen että osakkeita on todella vähän liikkeellä?

Joo tuo on varmasti yksi komponentti, joka painaa arvostusta niinkuin täällä on myös aiemmin ollut puhetta, free floatin ollessa vain about 37% ja vaihto on tosiaan aika olematon, jolloin vähänkin isommat myyjät saa painettua kurssia. Onneksi euromääräinen free float nousee pikkuhiljaa kurssin mukana.

Lisäksi tässä näyttää käyneen IPO:ssa “Roviot”, ja saksalaisten luotto yhtiöön vaikuttaa kadonneen totaalisesti, kun kerättiin rahaa IPO:ssa SaaS-transformaatioon ja kasvuun hyvällä kannattavuudella sekä kovilla lupauksilla kansainvälisestä kasvusta. Sitten kannattavuus putosi nopeasti ja kasvu alkoi näkymään vasta viiveellä johtuen SaaS:n silloisesta pienestä osuudesta. Kv-kasvusta näytöt yhä on kunnolla saamatta. Uskon myös, että mikäli kansainvälisestä kasvusta aletaan saamaan vahvempia näyttöjä numeroiden valossa niin sillä voi olla merkittävä vaikutus arvostukseen.

Jotain tiedottamisen arvoista saatu aikaan

Ainahan se on positiivista, että olemassa oleva asiakas näkee mielekkääksi laajentaa scopea

Serviceware SE deepens existing IT finance management cooperation with leading global building materials group

Use of the platform module Serviceware Financial is significantly expanded

Extended licence agreement generates sales revenues in a six-digit euro range

Serviceware SE deepens existing IT finance management cooperation with leading global building materials group

Serviceware tutusti mukana näissä Research in Action ITSM/ESM Vendor Selection Matrix -taulukoissa

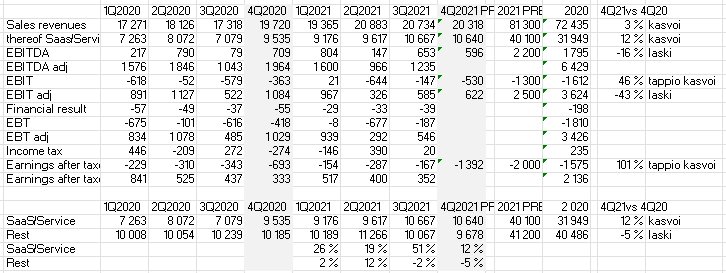

Ennakkotietoja julkaistu, saas/service jatkanut vakaata kasvua.

Kun ennakkotietojen perusteella laskee auki 4Q2021 lukuja, näkyy että verrattuna 4Q2020 Saas-liikevaihtopuolella on +12% kasvua mutta “rest” laskua (-5%). SaaS-puolella kasvu 4Q2021 oli selvädti hitaampaa kuin kuin edellisinä kausina (+26% / 29% / 51%)

Tulosriveillä laskua

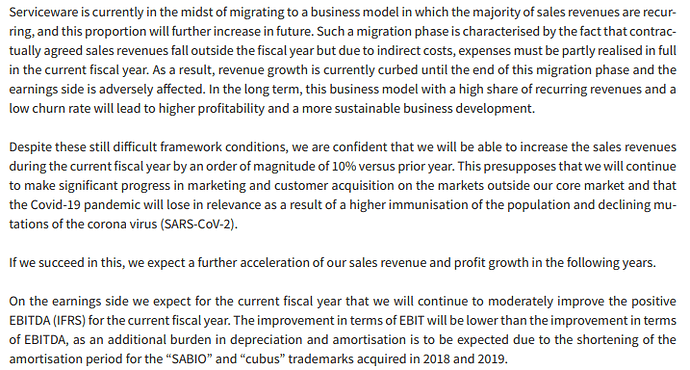

Ohjeistuksessa luvataan vastaavaa kasvua kuin 2021, ja laveasti paranevaa EBITDAA

For the current fiscal year 2021/2022, Serviceware anticipates an increase in revenues in the order of around 10 per cent as well as a further improvement of the EBITDA (IFRS)

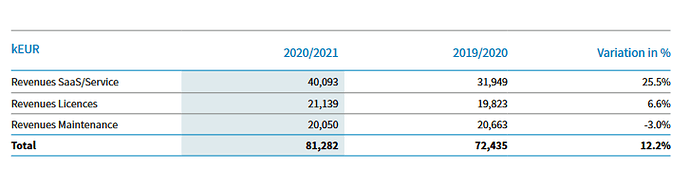

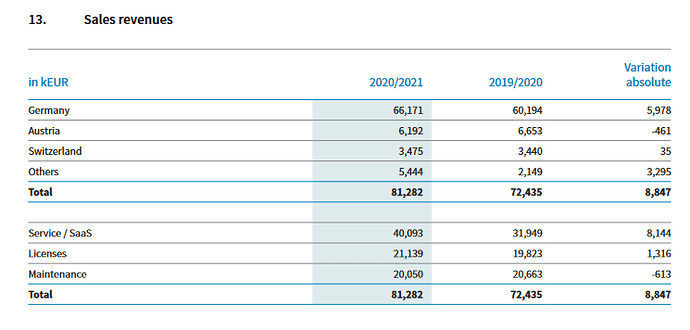

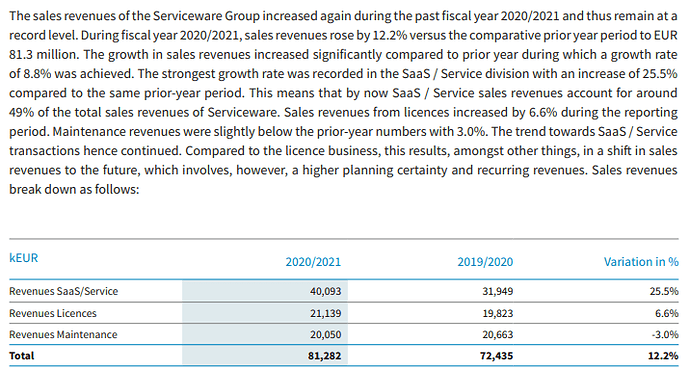

Virallista fy2021 tullut ulos. Mitä mieltä 49,xx % saas jne. N. 10% kasvua ja kannattavuuden parantumista ohjeistus.

Vieläkö @Pohjolan_Eka tarkkailee firmaa.

Paremmat ajat olla energia puolella? ![]() Mutta milloin sieltä vaihdetaan hevoset taas digiin?

Mutta milloin sieltä vaihdetaan hevoset taas digiin?

edit: mistä tietää, että jokin osake ei ole kuuminta hottia: kukaan ei kommentoi q4 osarista mitään ![]() … mielestäni tässä saas osuus etenee ja on kohta yli 50% joka on hyvä, mutta transformaatio ottaa aikansa vanhan busineksen laskiessa ja tyypillisesti lisensseissä kai saadaan rahat eka ja aina määrä ajoin uusitaan ja saassissa saadaan osa esnin ja on siirto kustannukset j tämä painaa kannattavuutta aluksi. jossain vaiheessa jos asiat etenevät oletettavasti liikevaihto alkaa kasvaa vähän parempaa vauhtia ja kannattavuus paranee ja silloin markkina luultavasti palkitsee paremmilla kertoimilla.

… mielestäni tässä saas osuus etenee ja on kohta yli 50% joka on hyvä, mutta transformaatio ottaa aikansa vanhan busineksen laskiessa ja tyypillisesti lisensseissä kai saadaan rahat eka ja aina määrä ajoin uusitaan ja saassissa saadaan osa esnin ja on siirto kustannukset j tämä painaa kannattavuutta aluksi. jossain vaiheessa jos asiat etenevät oletettavasti liikevaihto alkaa kasvaa vähän parempaa vauhtia ja kannattavuus paranee ja silloin markkina luultavasti palkitsee paremmilla kertoimilla.

Efectenkin kanssa sai odotella useamman vuoden ja toki siinäkin on nyt tullut arvostus alaspäin vaikka firma etenee.

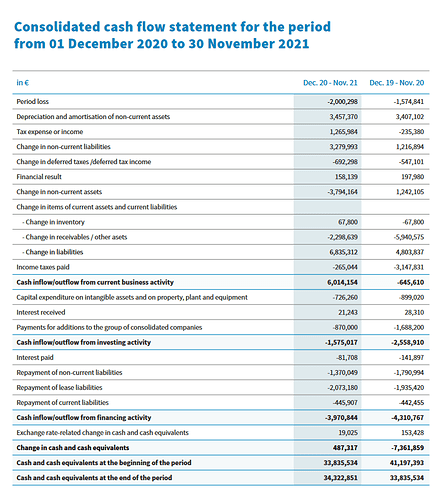

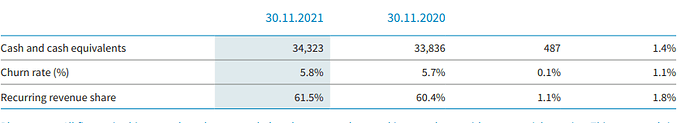

Kasvu saisi olla hieman kovempaa, näyttää siltä että Q4 kausiluontoisesti heikoin kvartaali kasvun suhteen (samoin edellisellä tilikaudella). Positiivista, että kääntyi kassavirtapositiiviseksi ja FTE kasvoi 3,2%/14–> liikevaihto samaan aikaan 12,2%. 2022 kasvu saisi olla kovempaa, tällä vauhdilla menee vielä pari vuotta että kääntyy ebit positiiviseksi.

EDIT: Omistajana kiinnostaisi mitä huonekaluja ovat ostaneet 500 k:lla ![]()

Juu, tämä tarina etenee varsin tasaisesti ja määrätietoisesti eteenpäin ja tuo kassavirran kääntyminen positiiviseksi oli erittäin mukava kehityskulku, vaikka varsinaista hoki-stikkiä tuskin on tulossa. SaaS/Service jatkaa kasvuaan 20%-25% vauhtia ja elleivät lisenssimyynnit romahda, niin yhtiön kassa alkaa paisua varsin nopealla tahdilla. Ulkomaan myynnitkin saatiin vihdoin käyntiin ja onkin syytä toivoa että sama meininki jatkuu myös tänä vuonna nyt kun korona hellittää.

Positiivista myös jatkuvan liikevaihdon osuus 61,5%. Efectellä muistaakseni noin 67%, en tosin tiedä onko täysin vertailukelpoisia.

Positiivisen kassavirran saavutus tosiaan hieno juttu.

Mitä pläräilin 2021 tulosraporttia niin tulkitsen että Lisenssipuolta (vaikka kasvoi 6,6%) konvertoidaan SaaS/Serviceen. Maintenance -puolta en ymmärrä onko se ihan jotain muuta vai lisenssikaupan ylläpitoapuolta?

Kun em konvertointia tehdään lisenssi → SaaS,

-myyntiä siirtyy tulevaisuuteen SaaS-laskutuksen johdosta

-samaanaikaan tulevaisuuden SaaS-laskutuksen luomisen kuluja tapahtuu nykyisyydessä

Ts SaaS -konversio lässäyttää myynnin kehitystä ja rasittaa tulosta

Em siis niin teoriassa kuin Servicewaren puheissa. Aika näyttää tietenkin miten SaaS-hinnoittelussa on lopulta suoriuduttu, mutta firma kuitenkin näkee “oikein”

Q1 ulkona

Otsikkotasolla näytti, että seurantapositio lentää pikkuhiljaa ulos ja verovähennyksiin. Keissi ei etene sillä rivakkuudella mitä välillä sanamuodoissa on odotettu. Muutama kommentti raportissa ainakin alustavalla silmäyksellä puhuu pysymään mukana:

“. High upfront costs for the expansion of the SaaS/Service business unit had a negative impact on earnings in the reporting period. In the coming quarters Serviceware expects, however, clear positive effects on earnings in this field.”

“Serviceware gained additional groups as new customers during the first three months of 2021/2022, including a leading global US mineral oil group. In addition, new orders were initiated that were completed after the end of the reporting period. The corresponding expenses were, however, already recognised during the reporting period.”.

Tämä US Mineral oil group sopparihan oli todella suuri: “The SaaS agreement was entered into with a minimum term of three years and involves sales revenues in the high seven-digit US dollar range for Serviceware”. Jos joku tuntee alaa paremmin, miten tällainen sopimus kirjataan myyntiin, jaetaanko se 3:lle vuodelle suoraan? Ymmärränkö ihan väärin jos väitän, että tästä sopimuksesta tulee pelkästään jo arviolta 2-3 miljoonaa dollaria SAAS-liikevaihtoa per vuosi?

Itse en odota tältä mitään räjähdysmäistä kasvua. Se mitä odotan on kertoimien normalisoituminen lähelle kilpailijoita ottaen huomioon SaaS-liikevaihdon osuuden sekä SaaS-liikevaihdon kasvun.

Q1 tulokset olivat aikalailla omissa odotuksissa. Juna puksuttaa tasaisesti eteenpäin. 19,7% kasvua SaaS lisensseissä on hyvä suoritus.

Jos olette aikanaan olleet efecte kyydissä, niin siinä meni taapertaessa monta vuotta, kun transformaatiota tehtiin ja saatiin saas osuus lopulta legacy suuremmaksi.

Tällöin vasta sijoittajat alkoivat arvostamaan kohtuullisen hyvänä pitkään ja edelleen jatkuvaa saas kasvua (kun se alkoi näkymään kunnolla numeroissa, kun sellainen liikevaihdon ja tuloksen näennäinen junnaaminen ei maistu monelle sijoittajalle).

Itselleni tämä on samantyyppinen odottelu case.

Hyvässä skenaariossa saas osuuden kasvettu isoon osuuteen alkaa asiat näkymään raporteissa jolloin saataisiin yhtä aikaa liikevaihtoon ja tulokseen parempi trendi ja samalla saataisiin siedettävämmät kertoimet.

Tätä odotellessa.

Eli samaa mieltä.