Mitä ja miksi?

Inderes on saavuttanut suurta suosiota suomalaisessa sijoittajayhteisössä. Inderesin mallisalkusta on tehty useita katsauksia ja jopa kvantitatiivinen analyysi yhteisön jäsenten toimesta (Inderes mallisalkku – kvantitatiivinen analyysi). Mallisalkku on voittanut vertailuindeksin poimimalla tarkkaan valitut voittajaosakkeet ja pitänyt niitä useita vuosia. Inderes seuraa nykyään kuitenkin reilusti yli sataa suomalaista pörssiyhtiötä: entäs kaikki suositukset joita Inderes on antanut?

Pyrin tässä analysoimaan kaikkien viimeaikaisten suositusten osuvuutta ja vastamaan näihin kysymyksiin:

- Kuinka monen yrityksen kohdalla suositukset ovat voittaneet `Indeksi’-strategian?

- Mikä olisi vuosituotto seuramaalla Inderesin suosituksia ja ` Indeksi’-strategiaa?

- Millä todennäköisyydellä tikkaa heittävä apina onnistuu yhtä hyvin, ts. tilastollinen merkittävyys?

- Mikä olisi strategioiden vuosituotto:

- Yksittäisten osakkeiden kohdalla?

- Yksittäisten analyytikoiden kohdalla?

- Eri markkina-arvojen (large,mid,small, firstnorth) kohdalla?

- Mikä oli vuosituotto 2020-06-30 mennessä, ennen kuin mid/small cap yhtiöt raketoivat?

Tein tämän analyysin harrastuspohjalta, vaikka olenkin töissä koneoppimisen ja tilastotieteen parissa. Minulla ei ole taloudellisia siteitä Inderesiin ja olin ennen analyysiä skeptinen siitä kuinka hyvin suositukset ovat osuneet voittajaosakkeiden ulkopuolella. Analyysi osoitti kuitenkin jotain hyvin yllättävää…

Data on avointa ja julkaisen Python-koodit niin että laskelmat on mahdollista tarkistaa (GitHub - majuvi/suositukset)

27.1.2022 Tämä on arvio suositusdataan perustuen. Lisätty postaus jossa on verrattu Inderes-salkkua ja Indeksi-salkkua kurssi- ja osinkohistoriadatasta muodostettuun tuottoindeksiin perustuen.

28.1.2022 Lisätty arvio sijoittajan todellisesta vuosituotosta ilman Inderes-efektiä tai mahdollista informaatioetua kun osaketta ostetaan vasta seuraavan päivän päätöskurssiin.

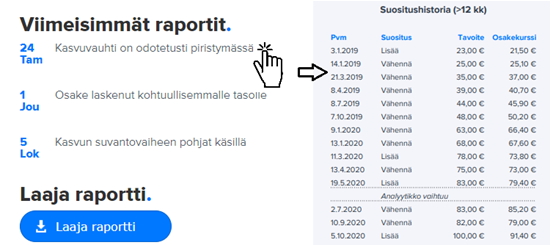

Data: suositukset

Inders julkaisee valitun pätkän suositushistoriaa raporttien yhteydessä, josta ne saa kätevästi kopioitua. Jotkut raportit vaativat Premium-jäsenyyden, mutta itse suositukset ovat julkisia. Keräsin viikonloppuna 22-23.1.2022 kaikista viimeisimmistä raporteista suositushistorian, ja liitin sen aiempaan historian jonka olin kerännyt kesällä 2020. Data sisältää tyypillisesti parista vuodesta muutaman vuoteen suositushistoriaa jokaisesta osakkeesta. Kerääminen vaatii hieman ahkeruutta tai itseäni enemmän osaamista webbiroboteista… Data prosessointi on minimaalista: SEK muuntaminen EUR suosituspäivänä, Suomisen englannin kääntämisen suomeksi, ja tusinan verran väärien päivämäärien korjaamista manuaalisesti.

Näistä raporteista saadaan tehtyä seuraavanlainen datajoukko:

Pvm,Suositus,Tavoite,Osakekurssi,Analyytikko,Osake

2019-04-09,Vähennä,8.5,8.87,Atte Riikola,Aallon Group

2019-08-23,Vähennä,9.0,9.5,Atte Riikola,Aallon Group

2019-09-30,Vähennä,9.0,9.34,Atte Riikola,Aallon Group

2019-12-12,Vähennä,9.9,10.45,Atte Riikola,Aallon Group

2020-02-14,Lisää,11.0,10.45,Atte Riikola,Aallon Group

…

2021-11-24,Vähennä,5.0,4.84,Olli Koponen,YIT

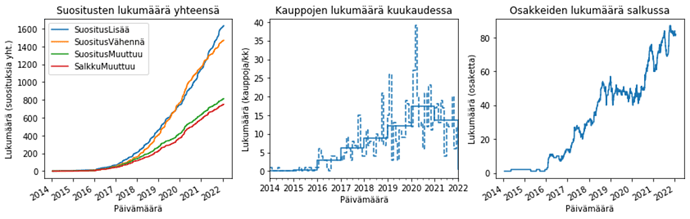

Yhteensä data sisältää 3109 riviä eli suositusta, 17 analyytikkoa, 139 osaketta.

Datassa on kaksi rajoitetta jotka on hyvä pitää mielessä 1) ‘Analyytiikko’ on viimeisin analytiikko, se ei ota huomioon jos analyytikko vaihtuu 2) Osakekurssi ei ota huomioon osinkoja, joten siitä laskettu tuotto on hieman pienempi kuin kokonaistuotto kurssimuutoksesta ja osingosta.

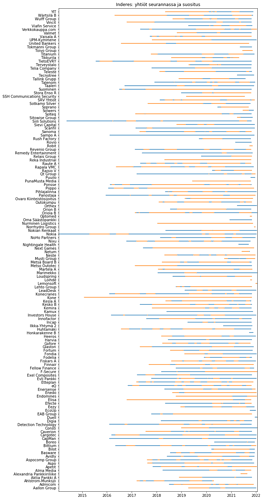

Tämä data voidaan kokonaisuudessa visualisoida esimerkiksi seuraavasti. Viivoissa väri esittää suositusta (sininen: Osta/Lisää ja oranssi: Myy/Vähennä) ja viivan pituus aikaa jolloin osake on Inderesin seurannassa. Graafista nähdään esimerkiksi, että Inderes on seurannut Siili Solutions osaketta useimmiten positiivisella suosituksella, ja Koneen osakketta myös useita vuosia ollen aina vähentämisen kannalla. Nokian osakkeen kohdalla suositus on vaihdellut enemmän. Oletan että “Inderes“-strategiaa seuraavan portfolio koostuu kunakin ajanhetkenä osakkeista, joilla on Lisää/Osta-suositus. “Buy/Hold“-strategiaa eli “Indeksiä” seuraavan portfolio olisi koostunut osakkeista jotka ovat Inderesin seurannassa riippumatta siitä onko suositus Lisää/Osta tai Myy/Vähennä. Valitettavasti tällä datalla ei voi täysin replikoida virallista indeksiä, koska data sisältää osakekurssin vain kun yhtiö on Inderesin seurannassa suosituksen antamisen hetkellä.

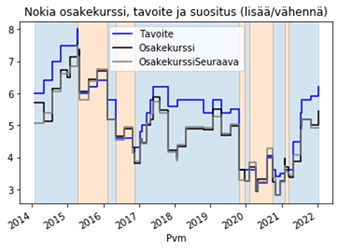

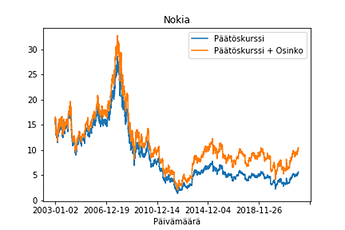

Esimerkki: Nokia

Selitän lyhyesti miten laskin vuosituoton. Käytän esimerkkinä Nokiaa:

Taulukkoon on nyt lisätty “Tuotto”, “Pitoaika” ja “Salkussa”. Nämä auttavat laskemaan tuoton kunkin suosituksen välillä ja määritellään seuraavasti:

- Tuotto: On osakkeen hinnanmuutokseen perustuva tuotto edellisestä suosituksesta nykyiseen suositukseen eli osakekurssi(t)/osakekurssi(t-1).

- Pitoaika: On päivien lukumäärä edellisestä suosituksesta nykyiseen suositukseen.

- Salkussa: Oliko osake Inderes-stragiaa seuraavan salkussa, eli oliko edellinen suositus Osta/Lisää.

Esimerkissä Nokian tuotto on yksinkertaisesti näiden tuottojen tulo, eli 1.04 * 0.77 * …, mikä vastaa osakkeen viimeistä hintaa jaettuna ensimmäisellä hinnalla. Kokonaispitoaika päivinä on näiden pitoaikojen summa. Tuotto rippuu kuitenkin pitoajasta: keskimääräisen osakkeen tuotto on esim. 5% vuodessa, 10% kahdessa vuodessa, … jne. Siksi muutamme tuoton vuosituotoksi (CAGR) kaavalla: tuotto **(365/pitoaika).

Osta ja pidä

Tuotto 0.951049

Pitoaika 2911.000000

CAGR 0.993727

Eli nokia tuotti -5% hinnanmuutoksena seuranta-ajalla 2911 päivää, mikä vastaa noin -0.6% vuosituottoa.

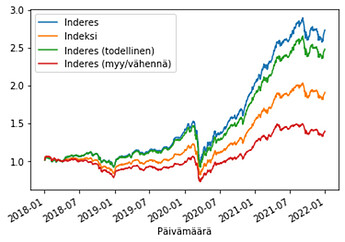

Inderes-stragiaa seuraava omistaa osakkeen kun sillä on Osta/Lisää suositus. Tämän tuotto voidaan laskea ottamalla tuottojen tulo aikana jolloin osake on salkussa, ja kokonaispitoaika on näiden pitoaikojen summa. Jos haluaa ottaa huomioon Inderes-efektin ja mahdollisen pörssin sulkeutumisen jälkeisen informaation, täytyy käyttää seuraavan päivän osakekurssia. Kutsun tätä ”Todellinen” -tuotoksi. Tuotot eivät ole suoraan verrannollisia, koska osaketta pidetään vähemmän aikaa, mutta vuosituotoksi (CAGR) muutettuna näitä lukuja voidaan verrata:

Inderes

Tuotto 2.437720

Pitoaika 2097.000000

CAGR 1.167771

Inderes (Todellinen)

Tuotto 1.923152

Pitoaika 2097.000000

CAGR 1.120559

Eli Nokia tuotti 144% hinnanmuutoksena 2097 päivää positiivisella suosituksella, mikä tekee vuosituotoksi noin 17%. Jos ostetaan ja myydään vasta seuraavan päivän päätöskurssilla, saadaan vuosituotoksi 12%. Melkoinen analyysivelho tämä @Mikael_Rautanen !

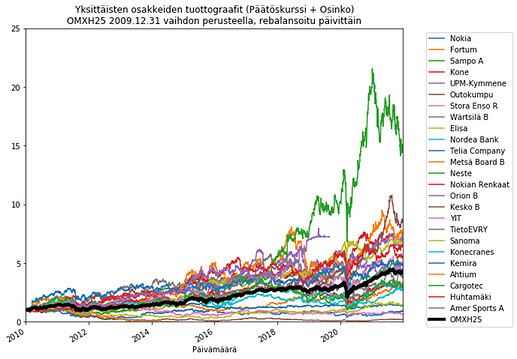

Kaikkien osakkeiden tuotto

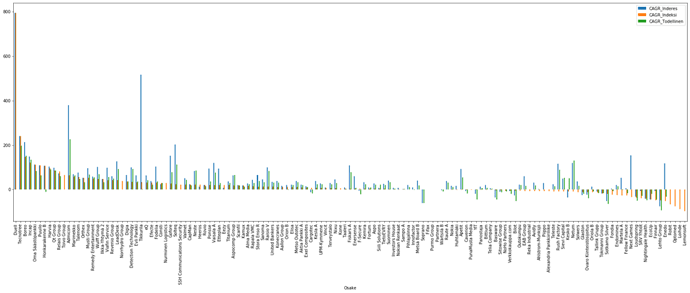

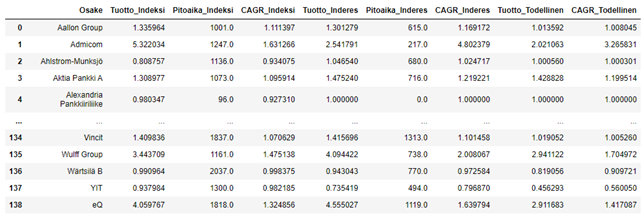

Vastaava laskelma voidaan tehdä jokaiselle osakkeelle erikseen:

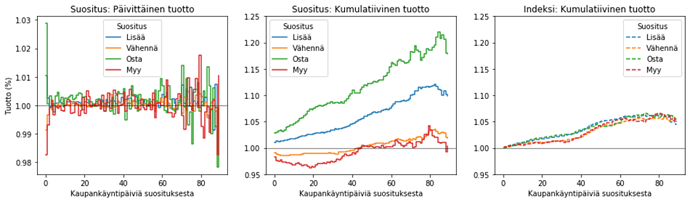

Miten monen osakkeen suositus voitti indeksin? Eli CAGR_Inderes > CAGR_Indeksi

True 99

False 40

99 osakkeen kohdalla suositukset voittivat indeksin ja 44 ei saavuttanut parempaa tuottoa kuin osta & pidä.

Miten monen osakkeen suositus voitti indeksin ilman Inderes-efektiä? Eli CAGR_Todellinen > CAGR_Indeksi

True 89

False 50

Alla visualisointi jossa verrataan jokaisen osakkeen Inderes-peesaajan ja osta&pidä-sijoittajan vuosituottoa:

Joidenkin osakkeiden vuosituotto voi olla erittäin korkea, jos seuranta-aika ensimmäisestä suosituksesta viimeiseen suositukseen on erittäin lyhyt (esim. Duell) tai osakkeella on Lisää-suositus vain hyvin lyhyen aikaa. Esim kertaluonteinen 4% viikkotuotto osakkeella vastaisi koko vuodelle skaalattuna 1.04**(365/7)=7.73… eli noin 673% vuosituottoa. Esimerkki myös havainnollistaa miksi vuosituottojen vertaaminen ei välttämättä vastaa kysymykseen miten sijoittaja voisi suoriutua. Tämä “vuosituotto” on mahdollista saada vain yhden viikon ajan vuodessa, eli tuotto on viikon aikana 4%, mutta muuten osakkeella olisi vähennä suositus jolloin siitä ei saisi tuottoja.

Portfolion tuotto

Tämän ottamiseksi huomioon tein seuraavan arviom portfolion vuosituosta:

- Keskiarvo vuosituotoista: yksinkertainen lasku joka kuvaa Inderesin performanssia.

- Vuosituotto sijoittamalla osakkeisiin joilla Lisää-suositus ja Inderesin seurannassa.

Näistä 2. kuvaa parhaiten todellisen sijoittajan suoriutumista. Aiemmassa viiva-kuvassa tämä vastaisi tilannetta jossa peesaaja katsoisi joka päivä inderesin seurannassa Lisää-suosituksella olevat osakkeet ja allokoisi portfolionsa tasaisesti näihin. Tämä on vähän monimutkaisempi lasku, siinä tuotto kunakin ajanhetkenä on portfolion osakkeiden tuottojen (r_i) aritmeettinen keskiarvo, joista otetaan ajanhetkien tuottojen geometrien keskiarvo, ottaen huomioon todennäköisyys että osake on portfoliossa (X_i). Laskin sen Monte Carlo-menetelmällä näytteistämällä portfolioita ajanhetkillä todennäköisyyksillä että osakkeet ovat seurannassa ja Lisää-suosituksella. Tämä vastaa portfolion keskimääräistä vuosituottoa ajan yli:

![]()

https://en.wikipedia.org/wiki/Product_integral ks. Law of large numbers

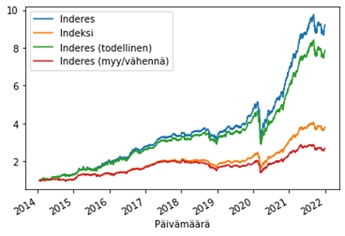

Saan seuraavat tuotot Inderes -sijoittajalle

- 1.542

- 1.386

Ja seuraavat tuotot Inderes (Todellinen)-sijoittajalle

- 1.245

- 1.251

Ja seuraavat tuotot Indeksi -sijoittajalle:

- 1.181

- 1.108

Keskimäärin siis Inderes-sijoittaja saa näiden muutaman vuoden aikana 38.6%-vuosituottoa osakkeiden hinnanmuutokseen perustuen, 25.1%-vuosituottoa jos otetaan huomioon Inderes-efekti käyttämällä seuraavan päivän päätöskurssia, missä Indeksi-sijoittaja jää 10.8% vuosituottoon. Raportoin myös näiden osakekohtaisten vuosituottojen (CAGR) yksinkertaisen keskiarvon koska se on helpompi ymmärtää: 54.2% Inderes vs. 24.5% Inderes (todellinen) vs. 18.1% Indeksi.

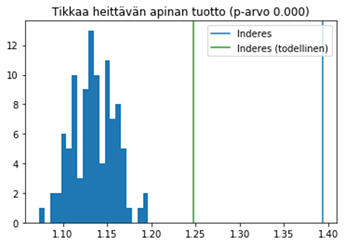

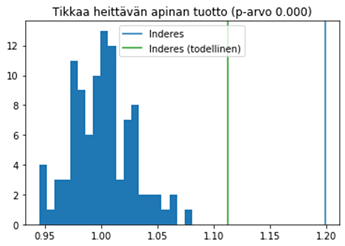

Ero on merkittävä mutta voiko se olla sattumaa? Tähän voidaan vastata seuraavalla tilastollisella testillä. Oletaan että Mikael Rautanen on palkannut lauman Apinoita heittämään tikkaa siitä annetaanko osakkeille Lisää- vai Vähennä-suositus. Simuloidaan tilannetta jossa Apinat antavat satunnaisesti kaikki suositukset, toistetaan tämä esimerkiksi 1000 kertaa, ja lasketaan apinoiden saama vuositotto:

mean 1.133 sd 0.022 (12 sigmas Inderes, 5 sigmas Inderes (todellinen))

Havaitaan että 1000 simuloidusta Inderes-yhtiöstä jossa Apinat heittävät tikkaa yksikään ei pääse lähelle todellisen Inderesin vuosituottoa, vaan he saavat yleensä tuottoja väliltä 10-20%. Guruille selitys: permutaatiotesti jossa on nollahypoteesina “annetut suositukset on satunnaisesti allokoitu annettuihin ajanhetkiin”, p-arvo 0.000.

Portfolion tuotto: ennen “ränta pa ränta” -markkinaa

Nämä vuosituotot vaikuttavat liian hyvältä ollakseen totta, mutta ne selittyvät Helsingin pienyhtiöideksin 100% nousulla kesän 2020 jälkeen (Google: OMXHSCPI). Inderesin seuranta-aika yliedustaa tätä hetkeä. Tämän takia onkin mielenkiintoista varmistaa, että Inderesin menestys ei ole perustunut nykyiseen “ränta pa ränta”-markkinaan. Rajasin siksi datan päivämäärään 2020-06-30 ja tein samat laskut uudestaan.

Saan seuraavat tuotot Inderes-sijoittajalle

- 1.432

- 1.202

Ja seuraavat tuotot Inderes (Todellinen)-sijoittajalle

- 1.129

- 1.113

Ja seuraavat tuotot Indeksi-sijoittajalle:

- 1.038

- 0.971

Eli Inderesiä peesaava sijoittaja olisi saanut 20.2% vuosituoton hinnanmuutoksesta, 11.3% vuosituoton seuraavan päivän päätöskurssin hinnanmuutoksesta ja seurannasta koostettua indeksiä peesaava -3% vuosituottoa. Nämä ovat oletettavasti lähempänä tyypillistä tulevaisuuden markkinaa.

Vielä sama tikkaa heittävä Apina-simulaatio:

mean 1.002 sd 0.023 (7 sigmas Inderes, 4 sigmas Inderes (todellinen))

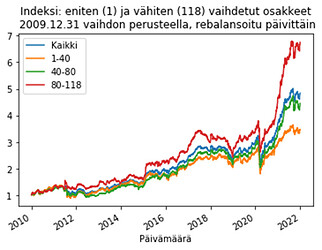

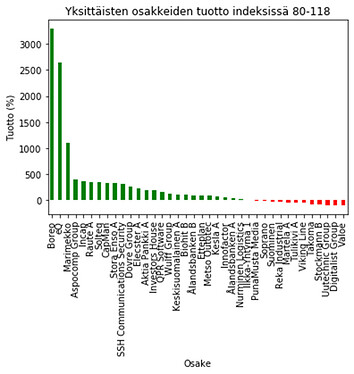

Markkina-arvot ja yksittäisten analyytikkojen suositukset

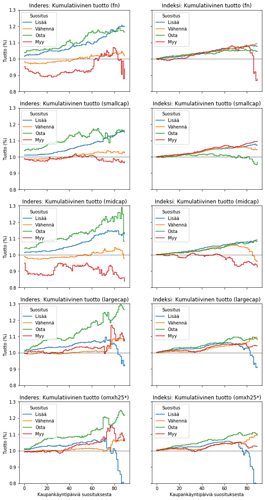

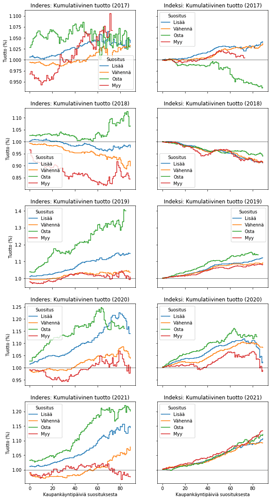

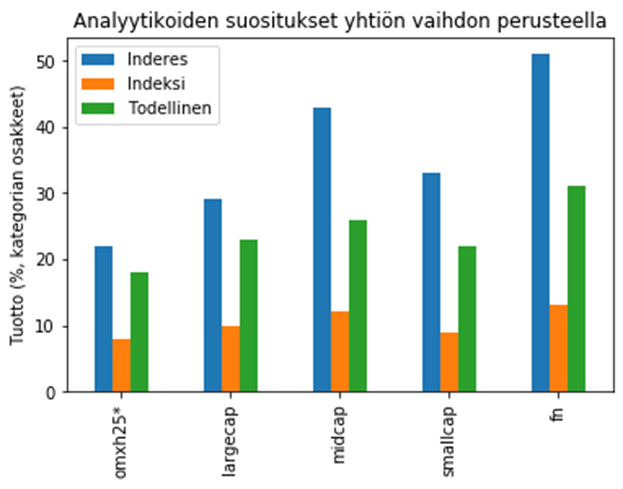

Käytössä on taas koko data. Voitaisiin argumentoida että Inderesin menestyminen perustuu vähän seurattuun pienyhtiö-kenttään, joten analysoin suositusten osuvuutta erikseen Helsingin pörssin suurimmille, keskisuurille, pienimmille ja First North-yhtiöille. Minulla ei ollut valitettavasti data suoraan markkina-arvoista, joten nämä perustuvat 1-40 eniten vaihdetuimpaan, 40-80 vaihdetuimpaan ja 81- 144 vähiten vaihdetuimpaan ajanhetkenä 31.12.2021. Omxh25* vastaa 1-25 eniten vaihdettua.

Vaikuttaa että pienemmissä yhtiöissä on helpompi tehdä ylituottoa, mutta ylituottoa Inderes on saanut kaikkien kategorioiden osakkeilla.

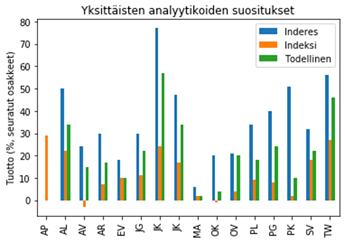

Seuraavassa kuvaajassa laskin minkälaisen tuoton yksittäistä analyytikkoa peesaava sijoittaja olisi saanut (lasku 3.) ja vertasin tätä indeksiin joka kostuu tämän analyytikon seuraamista yhtiöistä. Siinä ei ole otettu huomioon analyytikon vaihtumista, joten ei sovi suoraan kyseisen analyytikon mittariksi:

Huomataan että lähes kaikki Indersin analyytikot voittivat oman vertailuindeksinsä, eli tulokset eivät selity yksittäisillä huippunimillä. Kaikki ovat tähtianalyytikkoja!

Lopuksi

Inderesin keskimääräinen 38.6%-vuosituotto suositusdatasta laskettuna vrt. Inderesin todellinen vuosituotto 25.1% seuraavan kaupankäyntipäivän päätöskurssilla vs. osta&pidä 10.8%-vuosituotto osakkeiden hintojen muutokseen perustuen on uskomaton saavutus. Ennen ”ränta pa ränta” kesää 2020 saavutettu Inderesin 20.2% vuosituotto ja 11.3% todellinen vuosituotto on erittäin kunnioitettava indeksin -3% rinnalla. Inderes-efekti tai pörssin sulkeutumisen jälkeen julkaistu informaatio vaikuttaa yllättävän paljon todellisen sijoittajan saamaan performanssiin, mutta ero indeksiin on tästä huolimatta merkittävä. Tämä oli nopea viikonloppuna tehty harjoitus, ja laskut on vielä hyvä tarkistaa. Kysymykset, asiallinen kritiikki ja ehdotukset analyysin laajentamiseksi ovat tervetulleita.