@Yu_Gong Onko ollut kehitystiimissä mielessä tehdä inderes APIa? Eli saisi noi suositus yms. tiedot. Tämä tieto olisi tietty vain saatavilla yhteisönjäsenille ![]()

Miellä on toi data saatavilla tietokannassa ja ollaan @vuh kanssa käyty läpi miten hän saa sen käyttöön.

Avointa APIa meillä ei oo vielä tarjolla, mutta erikseen pyydätessä mä voin auttaa, mutta se vaatii pienen läpikäynnin mun kaa ![]()

Tavoitehinnan merkitys

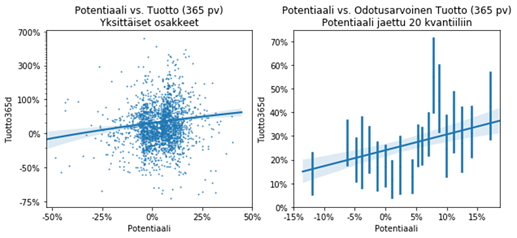

Vielä yksi analyysi ![]() Harrastan välillä itsekin toimintaa jossa menen Inderes.fi osakevertailuun ja lajittelen osakkeet “Potentiaali”-sarakkeen mukaan, sitten alan tutkia suurimman potentiaalin osakkeita. Potentiaali on määritelty %-nousuna tavoitehintaan osakkeen nykyhinnasta:

Harrastan välillä itsekin toimintaa jossa menen Inderes.fi osakevertailuun ja lajittelen osakkeet “Potentiaali”-sarakkeen mukaan, sitten alan tutkia suurimman potentiaalin osakkeita. Potentiaali on määritelty %-nousuna tavoitehintaan osakkeen nykyhinnasta:

potentiaali = (tavoitehinta – osakekurssi) / osakekurssi

Mutta saako tällä ylituottoja? Eli korreloiko tämä potentiaali tulevien tuottojen kanssa, vai onko Inderes seurannut tavoitehinnalla yksinkertaisesti osakekurssia tai päivittää sitä liian hitaasti.

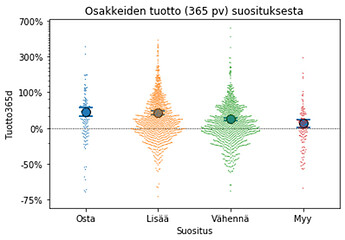

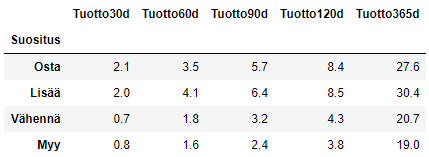

Tässä harjoituksessa tuotto on laskettu “buy & hold”-tuottona, jossa osaketta ostetaan anettuna päivänä ja pidetään X kalenteripäivää eteenpäin. Siksi tuotot ovat erilaisia Inderes-efektin tuottojen kanssa, jossa sijoittajan ajateltiin surffailevan suosituksilla kaupankäyntipäivinä ja seuranta-aika oli rajattu seuraavaan suositukseen. Buy&hold-tuotoissa on pienempi ero ja Osta/Myy-suositukset vaikuttavat niissä melko turhilta:

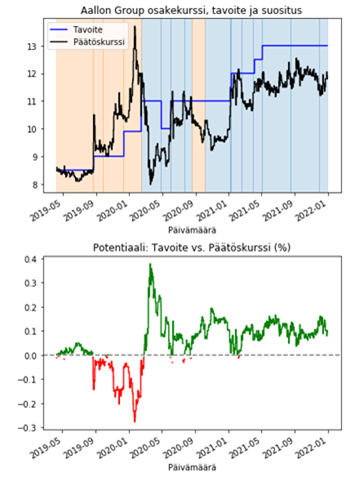

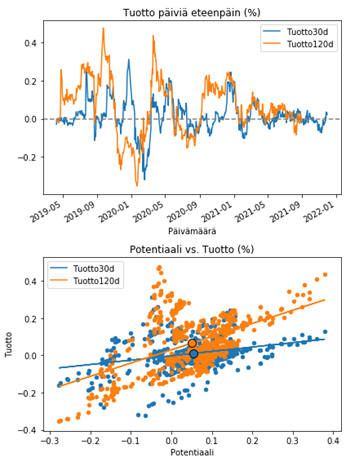

Otan esimerkiksi Aallon Groupin, jossa ensimmäisessä kuvassa visualisoin osakekurssin, tavoitehinnan ja suositukset. Tästä voidaan laskea sekä potentiaali ja tuotot X päivää eteenpäin (30 pv, 120 pv, jne.). Ajatellaan että jokainen päivä on oma datapisteensä, jolla on “Potentiaali” ja “Tuotto X pv eteenpäin”. Visualisoin nämä viimeisessä kuvassa, jossa lisäksi yksinkertaisella lineaarisella regressiolla havainnollistan miten paljon “Potentiaali” ennustaa tulevia tuottoja. Havaitaan että nämä korreloivat melko hyvin ja korrelaatio kasvaa mitä kauemmas tuotoissa mennään:

Tämän viimeisen kuvan viivan kulmakerroin kuvaa mielestäni hyvin potentiaalin vaikutusta, sillä se vastaa kysymykseen “Miten paljon tuotto (Y%) kasvaa kun potentiaali (X%) kasvaa?” (Guruhuomio: Beta laskussa Simple linear regression - Wikipedia). Esimerkiksi Aallon Groupilla tämä 120pv arvo on 0.75, ja tämä tarkoittaa että 30% keskimääräistä suurempi potentiaali olisi kasvattanut tuottoa 30%*0,75=22,5% yli osakkeen keskimääräisen tuoton.

Nämä laskut voidaan tehdä jokaisella osakkeelle erikseen, ja havaitaan että ainakin vuoden säteellä potentiaali vaikuttaisi menevän monen osakkeen kohdalla lähes yksi yhteen ns. ylimääräisten tuottojen kanssa. Joillakin osakkeilla taas ei ole mitään signaalia:

Tämä riippuu kuitenkin osakkeesta, kaikkien osakkeiden yli saadaan keskiarvo

Tuotto30d 0.192505

Tuotto60d 0.292638

Tuotto90d 0.243482

Tuotto120d 0.260448

Tuotto365d 0.220299

ja mediaani

Tuotto30d 0.084533

Tuotto60d 0.175563

Tuotto90d 0.172856

Tuotto120d 0.196301

Tuotto365d 0.317857

Jotain päätelmiä vielä siitä kun ihmettelin yksittäisiä osakkeita: Aallon Group on hyvä esimerkki siitä miten tavoitehinnan käyttö sijoituspäätöksenä vaikuttaisi toimivan hyvin suositusten välissä “mörniville” osakkeille joilla on tapana silloin tällöin ylireagoida ylös tai alas. Jos osakkeen hinnassa oli selkeä fundamentteihin perustuva positiivinen tai negatiivinen “momentum” osakekurssissa, tavoitehintaa ei välttämättä päivitetä tarpeeksi usein että se pysyisi informatiivisena.

Hyvää duunia analyysin parissa. Jonkun verran pitää olla myös negatiivisia kulmakertoimia, kun keskiarvot on aika matalia verrattuna yhtiökohtaisiin kulmakertoimiin. Jos viitsit niin olisi kiinnostavaa nähdä paljonko on keskimääräiset virheet tavoitehintojen ja toteutuneen kurssin välillä.

Tämä itseäkin kiinnostaisi, eli kun kyseessä on 12kk Target price, niin onko osumatarkkuus yhtään parempi kuin arvaamalla päivän kurssi eli “status quo”?

Suositusvirhe: toteutunut tuotto vs. ennustus

@Ripelein ja @Vara-Paavi toivottavasti tämä vastaa kysymyksiinne. Tein lauantai-illan ratoksi vielä yhden analyysin vastaamaan kysymykseen “miten paljon osakeen toteutunut tuotto eroaa suosituksen ennustamasta tuotosta?”

Lähteestä Inderesin suosituspolitiikka ja riskimittaristo | Inderes: Osakeanalyysit, mallisalkku, osakevertailu & aamukatsaus muistamme:

-

Osta: Osakkeen riskikorjattu 12 kk tuotto-odotus on erittäin houkutteleva

-

Lisää: Osakkeen riskikorjattu 12 kk tuotto-odotus on houkutteleva

-

Vähennä: Osakkeen riskikorjattu 12 kk tuotto-odotus on heikko

-

Myy: Osakkeen riskikorjattu 12 kk tuotto-odotus on erittäin heikko

Kaksi tärkeää käsitettä kun mietimme miten ‘virhe’ suosituksen ja tuoton välillä määritellään:

-

Ero yksittäisen osakkeen toteutuneen 12kk tuoton ja suosituksen ennustaman tuoton väillä

-

Ero yksittäisen osakkeen odotusarvoisen 12kk tuoton ja suosituksen ennustaman tuoton välillä

Odotusarvoisella tuotolla tarkoitetaan keskimääräistä tuottoa joka realisoituisi jos pystyisimme sijoittamaan hyvin moneen samalla tavalla valittuun osakkeeseen. Myös Inderes käyttää sanaa tuotto-odotus. Yksittäisen osakkeen tuotto voi erota merkittävästi ennustusta monen asian takia jota analyytikon olisi mahdotonta ennustaa: tulipalo tehtaalla, jne…Analyytikon tehtävä on ennustaa odotusarvoinen tuotto mahdollisimman tarkasti.

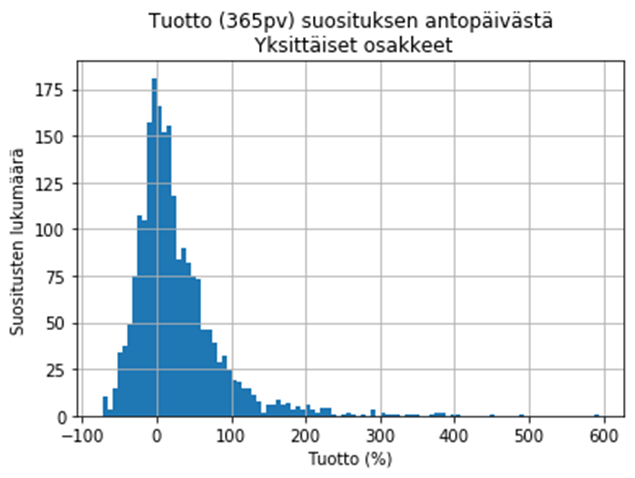

Tässä analyysissä tarkastelen yksittäisten osakkeiden tuottoa 12kk eteenpäin suosituspäivästä, eli havaintoina on vain päivät joina uusi suositus on annettu ja koko datasta (kurssihistoria + osingot) on laskettu toteutunut tuotto tästä eteenpäin. Edellisessä postauksessa havaintoina olivat kaikki päivät joilla osakkeella on jokin suositus ja tarkastelin tavoitehinnan vaikutusta kaikkina kaupankäyntipäivinä, joten tuotot voivat erota siitä. Varmistin että näin olisin saanut samoja tuloksia kuin aiemmin.

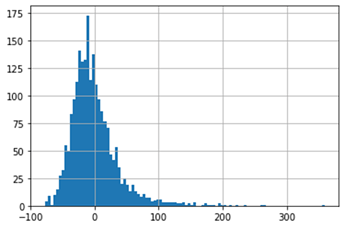

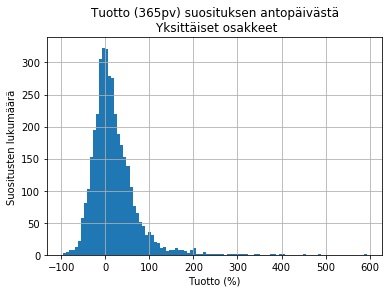

Histogrammi yksittäisten osakkeiden tuotosta:

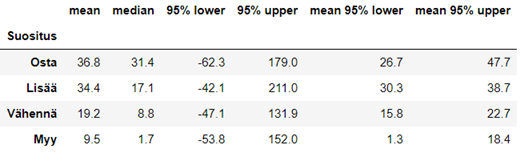

Lasketaan näistä tuotoista keskimääräinen tuotto suosituksen tyypin perusteella:

Havaitaan että Osta-suosituksen osake tuottaa odotusarvoisesti 36.8% suosituspäivästä ja laskin myös odotusarvoiselle tuotolle luottamusvälit 26.7% ja 47.7%… Mediaani Osta-suosituksen osake tuotti 31.4%, ja 95% tuotoista sijoittuu välille -62.3% ja 179%. Yksittäisiin osakkeisiin sijoittaminen on siis vaarallista puhaa vaikka sijoittaisi vain Osta-suosituksen osakkeisiin, eikä ole tavantonta välillä ottaa haaviin -62.3% turskaa. Yksittäisten osakkeiden kohdalla ennustusvirhe voi siis olla hyvin suuri. Jos sijoittaa kaikkiin suosituksen osakkeisiin, voinee taas olla melko varma saamastaan keskimääräisestä tuotosta.

Tämä voidaan myös visualisoida vaikka näin:

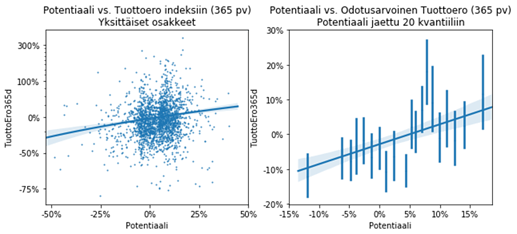

Entäs ne tavoitehinnat? Määritellään potentiaali = tavoite / osakekurssi. Visualisoin seuraavasssa potentiaalia vs. osakkeiden tuotto (vasen) ja potentiaalia vs. odotusarvoinen tuotto (oikea):

Havaitaan että riippumatta siitä minkä potentiaalin osakkeisiin sijoittaa, on yksittäisten osakkeiden tuotoissa valtavia eroja: -75% ja +750%. Vaarallista puuhaa. Keskimääräinen tuotto kuitenkin kohtalaisella varmuudella melko hyvä kun potentiaali ylittää 5% ja tuotto kasvaa mitä enemmän potentiaalia on.

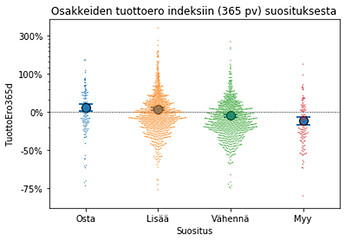

Lopuksi keksin hypoteesin: entä jos tuottojen hajonta selittyy sillä että indeksi heiluu ylös ja alas?

Eli voisiko indeksissä olla sen verran ylä- ja alamäkiä että hajonta tuotoissa on valtava, mutta jos markkinoiden ajoittamista ei oteta huomioon ja verrattaan osaketta suhteessa indeksiin, osaisiko analyytikko ennustaa hyvin miten osake suoriutuu. Esim. shortataan indeksiä ja longataan osaketta. Laskin siis vielä miten monta % suurempi tai pienempi yksittäisten osakkeen tuotto oli verrattuna indeksin tuottoon vastaavalla ajanjaksolla.

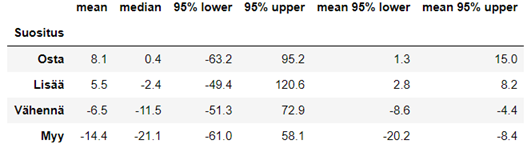

Samat laskut:

Täytyy sanoa että odotusarvoiset tuotot kyllä sopivat hyvin suosituspolitiikkaan! Mutta yksittäisissä osakkeissa on edelleen todella paljon vaihtelua… sama visualisointi:

Ja vielä tämä regressiokuva:

Jännä nähdä että osake tuottaa odotusarvoisesti paremmin kuin indeksi kun potentiaali ylittää 5%, mikä on ollut historiallisesti suunnilleen indeksin reaalituotto. Potentiaali ja ylituotto suhteessa indeksiin noudattaa tässä suunnileen samaa kaavaa kuin aiemmin arvioimme. Tavoitehinnat on siis melko hyvin kalibroitu ainakin suosituksen antopäivänä.

Johtopäätökset:

- Varokaa sijoittamista yksittäiseen osakkeeseen, ennustusvirheet ovat todella suuria!

- Jos sijoitatte moneen osakkeeseen, niiden keskimääräinen tuotto noudattaa hyvin suosituspolitiikkaa (tavoitehinnat & suositus)

Guruhuomio: kaikki luottamusvälit on laskettu bootstrap-menetelmällä (Bootstrapping (statistics) - Wikipedia)

Tästä kuvasta voi päätellä että paras taktiikka hyötyä Inderesin suosituksista olisi longata indeksiä ja shortata Myy suosituksen saaneita osakkeita.

Tässä tulee ongelmaksi onko “Myy”-suositusten lyhyeksi myynti käytännössä mahdollista? Tästä voisi paremmin tietävä ammattilainen kommentoida lisää?

Jos ei ole, niin selittää teoriassa miksi nämä osakkeet voivat olla niin yliarvostettuja. Olen monesti itse miettinyt small cap kentässä että voittajia on ollut tosi vaikea nähdä etukäteen, mutta siellä on tusinan verran yrityksiä jotka suurella todennäköisyydellä tuhoavat omistaja-arvoa ilman optiota moninkertaistumiseen.

Ainakin Nordnet tarjoaa vain likvideimpiä lappuja lyhyeksimyyntiin ja kustannukset ovat melko suuret

Mielenkiintoista analyysiä Vuh!

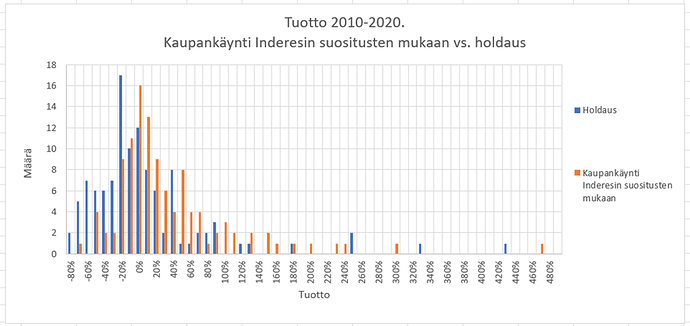

Oheisessa kuvaajassa vielä Indersin seuraamien osakkeiden holdaustuotot sinisellä ja tuotot Inderesin suosituksia seuraamalla oranssilla. Datat ovat kymmeneltä vuodelta 2010-2020 ja yrityksiä taisi olla 112.

Kuten kuvaajasta nähdään, suurimmat edut vaikuttavat tulevan tappioiden katkaisemisesta eikä niinkään voittojen maksimoinnissa. Jotain tällaista voisi epäilläkin tuon taulukon perusteella jossa esitettiin keskimääräisen tuotto suosituksen tyypin perusteella.

Tästä inspiroituneena: Voitko tehdä vielä skenaarion, jossa sijoittaja holdaa kaikkia yhtiöitä, paitsi niitä joissa Indereksellä on päällä myy-suositus? Tällöin tuo tappioiden katkaisu toteutuisi varsin passiivisella strategialla.

Tarkoitus ei ole pumpata vanhaa ketjua, mutta lisään tähän ketjuun tulokset myös Inderesin omalla datalla jos joku viisaampi tekee myöhemmin vastaavia laskuja ja haluaa verrata tuloksiaan. Tähän on siis lisätty kaikki suositukset Inderesin aloittamisen jälkeen vuodesta 2013 eteenpäin. Lisäsin myös vuoden 2022 ensimmäisen puolikkaan johon sisältyy nykyinen alamäki kun minulta kysyttiin vieläkö Inderes on indeksiä edellä ![]()

Uusi lasku

Havaitsin Inderesin datassa kuitenkin kaksi poikkeamaa miksei sitä voi suoraan soveltaa:

- Jotkin ‘suositukset’ vastaavat ‘Analyytikon kommentti’ postauksia jossa uutta suositusta ei ole virallisesti annettu, vaan data vaikuttaa toistavan edellisen suosituksen.

- Useat ‘päivämäärät’ eivät vastaa analyysin julkaisupäivää, ovat useasti 0-2pv tätä ennen, todennäköisesti vastaavat päivää jolloin analyytikko teki analyysin.

Tämän takia hain webbi-robotilla Inderesin sivuilta kaikki postaukset mitä on koskaan tehty ja linkitin ‘Analyysi’-tagin todellisen päivämäärän lähimpään sitä vastaavaan suositukseen Inderesin datassa. Uudet suositukset saadaan 2022 jälkeen automaattisesti haettua ‘Analyytikon kommentti’-postauksista. Tämän lisäksi robotti kaivaa kellonajan, josta saan tietää onko suositus annettu pörssin sulkeutumisen jälkeen, jolloin suosituksella voi käydä kauppaa vasta seuraavana päivänä. Eli sitä ei tarvitse enää erikseen korjata Päivämäärä + 1. Tähän tapaan:

| Osake | PvmAnalyysi | PvmMatch | Suositus | Tavoite | created | href |

|---|---|---|---|---|---|---|

| Aallon Group | 2019-04-09 | 2019-04-09 | Vähennä | 8.5 | 2019-04-09 08:44:00 | /fi/uusi-haastaja-defensiivisella-markkinalla |

| Aallon Group | 2019-08-23 | 2019-08-22 | Vähennä | 9.0 | 2019-08-23 07:58:00 | /fi/yritysostoja-odotellessa |

| Aallon Group | 2019-09-30 | 2019-09-28 | Vähennä | 9.0 | 2019-09-30 08:15:00 | /fi/ensimmainen-pieni-askel-yritysostorintamalla |

| Aallon Group | 2019-12-12 | 2019-12-11 | Vähennä | 9.9 | 2019-12-12 07:59:00 | /fi/yritysostostrategia-etenee-mutta-arvostus-… |

Nyt datan pitäisi olla kunnossa ja vastata sitä mitä yksityissijoittaja todellisuudessa näkee ![]()

Inderes-ylituotto indeksiin verrattuna

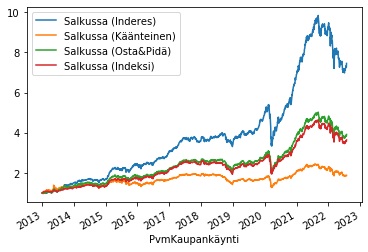

Lasketaan tasapainotettu päivittäin uudelleenbalansoitu osingot uudelleensijoittava tuottoindeksi jossa salkussa on kullakin hetkellä:

- Inderes: Lisää/Osta-suosituksen osakkeet

- Käänteinen: Vähennä/Myy-suosituksen osakkeet

- Osta&Pidä: kaikki seurannassa olevat osakkeet

- Indeksi: kaikki osakkeet Helsingin pörssi ja first north.

Vuosituotoksi muunnettuna 1.2013-7.2022 tämä oli:

| Stragia | Vuosituotto |

|---|---|

| Salkussa (Inderes) | 23.4% |

| Salkussa (Käänteinen) | 6.8% |

| Salkussa (Osta&Pidä) | 15.3% |

| Salkussa (Indeksi) | 14.5% |

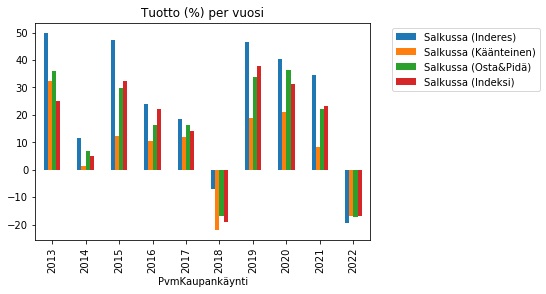

Tuotto per vuosi näyttää että ylituottoa tehtiin joka vuosi, paitsi 2022, mutta vuosi on nuori:

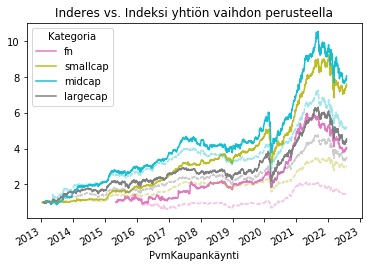

Yhtiöiden vaihdon perusteella tuottoindekseissä on merkittävä ero. Tässä kategorisoinnissa on vähän oikaistu ja käytetty Helsingin pörssin vaihtoa vuoden 2021 lopussa luokittelemaan yhtiö (smallcap, midcap, largecap). Huomaa että First North ei ala samasta pisteestä kuin Helsingin pörssi:

Vuosituotoiksi muutettuna nähdään että Inderesin etu muodostuu nimenomaan pienyhtiöistä, kun First Northin ja Helsingin pörssin pienyhtiöitä poimimalla on saatu +10% ero indeksiin, kun taas suurimmissa (40 eniten vaihdettua) tuottoero indeksiin on paljon pienempi 3%:

| Kategoria | Inderes | Indeksi | ero |

|---|---|---|---|

| Fn | 21.4% | 5.8% | +15.5% |

| Smallcap | 23.7% | 12.5% | +11.2% |

| Midcap | 24.6% | 19.1% | +5.5% |

| Largecap | 17.3% | 14.3% | +3.0% |

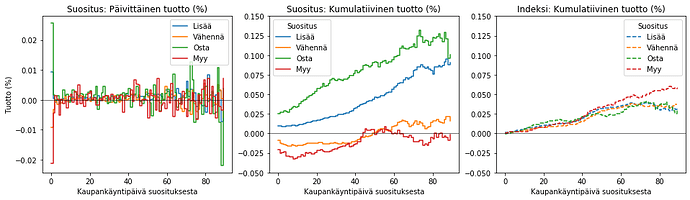

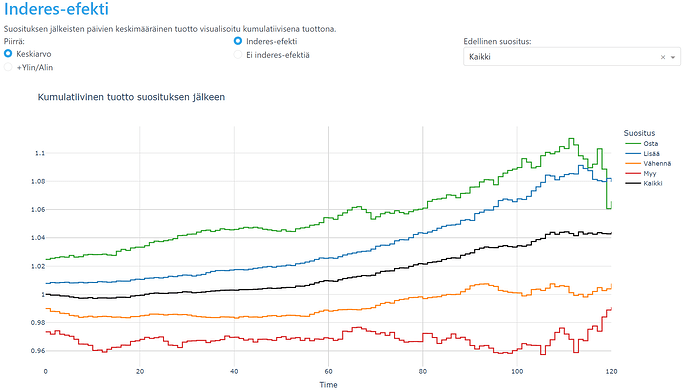

Inderes-efekti

Sitten estimoidaan Inderes-efektiä. Tämä on eräänlainen ei-parametrinen estimaattori stokastiselle prosessille. Ei kannata tulkita liikaa 50pv jälkeen osta/myy suositusten käyttäytymistä, koska dataa on niin vähän ja uuden suosituksen antaminen ei välttämättä ole tuotosta riippumaton prosessi kuten kaavat olettavat.

Inderes-efekti osuu tämän uuden datan kanssa, jossa botti poimii analyysin todellisen julkistuspäivän, paremmin lankulle ja toteutuu vain ensimmäisenä päivänä. Inderes-efekti on noin 2.5% Osta suositukseen, 1% Lisää suositukseen, -1% Vähennä suositukseen ja -2% Myy suositukseen:

Tässä ajanhetki 0pv on pääosin muutos edellisen päivän päätöskurssista seuraavan päivän avaukseen, jota sijoittaja ei voi treidata, eli Inderes-efekti toteutuu pääosin pörssin ollessa kiinni

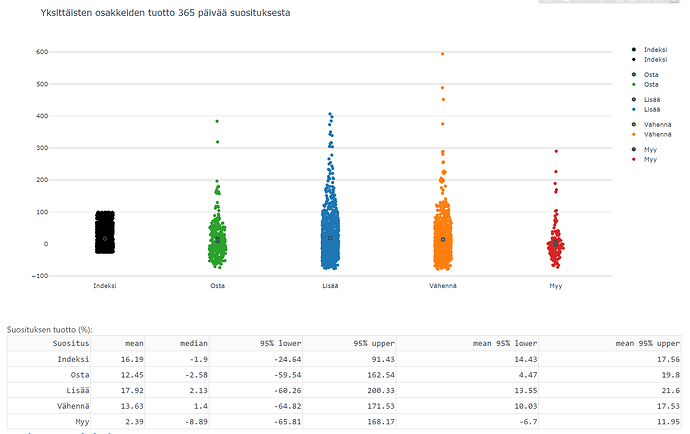

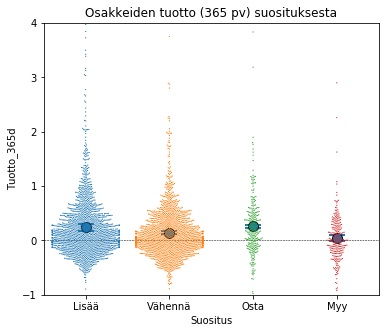

Yksittäisten osakkeiden tuotto

Vielä tämä lasku yksittäisten osakkeiden tuotosta ja ns. ennustusvirheestä:

Ja suosituksen tyypin perusteella luokiteltuna , jossa on laskettu suositusten keskimääräinen tuotto 365pv päästä (mean) eri suositustyypeille, sekä 95% luottamusvälit yksittäisten osakkeiden ja keskimääräiselle tuotolle Bootstrap-menetelmällä.

| Suositus | mean | median | 95% lower | 95% upper | mean 95% lower | mean 95% upper |

|---|---|---|---|---|---|---|

| Osta | 0.259 | 0.186 | -0.590 | 1.576 | 0.196 | 0.326 |

| Lisää | 0.239 | 0.126 | -0.454 | 1.623 | 0.212 | 0.266 |

| Vähennä | 0.145 | 0.058 | -0.508 | 1.270 | 0.121 | 0.170 |

| Myy | 0.038 | -0.001 | -0.630 | 0.800 | -0.012 | 0.092 |

Tässä visualisoituna vielä tämä melkoinen epävarmuus yksittäisistä tuotoista, mutta kohtuullinen varmuus keskimääräisestä tuotosta:

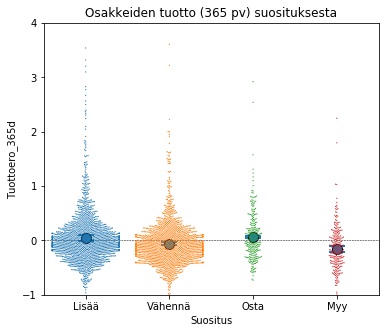

Vaihtoehtoisesti jos suosituspäivänä shorttaisi tätä tasapainotettua all-share tuottoindeksiä ja longaisi yksittäistä osaketta ilman kuluja, keskimääräinen tuotto 365pv olisi seuraava:

| Suositus | mean | median | 95% lower | 95% upper | mean 95% lower | mean 95% upper |

|---|---|---|---|---|---|---|

| Osta | 0.064 | -0.005 | -0.587 | 1.019 | 0.009 | 0.120 |

| Lisää | 0.048 | -0.026 | -0.607 | 1.209 | 0.025 | 0.071 |

| Vähennä | -0.059 | -0.112 | -0.683 | 0.960 | -0.080 | -0.038 |

| Myy | -0.159 | -0.183 | -0.973 | 0.639 | -0.211 | -0.106 |

Ja sama visualisointi

Uusi ohjeistus

Inderes-portfolion todellinen vuosituotto aikavälillä 01-01-2013 ja 31-07-2022 (9.5 vuotta) [01-01-2018 ja 31-12-2021 (4 vuotta)] kun useimmat osakkeet olivat seurannassa oli 23.4% [25.5%] vuodessa, missä kaikista osakkeista koostuvan tasapainotetun indeksin vuosituotto jäi 14.5% [17.5% ]:iin. OMXHGI indeksin tuotti aikavälillä noin 11%, eli jonkin verran tätä indeksiä vähemmän (ei FN, market cap weighted).

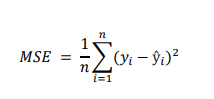

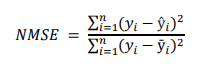

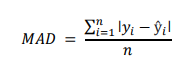

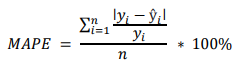

Löytyykö joltakulta (ping: @Markku_Kurtti) näkemystä, mikä olisi optimaalisin mittari tavoitehintojen osumatarkkuuden mittaamiseen?

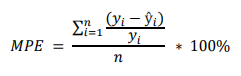

Linkki: osumatarkkuuden mittaus (MAPE)

Pohdin, että osumatarkkuutta voisi mitata ainakin MAPE (Mean Absolute Percentage Error) mittarilla. Tällöin osumatarkkuus on sitä parempi, mitä pienempi MAPE. Mikäli tavoitehinta ja toteutunut osakekurssi ovat yhtä suuret, niin MAPE on 0%. Toisaalta, mitä suurempi poikkeama toteuman ja ennusteen välillä, sitä suurempi MAPE.

Tuolla MAPE-mittarilla on kuitenkin ainakin yksi heikkous. Se antaa suuremman painon tilanteille, joissa toteuma on ennusteen alapuolella, kuin tilanteille, joissa toteuma on sen yläpuolella. Esimerkki:

| t | Toteuma | Tavoitehinta | APE |

|---|---|---|---|

| 1 | 100 | 80 | 20% |

| 2 | 60 | 80 | 33% |

| MAPE | 27% |

Tavoitehintojen alitukset ovat osakesijoittajan kannalta ehkä negatiivisempia asioita kuin tavoitehintojen ylitykset. Sikäli tuo MAPE-mittari ehkä onkin tuollaisenaan ihan hyvä. Kuitenkin mietin, että löytyyköhän mittaria, joka painottaa tasavertaisesti sekä tavoitehinnan ylityksiä että alituksia. Eli löytyykö kenties jokin vielä paremmin soveltuva mittari tuon osumatarkkuuden mittaamiseen?

Edit 4.11 kello 14. Typot korjattu.

Muuten sama kaava, mutta laita jakajaan Pt niin saan saman prosentuaalisen muutoksen.

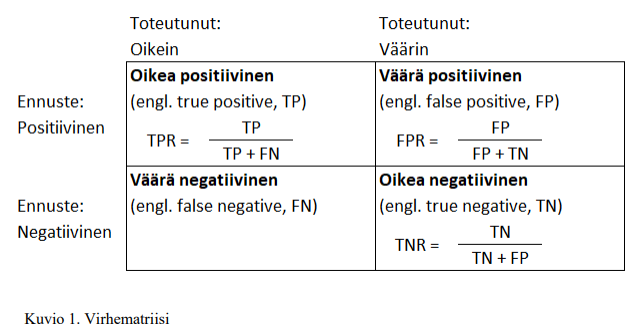

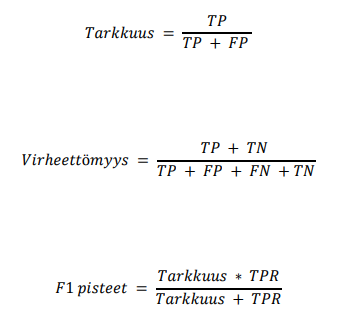

Tässä muutama vaihtoehtoinen kaava. Optimaalinen mittari riippuu tietysti tarpeista.

Ja jos on enemmän kiinnostunut tuoton suunnan oikeudesta niin voi käyttää virhematriisia, jossa voi olla enemmänkin soluja kuin alla olevassa esimerkissä:

Kiitos @vuh mielenkiintoisista ja inspiroivista laskelmista. Onko sinulla laskennassa käytetyt scriptit edelleen tallella? Jos on, niin olisi tosi kiinnostavaa nähdä, miten nuo lukemat ovat kehittyneet vuoden 22-23 aikana. ![]()

Itsellä olisi vähän samantyylinen projekti suunnitteilla joulun lomille/sitä ennen.

Työt energiapuolen data-analyytiikan/optimoinnin parissa ja sitä kautta näistä vähän kokemustakin.

Operaation lempinimi on ”ennustamisen ihana vaikeus”

Tarkoituksena olisi käydä läpi inderesin analyysejä ja tutkia analyytikon ennusteiden osuvuutta x ajanhetkeä tulevaisuuteen.

Ideana olisi kaivaa historialliset analyysit läpi, katoss miten analyytikon ennusteet ovat esineet 3,6,9,12 kk jne eteenpäin.

Ja katsoa miten analyysit ovat osuneet, esim liikevaihdon, voiton jne osalta.

Mahdollisesti siivota yrityskauppoja manuaalisesti.

Tehdä näistä sitten pientä visuaalista koostetta.

Stacki tulee olemaan aikalailla samantyyppinen kuin täällä. Dataframeissa vähän pyörittelyä ![]() Mahdollisesti vähän enemmän visualisointia…

Mahdollisesti vähän enemmän visualisointia…

Tuli testailtua vähän scrapeilua PDF:stä mutta koska pohjat ovat vuosien varrella eläneet, on niistä valitettavan raskasta kaivaa lähtödataa.

Olisi mahtavaa jos ennusteiden historia/pohjadataa olisi saatavilla projektia varten @Yu_Gong1 ![]()

Kuulostaa hyvin mielenkiintoiselta, mietin myös itse parin seuraavan vuoden ennusteiden ja DCF:n osuvuutta. Laita minulle viestiä (ja @Yu_Gong1) jos tästä on tosiaan dataa ![]()

Huomasin että Inderesin datassa useat päivämäärät eivät vastaa analyysin todellista julkaisuhetkeä, joten päädyin lopulta hakemaan webbirobotilla kaikki julkaistut PDF:ät Inderesin sivulta, tallentamaan julkaisuajanhetken, parseamaan PDF:stä suosituksen ja tallentamaan näistä vastaavan CSV:n. Se myös päivittyy automaattisesti. Tämä onnistuu esim Selenium + PyPDF2 kombolla, josta voi manuaalisesti joutua korjaamaan muutama kymmenen suositusta. Osakkeiden kurssi ja osinkohistorian saa ladattua kauppalehden sivuilta ja Seleniumilla saa senkin tehtyä.

Tein näistä dashboardin, hauska projekti opetella Dash ja Heroku komboa:

https://omxhsc-6f1a6713a0f2.herokuapp.com/

En ajatellut maksaa tämän ylläpidosta, joten voi olla hidas samanaikaisilla käyttäjille…

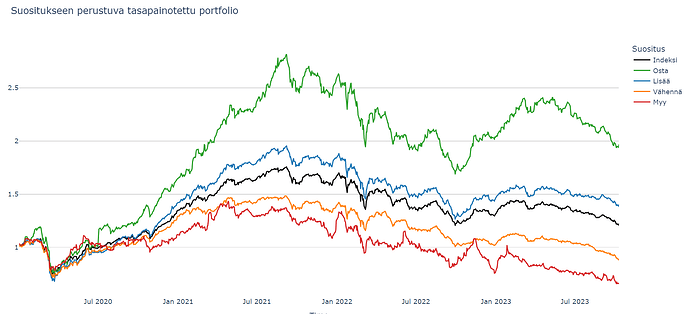

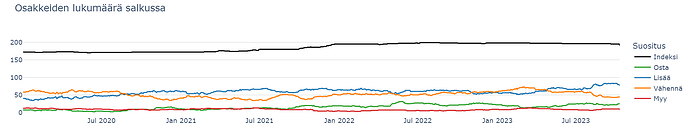

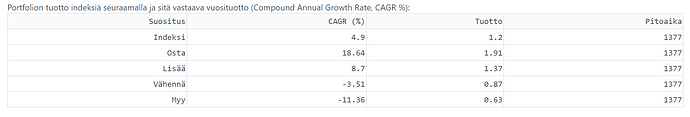

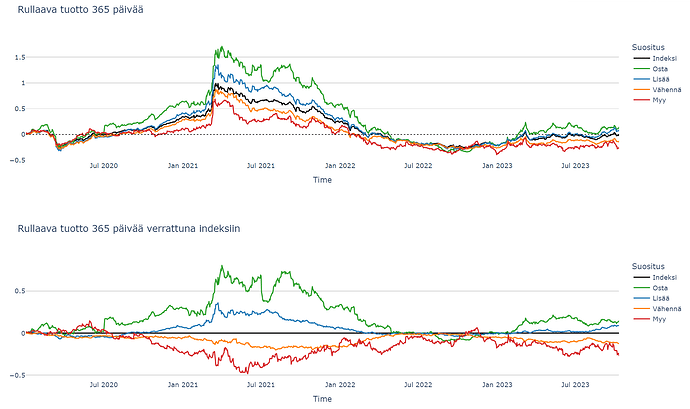

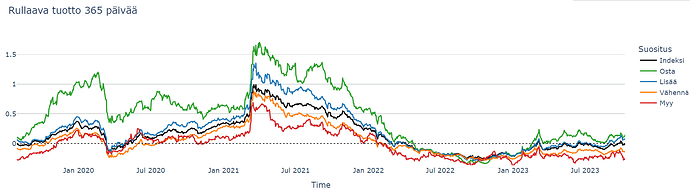

Tuosta dashboardista voi itse klikkailla, laitan tähän ketjuun joitakin esimerkkejä ajanjaksosta 2020-01-01 - 2023-10-10…

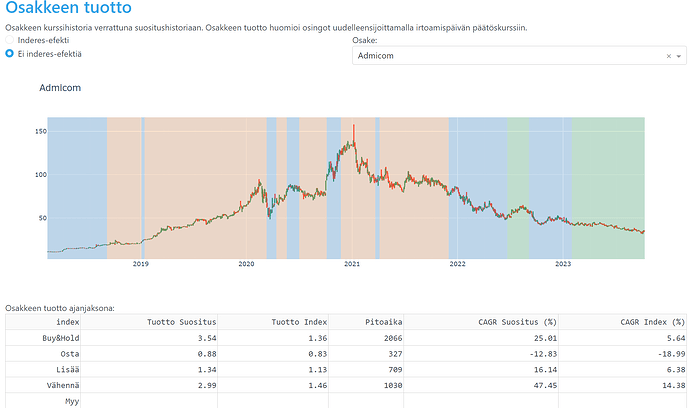

Tästä voi myös katsella yksittäisen osakkeen suositushistoriaa… niissä ei aina osuta suosituksen kanssa mutta kokonaisuutena tästä muodostuu hyvä portfolion tuotto:

Yhteenvetona sanoisin että 2020 eteenpäin Inderes-sijoittajan leivällä on ollut vähemmän juustoa ![]() Suosituksia peesaamalla ei ole saanut enää yhtä hyvää tuottoa, varsinkin jos jätetään pois nämä Osta-suosituksen osakkeet jotka raketoivat koronan jälkeisessä kuplassa

Suosituksia peesaamalla ei ole saanut enää yhtä hyvää tuottoa, varsinkin jos jätetään pois nämä Osta-suosituksen osakkeet jotka raketoivat koronan jälkeisessä kuplassa ![]() Tuotot olivat Inderes-osakkeille silloin keskimääräistä paljon suurempia ja sen jälkeen on otettu ylituotosta taukoa hetken aikeaa, vaikka täyttä reversiota ei ole tapahtunut.

Tuotot olivat Inderes-osakkeille silloin keskimääräistä paljon suurempia ja sen jälkeen on otettu ylituotosta taukoa hetken aikeaa, vaikka täyttä reversiota ei ole tapahtunut.

Hienoa työtä ja erittäin mielenkiintoinen aihe! Vaikka onkin, juuri tällä hetkellä, itselle liian vaikeaselkoista ja pitkää tekstiä sisäistettäväksi.

Jos nyt ajattelee mitä apuja tästä voisi itselleen saada, niin voisiko summa summarum tuossa alkupostauksessa (kuten myöhemmissäkin lisäanalyyseissa, jos en ihan väärin ymmärtänyt?) olla se, että

- suosituksilla on voinut sokkona saada ylituottoa, kunhan vain osaa kuitenkin valita ne oikeat voittajat joukosta tai muuten pitää poimia varman päälle kaikki salkkuun?

- vai että pienempikin, riittävän suuri, suositusten/potentiaalin mukainen osajoukko todennäköisesti on riittänyt ylituottoon? Ja yksittäisillä sokeilla tai näkemyksellisilläkin poiminnoilla voi tietenkin mennä metsään.

Vai jotakin muuta? Olisi tosi hienoa jos näitä analyysin päähavaintoja saisi jotenkin hienosti listattua helposti luettavaan muotoon! Kiitos vielä kuitenkin.

Lisäyksenä että esim. käsitteet Inderesin tuotto ja Inderes-sijoittaja (sijoittaa kaikki Inderesin seuraamiin lappuihin suositusten mukaisesti kö?) ja todellinen tuotto jäivät epäselväksi.

Siirrän tämän kritiikin tänne mistä voi yltä katsoa dataa miten on mennyt viime vuosina. ![]()

Suosituksia seuraamalla on voinut sokkona saada ylituottoa jos muodostaa tasapainotetun portfolion kaikista lisää/osta-suosituksen osakkeista. Todennäköisyys että tämä olisi sattumaa on astronomisen pieni. Yksittäisellä osakkeella voi tehdä valtavat turskat tai tuotot vuoden aikana riippumatta siitä mikä suositus sillä on. Heilunta välillä (-60%, +160%) on normaalia. Kun osakkeita poimii salkkuun enemmän, salkun tuoton varianssi pienenee ja vuosituotot jopa odotusarvoisesti paranevat (Volatility tax - Wikipedia).

Inderesin tuotto ja Inderes-sijoittaja tosiaan viittaavat suosituksen mukaan sijoittavaan. Todellinen tuotto (“Ei Inderes efektiä”) tarkoittaa tuottoa joka saadaan kun osaketta ostetaan seuraavaan mahdolliseen päätöskurssiin. Jotkut suositukset muuttavat itse osakkeen hintaa, ne on annettu kaupankäyntipäivien ulkopuolella tai pörssin sulkeutumisen jälkeen, jolloin osaketta ei olisi todellisuudessa voinut ostaa päivän päätöskurssilla.

En tiennyt itsekkään miten hyvin Inderesillä todellisuudessa oli mennyt ennen kuin tein tämän hyvin työlään analyysin ![]() Yksityissijoittajan ja Inderes-yhteisön viime aikojen kokemus tiivistynee tähän kuvaan:

Yksityissijoittajan ja Inderes-yhteisön viime aikojen kokemus tiivistynee tähän kuvaan:

Hurjat +100% vuosinousut salkussa koronapohjista huipuille vaihtuivat +0% ja -10% vuosituotoksi. Jos aloitti huonoimpaan mahdolliseen aikaan näki jopa -30% vuosituoton tasapainotetulle suositusten mukaiselle salkulle. Inderes teki valtavasti ylituottoa pienyhtiöiden korona-kuplassa ja on sen jälkeen ollut indeksin kanssa suunnilleen tasoissa. Tämä ei paljon lämmitä mieltä jos aloitti väärään aikaan tai poimi salkkuunsa eniten laskeneita osakkeita.

Eipä muuten toimi minun webbirobotit enää sivuston päivittämisen jälkeen, ei taida tulla automaattisia päivityksiä tuohon dashboardiin ![]()